Навигация

Анализ финансового состояния предприятия

1.3 Анализ финансового состояния предприятия

Актуальность данного вопроса обусловила развитие методик оценки финансового состояния предприятий. Эти методики направлены на экспресс оценку финансового состояния предприятия, подготовку информации для принятия управленческих решений, разработку стратегии управления финансовым состоянием.

Основными задачами анализа финансового состояния предприятия являются:

- оценка динамики состава и структуры активов, их состояния и движения;

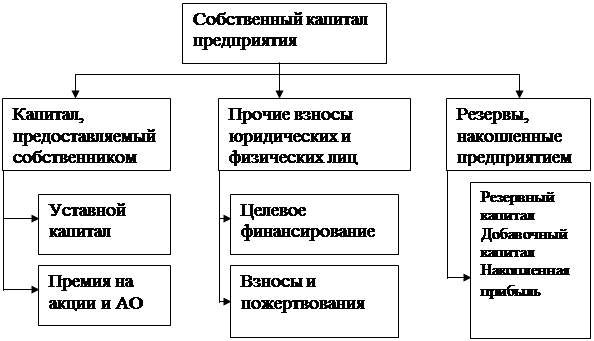

- оценка динамики состава и структуры источников собственного и заемного капитала, их состояния и движения;

- анализ абсолютных относительных показателей финансовой устойчивости предприятия оценка изменения ее уровня;

- анализ платежеспособности предприятия и ликвидности активов его баланса.

Анализ финансового состояния предприятия преследует несколько целей:

- определение финансового положения;

- выявление изменений в финансовом состоянии в пространственно-временном разрезе;

- выявление основных факторов, вызывающих изменения в финансовом состоянии;

- прогноз основных тенденций финансового состояния.

Оценка финансового состояния компании состоит из нескольких этапов:

- комплексная оценка нескольких направлений деятельности предприятия;

- применение широкого набора показателей с целью всестороннего изучения финансового состояния предприятия;

- использование экспертных методов для выявления количественных критериев.

Алгоритм традиционного финансового анализа включает следующие этапы:

- сбор необходимой информации (объем зависит от задач и вида финансового анализа);

- обработку информации (составление аналитических таблиц и агрегированных форм отчетности);

- расчет показателей изменения статей финансовых отчетов;

- расчет финансовых коэффициентов по основным аспектам финансовой деятельности или промежуточным финансовым агрегатам (финансовая устойчивость, платежеспособность, рентабельность);

- сравнительный анализ значений финансовых коэффициентов с нормативами (общепризнанными и среднеотраслевыми);

- анализ изменений финансовых коэффициентов (выявление тенденций ухудшения или улучшения);

- подготовку заключения о финансовом состоянии компании на основе интерпретации обработанных данных. [17]

В современных экономических условиях деятельность каждого хозяйствующего субъекта является предметом внимания обширного круга участников рыночных отношений (организаций и лиц), заинтересованных в результате его функционирования.

На основании доступной им отчетно-учетной информации указанные лица стремятся оценить финансовое положение предприятия.

Основным инструментом для этого служит финансовый анализ, при помощи которого можно объективно оценить внутренние и внешние отношения анализируемого объекта: охарактеризовать его платежеспособность, эффективность и доходность деятельности, перспективы развития, а затем по его результатам принять обоснованные решения.

Финансовый анализ дает возможность оценить:

- имущественное состояние предприятия;

- степень предпринимательского риска, в частности возможность погашения обязательств перед третьими лицами;

- достаточность капитала для текущей деятельности и долгосрочных инвестиций;

- потребность в дополнительных источниках финансирования;

- способность к наращиванию капитала;

- рациональность привлечения заемных средств;

- обоснованность политики распределения прибыли и др.

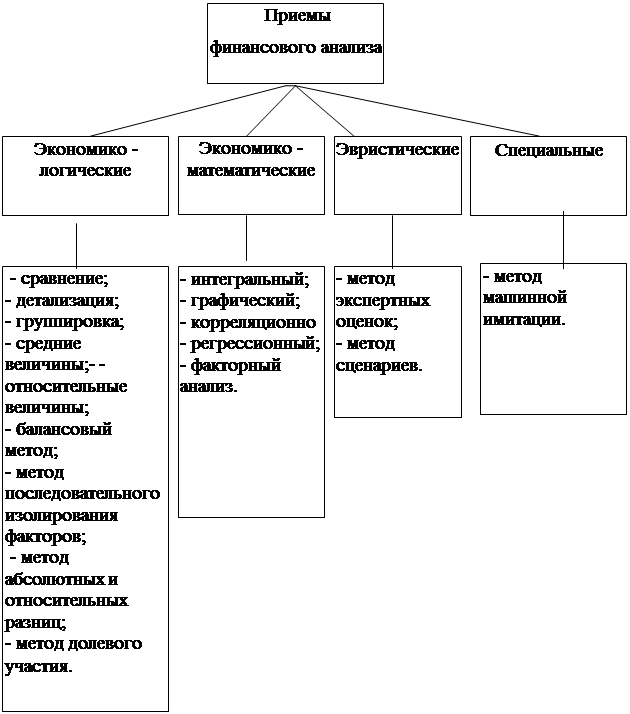

Современный финансовый анализ имеет определенные отличия от традиционного анализа финансово-хозяйственной деятельности. Прежде всего, это связано с растущим влиянием внешней среды на работу предприятий. В частности, усилилась зависимость финансового состояния хозяйствующих субъектов от инфляционных процессов, надежности контрагентов (поставщиков и покупателей), усложняющихся организационно-правовых форм функционирования.

В результате инструментарий современного финансового анализа расширяется за счет новых приемов и способов, позволяющих учитывать эти явления.

В целях рыночных отношений исключительно велика роль анализа финансового состояния предприятия. Это связано с тем, что предприятия приобретают самостоятельность, несут полную ответственность за результаты своей производственно-хозяйственной деятельности перед совладельцами (акционерами), работниками, банком и кредиторами.

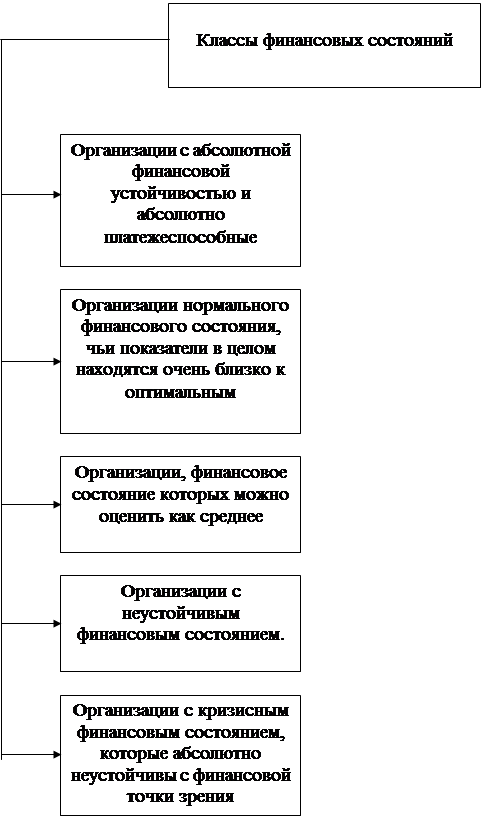

Финансовое состояние предприятия – это совокупность показателей, отражающих его способность погасить свои долговые обязательства. Финансовая деятельность охватывает процессы формирования, движения и обеспечения сохранности имущества предприятия, контроля за его использованием. [1]

Финансовое состояние является результатом взаимодействия всех элементов системы финансовых отношений предприятия и поэтому определяется совокупностью производственно-хозяйственных факторов.

Содержание и основная целевая установка финансового анализа – оценка финансового состояния и выявление возможности повышения эффективности функционирования хозяйствующего субъекта с помощью рациональной финансовой политики. Финансовое состояние хозяйствующего субъекта - это характеристика его финансовой конкурентоспособности (т.е. платежеспособности, кредитоспособности), использование финансовых ресурсов и капитала, выполнения обязательств перед государством и другими хозяйствующими субъектами.

В традиционном понимании финансовый анализ представляет собой метод оценки и прогнозирования финансового состояния предприятия на основе его бухгалтерской отчетности.

Анализ финансового состояния предприятия предполагает следующую методику его проведения:

- экспресс – анализ;

- анализ и оценка платежеспособности;

- анализ и оценка финансовой устойчивости;

- анализ и оценка деловой активности;

- анализ и оценка эффективности использования ресурсов.

При экспресс-анализе необходимо определяем следующие коэффициенты:

1) коэффициент текущей ликвидности показывает общую обеспеченность предприятия оборотным капиталом для ведения финансово-хозяйственной деятельности и своевременности погашения текущих обязательств:

![]() , (1)

, (1)

где ОА – оборотные активы;

ТП – текущие пассивы.

Коэффициент текущей ликвидности показывает долю оборотного капитала, сформированного из текущих обязательств. Нормативное значение коэффициента текущей ликвидности равно 2.

2) коэффициент обеспеченности собственными оборотными средствами характеризует степень участия собственного капитала в формировании оборотных средств:

![]() (2)

(2)

Согласно Постановлению, коэффициент обеспеченности собственными оборотными средствами ≥ 1/10, что означает, что хотя бы на 10% оборотный капитал должен состоять из собственных денег.

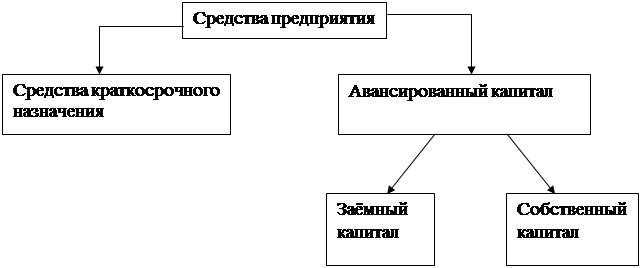

В процессе функционирования предприятия и величина активов, и их структура претерпевают постоянные изменения. Наиболее общие представления о качественных изменениях в структуре средств и их источников, а также динамики этих изменений можно получить с помощью вертикального и горизонтального анализа.

Вертикальный анализ показывает структуру средств предприятия и их источников. Он необходим для проведения межхозяйственных сравнений результатов деятельности предприятий, различающихся по величине использования ресурсов и другим объемным показателям; для сглаживания негативного влияния инфляции, которая может существенно искажать абсолютные показатели финансовой отчетности и тем самым, затруднять их сопоставление в динамике.

Динамику показателей финансовой отчетности можно показать в горизонтальном анализе. Для этого выбирают базу, которую принимают за 100% по каждой строчке финансовой отчетности и абсолютные показатели дополняются относительными темпами роста.

Горизонтальный и вертикальный анализы взаимно дополняют друг друга, поэтому на практике нередко строят аналитические таблицы, характеризующие как структуру отчетной бухгалтерской формы, так и динамику отдельных ее показателей.

Платежеспособность предприятия означает возможность погашения им в срок и в полном объеме своих долговых обязательств. [1]

При анализе финансовой устойчивости необходимо рассчитать следующие показатели:

1) коэффициент соотношения заемных и собственных средств:

К1=![]() , (3)

, (3)

где ЗК- заёмный капитал,

СК- собственный капитал.

2) коэффициент обеспеченности собственным оборотным капиталом

К2=![]() , (4)

, (4)

где СОК-собственный оборотный капитал,

ОК-оборотный капитал.

3) маневренность собственного оборотного капитала

К3=![]() , (5)

, (5)

4) доля текущих обязательств в итоге баланса

К4=![]() , (6)

, (6)

где КО - краткосрочные обязательства,

ИБ – итог баланса.

5) доля заемного капитала в итоге баланса

К5=![]() , (7)

, (7)

где ДО – долгосрочные обязательства.

6) коэффициент финансовой устойчивости

К6=![]() (8)

(8)

7) собственный капитал в обороте

К7= СК-ВА , (9)

где ВА – внеоборотные активы.

8) коэффициент автономии

К8=![]() , (10)

, (10)

где СА – сумма активов.

Платежеспособность предприятия означает возможность погашения им в срок и в полном объеме своих долговых обязательств. Для анализа платёжеспособности необходимо рассчитать следующие показатели:

1) степень платежеспособности общая

К1=![]() , (11)

, (11)

где СЗС - сумма заёмных средств,

СВ – среднемесячная выручка.

2) коэффициент задолженности по кредитам банков и займам

К2=![]() ,

(12)

,

(12)

где СДП - сумма долгосрочных пассивов

ККБ – краткосрочные кредиты банков.

3) коэффициент внутреннего долга

К3=![]() , (13)

, (13)

где ЗПП - задолженность перед персоналом организации;

ЗВД - задолженность участникам по выплате доходов;

ДБП - доходы будущих периодов;

РПР - резервы предстоящих расходов;

ПКО - прочие краткосрочные обязательства.

4) коэффициент задолженности фискальной системе

К4=![]() , (14)

, (14)

где ЗГВФ - задолженность перед государственными внебюджетными фондами;

ЗБ - задолженность перед бюджетом.

Таким образом, чтобы оценить финансовое положение предприятия, следует воспользоваться таким инструментом как финансовый анализ, при помощи которого можно объективно оценить внутренние и внешние отношения анализируемого объекта: охарактеризовать его платежеспособность, эффективность и доходность деятельности, перспективы развития, а затем по его результатам принять обоснованные решения. Финансовое состояние характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия, целесообразностью их размещения и эффективностью использования, финансовыми взаимоотношениями с другими юридическими и физическими лицами, платежеспособностью и финансовой устойчивостью. Основными задачами анализа финансового состояния предприятия являются: оценка динамики состава и структуры активов, их состояния и движения, оценка динамики состава и структуры источников собственного и заемного капитала, их состояния и движения, анализ абсолютных относительных показателей финансовой устойчивости предприятия оценка изменения ее уровня, анализ платежеспособности предприятия и ликвидности активов его баланса.

Похожие работы

... необходимо четко сформулировать побудительные мотивы к росту или расширению, проанализировать конкретные ситуации и выводы. 1.3 Основные направления и методы улучшения финансового состояния предприятия В процессе реализации финансовой стратегии предприятия большое внимание должно уделяться направлениям улучшения финансового состояния предприятия, повышению ликвидности, платежеспособности, ...

... взгляда на содержание и методику комплексного анализа хозяйственной деятельности предприятия. В настоящей работе будем придерживаться следующей методики, состоящей из следующих основных этапов: I. анализ финансового состояния предприятия (структура активов и пассивов, величина чистых активов, ликвидность баланса, рентабельность и деловая активность предприятия, структура доходов и расходов) как ...

... ф.1.-м 14,5 18,5 +4,0 127,5 Рентабельность продаж 4 Чистая рентабельность реализованной продукции (работ, услуг), % Стр. 190 ф.2/стр.040 ф.2 2,5 1,1 -1,4 44,0 Вывод Финансовое состояние данного предприятия оставляет желать лучшего. Данные вертикального анализа показали, что в структуре активов баланса почти 90% оборотных средств представлены запасами ...

... В. В., Леонтьева А. Н., Рубинштейна С. Л.. 3.1. Характеристика целей обучения. Тема дидактического раздела нашей выпускной работы - «Порядок составления и представления финансовой отчетности, и анализ финансового состояния предприятия». В качестве практического примера мы возьмем одну из ее частей, которые при преподавании будут звучать - «Общие положения предъявляемые к финансовой отчетности ...

0 комментариев