Навигация

СОВЕРШЕНСТВОВАНИЕ АНАЛИЗА ФИНАНСОВОГО СОСТОЯНИЯ ОАО «АВТОАГРЕГАТ»

3. СОВЕРШЕНСТВОВАНИЕ АНАЛИЗА ФИНАНСОВОГО СОСТОЯНИЯ ОАО «АВТОАГРЕГАТ»

3.1 Выявление резервов улучшения финансового состояния ОАО «Автоагрегат»

ОАО «Автоагрегат» относится к числу платежеспособных и ликвидных предприятий с некоторым «запасом прочности», тем не менее, предприятию необходимо постоянно анализировать свою платежеспособность и принимать меры, способствующие стабилизации финансового положения.

Систематическое получение прибыли является необходимой целью предпринимательской деятельности любого предприятия. Поэтому доминирующей проблемой для ОАО «Автоагрегат» является выявление резервов улучшения финансового состояния и максимизация прибыли, что означает разработку стратегии на систематическое увеличение прибыли и минимизацию издержек. Данная задача многоплановая, вот почему для своего решения она требует системного подхода.

Для предприятия максимизация прибыли заключается в выборе такого объема реализации продукции, при котором предельные издержки предприятия в производстве и при реализации равнялись бы рыночной цене. Иными словами, на рынке свободной конкуренции доход равен рыночной цене.

На рассматриваемом предприятии существуют следующие резервы увеличения прибыли:

- увеличение объема производства и реализации выпускаемой продукции;

- снижение себестоимости выпускаемой продукции;

- повышение качества выпускаемой продукции.

Для улучшения финансового состояния на ОАО «Автоагрегат» рекомендуется осуществлять следующие конкретные мероприятия:

1. Строгое соблюдение заключенных договоров на выполнение работ. Для предприятия особо важно найти заказчиков на выполнение престижных и наиболее нужных для рынка работ.

2. Проведение масштабной и эффективной политики в области подготовки персонала, что представляет собой особую форму вложения капитала.

3. Повышение эффективности деятельности предприятия по сбыту продукции. Прежде всего, необходимо больше внимания уделять повышению скорости движения оборотных средств, сокращению всех видов запасов, добиваться максимально быстрого продвижения готовых изделий от производителя к потребителю.

4. Улучшать качество выполняемых работ, что приведет к конкурентоспособности и заинтересованности выбора данного предприятия заказчиками работ.

5. Так же не последнюю роль занимает увеличение объема производства выполняемых работ за счет более полного использования производственных мощностей предприятия.

6. Сокращение затрат на производство за счет повышения уровня производительности труда, экономичного использования сырья, материалов, топлива, электроэнергии, оборудования

7.Сокращение непроизводственных расходов и производственного брака.

8. Применение самых современных механизированных и автоматизированных средств для выполнения работ.

9. Рассмотреть и устранить причины возникновения перерасхода финансовых ресурсов на управленческие и коммерческие расходы.

10. Повысить в составе реализации удельного веса мелкооптовой продукции.

11. Совершенствовать рекламную деятельность, повышать эффективность отдельных рекламных мероприятий.

12. Осуществлять эффективную ценовую политику, дифференцированную по отношению к отдельным категориям покупателей.

13. Осуществить мероприятия, направленные на улучшение материального климата в коллективе, что в конечном итоге отразиться на повышении производительности труда.

14. Осуществлять постоянный контроль за условиями хранения и транспортировки сырья и готовой продукции.

Выполнение этих предложений значительно повысит получаемую прибыль на предприятии. Необходимо, чтобы предприятие гораздо больше времени уделяло таким сферам, как реализация и сбыт продукции, так как нужды и запросы потребителей становятся чрезвычайно индивидуализированными, а рынки очень разнообразными по своей структуре. Максимальное получение прибыли в основном связывается со снижением производственных издержек. Однако, в условиях, когда самими затратами предприятие может управлять, в основном только расход их количества, а цена на каждый входной материал (ресурс) практически неуправляемая, а в условиях не замедляющейся инфляции и бесконтрольности, предприятие крайне ограничено в возможности снижать производственные издержки, добиваясь таким путем увеличения прибыли. Поэтому, здесь возникает необходимость переоценки других качественных характеристик, влияющих на увеличение доходов предприятия. Современное производство должно соответствовать следующим параметрам:

1. Обладать большой гибкостью, способностью быстро менять предлагаемые услуги, так как неспособность постоянно приспосабливаться к запросам потребителей, обречет предприятие на банкротство.

2. Технология производства осложнилась на столько, что требует совершенно новые формы контроля, организации и разделения труда.

3. Требования к качеству не просто возросли, а совершенно изменили характер. Мало выполнять хорошо работы, необходимо еще думать о поиске новых заказчиков, о предоставлении потребителям дополнительных фирменных услуг.

4. Резко изменилась структура издержек производства. Одновременно все более возрастает доля издержек, связанных с реализацией продукции. Все это требует принципиально новых подходов к управлению и организации производства, непосредственно касается и управления прибылью. Более того, они должны найти достойное место в разработке управления ею в рамках предприятия в целом.

5. Особой проблемой является и повышение эффективности деятельности предприятия по поиску заказчика. Прежде всего необходимо больше внимания уделять повышению скорости движения оборотных средств, сокращения всех видов запасов, добиваться максимально быстрого выполнения работ.

К резервам улучшения финансового состояния можно отнести возможность данного предприятия эффективно использовать все имеющиеся в его распоряжении ресурсы.

Как свидетельствуют данные за последнее десятилетие, одним из важнейших резервов себестоимости продукции и получения прибыли является снижение непроизводственных расходов и потерь. Непроизводственные расходы и потери ведут к понижению эффективности общественного производства.

Состав непроизводственных расходов и потерь весьма разнообразен. Их характер и отношение к производственному процессу тоже различны. Поэтому для правильного их отчисления, организации и контроля необходима научно-обоснованная классификация непроизводственных расходов и потерь. Предлагаемые классификации построены по ряду признаков:

1. Так по характеру потерь ресурсов непроизводственных расходы и потери подразделяются на потери рабочей силы, потери средств труда и предметов труда (подразделением на потери сырья, материалов и готовой продукции).

2. По видам непроизводственных расходов и потерь представлена группировка по следующим признакам: от неполного использования ресурсов, от нерационального их использования, от непроизводственного использования.

3. В зависимости от принадлежности к процессу производства непроизводственные расходы и потери группируются по следующим признакам: расходы и потери в процессе производства продукции, ее распределения и обращения и потери, не связанные с этими процессами.

4. По источникам возмещения непроизводственные расходы и потери подразделяются на возмещенные за счет произведенного национального дохода и включаемые в продукт. К первому подразделению относятся непроизводительные расходы и потери, возмещаемые из прибыли и бюджета.

Сюда относятся штрафы, пени, неустойки и другие непроизводительные расходы. Ко второму подразделению относятся непроизводные расходы и потери, которые включены в состав затрат, образующих себестоимость продукции. Сюда включают непроизводственные расходы и потери в сфере материального производства, которые представляют собой расход рабочей силы, предметов и средств труда, в результате которого не была получена продукция и уничтожение или снижение качества (порча) уже произведенной продукции

. К таким расходам относится потери от простоев, от недостачи и порчи предметов и средств труда, потери от брака, потери отходов. Созданную продукцию, имеющую материально-вещественную форму, иногда уничтожают, портят, либо переводят в другую категорию качества из-за длительного хранения. Разница между ее первоначальной стоимостью и ценой использования также относится к непроизводственным расходам и потерям.

Таким образом, основными факторами сокращения и ликвидации непроизводственных расходов и потерь ОАО «Автоагрегат» являются:

1. Совершенствование организации учета непроизводственных расходов и потерь.

2. Введение новых систем оплаты и премирования.

3. Повышение организационно-технического уровня производства. Снижение и ликвидация непроизводственных расходов и потерь в дальнейшем окажет положительное влияние на снижение себестоимость продукции, увеличения спроса на него и, соответственно, на повышение прибыли.

3.2 Анализ финансового состояния ОАО «Автоагрегат» по методике ФСФО РФ

Анализ финансового состояния предприятия по методике ФСФО РФ проводится с использованием коэффициентного анализа. При этом показатели, характеризующие различные аспекты деятельности предприятия, разбиваются на 6 групп:

1.Общие показатели: среднемесячная выручка (К1);доля денежных средств в выручке (К2); среднесписочная численность работников. (К3)

2. Показатели платёжеспособности (К4)

3. Показатели эффективности использования оборотного капитала, деловой активности (К5 – К7).

4. Показатели рентабельности (К8 – К9).

5. Показатели интенсификации процесса производства (К10 ,К11).

6. Показатель инвестиционной активности (К12).

Показатель среднемесячной выручки равен:

К1=![]() (19)

(19)

где Вр – выручка от реализации продукции.

Доля денежных средств в выручке организации (К2) рассчитывается как доля выручки организации, полученная в денежной форме, по отношению к общему объему выручки:

К2=![]() (20)

(20)

где ДС - денежные средства в выручке;

Nво – валовая выручка организации.

Данный показатель дополнительно характеризует финансовый ресурс организации с точки зрения его качества (ликвидности). Доля денежных средств отражает уровень бартерных (зачетных) операций в расчетах и в этой части дает представление о конкурентоспособности и степени ликвидности продукции организации, а также об уровне менеджмента и эффективности работы маркетингового подразделения организации. От величины этого показателя в значительной мере зависит возможность своевременного исполнения организацией своих обязательств, в том числе исполнение обязательных платежей в бюджеты и внебюджетные фонды.

Среднесписочная численность работников (К3). Данный показатель определяется в соответствии с представленными организацией сведениями о среднесписочной численности работников в формах статистической отчетности.

Степень платежеспособности общая (К4) определяется как частное от деления суммы заемных средств (обязательств) организации на среднемесячную выручку:

К4 = ![]() (21)

(21)

где ДО – долгосрочные обязательства;

КО – краткосрочные обязательства.

Данный показатель характеризует общую ситуацию с платежеспособностью организации, объемами ее заемных средств и сроками возможного погашения задолженности организации перед её кредиторами.

Коэффициент обеспеченности оборотными средствами К5 вычисляется делением оборотных активов организации на среднемесячную выручку и характеризует объем оборотных активов, выраженный в среднемесячных доходах организации, а также их оборачиваемость:

К5=![]() (22)

(22)

где ОА – оборотные активы.

Этот показатель оценивает скорость обращения средств, вложенных в оборотные активы. Он дополняется коэффициентами оборотных средств в производстве и в расчетах, значения которых характеризуют структуру оборотных активов организации.

Коэффициент оборотных средств в производстве К6 вычисляется как отношение стоимости оборотных средств в производстве к среднемесячной выручке. Оборотные средства в производстве определяются, как средства в запасах с учётом НДС минус стоимость товаров отгруженных;

К6=![]() (23)

(23)

где Зп – запасы;

ОТ – отгруженные товары.

Коэффициент оборотных средств в производстве характеризует оборачиваемость товарно-материальных запасов организации. Значения данного показателя определяются отраслевой спецификой производства, характеризуют эффективность производственной и маркетинговой деятельности организации.

Коэффициент оборотных средств в расчетах К7 вычисляется как отношение стоимости оборотных средств за вычетом оборотных средств в производстве к среднемесячной выручке:

К7= ![]() (24)

(24)

Коэффициент оборотных средств в расчетах определяет скорость обращения оборотных активов организации, не участвующих в непосредственном производстве. Показатель характеризует в первую очередь средние сроки расчетов с организацией за отгруженную, но еще не оплаченную продукцию, то есть определяет средние сроки, на которые выведены из процесса производства оборотные средства, находящиеся в расчетах.Кроме того, коэффициент оборотных средств в расчетах показывает, насколько ликвидной является продукция, выпускаемая организацией, и насколько эффективны взаимоотношения организации с потребителями продукции. Он отражает эффективность политики организации с точки зрения сбора оплаты по продажам, осуществленным в кредит. Рассматриваемый показатель характеризует вероятность возникновения сомнительной и безнадежной дебиторской задолженности и ее списания в результате непоступления платежей, т.е. степень коммерческого риска.

Возрастание данного показателя требует восполнения оборотных средств организации за счет новых заимствований, что снижает платежеспособность организации.

Рентабельность оборотного капитала К8 вычисляется как частное от деления прибыли, остающейся в распоряжении организации после уплаты налогов и всех отвлечений, на сумму оборотных средств:

К8=![]() (25)

(25)

где ЧП – чистая прибыль.

Этот показатель отражает эффективность использования оборотного капитала организации. Он определяет, сколько рублей прибыли приходится на 1 руб., вложенный в оборотные активы.

Рентабельность продаж К9 вычисляется как частное от деления прибыли, полученной от продажи продукции, на выручку организации за тот же период:

К9=![]() (26)

(26)

где ПП – прибыль от продаж.

Показатель отражает соотношение прибыли от продажи продукции и дохода, полученного организацией в отчетном периоде. Он определяет, сколько рублей прибыли получено организацией в результате продажи продукции на 1 руб. выручки.

Среднемесячная выработка на одного работника (К10) вычисляется как частное от деления среднемесячной выручки на среднесписочную численность работников;

К10= ![]() (27)

(27)

Этот показатель определяет эффективность использования трудовых ресурсов организации и уровень производительности труда. Выработка, являясь качественным показателем, характеризует развитие производства за счет интенсивных факторов.

Эффективность внеоборотного капитала (фондоотдача) (К11) определяется как отношение среднемесячной выручки к стоимости внеоборотного капитала:

К11=![]() (28)

(28)

где ВА – внеоборотные активы.

Показатель характеризует эффективность использования основных средств организации, определяя, насколько соответствует общий объем имеющихся основных масштабу бизнеса организации. Аналогично выработке является качественным показателем, характеризуя интенсивность производственных процессов. Значение показателя эффективности внеоборотного капитала, меньшее, чем значение аналогичного среднеотраслевого показателя, может характеризовать недостаточную загруженность имеющегося оборудования в том случае, если в рассматриваемый период организация не приобретала новых дорогостоящих основных средств.

В то же время высокие значения показателя эффективности внеоборотного капитала могут свидетельствовать как о полной загрузке оборудования и отсутствии резервов, так и о значительной степени физического и Морального износа устаревшего производственного оборудования.

Коэффициент инвестиционной активности К12 вычисляется как частное от деления суммы стоимости внеоборотных активов в виде незавершенного строительства, доходных вложений в материальные ценности и долгосрочных финансовых вложений на общую стоимость внеоборотных активов:

К12=![]() (29)

(29)

где НЗ – незавершённое строительство;

ДВ – доходные вложения;

ДФВ – долгосрочные финансовые вложения.

Данный показатель характеризует инвестиционную активность и определяет объем средств, направленных организацией на модернизацию и усовершенствование собственности и на финансовые вложения в другие организации.

Произведем анализ финансового состояния ОАО «Автоагрегат» в 2007-2008 г. по методике ФСФО РФ на основании Приложения Б, В (таблица 3).

Таблица 3 – Анализ финансового состояния ОАО «Автоагрегат» по методике ФСФО РФ за 2007-2008 гг.

| Показатель | 2007г. | 2008г. |

| Среднемесячная выручка, ,тыс.руб. | 48356 | 51235 |

| Доля денежных средств в выручке,% | 99,8 | 99,9 |

| Среднесписочная численность работников | 1289 | 1242 |

| Степень платежеспособности общая | 2,5 | 1,6 |

| Коэффициент обеспеченности оборотными средствами | 5,5 | 4,5 |

| Коэффициент оборотных средств в производстве | 3,3 | 3 |

| Коэффициент оборотных средств в расчетах | 2,2 | 1,49 |

| Рентабельность оборотного капитала | 0,15 | 0,1 |

| Рентабельность продаж | 0,05 | 0,04 |

| Среднемесячная выработка на одного работника | 37,51 | 41,25 |

| Эффективность внеоборотного капитала | 0,4 | 0,37 |

| Коэффициент инвестиционной активности | 0,17 | 0,15 |

Таким образом из таблицы 3 видно, что у предприятия увеличилась доля денежных средств в выручке в 2008 году на 0,1 % по сравнению с 2007годом,

Степень платёжеспособности понизилась в 2008 году на 0,9,по сравнению с 2007 годом, это говорит о том что в ОАО «Автоагрегат» увеличился объём заёмных средств и сроки возможного погашения. Среднемесячная выработка на одного работника повысилась в 2008 году на 3,74, что говорит о более эффективном использовании трудовых ресурсов на предприятии. Коэффициент инвестиционной активности снизился на 0,02 в 2008 году по сравнению с 2007 годом, значит предприятие ОАО «Автоагрегат» потратило меньший объём средств на модернизацию и усовершенствование собственности.

ЗАКЛЮЧЕНИЕ

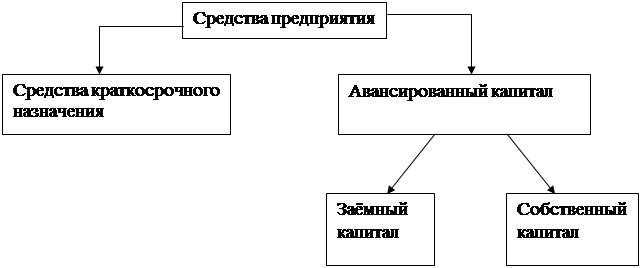

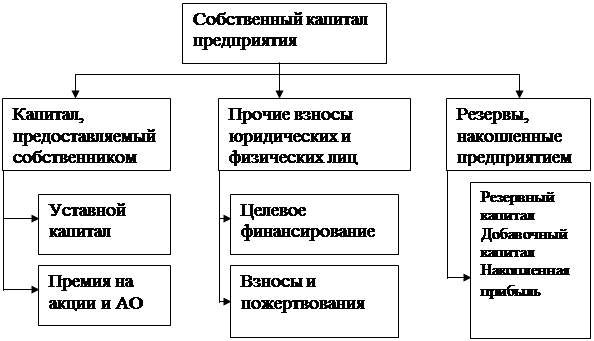

Финансовое состояние – комплексное понятие, которое формируется в процессе всей хозяйственной деятельности под влиянием внешних и внутренних факторов.

Финансовое состояние характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия, целесообразностью их размещения и эффективностью использования, финансовыми взаимоотношениями с другими юридическими и физическими лицами, платежеспособностью и финансовой устойчивостью.

Финансовое обеспечение предпринимательства основано на реализации принципов самоокупаемости и самофинансирования и при разработке основных положений развития предприятия необходимо четко сформулировать побудительные мотивы к росту или расширению, проанализировать конкретные ситуации и выводы, полученные в ходе текущего и стратегического финансового менеджмента

К основным направлениям улучшения финансового состояния можно отнести:

- рост объема производства в натуральном выражении;

- снижение себестоимости продукции за счет уменьшения ее материало-, энерго-, трудо- и фондоемкости, более рационального использования всех видов ресурсов;

- изменение структуры ассортимента выпускаемой продукции за счет увеличения в нем доли изделий с более высоким уровнем рентабельности.

Исследование финансового состояния ОАО «Автоагрегат» показало, что в период 2007-2008 годы предприятие ОАО «Автоагрегат» было обеспечено оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств.

Рост прибыли создаёт финансовую базу для самофинансирования, расширенного производства, решение проблем социальных и материальных потребности трудового коллектива.

За счёт прибыли выполняются также часть обязательств предприятия перед бюджетом, банками и другими предприятиями и организациями. Следовательно, ОАО «Автоагрегат» является финансово устойчивым и платежеспособным, имеющим возможности дальнейшего роста, то есть, оно вовремя расплачивается по своим долгам и обязательствам перед кредиторами. Большая часть деятельности предприятия финансируется за чет собственных средств. На снижение некоторых показателей в большей степени влияет нестабильность экономической ситуации в стране.

Для ОАО «Автоагрегат »рекомендуется проводить выбор оптимального сценария: высокая норма распределения прибыли на акции или прирост оборота, активов. Здесь нужно осторожно "лавировать" между желаниями акционеров и развитием производства.

ОАО «Автоагрегат» следует более требовательно относиться к затратам предприятия: определенное значение имеет разделение затрат на переменные и постоянные. Это может благоприятно отразиться на уменьшении себестоимости за счет оптимизации каких-либо пунктов затрат.

Эффективность управления имеющимися активами у предприятия ОАО «Автоагрегат» стоит на высоком уровне и следовательно, заработанной прибыли хватит на покрытие стоимости собственного и заемного капитала.

СПИСОК ИСПОЛЬЗУЕМых источников

1 Абрютина М.С. Оценка финансовой устойчивости и платёжеспособности российских компаний / М.С.Абрютина // Финансовый менеджмент. -2006.- № 6

2 А. Галушкина - Оценка финансовой устойчивости промышленного предприятия / Проблемы теории и практики управления.- 2008г. № 10, с.54 -59.

3 Алексеева, А.И. Комплексный экономический анализ хозяйственной деятельности [Текст]: учебник/ А.И. Алексеева, Ю.В. Васильев, А.В. Малеева, Л.И. Ушвицкий.- М.: «ФИНАНСЫ И СТАТИСТИКА», 2006.- 672с.

4 Бердникова, Т.Б. Анализ и диагностика финансово-хозяйственной деятельности предприятия [Текст]: учебник/ Т.Б. Бердникова – М.: ИНФРА-М,2007.- 215 с.

5 Гиляровская, Л.Т. Комплексный экономический анализ хозяйственной деятельности [Текст]: учебник/ Л.Т. Гиляровская. – М.: ТК Вебли, Изд–во проспект, 2008. – 360 с.

6 Еленева Ю.А. Экономика и управление предприятием : учебник для сред. проф. учеб. зав / Ю.А. Еленева, Т.С. Зуева, О.А. Корниленко и др.; Под ред. Ю.М. Соломенцева. – М.: Высш школа, 2006. – 624 с.

7 Заров, К.Г. Обобщённый анализ возможностей повышения прибыли коммерческого предприятия / К.Г. Заров // Финансовый менеджмент. – 2008. – № 1.

8 Крутик А.Б. Основы финансовой деятельности предприятия: учебное пособие / А.Б.Крутик, М..М. Хайкин. –Изд. 2-е, перераб. и доп. – Спб.: Бизнес-пресса, 2006.-140 с.

9 Ковалева, А.М. Финансы фирмы: учебник / А.М. Ковалева, М.Г. Лапуста, Л.Г. Скамай. – М.: ИНФРА-М, 2005. – 416 с.

10 Консультационная группа «Воронов и Максимов» [Электронный ресурс] / «Новый комплексный показатель оценки финансового состояния предприятия»: Режим доступа: http://www.vmgroup.ru/publications/public4.htm свободный. - Загл. с экрана. - Яз. Рус.

11 Корпоративный менеджмент [Электронный ресурс] / Синягин А. «Специфика финансового анализа в российских условиях»: Режим доступа: http://www.cfin.ru/finanalysis/ru_specifics.shtml свободный. - Загл. с экрана. - Яз. Рус.

12 Лысенко, Д.В. Комплексный экономический анализ хозяйственной деятельности [Текст]: учебник / под ред.Д.В. Лысенко.- М.: Финансы и статистика, 2008. – 320 с.

13 Н. Никитина, В. Филатова – Методы исследования финансового состояния промышленного предприятия / Проблемы теории и практики управления.- 2008г. - № 4, с.25-34

14 Савицкая, Г.В. Анализ хозяйственной деятельности предприятия [Текст]: учебник / под ред.Г.В.Савицкая.- М.: ЮНИТИ-ДАНА, 2007. – 702 с.

15 С. Моисеев – Политика поддержания финансовой стабильности / Вопросы экономики.- 2008. - № 11, с. 51-62

16 Тренев, Н.Н. Управление финансами: учебное пособие / Н.Н. Тренев. – М.: Финансы и статистика, 2007. – 496 с.: ил.

17 Финансы организаций /предприятий/: учебник / под ред. Н.В. Колчиной. – Изд.3-е, перераб. и доп. – М.: ЮНИТИ-ДАНА, 2005. – 368 с.

18 Чернов, В.А. Финансовая политика организации: учебное пособие / В.А. Чернов; Под ред. М.И. Баканова. – М.: ЮНИТИ-ДАНА, 2006. – 247 с.

Похожие работы

... необходимо четко сформулировать побудительные мотивы к росту или расширению, проанализировать конкретные ситуации и выводы. 1.3 Основные направления и методы улучшения финансового состояния предприятия В процессе реализации финансовой стратегии предприятия большое внимание должно уделяться направлениям улучшения финансового состояния предприятия, повышению ликвидности, платежеспособности, ...

... взгляда на содержание и методику комплексного анализа хозяйственной деятельности предприятия. В настоящей работе будем придерживаться следующей методики, состоящей из следующих основных этапов: I. анализ финансового состояния предприятия (структура активов и пассивов, величина чистых активов, ликвидность баланса, рентабельность и деловая активность предприятия, структура доходов и расходов) как ...

... ф.1.-м 14,5 18,5 +4,0 127,5 Рентабельность продаж 4 Чистая рентабельность реализованной продукции (работ, услуг), % Стр. 190 ф.2/стр.040 ф.2 2,5 1,1 -1,4 44,0 Вывод Финансовое состояние данного предприятия оставляет желать лучшего. Данные вертикального анализа показали, что в структуре активов баланса почти 90% оборотных средств представлены запасами ...

... В. В., Леонтьева А. Н., Рубинштейна С. Л.. 3.1. Характеристика целей обучения. Тема дидактического раздела нашей выпускной работы - «Порядок составления и представления финансовой отчетности, и анализ финансового состояния предприятия». В качестве практического примера мы возьмем одну из ее частей, которые при преподавании будут звучать - «Общие положения предъявляемые к финансовой отчетности ...

0 комментариев