Навигация

Модель надзора над ссудами – Чессера, она прогнозирует в случае невыполнения клиентом условий договора о кредите

1.4. Модель надзора над ссудами – Чессера, она прогнозирует в случае невыполнения клиентом условий договора о кредите.

Y=-2,04 - 5,24*х1 +0,005*х2 - 6,65*х3 + 4,4*х4 + 0,079*х5 + 0,102*х6,

Р=1/(1+е![]() ), где е = 2,718; р

), где е = 2,718; р ![]() 0,5 - заемщик относится к группе которая не выполняет условия договора; р < 0,5 - заемщик относится к группе надежных клиентов. Однако кроме этого расчета при выдаче кредита учитывается множество других факторов.

0,5 - заемщик относится к группе которая не выполняет условия договора; р < 0,5 - заемщик относится к группе надежных клиентов. Однако кроме этого расчета при выдаче кредита учитывается множество других факторов.

где х1 = ДС+![]() ; х2 =

; х2 = ![]() +КФВ; х3 =

+КФВ; х3 = ![]() ; х4 = КО+

; х4 = КО+![]() ;

;

х5 = ![]() ; х6 =

; х6 = ![]() .

.

1.5. Модель Лисса.

Z = 0,063*х1 + 0,092*х2 + 0,057*х3 + 0,001*х4

где х1 = ![]() ; х2 =

; х2 = ![]() ; х3 =

; х3 = ![]() ; х4 =

; х4 = ![]() +ДО.

+ДО.

Z ![]() 0,037 - нет угрозы банкротства, Z< 0,037 - наоборот.

0,037 - нет угрозы банкротства, Z< 0,037 - наоборот.

1.6. Модель Тафлера.

Z = 0,53*х1 + 0,13*х2 + 0,18*х3 + 0,16*х4

где х1 = ![]() ; х2 =

; х2 = ![]() +ДО; х3 =

+ДО; х3 = ![]() ; х4 =

; х4 = ![]() .

.

Z ![]() 0,2 - высокая, 0,2 < Z < 0,3 - средняя, Z > 0,3 - низкая.

0,2 - высокая, 0,2 < Z < 0,3 - средняя, Z > 0,3 - низкая.

1.7. Модель Аргенти - эта модель учитывает не только экономические, но и социальные причины банкротства. Исследование в рамках подхода начинается с предложений:

- идет процесс, ведущий к банкротству,

- процесс этот для своего завершения требует нескольких лет,

- процесс может быть разделен на три стадии: недостатки, ошибки, симптомы.

При расчете А-счета конкретной компании необходимо ставить либо количество баллов согласно Аргенти, либо 0 - промежуточные значения не допускаются. Каждому фактору каждой стадии присваивают определенное количество баллов и рассчитывают агрегированный показатель-А-счет.

2. Отечественные модели.

Начали появляться в 90-х годах, но в них не было необходимости т.к. частная собственность отсутствовала. Модель О.П. Зайцевой будет рассмотрена в п. 2.3.

2.1. Модель диагностики банкротства Давыдовой – Беликова имеет вид:

Z = 8,38*х1 + 1,0*х2 + 0,054*х3 + 0,63*х4

где х1 = ![]() ; х2 =

; х2 = ![]() ; х3 =

; х3 = ![]() ; х4 =

; х4 = ![]() .

.

полученные значения Z-счета сравниваются со следующими критериями:

Z![]() 0 – max степень банкротства 90-100%;

0 – max степень банкротства 90-100%;

0<Z<0,18 – высокая степень банкротства 60-80%;

0,18<Z<0,32 – средняя степень банкротства 35-50%;

0,32<Z<0,42 – низкая степень банкротства 15-20%;

Z > 0,42 min степень банкротства 10%.

2.2. Модель диагностики банкротства Сайфулина-Кодекова имеет вид:

R = 2*х1 + 0,1*х2 + 0,08*х3 + 0,45*х4 + 1,0*х5

где х1 = ![]() >0,1; х2 =

>0,1; х2 = ![]() ; х3 =

; х3 = ![]() ; х4 =

; х4 = ![]() ;х5 =

;х5 = ![]() .

.

Если R<1, то предприятие имеет неудовлетворительное финансовое состояние; R ![]() 1 - финансовое состояние удовлетворительное.

1 - финансовое состояние удовлетворительное.

2.3. Модель Казанского государственного технического университета. Эта модель базируется на разработанной ранее официальной методике 498 (1998 г.) – утратила свою официальную силу в 2003г. и носит рекомендательный характер. Методика 498:

- коэффициент текущей ликвидности КТЛ = ![]()

![]() 2;

2;

- коэффициент обеспеченности собственными оборотными средствами

КСОС = ![]()

![]() 0,1 СОС = 3 + 4 - 1 (СК+ДО-ВА);

0,1 СОС = 3 + 4 - 1 (СК+ДО-ВА);

- восстановление или утрата платежеспособности

К = (Кт.л. нач.г.+ ![]() )/2

)/2![]() 1

1

Если рассчитывается восстановление платежеспособности, то У = 6 мес., если рассчитывается утрата платежеспособности , то У = 3 мес. и Т - это продолжительность отчетного периода. По итогам расчета коэффициентов составляется вывод по платежеспособности или неплатежеспособности предприятия. КГТУ предложил свои значения КТЛ с учетом отраслей принадлежности предприятия и их кредитоспособности:

Таблица 2 – Отраслевая дифференциация КТЛ

| Отрасль | КТЛ по кредитоспособности | ||

| 1 класс | 2 класс | 3 класс | |

| 1. промышленность (машиностроение) | >2,0 | 1,0-2,0 | <1,0 |

| 2. торговля | >1,0 | 0,7-1,0 | <0,7 |

| 3. строительство | >0,7 | 0,5-0,7 | <0,5 |

| 4. проектная организация | >0,8 | 0,3-0,8 | <0,3 |

| 5. наука и наукообслуживание | >0,9 | 0,6-0,9 | <0,6 |

Классы кредитоспособности:

- предприятия, имеющие хорошее финансовое состояние (финансовые показатели выше среднеотраслевых, риск невозврата минимален).

- предприятие имеющее удовлетворительное финансовое состояние (финансовые показатели на уровне средних, риск не возврата средний).

- неудовлетворительное финансовое состояние (финансовое показатели ниже среднеотраслевых, высокий риск не возврата кредита).

Похожие работы

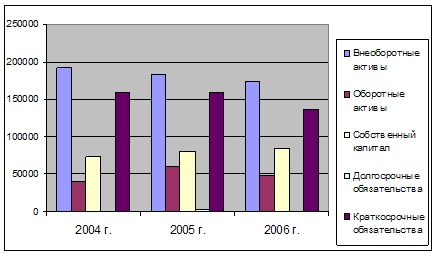

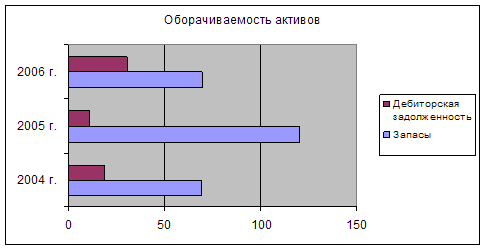

... , а полученные в результате средства несомненно повлияют на конечный финансовый результат деятельности предприятия. 2.2 Расчет вероятности банкротства по модели Давыдовой–Беликова Для расчета вероятности банкротства ПУ «Гулливер» по модели диагностики банкротства Давыдовой – Беликова заполним таблицу предварительных расчетов 6. Таблица 6 – Исходные данные[1] Показатели 2004 2005 2006 ...

... Если R<1, то предприятие имеет неудовлетворительное финансовое состояние; R 1 - финансовое состояние удовлетворительное. 2. Прогнозирование вероятности банкротства предприятия ФГУП «Кирпичный завод» по модели Сайфулина-Кадыкова 2.1 Расчет вероятности банкротства по модели Сайфулина–Кадыкова Предварительно рассчитаем величину собственных оборотных средств предприятия заполним таблицу ...

... то, что механизм ее разработки и все основные этапы расчетов достаточно подробно описаны в источнике. Модели диагностики банкротства Лисса и Таффлера, используемые в данной работе будут рассмотрены в следующем параграфе работ. 2.3 Диагностирование банкротства по моделям Лисса и Таффлера Дискриминантная модель, разработанная Лис для Великобритании, получила следующее выражение: Z =0, ...

... и 2007 году уже к III группе, т.е. в кризисном финансовом положении. Заключение В дипломной работе исследована тема «Роль бухгалтерской отчетности в оценке финансового состояния и прогнозирования банкротства коммерческой организации». Учетный процесс в организации завершается формированием форм бухгалтерской отчетности, которая является источником оценки финансового состояния предприятия. ...

0 комментариев