Навигация

ИССЛЕДОВАНИЕ ВОЗМОЖНОСТИ НАСТУПЛЕНИЯ БАНКРОСТВА ПРЕДПРИЯТИЯ ОАО «СМОЛЕНСКГАЗ» ПО МОДЕЛИ О.П.ЗАЙЦЕВОЙ

2. ИССЛЕДОВАНИЕ ВОЗМОЖНОСТИ НАСТУПЛЕНИЯ БАНКРОСТВА ПРЕДПРИЯТИЯ ОАО «СМОЛЕНСКГАЗ» ПО МОДЕЛИ О.П.ЗАЙЦЕВОЙ

2.1 Расчет вероятности наступления банкротства предприятия ОАО «Смоленскгаз» по модели О.П. Зайцевой

Составим вспомогательную таблицу 3 для расчетов, содержащую исходные балансовые данные ОАО «Смоленскгаз». Рассчитаем значения критериальных показателей, для этого составим вспомогательную таблицу 4. Также рассчитаем значение Кфакт для каждого года.

Таблица 3 – Исходные данные, используемые для расчета модели О.П.Зайцевой, руб.

| Показатель | Расчет | 2004 | 2005 | 2006 | Динамика |

| Финансовый результат Убыток | Ф. №2 стр. 140 | 0 | 2214174 | 2460119 | 2460119 |

| Собственный капитал[1] | Ф. №1 стр. 490 | 31845936 | 31845936 | 31845936 | 0 |

| Кредиторская задолженность | Ф. №1 стр. 620 | 7640068 | 9209669,5 | 10675688,5 | 3035621 |

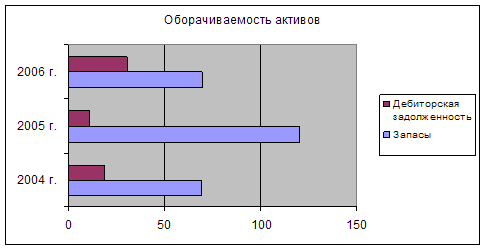

| Дебиторская задолженность | Ф. №1 стр. 240 | 3353898 | 3516338 | 3824428,5 | 470530,5 |

| Краткосрочные обязательства | Ф. №1 стр. 690 | 25116311 | 30310489 | 25784589,5 | 668278,5 |

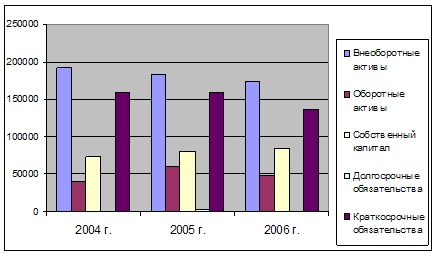

| Оборотные активы | Ф. №1 стр. 290 | 17076989 | 17248541 | 13795635 | -3281353,5 |

| Выручка | Ф. №2 стр. 010 | 69000928 | 96283049 | 117090795 | 48089867 |

| Долгосрочные обязательства | Ф. №1 стр. 590 | 0 | 0 | 0 | 0 |

| Валюта баланса/всего имущества | Ф. №1 стр. 300 | 58462247 | 63656425 | 57630525,5 | -831721,5 |

Таблица 4 – Расчет показателей, используемых в модели О.П.Зайцевой

| Показатель | Расчет | Нормативные значения | 2004 | 2005 | 2006 | Динамика |

| Х1 | Убыток/СК | 0 | 0,0000 | 0,0695 | 0,0773 | 0,0773 |

| Х2 | КЗ/ДЗ | 1 | 2,2780 | 2,6191 | 2,7914 | 0,5135 |

| Х3 | КО/ОА | 7 | 1,4708 | 1,7573 | 1,8690 | 0,3983 |

| Х4 | Убыток/Выручка | 0 | 0,0000 | 0,0230 | 0,0210 | 0,0210 |

| Х5 | (КО+ДО)/СК | 0,7 | 0,7887 | 0,9518 | 0,8097 | 0,0210 |

| Х6 | ВБ/Выручка | Х6 прош. года | 0,8473 | 0,6611 | 0,4922 | -0,3551 |

| Кфакт | 0,6855 | 0,7920 | 0,8025 | 0,1169 |

На основании расчетов можно сделать следующие выводы:

- результатом работы 2005 и 2006 гг. предприятия ОАО «Смоленскгаз» был убыток, что свидетельствует о снижении эффективности финансово-хозяйственной деятельности предприятия и возможной угрозе банкротства;

- значения второго показателя (отношение кредиторской к дебиторской задолженности) также выше нормативного больше чем в два раза на протяжении всего исследуемого периода. Это свидетельствует о том, что задолженность предприятия поставщикам, бюджету, внебюджетным фондам и персоналу, выше чем задолженность покупателей предприятию. Т.е. в случае необходимости полного погашения обязательств у предприятия ОАО «Смоленскгаз» может не хватить имущества для их погашения. К тому же дебиторская задолженность относится к группе наиболее ликвидных активов предприятия, а в данном соотношении прослеживается тенденция роста кредиторской задолженности ОАО «Смоленскгаз».

- невзирая на положительную динамику третьего показателя, его значения на протяжении всего исследуемого периода 2004-2006 гг. оставались намного ниже нормативного значения 7;

- как отмечалось выше, в 2005 и 2006 гг. результатом хозяйственной деятельности предприятия ОАО «Смоленскгаз» был убыток, причем он составлял 2,3 и 2,1% в 2005 и 2006 гг. соответственно;

- значения пятого показателя были достаточно близки к нормативному 0,7. При этом величина заемных источников финансирования была меньше собственных в течение всего исследуемого периода. Т.к. у предприятия ОАО «Смоленскгаз» отсутствуют долгосрочные обязательства, то можно утверждать, что краткосрочные обязательства предприятия составляют 78,87%, 95,18%, 80,97% от суммы собственного капитала ОАО «Смоленскгаз» в 2004, 2005 и 2006 гг. соответственно, т.е. предприятие обладает определенной финансовой независимостью от внешних источников финансирования;

- общая величина имущества предприятия составляет 84,73%, 66,11% и 49,22% от всей суммы выручки, полученной ОАО «Смоленскгаз» от реализации товаров, работ, услуг в 2004, 2005 и 2006 гг. соответственно. Считая значение шестого показателя 2004 г. нормативным для 2005 г., а 2005 г. – нормативом для 2006 г., можно утверждать, что значения шестого показателя в 2005-2006 гг. были ниже нормативных и наблюдалась тенденция к их снижению.

Проведем сравнение полученных значений Кфакт с Кнорм за 2005-2006 гг.:

Рассчитаем нормативное значение К по данным 2004 г. по формуле:

КN2004 = 1,57+0,1*х6

КN2004 = 1,57+0,1*0,8473 = 1,6547

Если Кфакт>КN вероятность банкротства высокая и наоборот.

Кфакт2005 = 0,7920 – т.е. меньше нормативного, т.е. вероятность банкротства ОАО «Смоленскгаз» в 2005 г. была достаточно низкой;

Рассчитаем нормативное значение К по данным 2005 г. по формуле:

КN2004 = 1,57+0,1*0,6611 = 1,6361

Если Кфакт>КN вероятность банкротства высокая и наоборот.

Кфакт2006 = 0,8025 – т.е. меньше нормативного, т.е. вероятность банкротства ОАО «Смоленскгаз» в 2006 г. также была достаточно низкой.

Показателями положительно влияющими на рост угрозы банкротства в случае ОАО «Смоленскгаз» являются:

- наличие непокрытых убытков в 2005 и 2006 гг., а отсюда значения х1 и х2 выше нормативного;

- слишком большая величина кредиторской задолженности.

Показателями уменьшающими угрозу банкротства в случае ОАО «Смоленскгаз» являются:

- превышение собственных источников финансирования над заемными;

- устойчивый рост выручки предприятия.

Для снижения угрозы банкротства предприятию прежде всего необходимо максимально возможно снизить сумму получаемых убытков, в идеальном варианте – прийти к результату «прибыль». Уменьшит сумму кредиторской задолженности путем проведения взаимозачета по платежам в бюджет, т.к. суммы НДС достаточно значительны.

Проведем анализ финансового состояния предприятия для подтверждения/опровержения выводов по результатам диагностики банкротства.

Похожие работы

... , а полученные в результате средства несомненно повлияют на конечный финансовый результат деятельности предприятия. 2.2 Расчет вероятности банкротства по модели Давыдовой–Беликова Для расчета вероятности банкротства ПУ «Гулливер» по модели диагностики банкротства Давыдовой – Беликова заполним таблицу предварительных расчетов 6. Таблица 6 – Исходные данные[1] Показатели 2004 2005 2006 ...

... Если R<1, то предприятие имеет неудовлетворительное финансовое состояние; R 1 - финансовое состояние удовлетворительное. 2. Прогнозирование вероятности банкротства предприятия ФГУП «Кирпичный завод» по модели Сайфулина-Кадыкова 2.1 Расчет вероятности банкротства по модели Сайфулина–Кадыкова Предварительно рассчитаем величину собственных оборотных средств предприятия заполним таблицу ...

... то, что механизм ее разработки и все основные этапы расчетов достаточно подробно описаны в источнике. Модели диагностики банкротства Лисса и Таффлера, используемые в данной работе будут рассмотрены в следующем параграфе работ. 2.3 Диагностирование банкротства по моделям Лисса и Таффлера Дискриминантная модель, разработанная Лис для Великобритании, получила следующее выражение: Z =0, ...

... и 2007 году уже к III группе, т.е. в кризисном финансовом положении. Заключение В дипломной работе исследована тема «Роль бухгалтерской отчетности в оценке финансового состояния и прогнозирования банкротства коммерческой организации». Учетный процесс в организации завершается формированием форм бухгалтерской отчетности, которая является источником оценки финансового состояния предприятия. ...

0 комментариев