Навигация

Анализ деловой активности и рентабельности предприятия

2.2.4 Анализ деловой активности и рентабельности предприятия

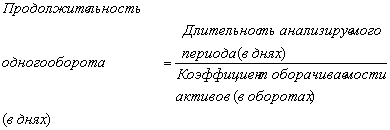

Термин «деловая активность» начал использоваться в отечественной учетно-аналитической практике сравнительно недавно – в связи с внедрением методик анализа финансовой отчетности на основе системы аналитических коэффициентов. В контексте анализа ФХД под этим термином понимается текущая производственная и коммерческая деятельность предприятия. Деловая активность субъекта хозяйствования проявляется в динамичности его развития, достижении поставленных целей, эффективном использовании экономического потенциала, расширении рынков сбыта продукции. В данной работе анализ деловой активности ОАО «Смоленскгаз» проводится в направлении анализа уровня эффективности использования ресурсов коммерческой организации. Расчет показателей деловой активности выполнен в табл. 14, при расчетах использовались среднегодовые показатели стоимости активов предприятия. На основе выполненных расчетов можно сформулировать следующие выводы:

Таблица 14 – Расчет показателей деловой активности ОАО «Смоленскгаз» в 2004 – 2006 гг.

| Показатель | 2004 | 2005 | 2006 | 2005/2004 | 2006/2005 |

| К-т общей оборачиваемости капитала (ресурсоотдача), оборотов | 1,19 | 1,53 | 2,06 | 0,34 | 0,53 |

| К-т оборачиваемости оборотных средств, оборотов | 4,04 | 5,58 | 8,49 | 1,54 | 2,91 |

| Фондоотдача, руб. | 5111,19 | 623,19 | 349,53 | -4487,99 | -273,67 |

| К-т отдачи СК, руб. | 2,17 | 3,02 | 3,68 | 0,86 | 0,65 |

| Оборачиваемость МПЗ, дни | 23,06 | 25,62 | 15,73 | 2,55 | -9,89 |

| Оборачиваемость денежных средств, дни | 3,01 | 2,22 | 2,55 | -0,79 | 0,33 |

| К-т оборачиваемости средств в расчетах, оборотов | 20,58 | 27,38 | 30,62 | 6,81 | 3,23 |

| Срок погашения ДЗ, дни | 12,25 | 9,20 | 8,23 | -3,05 | -0,97 |

| К-т оборачиваемости КЗ, оборотов | 3,66 | 3,03 | 4,54 | -0,63 | 1,51 |

| Срок погашения КЗ, дни | 68,83 | 83,25 | 55,49 | 14,42 | -27,76 |

Коэффициент общей оборачиваемости капитала (ресурсоотдача) показывает эффективность использования имущества. За исследуемый период динамика показателя следующая: в 2004 г. капитал ОАО «Смоленскгаз» совершал 1,19 оборота в год, в 2005 г. значение показателя выросло до 1,53 оборота, в 2006 г. произошел дальнейший рост показателя до 2,06 оборота в год, что обеспечивалось ростом выручки и несомненно является положительным фактом.

Коэффициент оборачиваемости оборотных средств показывает скорость оборачиваемости оборотных активов. Его рост (почти в 2 раза) к 2007 г. однозначно заслуживает положительной оценки. В целом динамика этого показателя совпадает с динамикой коэффициента общей оборачиваемости капитала. В случае предприятия ОАО «Смоленскгаз» все оборотные активы предприятия, проходя полный цикл, совершают 8,5 оборотов в год в 2006 г., что по сравнению с количеством оборотов 4 в 2004 г. положительно характеризует его деятельность по управлению активами.

Показатель фондоотдачи свидетельствует об эффективности использования основных средств предприятия и имеет очевидную экономическую интерпретацию, показывая сколько рублей выручки приходится на 1 руб. вложенный в основные средства. В случае ОАО «Смоленскгаз» этот показатель в 2004 г. составил 5111 руб. на каждый рубль, т.е. был достаточно высоким, в течение 2005-2006 г. значение показателя резко уменьшается до 349,53 рубля с каждого рубля вложенного в основные средства. Такую отрицательную динамику фондоотдачи можно объяснить значительным ростом выручки от продаж наряду с незначительным увеличением суммы основных средств, эффективность использования которых в принципе была достаточно высокая.

Коэффициент отдачи СК показывает скорость оборота собственного капитала, т.е. сколько рублей выручки приходится на 1 руб. вложенный в него. В 2004 г. используя собственный капитал, предприятие ОАО «Смоленскгаз» получало 2,17 руб. выручки; в 2005 г. – 3,02 руб. (рост показателя связано с увеличением суммы выручки от продаж); в 2006 г. предприятие ОАО «Смоленскгаз» получало с отдачу с каждого рубля собственного капитала в виде 3,68 руб. выручки. Рост данного показателя является положительным фактом в деятельности предприятия.

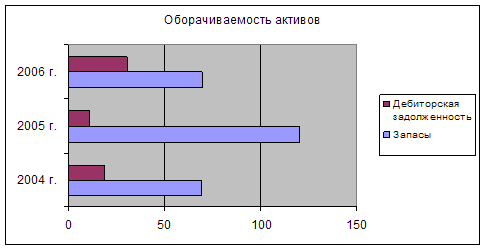

Оборачиваемость материально-производственных запасов в 2004 г. составила 23 дня, в 2005 г. – 26 дней, в 2006 г. наблюдается снижение данного показателя до 16 дней (или на 10 дней), что следует расценивать положительно, т.к. сократился срок нахождения МПЗ в обороте, т.е. ускорилась их оборачиваемость и получение дополнительных выгод.

Показатель оборачиваемости денежных средств снизился по аналогии с показателем МПЗ, хотя значения продолжительности периода намного меньше из-за маленьких сумм денежных средств в течение всего исследуемого периода. Если в 2004 г. денежные средства совершали полный оборот за 3 дня, то в 2006 г. – почти за 2,5 дня.

Коэффициент оборачиваемости дебиторской задолженности и срок ее погашения являются одними из самых важных показателей, характеризующих деловую активность предприятия. В случае ОАО «Смоленскгаз» средства в дебиторской задолженности в 2006 г. стали совершать 30,6 оборотов за год вместо 20,6 в 2004 г., т.е. оборачиваемость снизилась почти в 1,5 раза. Но при этом сократился срок погашения дебиторской задолженности с 12,2 дней в 2004 до 8,2 дней в 2006 г. Все это говорит о повышении эффективности управления этим видом активов, хотя и напрямую связано с ростом выручки к 2006 г.

Показатели оборачиваемости кредиторской задолженности ОАО «Смоленскгаз» также изменились за исследуемый период в лучшую сторону. Период погашения предприятием своих обязательств сократился с 66 дней в 2004 г. до 31 дня в 2006 г., что несомненно говорит о расширении коммерческого кредита предоставляемого организации.

Количество полных оборотов кредиторской задолженности за год также выросло с 3,6 оборотов 2004 г. до 4,5 оборотов в 2006 г. Это свидетельствует о том, что предприятие вовремя погашает свои обязательства, избегая штрафных санкций со стороны кредиторов и способно эффективно использовать заемные средства.

В целом положительная тенденция уменьшения продолжительности оборота всех проанализированных видов оборотных активов может быть объяснена ростом выручки к 2006 г. Стоит отметить повышение оборачиваемости всех проанализированных видов активов (ДЗ, ДС, МПЗ), что говорит об улучшении управления оборотными активами на ОАО «Смоленскгаз», поскольку скорость превращения оборотных средств в денежную форму оказывает непосредственное влияние на платежеспособность предприятия. Кроме того, увеличение скорости оборота текущих активов при прочих равных условиях отражает повышение инвестиционной привлекательности предприятия.

Показатели рентабельности - это важнейшие характеристики фактической среды формирования прибыли и дохода предприятий. При анализе производства показатели рентабельности используются как инструмент инвестиционной политики и ценообразования. Анализ рентабельности представлен в табл. 15.

Таблица 15 - Анализ показателей рентабельности за 2004-2006 гг.[2]

| Коэффициент | Расчет | Значение показателя | ||||

| 2004 | 2005 | 2006 | 2005/ 2004 | 2006/ 2005 | ||

| R хозяйственной деятельности, % | Прибыль от продаж/ Себестоимость | 15,92 | 1,05 | 0,34 | -14,88 | -0,71 |

| R продаж, % | ПП/Выручка | 13,61 | 1,03 | 0,27 | -12,57 | -0,76 |

| R собственного капитала, % | ЧП/СК | 19,88 | -6,95 | -7,72 | -26,83 | -0,77 |

| R основного капитала, % | ЧП/ВОА | 0,15 | -0,05 | -0,06 | -0,20 | -0,01 |

| R оборотного капитала, % | ЧП/ОА | 0,37 | -0,13 | -0,18 | -0,50 | -0,05 |

В 2006 г и 2005 г. относительно 2004 г. можно наблюдать резкое снижение рентабельности хозяйственной деятельности, что еще раз подтверждает правильность расчетов показателей эффективности в п. 2.2.1. настоящей работы. Также слишком малы или имеют отрицательное значение все остальные показатели рентабельности, наметилась тенденция к их снижению. Несомненно руководству предприятия ОАО «Смоленскгаз» необходимо уделить самое пристальное внимание этим фактам и принять меры к увеличению степени ликвидности и рентабельности, а также повышению эффективности хозяйственной деятельности предприятия.

Все показатели прибыли на предприятии ОАО «Смоленскгаз» в 2005-2006 гг. значительно уменьшилась по сравнению с 2004 годом, а финансовым результатом деятельности предприятия стал «убыток». Такой динамике прибыли способствовали: рост удельной доли затрат в общей сумме выручки, преобладание соответствующих расходов над операционными и внереализационными. При этом стоит отметить, что у предприятия на протяжении всего исследуемого периода в наличии был ЧОК (чистый оборотный капитал), т.е. средства, которые предприятие могло бы инвестировать и получить дополнительные доходы. Можно утверждать, что на предприятии ОАО «Смоленскгаз» ведется неэффективная работа по управлению финансами.

Резюме по результатам анализа финансового состояния предприятия:

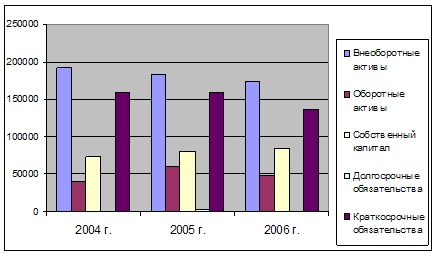

Согласно полученных данных, можно сделать вывод, что по результатам работы за последние 2 года предприятие ОАО «Смоленскгаз» ухудшило свое финансовое состояние, скачки и уменьшения значений отдельных коэффициентов следует отнести к отрицательной работе предприятия. Увеличение величины запасов, повлекшее рост кредиторской задолженности говорит о неэффективности финансовой политики предприятия. Как результат такого ведения хозяйственной деятельности – низкий уровень текущей платежеспособности - требует принятия мер по финансовому оздоровлению предприятия.

Если наметившиеся в 2005-2006 гг. тенденции будут сохраняться, то можно утверждать, что предприятие не сможет эффективно функционировать, т.е. наступит реальная угроза банкротства, что противоречит самой цели создания ОАО «Смоленскгаз».

Похожие работы

... , а полученные в результате средства несомненно повлияют на конечный финансовый результат деятельности предприятия. 2.2 Расчет вероятности банкротства по модели Давыдовой–Беликова Для расчета вероятности банкротства ПУ «Гулливер» по модели диагностики банкротства Давыдовой – Беликова заполним таблицу предварительных расчетов 6. Таблица 6 – Исходные данные[1] Показатели 2004 2005 2006 ...

... Если R<1, то предприятие имеет неудовлетворительное финансовое состояние; R 1 - финансовое состояние удовлетворительное. 2. Прогнозирование вероятности банкротства предприятия ФГУП «Кирпичный завод» по модели Сайфулина-Кадыкова 2.1 Расчет вероятности банкротства по модели Сайфулина–Кадыкова Предварительно рассчитаем величину собственных оборотных средств предприятия заполним таблицу ...

... то, что механизм ее разработки и все основные этапы расчетов достаточно подробно описаны в источнике. Модели диагностики банкротства Лисса и Таффлера, используемые в данной работе будут рассмотрены в следующем параграфе работ. 2.3 Диагностирование банкротства по моделям Лисса и Таффлера Дискриминантная модель, разработанная Лис для Великобритании, получила следующее выражение: Z =0, ...

... и 2007 году уже к III группе, т.е. в кризисном финансовом положении. Заключение В дипломной работе исследована тема «Роль бухгалтерской отчетности в оценке финансового состояния и прогнозирования банкротства коммерческой организации». Учетный процесс в организации завершается формированием форм бухгалтерской отчетности, которая является источником оценки финансового состояния предприятия. ...

0 комментариев