Навигация

Показатели эффективности управления капиталом, вложенным в имущество предприятия

1.2 Показатели эффективности управления капиталом, вложенным в имущество предприятия

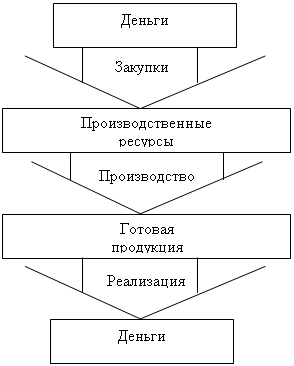

Бизнес в любой сфере деятельности начинается с капитала, т.е. определенной суммы денежной наличности, за счет которой приобретается необходимое количество ресурсов, организовывается процесс производства и сбыта продукции.

Заготовительная

стадия

Производственная

стадия

Сбытовая

стадия

Рисунок 1.4 - Стадии кругооборота капитала предприятия

Капитал в процессе своего движения проходит последовательно три стадии кругооборота: заготовительную, производственную и сбытовую (рисунок 1.4).

На первой стадии предприятие приобретает необходимые ему основные фонды, производственные запасы, на второй - часть средств в форме запасов поступают в производство, а часть используется на оплату труда работников, выплату налогов, платежей по социальному страхованию и другие расходы. Заканчивается эта стадия выпуском готовой продукции. На третьей стадии готовая продукция реализуется и на счет предприятия поступают денежные средства, причем, как правило, больше первоначальной суммы на величину полученной прибыли от бизнеса.

Следовательно, чем быстрее капитал совершит кругооборот, тем больше предприятие получит и реализует продукции при одной и той же первоначальной сумме капитала за определенный отрезок времени. Задержка движения средств на любой стадии ведет к замедлению оборачиваемости капитала, требует дополнительного вложения средств и может вызвать значительное ухудшение финансового состояния предприятия./15/.

Достигнутый в результате ускорения оборачиваемости эффект выражается в первую очередь в увеличении выпуска продукции без дополнительного привлечения финансовых ресурсов. Кроме того, за счет ускорения оборачиваемости капитала происходит увеличение суммы прибыли, так как обычно к исходной денежной форме он возвращается с приращением.

Если производство и реализация продукции являются убыточными, то ускорение оборачивается средств ведет к ухудшению финансовых результатов и "проеданию" капитала. Отсюда следует, что необходимо стремиться не только к ускорению движения капитала на всех стадиях кругооборота, но и к его максимальной отдаче, которая выражается в увеличении суммы прибыли на один рубль капитала.

Повышение доходности капитала, вложенного в имущество предприятия, достигается рациональным и экономным использованием всех ресурсов, недопущением их перерасхода, потерь на всех стадиях кругооборота. В результате капитал вернется к своему исходному состоянию в большей сумме, то есть с прибылью.

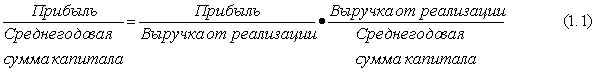

Таким образом, эффективность использования капитала характеризуется его доходностью (рентабельностью) - отношением суммы прибыли к среднегодовой сумме основного и оборотного капитала.

Для характеристики интенсивности использования капитала рассчитывается коэффициент его оборачиваемости (отношение выручки от реализации продукции, работ и услуг к среднегодовой стоимости капитала).

Обратным показателем коэффициента оборачиваемости капитала является капиталоёмкость (отношение среднегодовой суммы капитала к сумме выручки)./16/.

|

Взаимосвязь между показателями рентабельности совокупного капитала и его оборачиваемости выражается следующим образом:

Иными словами, рентабельность активов (ROA) равна произведению рентабельности продаж (Rрп) и коэффициента оборачиваемости капитала (Коб):

ROA = Коб ![]() Rрп (1.2)

Rрп (1.2)

Рентабельность капитала, характеризующая соотношение прибыли и капитала, используемого для получения этой прибыли, является одним из наиболее ценных и наиболее широко используемых показателей эффективной деятельности субъекта хозяйствования. Этот показатель позволяет аналитику сравнить его значение с тем, которое было бы при альтернативном использовании капитала. Он используется для оценки качества и эффективного управления капиталом предприятия; оценки способности предприятия получать достаточную прибыль на инвестиции; прогнозирования величины прибыли.

Основная концепция расчета рентабельности довольно проста, однако существуют различные точки зрения относительно инвестиционной базы данного показателя.

Прибыль на общую сумму активов наилучший показатель, отражающий эффективность деятельности предприятия. Он характеризует доходность всех активов, вверенных руководству, независимо от источника их формирования.

В ряде случаев при расчете ROA из общей суммы активов исключают непроизводственные активы (избыточные основные средства и запасы, нематериальные активы, расходы будущих периодов и др.). Это исключение делают для того, чтобы не возлагать на руководство ответственность за получение прибыли на активы, которые явно этому не способствуют. Данный подход полезен при использовании ROA в качестве инструмента внутреннего управления и контроля и не годится для оценки эффективности предприятия в целом. Акционеры и кредиторы вверяют свои средства руководству предприятия не для того, чтобы оно вкладывало их в активы, которые не приносят прибыли. Если же есть причины, чтобы вложить капитал в такие активы, то нет повода исключать их из инвестиционной базы при расчете ROA.

Существуют разные мнения и о том, следует ли амортизируемое имущество (основные средства, нематериальные активы) включать в инвестиционную базу при расчете ROA по первоначальной или остаточной стоимости. Несомненно, если оценивать эффект только основного капитала, то среднегодовая сумма амортизируемого имущества должна определяться по первоначальной стоимости. Если же оценивать эффективность всего совокупного капитала, то стоимость амортизируемых активов в расчет надо принимать по остаточной стоимости, так как сумма начисленной амортизации находит отражение по другим статьям баланса (остатки свободной денежной наличности, незавершенного производства, готовой продукции, расчеты с дебиторами по неоплаченной продукции).

Второй вопрос, который возникает при определении рентабельности капитала - какую прибыль брать в расчет: балансовую (валовую), прибыль от реализации продукции или чистую прибыль. В данном случае также надо учитывать инвестиционную базу капитала.

Если определяем рентабельность всех активов, то в расчет принимается вся балансовая прибыль, которая включает в себя прибыль от реализации продукции, имущества и внереализационные результаты (доходы от долгосрочных и краткосрочных финансовых вложений, от участия в совместных предприятиях и прочих финансовых операций).

Соответственно и выручка при определении оборачиваемости всех активов должна включать в себя не только ее сумму от реализации продукции, но и выручку от реализации имущества, ценных бумаг и т.д.

Для расчета рентабельности функционирования капитала в основной деятельности берется прибыль только от реализации продукции, работ и услуг, а в качестве инвестиционной базы - сумма активов за вычетом долгосрочных и краткосрочных финансовых вложений, не установленного оборудования, остатков незаконченного капитального строительства и т.д.

Рентабельность производственного капитала рассчитывается отношением прибыли от реализации продукции к среднегодовой сумме амортизируемого имущества и материальных текущих активов.

Для обобщающей характеристики эффективности использования основных средств служат показатели рентабельности (отношение прибыли к среднегодовой стоимости основных производственных фондов), фондоотдачи (отношение стоимости произведенной или реализованной продукции после вычета НДС, акцизов к среднегодовой стоимости основных производственных фондов), фондоемкости (обратный показатель фондоотдачи), удельных капитальных вложений на один рубль прироста продукции./29/. Рассчитывается также относительная экономия основных фондов:

± Эопф = ОПФ1 − ОПФ0![]() IВП, (1.3)

IВП, (1.3)

где ОПФ0,ОПФ1-соответственно среднегодовая стоимость основных производственных фондов в базисном и отчетном годах;

IВП - индекс объема производства продукции.

Наиболее обобщающим показателем эффективности использования основных фондов является фондорентабельность. Ее уровень зависит не только от фондоотдачи, но и от рентабельности продукции. Взаимосвязь этих показателей можно представить следующим образом:

Rопф = ![]() или(1.4)

или(1.4)

Rопф = ![]() ,(1.5)

,(1.5)

где Rопф - рентабельность основных производственных фондов;

П - прибыль от реализации продукции;

ОПФ - среднегодовая стоимость основных производственных фондов;

ВП, РП - стоимость произведенной или реализованной продукции;

ФО - фондоотдача;

Rвп, Rрп - рентабельность произведенной продукции.

На изменение уровня фондоотдачи капитала, вложенного в имущество, в свою очередь оказывает влияние ряд факторов. Факторы, определяющие рентабельность основных фондов, показаны на рисунке 1.4.

Размер производственных запасов в стоимостном выражении может изменяться как за счет количественного, так и стоимостного (инфляционного) факторов.

Расчет влияния количественного (К) и стоимостного (У) факторов на изменение суммы запасов (З) по каждому виду осуществляется способом абсолютных разниц:

Зк = (К1 − К0 ) ![]() Ц0 , ΔЗц = К1

Ц0 , ΔЗц = К1![]() (Ц1 − Ц0). (1.6)

(Ц1 − Ц0). (1.6)

Рисунок 1.4 - Схема факторной модели фондорентабельности

![]()

Период оборачиваемости запасов (сырья и материалов) равен времени хранения их на складе от момента поступления до передачи в производство. Чем меньше этот период, тем меньше при прочих равных условиях производство - коммерческий цикл. Он определяется следующим образом:

средняя величина стоимости запасов ![]() дни периода

дни периода

![]() Пз = (1.7)

Пз = (1.7)

величина стоимости использования запасов

Продолжительность нахождения капитала в готовой продукции (П г.п.) равна времени хранения готовой продукции на складах с момента поступления их производства до отгрузки покупателя:

средняя величина готовой продукции ![]() дни периода

дни периода

![]() Пгп = (1.8)

Пгп = (1.8)

стоимость выпущенной из производства готовой продукции

Продолжительность производственного цикла равна времени, в течение которого из сырья производятся готовые товары:

средняя величина стоимости производства ![]() дни периода

дни периода

![]() Пнп = (1.9)

Пнп = (1.9)

себестоимость реализованной продукции

Оценивая состояние текущего капитала важно изучить качество и ликвидность дебиторской задолженности. Одним из показателей, используемых для этой цели, является период оборачиваемости дебиторской задолженности (Пд.з.), или период инкассации долгов. Он равен времени между отгрузкой товаров и получением за них наличных денег от клиентов:

среднее остатки дебиторской задолженности ![]() дни периода

дни периода

![]() Пдз = (1.10)

Пдз = (1.10)

сумма уменьшения задолженности дебиторов

Для характеристики дебиторской задолженности определяется и такой показатель, как доля резерва по сомнительным долгам в общей сумме дебиторской задолженности. Рост уровня данного коэффициента свидетельствует о снижении качества последней./16/.

Период нахождения капитала в денежной наличности определяется следующим образом:

средние остатки денежной наличности ![]() дни периода

дни периода

![]() Пдн = (1.11)

Пдн = (1.11)

сумма расходования денежной наличности

В результате ускорения оборачиваемости определенная сумма оборотных средств предприятия высвобождается. Абсолютное высвобождение оборотных средств происходит, если фактические остатки оборотных средств меньше норматива или остатков оборотных средств за предшествующий период при сохранении или увеличении объема реализации за этот период.

Относительное высвобождение оборотных средств происходит в тех случаях, когда оборачиваемость оборотных средств ускоряется с ростом объема производства на предприятии. Относительное и абсолютное высвобождение оборотных средств имеют единую экономическую основу и означают для хозяйствующего субъекта дополнительную экономию средств.

Процесс воспроизводства основного капитала представляет собой основу жизнедеятельности и эффективности производства. Его движение регулируется и контролируется на всех уровнях управления хозяйством.

Важнейшими воспроизводственными характеристиками оборота основных фондов являются показатели их прироста, обновления и выбытия.

Коэффициент прироста отражает увеличение основного капитала за рассматриваемый период и исчисляется как отношение вновь введенных основных фондов к их стоимости на начало периода. Степень обновления производственного аппарата измеряется коэффициентом обновления - отношением стоимости введенных основных фондов к их общей стоимости на конец рассматриваемого периода. Показатели прироста и обновления основного капитала - взаимосвязанные величины: чем выше доля прироста, тем выше уровень обновления, и наоборот.

Существенные коррективы в эту взаимосвязь может внести коэффициент выбытия фондов, представляющий собой отношение выбывших из эксплуатации основных фондов в данном периоде к их стоимости на начало периода./15/.

Коэффициент обновления (КОБН), характеризующий долю основного капитала в общей стоимости на конец года:

стоимость поступившего основного капитала

![]() КОБН = (1.12)

КОБН = (1.12)

стоимость основного капитала на конец периода

Срок обновления основного капитала (ТОБН):

стоимость основного капитала на начало периода

![]() ТОБН = (1.13)

ТОБН = (1.13)

стоимость поступившего основного капитала

Коэффициент выбытия (К В):

стоимость выбывшего основного капитала

![]() К В = (1.14)

К В = (1.14)

стоимость капитала на начало периода

Коэффициент прироста (КПР):

сумма прироста основного капитала

![]() КПР = (1.15)

КПР = (1.15)

стоимость их на начало периода

Коэффициент износа (КИЗН):

сумма износа основного капитала

![]() КИЗН = (1.16)

КИЗН = (1.16)

первоначальная стоимость основного капитала

Коэффициент годности (КГ):

остаточная стоимость основного капитала

![]() КГ = (1.17)

КГ = (1.17)

первоначальная стоимость основного капитала

Точный расчет потребности предприятия в оборотном капитале ведется из расчета времени пребывания оборотного капитала в сфере производства и в сфере обращения.

Оборачиваемость оборотного капитала тесно связана с его рентабельностью и служит одним из важнейших показателей, характеризующих интенсивность использования средств предприятия и его деловую активность.

Скорость оборачиваемости капитала характеризуется следующими показателями:

Коэффициентом оборачиваемости (Коб):

выручка от реализации продукции

![]() Коб = (1.18)

Коб = (1.18)

среднегодовая стоимость капитала

Продолжительностью одного оборота (Поб):

среднегодовая стоимость капитала х Д

![]() Поб =, (1.19)

Поб =, (1.19)

выручка от реализации продукции

где Д – количество календарных дней в отчетном периоде.

Продолжительность одного оборота капитал будет измеряться соответственно в днях.

Похожие работы

... капитала предприятия также является обеспечение минимизации затрат по формированию капитала из различных источников. Такая минимизация осуществляется в процессе управления стоимостью капитала. Теперь перейдем к вопросу управления структурой капитала в практическом аспекте. Для определения эффективности (или неэффективности) привлечения заемных средств на предприятие в мировой практике финансового ...

... , скидки на все виды деятельности, в том числе на организацию новых производств, обучение, консалтинговую помощь в бизнесе и т.п. 2 УПРАВЛЕНИЕ КАПИТАЛОМ НА ПРЕДНРИЯТИИ ОАО «ХЛЕБОКОМБИНАТ «ГЕОРГИЕВСКИЙ» 2.1 Общая характеристика предприятия Акционерное общество «Хлебокомбинат «Георгиевский» является самостоятельным хозяйственным субъектом с правами юридического лица, который, используя ...

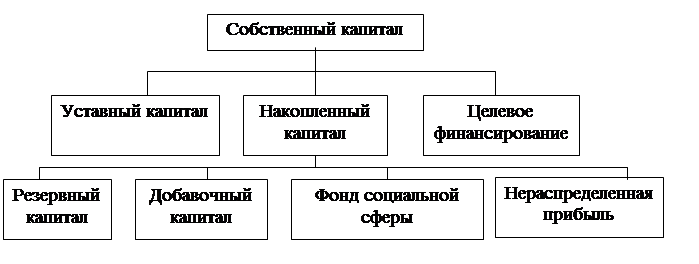

... -пассивный счет «Расчеты с разными дебиторами и кредиторами» (основной, для учета расчетов). Аналитический учет ведут по каждому дебитору. 3. ИСТОЧНИКИ ФОРМИРОВАНИЯ ИМУЩЕСТВА ПРЕДПРИЯТИЯ. 3.1. СОБСТВЕННЫЙ КАПИТАЛ. Группа собственного капитала подразделяется на несколько подгрупп: - уставный капитал – это капитал, первоначально инвестированный собственником в деятельность ...

... и более устойчиво предприятие с точки зрения возможности его переориентирования в случае изменения рыночной конъюнктуры. Наряду с показателями платежеспособности и финансовой устойчивости для оценки имущественного состояния предприятия используют следующие показатели: 1) Сумма хозяйственных средств, находящихся на балансе предприятия. Это показатель дает обобщенную стоимостную оценку величины ...

0 комментариев