Навигация

Совершенствование страховых выплат

3.3 Совершенствование страховых выплат

Специфика страховой пассивности населения России заключается в изначальном недоверии к страховым организациям, слабой страховой культуре, административных, процедурных и процессуальных сложностях процесса получения возмещения, в недостаточной материальной обеспеченности и многих других факторах. Совершенствование страховых выплат – это постоянная работа управленческого аппарата страховых организаций, нацеленная на получение прибыли. На наш взгляд, существующая схема страховых выплат за 2005-2007 годы по Кукморскому филиалу ООО «Росгосстрах-Татарстан» показывает эффективную работу специалистов по определению политики уменьшения страховых выплат и увеличения страховых поступлений.

Законодательством устанавливается перечень оснований, при которых не выплачивается страховое возмещение. На наш взгляд, следует обеспечить баланс интересов страхователя и страховщика. Страховщик нацелен на получение прибыли и минимизирует свои затраты, а другая сторона хочет оградить себя от рисков. В большинстве случаев выгоду приобретает страховая организация, именно поэтому среди населения отсутствует страховой оптимизм. На наш взгляд, следует пересмотреть политику страхового бизнеса в сторону увеличения преимуществ клиентов страховых компаний. Данные предложения являются основными на пути совершенствования и актуализации страховой деятельности.

Итак, рассмотрим основания, по которым страховое возмещение не выплачивается:

если застрахованное имущество уничтожено, повреждено или утрачено в результате события, которое к страховым случаям не относится (например, завладение имуществом путем мошенничества);

за предметы домашнего имущества, которые застрахованными не считаются (взятые напрокат вещи);

если застрахованное имущество находилось вне жилых или подсобных помещений, за приделами приусадебного участка либо не по адресу, указанному в страховом полисе;

если о похищении или о попытке похищения не было заявлено в органы милиции, а также когда факт похищения или попытки похищения не подтверждается компетентными органами;

если страховой случай явился следствием умышленных действий страхователя или совершеннолетнего члена его семьи. При этом наличие умышленных действий устанавливается на основании документа суда или постановления соответствующих органов, производивших расследование по данному факту;

за дополнительный ущерб, возникший по вине страхователя или совершеннолетнего члена его семьи в связи с непринятием мер к спасанию домашнего имущества во время страхового случая и предотвращению его дальнейшего повреждения.

Страховые организации имеют право отказать в выплате страхового возмещения, если страхователь, а в его отсутствие совершеннолетний член его семьи, имея возможность, не заявил страховщику в установленном порядке и в срок об уничтожении, повреждении или похищении застрахованного имущества.

Страховые организации с помощью принуждения могут создать источник взносов премий, но вряд ли это целесообразно, так как принуждение может отторгнуть страхователей и понизить интерес страховщиков к такому виду страхования. Затруднения для внесения взносов премий можно частично устранить путем изменения порядка платежей страховых премий. Одним из таких способов в страховании является внесение премий малыми долями за длительный период времени. Причем этот период можно разделить на более мелкие, чтобы страхователи могли постоянно участвовать в этом процессе. Для страхователя в этом случае открывается возможность перерыва в платеже премий и пользоваться перерывом в тех случаях, когда застрахованная ценность утрачена полностью или частично. Для страховых учреждений такой прием не представляет опасности, потому что в случае выдачи страхового вознаграждения они могут из него взыскать со страхователя недоплаченные суммы.

В соответствии с Типовыми правилами (Условия) добровольного экологического страхования, утвержденными Министерством охраны окружающей среды и природных ресурсов РФ 03.12. 1992 года и Российской государственной страховой компанией (Росгосстрах) 20.11.1992 года страховое возмещение выплачивается в размерах, предусмотренных действующим гражданским законодательством и определяемых в результате рассмотрения дел в судебном или другом порядке. Страховое возмещение включает в себя:

компенсацию ущерба, вызванного повреждением или гибелью имущества;

суммы убытков, связанных с ухудшением условий жизни;

расходы по очистке загрязненной территории и приведению ее в состояние, соответствующее нормативам, при условии, что на них дано предварительное согласие страховщика;

расходы, необходимые для спасения жизни и имущества лиц, которым в результате страхового случая причинен вред, или для уменьшения ущерба, причиненного страховым случаем;

расходы, связанные с предварительным расследованием, проведением судебных процессов, и другие расходы по улаживанию любых исков, предъявляемых страхователю, которые могут быть предметом возмещения по договору, при условии, что на них дано предварительное согласие страховщика.

Детальное правовое регулирование порядка осуществления страховых выплат способствует их совершенствованию.

В соответствии с правилами имущественного страхования расходы по уменьшению или предотвращению ущерба, связанные с наступлением страхового случая, возмещаются пропорционально отношению страховой суммы к действительной (страховой) стоимости объекта страхования, независимо от того, что вместе с возмещением реального ущерба они могут превысить страховую сумму.

Если договор страхования по строению (квартире), внутренней отделке и инженерному оборудованию заключен с условием возмещения расходов по ремонту (восстановлению) объекта страхования «без учета износа» (за срок эксплуатации), то при определении реального ущерба износ не учитывается.

Отметим, что при гибели, повреждении или утрате отдельных предметов домашнего имущества страховая выплата определяется в размере реального ущерба, но не более 20% за каждый предмет домашнего имущества от страховой суммы по общему договору страхования домашнего имущества, если при заключении договора не была составлена по предметная опись предметов домашнего имущества в общей страховой сумме. При частичной описи ограничение не более 20% за каждый предмет домашнего имущества от страховой суммы по общему договору страхования не действует на предметы, которые описаны по предметно.

По страхованию гражданской ответственности при причинении вреде жизни и здоровью других лиц страховая выплата исчисляется в размере полного объема причиненного вреда, но в пределах страховой суммы (предельной страховой выплаты), установленной по договору страхования. Полный объем возмещения вреда включает в себя подтвержденные документально: расходы на погребение, утраченный другим лицом заработок (доход), который он имел либо определенно мог иметь, а также дополнительно понесенные расходы, вызванные причинением вреда здоровью, в том числе расходы на лечение, дополнительное питание, приобретение лекарств по рецептам, протезирование, посторонний уход и другие расходы, предусмотренные законодательством РФ.

Необходимо выделить, что возмещение вреда, причиненного жизни и здоровью других лиц по страхованию гражданской ответственности, производится единовременно на основании копий листов нетрудоспособности, медицинских заключений, справок о среднемесячном заработке (доходе), счетов, чеков о стоимости расходов, связанных с погребением, а также других документов в зависимости от объема и характера причиненного вреда.

Размер ущерба, причиненного имуществу других лиц при страховании гражданской ответственности определяется правилами страхования для определения реального ущерба по страхованию имущества с учетом износа на весь период эксплуатации имущества.

Страховая выплата по страхованию гражданской ответственности осуществляется лицам, чьим жизни, здоровью или имуществу причинен вред.

В случае смерти выгодоприобретателя страховая выплата производится его наследникам после предоставления соответствующих документов о вступлении в право наследования на сумму страховой выплаты. Если страхователю и страховщику не удалось прийти к соглашению о размере страховой выплаты после наступления страхового случая, а также по требованию одной из сторон для определения размера реального ущерба (вреда) может назначаться экспертиза за счет заинтересованной стороны. В случае несогласия страхователя с результатом экспертизы, размер страховой выплаты может определяться по решению суда.

Произведенная страховая выплата подлежит возврату страхователем страховщику, если ущерб полностью возмещен (в денежном, натуральном выражении) виновным лицом или по решению (приговору) суда его возмещение производится лицом (не страхователем), ответственным за причиненный ущерб. В случае возврата похищенного имущества страховая выплата подлежит возврату страхователем страховщику за вычетом расходов, связанных с его восстановлением (ремонтом).

ЗАКЛЮЧЕНИЕ

В результате проведенного исследования можно сделать следующие выводы.

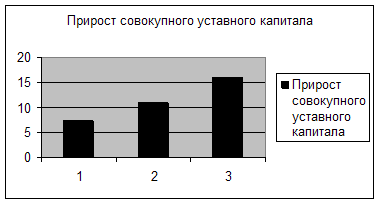

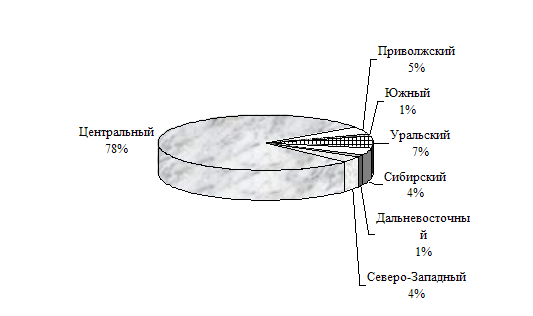

Таким образом, по результатам проведенного анализа определим динамику страховых поступлений по Кукморскому филиалу ООО «Росгосстрах-Татарстан». Так, в 2005 году по страхованию юридических лиц реальная сумма страховых поступлений составила 49855 руб., в 2006 году 329014 руб., а в 2007 году 267706 руб. С 2005 года начавшийся процесс увеличения поступлений в 2007 году меняется тенденцией к снижению страховых поступлений по страхованию юридических лиц. По страхованию физических лиц наблюдается тенденция роста страховых поступлений. Так, в 2005 году сумма поступлений составила 1322900 руб., а в 2007 году 24664652 руб. Динамика страховых поступлений по различным видам страхования в рассматриваемый период имеет разнонаправленное движение.

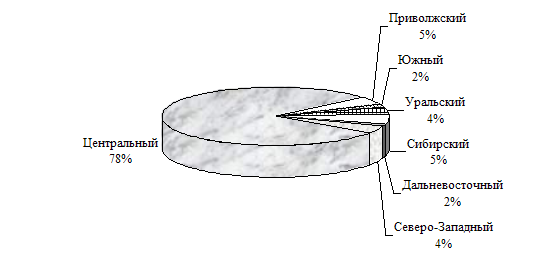

Что касается динамики страховых поступлений по Яныльскому сельскому поселению Кукморского района, то наблюдается общая тенденция увеличения поступивших страховых премий. Так в 2005 году эта сумма составила 713969,40 руб., в 2006 году – 1041417,48 руб., в 2007 году – 1118103,38 руб., в первом полугодии 2008 года – 862324,24 руб. Это связано с увеличением доходов населения, строительством новых домов, покупкой электронной и бытовой техники, приобретением автомобилей отечественного и иностранного производства.

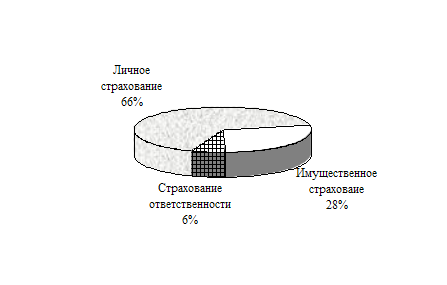

Показатели добровольного личного страхования по поступлениям варьируются. Так, в 2005 году эта сумма составила 20250,10 руб., в 2006 году – 26003,50 руб., в 2007 году – 10108,40 руб., в первом полугодии 2008 года – 3168,00 руб. Поступившая страховая премия по добровольному имущественному страхованию по Яныльскому сельскому поселению составляет: за 2005 год – 549755,50 руб., за 2006 год – 694100,50 руб., за 2007 год – 774860,30 руб., за первое полугодие 2008 года – 653283,51 руб. Наблюдается общая динамика роста страховых поступлений по страхованию имущества.

Общая сумма страховых выплат в 2005 году по Яныльскому сельскому поселению по всем видам страхования составила 184054,10 руб., в 2006 году - 98298,95 руб., в 2007 году - 585261,13 руб., в первом полугодии 2008 года - 74567,45 руб. Как видим, динамика страховых выплат варьируется и имеет скачкообразный характер.

Сумма выплат по страховым случаям по личному страхованию за 2005 год составляет 200,00 руб., за 2006 год - 26003,50 руб., за 2007 год - 2650,00 руб., за первое полугодие 2008 года - 1700,00 руб. Наблюдается динамика роста страховых выплат по добровольному личному страхованию по Яныльскому сельскому поселению.

Определим динамику страховых выплат по добровольному имущественному страхованию по Яныльскому сельскому поселению. За 2005 год данная сумма составляет 18437,00 руб., за 2006 год - 37631,30 руб., за 2007 год - 454676,72 руб., за первое полугодие 2008 года - 22887,88 руб. Наблюдается динамика роста страховых выплат по добровольному имущественному страхованию по Яныльскому сельскому поселению.

Рассмотрим динамику страховых выплат по обязательному страхованию ответственности по Яныльскому сельскому поселению. За 2005 год данная сумма составляет 165417,10 руб., за 2006 год - 56677,65 руб., за 2007 год - 127934,41 руб., за первое полугодие 2008 года - 49979,57 руб. Наблюдается динамика снижения страховых выплат по добровольному имущественному страхованию по Яныльскому сельскому поселению.

Итого по основному бизнесу в Кукморском филиале ООО «Росгосстрах-Татарстан» за 2005 год по плану предполагались поступления в размере 15 292,48 тыс. руб., реальные поступления составили 14 246, 77 тыс. руб. Таким образом, план был выполнен на достаточно высоком уровне - 93, 2 %.

В результате рассмотрения во второй главе дипломной работы вопросов динамики страховых поступлений и страховых выплат по Яныльскому сельскому поселению можно сделать следующие выводы о резервах роста страховых поступлений. Во-первых, на территории сельского поселения ежегодно растет количество автотранспортных средств отечественного и зарубежного производства. На сегодняшний день по ОСАГО застраховано 160 машин, эта база является резервом для страхования КАСКО, сюда же добавляется количество покупаемых автомобилей. Что касается страхования жилья и строений, с каждым годом растет количество новых построек, домов и иных строений на территории сельского поселения. На сегодняшний день застраховано 371 домов, не застрахованными остаются всего 23 дома по Яныльскому сельскому поселению. Что касается страхования животных, электронного оборудования, страхования иных видов имущества, то резерв страховых поступлений достаточно высок. Применительно к страхованию школьников от несчастных случаев также существует достаточный резерв страховых поступлений: всего застраховано по Яныльской общеобразовательной школе Кукморского муниципального района РТ 145 учеников (всего количество школьников – 187).

Следует отметить некоторые негативные тенденции в работе Кукморскому филиалу ООО «Росгосстрах-Татарстан». Так, например, по результатам анализа страховых поступлений и страховых выплат стало ясно, что в 2005 году по добровольному медицинскому страхованию планировалось собрать средства в размере 90, 0 тыс. руб. Но страховые поступления отсутствует, и план не был реализован вообще. Транспортное страхование планировалось на сумму 1000 руб., реальных поступлений не было, таким образом, план не был реализован в 2006 году. Страхование строительно-монтажных рисков планировалось на сумму 400 руб., реальных поступлений не было, таким образом, план не был реализован в 2006 году. Страхование строителей планировалось на сумму 5100 руб., реальных поступлений не было, таким образом, план не был реализован в 2006 году. Экологическое страхование не планировалось в 2006 году, но реальные поступления составили 5160 руб.

На наш взгляд, для привлечения новых клиентов, необходимо разработать более эффективную систему льготных страховых взносов. Так, например, при страховании имущества предоставить уже в первом году страхования 2% льготу для новых клиентов. На сегодняшний день отсутствуют какие-либо льготы при страховании от несчастных случаев. Необходимо, на наш взгляд ввести страховую льготу в размере 1-2% при добровольном личном страховании.

На наш взгляд, необходимо предоставлять страховые льготы отдельно по добровольному страхованию автотранспортных средств в размере 2% на первый год страхования, а далее в случае непрерывного возобновления договора по добровольному страхованию автотранспортных средств увеличивать по 1% на каждый последующий год. Максимальный размер льготы установить в размере 10 %. Данную схему льготных страховых взносов можно использовать применительно к другим видам страхования.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

Нормативно-правовые акты

1. Гражданский кодекс Российской Федерации. Части первая и вторая (с алфавитно-предметным указателем). – М.: Издательская группа ИНФРА М-НОРМА, 2007. – 560 с.

2. Закон «Об организации страхового дела в Российской Федерации» // Компьютерная справочно-правовая система «Гарант»

3. Постановление Правительства Российской Федерации от 30 июня 2004 года №330 «Об утверждении Положения о Федеральной службе страхового надзора» // Компьютерная справочно-правовая система «Гарант»

4. Постановление Правительства Российской Федерации от 8 декабря 2005 года №739 «Об утверждении страховых тарифов по обязательному страхованию гражданской ответственности владельцев транспортных средств, их структуры и порядка применения страховщиками при определении страховой премии».

5. Концепция развития страхования в Российской Федерации, одобренная распоряжением Правительства Российской Федерации от 25.09.2002 года №1361-р // Компьютерная справочно-правовая система «Гарант»

6. Стратегия развития финансового рынка Российской Федерации на 2006-2008 годы, утвержденная распоряжением Правительства Российской Федерации от 01.06.2006 года №793-р // Компьютерная справочно-правовая система «Гарант»

7. Программа социально-экономического развития Российской Федерации на среднесрочную перспективу (2006-2008 годы), утвержденная Постановлением Правительства Российской Федерации от 19.01.2006 года №38-р // Компьютерная справочно-правовая система «Гарант»

8. Правила добровольного страхования строений, квартир, домашнего и другого имущества, гражданской ответственности собственников (владельцев) имущества (типовые (единые) №167, утвержденные решением единственного участника ООО «РГС-Татарстан» от 19 ноября 2007 года № РЕУ-1119-01. Казань.- 2008.

9. Правила страхования животных и гражданской ответственности владельцев животных (типовые (единые) от 28 июня 2005 года №144

10. Типовые правила (Условия) добровольного экологического страхования, утвержденные Министерством охраны окружающей среды и природных ресурсов РФ 03.12. 1992 года и Российской государственной страховой компанией (Росгосстрах) 20.11.1992 года

Специальная литература

1. Ахвледиани Ю.Т. Страхование: учебник для студентов вузов, обучающихся по специальностям (060400) «Финансы и кредит», (060500) «Бухгалтерский учет, анализ и аудит» / Ю.Т. Ахвледиани. – М.: ЮНИТИ-ДАНА, 2009. – 543 с.

2. Балакирева В.Ю. Совершенствование российского законодательства о страховании // Финансы. – 2009. -№6. – С.34-38.

3. Батадеев В.А. Экологическое страхование – необходимый инструмент защиты окружающей среды // Финансы. – 2009. -№11. – С.42-45.

4. Белых В.С., Кривошеев И.В. Страховое право. М., 2008. С. 74 - 78.

5. Большой Российский энциклопедический словарь. – М.: Большая российская энциклопедия, 2009. – 1888 с.: ил. С. 1507.

6. Большой энциклопедический словарь. М.– СПб., 2004. С. 829.

7. Большой толковый словарь официальных терминов. М., 2008. С. 771.

8. Брагинский М.И., Витрянский В.В. Договорное право, кн. 3/ Договоры о выполнении работ и оказании услуг. М. 2008., С. 541, 552.

9. Гвозденко А.А. Основы страхования: Учебник. – 2-е изд., перераб. и доп. – М.: Финансы и статистика, 2009. – 320 с.: ил. 50 с.

10. Гомелля В.Б. Основы страхового дела. М., 2008. С. 14.

11. Гражданское право. ч. 1. / Под ред. Мозолина В.П, Маслаева А.И.- М., 2009.- 415 с.

12. Гражданское право: Учебник / Под ред. Сергеева А.П., Толстого Ю.К., т. 1.- М., 2009.

13. Гражданское право / Учебник. Под ред. Суханова Е.А., т. 2., полутом 2. М., 2009.

14. Граве К.А., Лунц Л.А. Страхование. М.,1960. С. 19-20.

15. Гражданское право России. Обязательственное право: Курс лекций/ Под ред. Садикова О.Н. М., 2007. С. 626.

16. Дедиков С.В. Финансово-правовые проблемы страхования ответственности // Финансы. – 2007. - №11. – С. 53-55.

17. Демидова Г. С. Отграничение договора страхования от смежных гражданско-правовых обязательств // Российская юстиция. –2003.- № 8.

18. Ковалевская Н.С. Страховой интерес как материальный объект страхового обязательства: теория, законодательство и правоприменительная практика / В сб. науч. ст. Актуальные проблемы науки и практики коммерческого права. М., 2008. С. 262.

19. Макконнелл К.Р., Брю С.Л. Экономикс, т. 2. М., 2008. С.31. Самуэльсон П. Экономика, т. 2. М., 2008.

20. Михайлов С. Страховой интерес // Страховое право. - 2009.- №3. - С. 20 – 21.

21. Мэнкью Н.Г. Принципы экономикс. СПб. - 2009.

22. Мюллер П. Международные тенденции развития ОСАГО в России // Финансы. – 2007. - №7. – С.40-44.

23. Никулина Н.Н., Березина С.В. Страхование: теория и практика: учеб. пособие для студентов вузов/ Н.Н. Никулина, С.В.Березина. – 2-е изд., переаб. и доп. – М.: ЮНИТИ ДАНА, 2008. – 511 с.

24. Плешков А.П. Совершенствование системы страхования профессиональной ответственности // Финансы. – 2007. -№2. – С.46-47.

25. Постатейный комментарий к Гражданскому кодексу РФ/ Под ред. Абовой Т.Е., Богуславского М.М., Кабалкина А.Ю., Лисицына-Светланова А.Г. М., 2008.

26. Райхер В.К. Общественно-исторические типы страхования. М.-Л., 2007.

27. Серебровский В.И. Очерки советского страхового права // Избранные труды по наследственному и страховому праву. М., 2007.

28. Сербиновский Б.Ю., Гарькуша В.Н. Страховое дело. Ростов н/Д, 2007.

29. Словарь современных терминов и понятий. М., 2009.- С. 283.

30. Страхование. Под редакцией профессора Шахова В.В. – М.: «Анкил», 2008, 480 с.

31. Страхование от А до Я / Под ред. Л.И. Корчевской, К.Е. Турбиной. М., 1996.

32. Страховое дело: Учебник / Под ред. Крюгер О.И. М., т. 1. 2009.

33. Финогенова Ю.Ю. Организация программ страхования расходов по защите прав на интеллектуальную собственность в США // Финансы. – 2008. - №8. – С. 45-49.

34. Фогельсон Ю.Б. Комментарий к страховому законодательству. М., 1999.

35. Фогельсон Ю.Б. Договор страхования в гражданском праве / Автореф. дис.на соиск. уч. степ. д. юр. н. М., 2009.

36. Фогельсон Ю.Б. Введение в страховое право. М., 2009.

37. Худяков А.И. Страховое право. СПб., 2009.

38. Шахов В.В. Страхование: Учебник для вузов. – М.: Страховой полис, ЮНИТИ, 2007.

Материалы практики

39. Устав Общества с ограниченной ответственностью «Росгосстрах-Татарстан» с изменениями и дополнениями на 2008 год

40. Положение о Кукморском филиале ООО «Росгосстрах-Татарстан» с изменениями и дополнениями на 2009 год

41. Сведения о поступлении страховых платежей, выполнении плана и выплатах за 2008 год по Кукморскому филиалу ООО «Росгосстрах-Татарстан»

42. Сведения о поступлении страховых платежей, выполнении плана и выплатах за 2007 год по Кукморскому филиалу ООО «Росгосстрах-Татарстан»

43. Сведения о поступлении страховых платежей, выполнении плана и выплатах за 2009 год по Кукморскому филиалу ООО «Росгосстрах-Татарстан»

44. Отчет для сверки ОУ и БУ по учетным видам страхования за 2007 год

45. Отчет для сверки ОУ и БУ по учетным видам страхования за 2008 год

46. Отчет для сверки ОУ и БУ по учетным видам страхования за 2009 год

47. Отчет для сверки ОУ и БУ по учетным видам страхования за первое полугодие 2008 года

48. Тарифное руководство к условиям: Вариант «А», Вариант «Б», Вариант «В» страхового продукта «Росгосстрах авто «Защита».

49. Тарифные ставки по РГС-Дом «Классика», РГС-Дом «Эконом».

Похожие работы

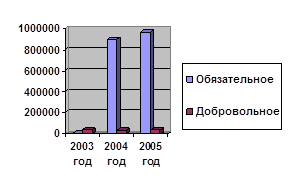

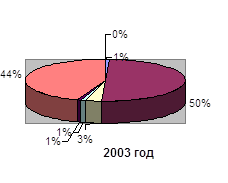

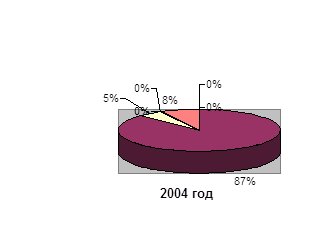

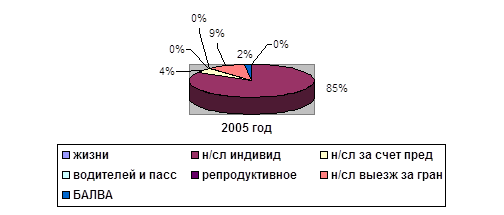

... взносов по обязательным видам страхования уменьшаются на протяжении рассматриваемого периода. В то же время по добровольным видам страхования ответственности наблюдается тенденция к увеличению. На рисунке 2.9. показано поступление сумм страховых взносов по страхованию ответственности в представительство БРУСП «Белгосстрах» по г. Полоцку за 2003–2005 гг. в разрезе обязательной и добровольной форм ...

... договора страхования недействительным, если обстоятельства, о которых умолчал страхователь, уже отпали. [11 c. 944] Гл. 2. Общая характеристика страхования 2.1. Общая характеристика страхования в России Согласно данным Департамента страхового надзора Минфина РФ, по состоянию на 01 января 2002 г. в государственном реестре страховщиков России состояло 1350 страховые компании (в т.ч. 57 ...

... Украины за последние несколько лет, преимущественно за 1997-1998 годы (что касается развития страхования в Украине до 1917 года и во время существования СССР, то это может быть темой отдельной курсовой работы). Характеристика будет проведена в следующем ключе: - показатели страхового рынка; - участники страхового рынка; - участие и влияние иностранного капитала; - деятельность ...

... , договор обязательного страхования по всем эксплуатируемым ими транспортным средствам, включая прицепы и полуприцепы. В Республике Беларусь сельскохозяйственные организации могут заключать в письменной форме следующие виды договоров обязательного страхования гражданской ответственности владельцев транспортных средств: договор внутреннего страхования; договор страхования «Зеленая карта». Наша ...

0 комментариев