Навигация

Оцінка фінансової стійкості, ліквідності і платоспроможності

2.2 Оцінка фінансової стійкості, ліквідності і платоспроможності

У ході аналізу кредитоспроможності проводяться розрахунки з визначення ліквідності активів підприємства і ліквідності його балансу.

Ліквідність балансу виявляється в ступені покриття зобов'язань підприємстві його активами, строк перетворення яких на гроші відповідає строку погашення зобов'язань. Ліквідність балансу досягається встановленням рівності між зобов’язаннями підприємства та його активами.

Баланс вважається абсолютно ліквідним, якщо виконуються наступні умови:

А1>П1, А2>П2, А3>П3 і А4<П4.

Таблиця 2.4. Аналіз ліквідності балансу за 2007 рік

| актив | Код рядка | на початок періоду | на кінець періоду | пасив | Код рядка | на початок періоду | на кінець періоду | Платіжний надлишок або недостача | |

| на початок періоду | на кінець періоду | ||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| Найбільш ліквідні активи (А1) | 220+ 230+ 240 | 2134,6 | 8,6 | Негайні пасиви (П1) | 530 | 56,4 | 0,0 | -2078,2 | -8,6 |

| Активи, що швидко реалізуються (А2) | 130+ 140+ 150+ 160+ 170+ 180+ 190+ 200+ 210 | 281,2 | 269,3 | Короткострокові пасиви (П2) | 640–380–480–530 | 721,0 | 993,3 | 439,8 | 724,0 |

| Активи, що реалізуються повільно (А3) | 100+ 110+ 120+ 250+ 270 | 2511,9 | 2546,9 | Довгострокові пасиви (П3) | 430+ 480+ 630 | 0,0 | 0,0 | -2511,9 | -2 546,9 |

| Активи, що важко реалізуються (А4) | 080 | 7125,8 | 8243,8 | Постійні пасиви (П4) | 380 | 11 276,1 | 10 075,3 | 4 150,3 | 1 831,5 |

| Баланс | 280 | 12053,5 | 11068,6 | Баланс | 640 | 12 053,5 | 11 068,6 | 0,0 | 0,0 |

{А1> П1; А2 <П2; А3 > П3; А4 < П4}

Таблиця 2.5. Аналіз ліквідності балансу за 2006 рік

| актив | Код рядка | на початок періоду | на кінець періоду | пасив | Код рядка | на початок періоду | на кінець періоду | Платіжний надлишок або недостача | |

| на початок періоду | на кінець періоду | ||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| Найбільш ліквідні активи (А1) | 220+ 230+ 240 | 60,4 | 2134,6 | Негайні пасиви (П1) | 530 | 114,8 | 56,4 | 54,4 | -2 078,2 |

| Активи, що швидко реалізуються (А2) | 130+ 140+ 150+ 160+ 170+ 180+ 190+ 200+ 210 | 693,1 | 281,2 | Короткострокові пасиви (П2) | 640–380–480–530 | 680,5 | 721,0 | -12,6 | 439,8 |

| Активи, що реалізуються повільно (А3) | 100+ 110+ 120+ 250+ 270 | 1796,6 | 2511,9 | Довгострокові пасиви (П3) | 430+ 480+ 630 | 0,0 | 0,0 | -1 796,6 | -2 511,9 |

| Активи, що важко реалізуються (А4) | 080 | 6337,3 | 7125,8 | Постійні пасиви (П4) | 380 | 8 092,1 | 11 276,1 | 1 754,8 | 4 150,3 |

| Баланс | 280 | 8887,4 | 12053,5 | Баланс | 640 | 8 887,4 | 12 053,5 | 0,0 | 0,0 |

{А1> П1; А2 <П2; А3 > П3; А4 < П4}

Таблиця 2.6. Аналіз ліквідності балансу за 2005 рік

| актив | Код рядка | на початок періоду | на кінець періоду | пасив | Код рядка | на початок періоду | на кінець періоду | Платіжний надлишок або недостача | ||

| на початок періоду | на кінець періоду | |||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | |

| Найбільш ліквідні активи (А1) | 220+ 230+ 240 | 158,4 | 60,4 | Негайні пасиви (П1) | 530 | 370,7 | 114,8 | 212,3 | 54,4 | |

| Активи, що швидко реалізуються (А2) | 130+ 140+ 150+ 160+ 170+ 180+ 190+ 200+ 210 | 446,1 | 693,1 | Короткострокові пасиви (П2) | 640–380–480–530 | 641,0 | 680,5 | 194,9 | -12,6 | |

| Активи, що реалізуються повільно (А3) | 100+ 110+ 120+ 250+ 270 | 1590,7 | 1796,6 | Довгострокові пасиви (П3) | 430+ 480+ 630 | 0,0 | 0,0 | -1 590,7 | -1 796,6 | |

| Активи, що важко реалізуються (А4) | 080 | 5936,5 | 6337,3 | Постійні пасиви (П4) | 380 | 7 120,0 | 8 092,1 | 1 183,5 | 1 754,8 | |

| Баланс | 280 | 8131,7 | 8887,4 | Баланс | 640 | 8 131,7 | 8 887,4 | 0,0 | 0,0 | |

{А1< П1; А2 >П2; А3 > П3; А4 < П4}

Аналіз виявив недостатню ліквідність балансів підприємства за три роки. У 2005 воно було не в змозі розрахуватися з негайними боргами. Найбільш ліквідні активи то зростали, то знижувались у період з 2005 по 2007 роки. Ці скачки можна пояснити нестабільністю у державі, інфляційними процесами, зростанням цін.

Коефіцієнти, які використовуються при аналізі ліквідності (табл. 2.7, 2.8, 2.9), дозволяють оцінити ефективність використання активів.

Ліквідність означає здатність перетворити актив в гроші без втрат його ринкової вартості. Коефіцієнти, які використовуються при аналізі ліквідності, дозволяють оцінити ефективність використання активів.

Коефіцієнт абсолютної ліквідності показує, яка частина поточних зобов’язань може бути погашена негайно. Нижня межа коефіцієнта дорівнює 0,25.

Коефіцієнт абсолютної ліквідності за 2004 рік становив – 0,16, за 2005 рік – 0,08 за 2006 р. – 2,75, за 2007 р. зменшився до 0,01, тобто тільки у 2006 рр. його значення було оптимальним.

Коефіцієнт поточної ліквідності дає загальну оцінку ліквідності активів, показуючи скільки гривень поточний активів підприємства доводиться на одну гривню поточних зобов’язань. Коефіцієнт поточної ліквідності, рівний 1 і більше, свідчить про сприятливий стан активів підприємства.

Коефіцієнт поточної ліквідності зменшився з 6,34 за 2006 р. (2004 р. – 2,17, 2005 р. – 3,21) до 2,84 за 2007 р., але величина коефіцієнту свідчить про сприятливий стан активів підприємства. Негативним можна визначити різкі коливання значення коефіцієнту.

Коефіцієнт швидкої ліквідності враховує якість оборотних активів, при його розрахунку враховуються найбільш ліквідні поточні активи. Орієнтовне нижнє значення дорівнює 0,6 – 0,8. Коефіцієнт швидкої ліквідності за 2004 р. становив 0,6, 2005 р. – 0,95, тобто поліпшився та досягнув оптимального значення, за 2006 р. він поліпшився ще, до 3,11, а у 2007 р. погіршився до 0,28, тобто впав нижче оптимального значення.

Таблиця 2.7. Коефіцієнти ліквідності балансу за 2007 рік

| Найменування коефіцієнту | Формула розрахунку | На початок періоду | На кінець періоду | Зміна |

| 1 | 2 | 3 | 4 | 5 |

| Коефіцієнт поточної ліквідності (коефіцієнт покриття) |

| 6,34 | 2,84 | -3,49 |

| Коефіцієнт швидкої ліквідності |

| 3,11 | 0,28 | -2,83 |

| Коефіцієнт абсолютної ліквідності |

| 2,75 | 0,01 | -2,74 |

Таблиця 2.8. Коефіцієнти ліквідності балансу за 2006 рік

| Найменування коефіцієнту | Формула розрахунку | На початок періоду | На кінець періоду | Зміна |

| Коефіцієнт поточної ліквідності (коефіцієнт покриття) |

| 3,21 | 6,34 | 3,13 |

| Коефіцієнт швидкої ліквідності |

| 0,95 | 3,11 | 2,16 |

| Коефіцієнт абсолютної ліквідності |

| 0,08 | 2,75 | 2,67 |

Таблиця 2.9. Коефіцієнти ліквідності балансу за 2005 рік

| Найменування коефіцієнту | Формула розрахунку | На початок періоду | На кінець періоду | Зміна |

| Коефіцієнт поточної ліквідності (коефіцієнт покриття) |

| 2,17 | 3,21 | 1,04 |

| Коефіцієнт швидкої ліквідності |

| 0,60 | 0,95 | 0,35 |

| Коефіцієнт абсолютної ліквідності |

| 0,16 | 0,08 | -0,08 |

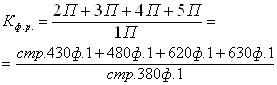

Більш наочно загальне фінансове положення становище підприємства можна відобразити за допомогою розрахунку коефіцієнтів фінансової стійкості.

Таблиця 2.10. Коефіцієнти фінансової стійкості за 2007 рік

| Найменування коефіцієнту | Формула розрахунку | На початок періоду | На кінець періоду | Зміна |

| 1 | 2 | 3 | 4 | 5 |

| Коефіцієнт фінансової автономії |

| 0,94 | 0,91 | -0,03 |

| Коефіцієнт фінансової залежності |

| 1,07 | 1,10 | 0,03 |

| Коефіцієнт фінансового ризику |

| 0,07 | 0,10 | 0,03 |

Таблиця 2.11. Коефіцієнти фінансової стійкості за 2006 рік

| Найменування коефіцієнту | Формула розрахунку | На початок періоду | На кінець періоду | Зміна |

| 1 | 2 | 3 | 4 | 5 |

| Коефіцієнт фінансової автономії |

| 0,91 | 0,94 | 0,02 |

| Коефіцієнт фінансової залежності |

| 1,10 | 1,07 | -0,03 |

| Коефіцієнт фінансового ризику |

| 0,10 | 0,07 | -0,03 |

Таблиця 2.12. Коефіцієнти фінансової стійкості за 2005 рік

| Найменування коефіцієнту | Формула розрахунку | На початок періоду | На кінець періоду | Зміна |

| 1 | 2 | 3 | 4 | 5 |

| Коефіцієнт фінансової автономії |

| 0,88 | 0,91 | 0,03 |

| Коефіцієнт фінансової залежності |

| 1,14 | 1,10 | -0,04 |

| Коефіцієнт фінансового ризику |

| 0,14 | 0,10 | -0,04 |

Коефіцієнт фінансової стійкості (незалежності, автономії) визначає частку коштів власників підприємства в загальній сумі коштів, вкладених в майно підприємства. Чим вище значення цього коефіцієнта, тим більш стійко, стабільно і незалежно від кредиторів підприємство (оптимальне значення 0,5 і більш).

На протязі 2004–2006 рр. значення коефіцієнта зросло до 0,94, за 2007 рік зменшилось до 0,91. Тобто у 2007 р. фінансова стійкість осталась в межах оптимального значення, але стала гірше.

Коефіцієнт покриття зобов’язань власним капіталом характеризує співвідношення власних і позикових коштів, та вказує залежність підприємства від залучених засобів (теоретичне значення менше 1). Чим вище цей показник, тим менше заборгованість підприємства, тим стійкіше його положення. За 2004–2006 рр. значення цього показника зменшилося до 1,07, за 2007 р. коефіцієнт збільшився до 1,1. Тобто фінансова незалежність підприємства погіршилась, рівень залежності від залучених засобів збільшився.

Похожие работы

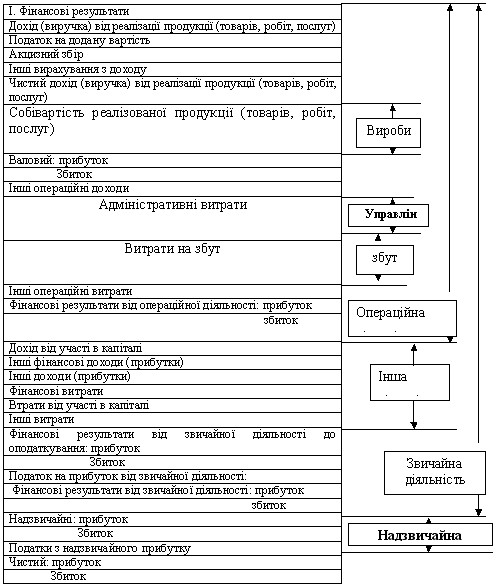

... та інші активи». На рахунку 98 «Податок на прибуток» ведеться облік належної за даними бухгалтерського обліку суми податку на прибуток від звичайної діяльності та надзвичайних подій. За дебетом рахунку відображається сума податку на прибуток, за кредитом – включення до фінансових результатів на рахунку 79 «Фінансові результати». Рахунок 98 «Податок на прибуток» має такі субрахунки: 981 « ...

... " (ВД 51) Головна книга (ВД 52) Рис. 3.1 Схема записів в регістрах по обліку адміністративних витрат у СТОВ «Гусарівське». 4. Шляхи удосконалення обліку адміністративних витрату СТОВ «Гусарівське» 4.1 Основні напрями удосконалення обліку в Україні Трансформація економіко- ...

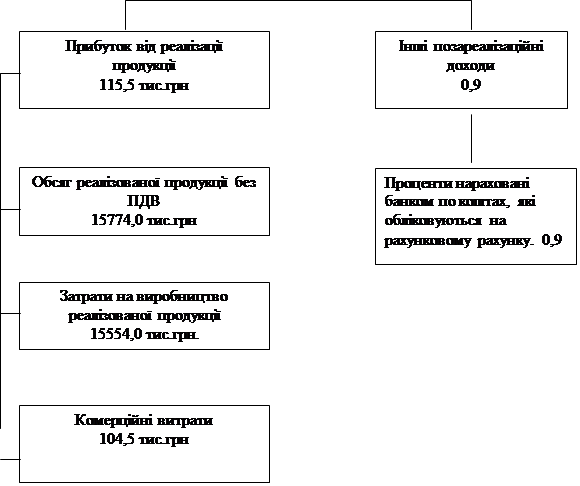

... бізнес-планів, при контролі за їх реалізацією, в системі маркетингу, тобто в системі управління виробництвом і реалізації продукції, робіт і послуг, орієнтованої на ринок. 1.5. Особливості аналізу фінансових результатів в умовах інфляції. Інфляція характеризується забезпеченням національної грошової одиниці і загальним підвищенням цін всередині країни. У теорії і практиці розрізнюють декі ...

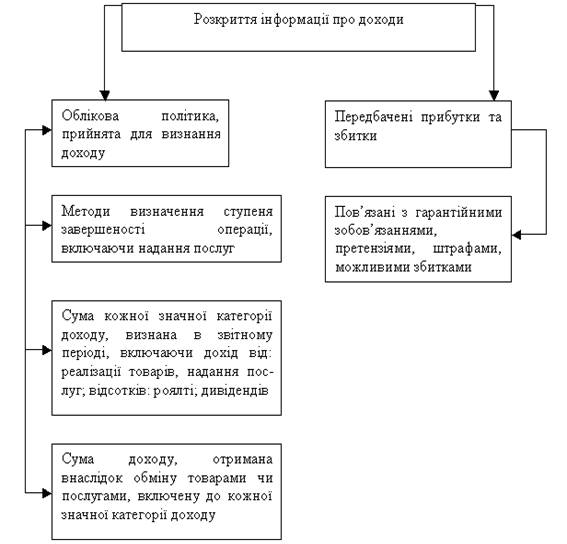

... звітний період за виключенням зміни капіталу за рахунок внесків або вилучення власниками. Таке визначення найбільш повно розкриває сутність фінансових результатів і підтверджується при формуванні фінансової звітності, яка передбачає відображення фінансових результатів, а саме Балансу і Звіту про фінансові результати. Згідно з Планом рахунків бухгалтерського обліку активів, капіталу, зобов’язань ...

0 комментариев