Навигация

Аналіз податків, що сплачує туристичне підприємство ТОВ «Сєнтоза-Тур» та їх частки у доході

2.2 Аналіз податків, що сплачує туристичне підприємство ТОВ «Сєнтоза-Тур» та їх частки у доході

Основними особливостями оподаткування туроператорів є особливість формування грошових потоків переоплати туристичних послуг та надання туристичних послуг в різних податкових періодах, що створює особливі умови оподаткування податком на додану вартість та податком на прибуток.

Так, компанія-туроператор ТОВ «Сєнтоза-Тур» у квітні 2007 року отримала передоплату за туристичні послуги, місце фактичного надання яких знаходиться за межами України. У травні 2007 року оплачено інвойс іноземного туроператора та підписано акт про приймання туристичних послуг.

Законом України «Про внесення змін до деяких законів України» від 03.06.2005 р. № 2642-IV Закон «Про податок на додану вартість» від 03.04.97 р. № 168/97-ВР [10] (далі – Закон про ПДВ) було доповнено статтею 8 «Особливості оподаткування операції з поставок туристичних послуг», у першому пункті якої сказано:

«При поставці туристичним оператором туристичного продукту, туристичних послуг з місцем їх безпосереднього надання за межами митної території України базою оподаткування для такого туристичного оператора є винагорода, а саме різниця між вартістю поставлених ним туристичного продукту, туристичних послуг та вартістю витрат, понесених таким туристичним оператором внаслідок придбання (створення) такого туристичного продукту, таких туристичних послуг».

Тобто Законом про ПДВ передбачено обкладати цим податком тільки винагороду посередника. А от як оподатковувати передоплати за туристичні послуги, Закон прямої відповіді не дає. В той же час база оподаткування туристичних послуг визначається тільки тоді, коли, по-перше, відбудеться поставка туристичного продукту і, по-друге, будуть відомі понесені туристичним оператором витрати. У разі відсутності таких витрат загальна вартість поставки оподатковуватиметься ПДВ за ставкою 20 %.

Відповідно до п. 1.4 Закону про ПДВ поставка послуг – це будь-які операції цивільно-правового характеру з виконання робіт, надання послуг, надання права на користування або розпорядження товарами, у тому числі нематеріальними активами, а також з поставки будь-яких інших, ніж товари, об’єктів власності за компенсацію, а також операції з безоплатного виконання робіт, надання послуг. Оскільки передоплата не є поставкою, то при отриманні туроператором передоплати за туристичний продукт у квітні база оподаткування ПДВ буде відсутня.

Стаття 8 Закону про ПДВ має назву «Особливості оподаткування операції з поставок туристичних послуг», оскільки власне вона і встановлює спеціальні, особливі норми і правила щодо оподаткування туристичних послуг порівняно із загальновстановленими. А як відомо, за наявності загальної та спеціальної пріоритет має саме спеціальна норма. Тому для туристичних послуг база оподаткування визначатиметься виключно за правилами п. 8.1 Закону про ПДВ.

У травні 2007 року – після підписання з нерезидентом актів надання послуг, фактичним отримувачем яких є покупець туристичного продукту, – відбулась поставка. І тут потрібно керуватися правилами п. 8.1 для визначення бази оподаткування ПДВ. Порівнявши вартість поставки (продажу) туристичного продукту з витратами на придбання, туристичний оператор визначає базу оподаткування і нараховує ПДВ. Оскільки дата поставки і дата визнання витрат здебільшого не збігаються, то базу оподаткування можливо визначити тільки за результатами звітного періоду. При цьому недоцільно вказувати у виставлених рахунках-фактурах суму ПДВ. Якщо витрати понесені в декількох періодах, що настають після дати поставки, необхідно в кожному наступному місяці здійснювати коригування суми податкових зобов’язань відповідно до уточненої бази оподаткування.

Закон України «Про оподаткування прибутку підприємств» [9] (далі – Закон про прибуток) не містить спеціальних норм щодо оподаткування діяльності туристичних операторів. Тому все залежить від характеру укладених угод як із покупцем туристичного продукту, так і з його продавцем.

Якщо підприємство ТОВ «Сєнтоза-Тур» виступає як агент (посередник), вчиняє дії за рахунок і в інтересах замовника (в особі іноземного оператора або ж покупця турпродукту), то отримана у квітні 2007 року передоплата не є власністю такого підприємства і до валових доходів не включається (пп. 7.9.1 Закону про прибуток). Перераховані туроператорунерезиденту суми не збільшують валові витрати (пп. 7.9.2 Закону про прибуток). Сума винагороди, яка розраховується відповідно до укладених агентських (посередницьких) договорів, збільшує валові доходи або в момент зарахування коштів від покупця (замовника), або в момент фактичного надання результатів робіт (послуг) платником податку (пп. 11.3.1 Закону про прибуток).

Оскільки підприємство ТОВ «Сєнтоза –Тур» може виступати як самостійна особа – туроператором у відносинах із покупцем туристичного продукту, від свого імені замовляти послуги з проживання, доставки, страхування тощо, то податковий облік ведеться за загальними правилами: валові доходи на суму передоплати визнають у квітні, а валові витрати на вартість послуг нерезидента – тільки після підписання акта приймання послуг у травні (підпункти 11.3.1, 11.2.1, 11.2.3 Закону про прибуток).

В табл.2.2 – 2.5 наведена статистика нарахованих та сплачених податків на туристичному підприємстві ТОВ “Сєнтоза-Тур” за 2004 - 2007 роки. В додатках А, Б наведені дані декларацій ТОВ “Сєнтоза- Тур” за 2004 –2007 роки по податку на прибуток підприємства та податку на додану вартість.

Як показують дані табл..2.2 – 2.5 ТОВ “Сєнтоза-Тур” сплачує 4 основних видів податків:

- 1401 – податок на додану вартість;

- 1101 – прибутковий податок з доходів найманих працівників;

- 1102 – податок на прибуток;

- 1604 – комунальний податок;

та збори з ФОП в Пенсійний фонд та 3 фонди соціального страхування.

Таблиця 2.2 Нараховані та сплачені податки на туристичному підприємстві ТОВ “Сєнтоза-Тур” за 2004 рік

| Дата звіту | Назва податку | Код бюджетної класифікації | Сальдо на початок року | Нараховано | Сплачено | Недоїмка | Переплата | |

| всього | коштами | |||||||

| 1.01.2005 | Комунальний податок | 16010200 | 103,70 грн. | 452,20 грн. | 455,69 грн. | 455,69 грн. | 0,00 грн. | 107,19 грн. |

| 1.01.2005 | Податок на додану вартість з вироблених товарів та послуг на території України | 14010100 | 31 454,00 грн. | 37 416,10 грн. | 5 970,45 грн. | 5 970,11 грн. | 0,00 грн. | 8,01 грн. |

| 1.01.2005 | Прибутковий податок з доходів найманих працівників | 11010100 | 0,00 грн. | 0,00 грн. | 8 427,15 грн. | 8 427,15 грн. | 0,00 грн. | 0,00 грн. |

| 1.01.2005 | Податок на прибуток приватних підприємств | 11021000 | 3 108,53 грн. | 6 509,18 грн. | 4 900,90 грн. | 4 900,65 грн. | 0,00 грн. | 1 500,00 грн. |

| Всього | 34 770,23 грн. | 44 377,48 грн. | 19 754,19 грн. | 19 753,60 грн. | ||||

| Дата звіту | Назва податку | Код бюджетної класифікації | Сальдо на початок року | Нараховано | Сплачено | Недоїмка | Переплата | |

| всього | коштами | |||||||

| 1.01.2007 | Комунальний податок | 16010200 | 96,99 грн. | 447,10 грн. | 494,70 грн. | 494,70 грн. | 0,00 грн. | 144,59 грн. |

| 1.01.2007 | Податок на додану вартість з вироблених товарів та послуг на території України | 14010100 | 1,58 грн. | 5 904,00 грн. | 6 657,00 грн. | 6 657,00 грн. | 0,00 грн. | 754,58 грн. |

| 1.01.2007 | Податок на прибуток приватних підприємств | 11021000 | 0,00 грн. | 3 405,00 грн. | 3 405,00 грн. | 3 405,00 грн. | 0,00 грн. | 0,00 грн. |

| 1.01.2007 | Прибутковий податок з доходів найманих працівників | 11010100 | 0,00 грн. | 0,00 грн. | 8 612,87 грн. | 8 612,87 грн. | 0,00 грн. | 0,00 грн. |

| Всього | 98,57 грн. | 9 756,10 грн. | 19 169,57 грн. | 19 169,57 грн. | ||||

| Дата звіту | Назва податку | Код бюджетної класифікації | Сальдо на початок року | Нараховано | Сплачено | Недоїмка | Переплата | |

| всього | коштами | |||||||

| 1.01.2007 | Комунальний податок | 16010200 | 96,99 грн. | 447,10 грн. | 494,70 грн. | 494,70 грн. | 0,00 грн. | 144,59 грн. |

| 1.01.2007 | Податок на додану вартість з вироблених товарів та послуг на території України | 14010100 | 1,58 грн. | 5 904,00 грн. | 6 657,00 грн. | 6 657,00 грн. | 0,00 грн. | 754,58 грн. |

| 1.01.2007 | Податок на прибуток приватних підприємств | 11021000 | 0,00 грн. | 3 405,00 грн. | 3 405,00 грн. | 3 405,00 грн. | 0,00 грн. | 0,00 грн. |

| 1.01.2007 | Прибутковий податок з доходів найманих працівників | 11010100 | 0,00 грн. | 0,00 грн. | 8 612,87 грн. | 8 612,87 грн. | 0,00 грн. | 0,00 грн. |

| Всього | 98,57 грн. | 9 756,10 грн. | 19 169,57 грн. | 19 169,57 грн. | ||||

Таблиця 2.5 Нараховані та сплачені податки на туристичному підприємстві ТОВ “Сєнтоза-Тур” за 2007 рік (станом на 21.11.2007)

| Дата звіту | Назва податку | Код бюджетної класифікації | Сальдо на початок року | Нараховано | Сплачено | Недоїмка | Переплата | |

| всього | коштами | |||||||

| 21.11.2007 | Прибутковий податок з доходів найманих працівників | 11010100 | 0,00 грн. | 0,00 грн. | 9 810,04 грн. | 9 810,04 грн. | 0,00 грн. | 0,00 грн. |

| 21.11.2007 | Податок на прибуток приватних підприємств | 11021000 | 0,00 грн. | 4 734,00 грн. | 4 734,00 грн. | 4 734,00 грн. | 0,00 грн. | 0,00 грн. |

| 21.11.2007 | Податок на додану вартість з вироблених товарів та послуг на території України | 14010100 | 754,58 грн. | 14 380,00 грн. | 13 627,00 грн. | 13 627,00 грн. | 0,00 грн. | 1,58 грн. |

| 21.11.2007 | Комунальний податок | 16010200 | 144,59 грн. | 919,70 грн. | 867,00 грн. | 867,00 грн. | 0,00 грн. | 91,89 грн. |

| Всього | 899,17 грн. | 20 033,70 грн. | 29 038,04 грн. | 29 038,04 грн. | 0,00 грн. | 93,47 грн. | ||

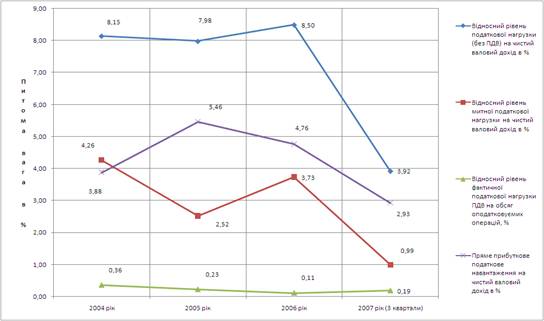

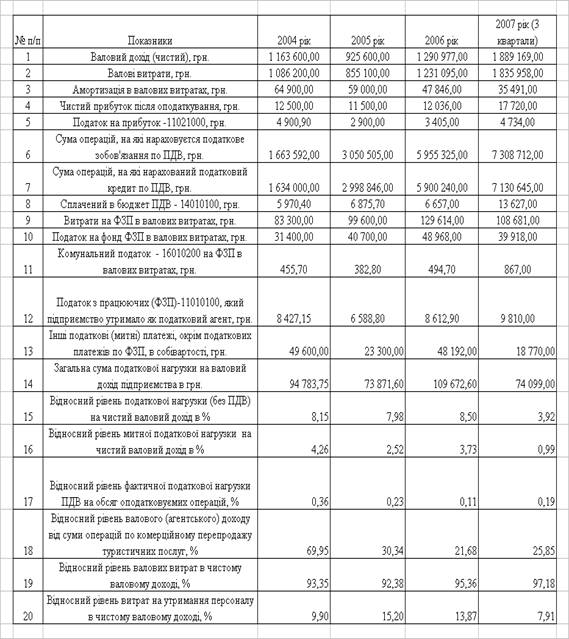

В табл.2.6 наведені зведені результати розрахунку податкового навантаження на валовий дохід в ТОВ «Сентоза-Тур» в 2004 -2007 роках. На графіках рис.2.9 наведена структура податкового навантаження на чистий валовий дохід підприємства у 2004 -207 роках.

Як показує аналіз табл.2.6 в 2005 –2007 роках тільки 30% від грошового потоку передоплат за надання туристичних послуг та оплати послуг володарів туристичних послуг враховуються як валові доходи та витрати туроператора – посередника ТОВ «Сєнтоза- Тур», з яких сплачуються податки.

Рис. 2.9. Структура податкового навантаження на чистий валовий дохід ТОВ «Сєнтоза-Тур» в 2004 -2007 роках

Як показує аналіз графіків рис.2.9:

- податкова загрузка непрямого податку ПДВ на чистий валовий дохід є незначною та становить питому вагу від 0,36% у 2004 році та 0,19% у 2007 році;

- загальна податкова загрузка на валовий чистий дохід знаходиться в діапазоні від 8,0-8,5% (2004 -2006 роки), з якої:

1) податкова нагрузка за рахунок сплачених митних платежів становить

від 2,5% до 4,3%;

2) податкова нагрузка за рахунок сплачених прибуткових податків та соціальних зборів становить від 3,9 до 5,5%;

Таблиця 2.6

Аналіз податкового навантаження на фінансові результати діяльності ТОВ “Сєнтоза-Тур” за 2004 - 2007 роки

0 комментариев