Навигация

Определение рыночной стоимости бизнеса ООО "Фокус"

Определение рыночной стоимости бизнеса ООО «Фокус»

Введение

Переход России к рыночной экономике потребовал углубленного развития ряда новых областей науки и практики. Процесс приватизации, возникновение фондового рынка, развитие системы страхования, переход коммерческих банков к выдаче кредитов под залог имущества, формируют потребность в новой услуге - оценке стоимости предприятия (бизнеса), определении рыночной стоимости его капитала. Вместе с тем практика показывает, что применяемые сейчас методы оценки предприятий по стоимости их имущества несовершенны, поскольку они оценивают фактически лишь затраты на создание собственности.

Для того чтобы оценка стоимости бизнеса была достоверной и точной, необходимо строго соблюдать технологию оценки. Технология включает в себя ряд последовательных этапов: определение цели и функции оценки, разработка плана оценки объекта, определение наилучшего и наиболее эффективного способа использования объекта, сбор и анализ необходимой информации. Точность оценки стоимости бизнеса зависит также и от правильности использования методов оценки.

Важной причиной развития оценки является расширение сферы залогового кредитования. В силу того, что обычно величина стоимости активов по бухгалтерской отчетности резко отличается от их физической стоимости, требуется их оценка. Повышение риска, характерно для рыночной экономики, ведет к дальнейшему развитию страхования, в процессе которого возникает необходимость определения стоимости предприятия в преддверии возможных потерь. Потребность в оценке возникает и при решении вопроса о том, в какую деятельность инвестиции более доходны.

Тема дипломной работы выбрана с учетом ситуации на рынке оценочных услуг, которая говорит о том, что в настоящее время все чаще возникает потребность в оценке стоимости бизнеса, пакетов акций, долей в уставных капиталах.

Целью работы является отработка применения методов оценки при определении стоимости бизнеса. В соответствии с этой целью основная задача работы состоит в подготовке типовых схем применения тех или иных методов оценки с иллюстрацией их применения на примере оценки стоимости конкретного бизнеса.

В первой части работы подробно освещаются основные понятия, термины и определения, используемые в процессе оценки собственности, в том числе бизнеса.

Рассмотрены основные методы оценки бизнеса – затратный подход, сравнительный подход, доходный подход. В процессе рассмотрения каждого метода показаны их сущность, достоинства и недостатки, область применения, процедура проведения.

Во второй части работы проведен финансовый анализ деятельности оцениваемого бизнеса, чтобы как можно более досконально изучить финансовую устойчивость и платежеспособность предприятия и на основе полученных данных дать объективную характеристику финансового состояния бизнеса. Так же такое подробное исследование помогает выявить «больные» места бизнеса, его скрытые и нереализуемые возможности.

В третьей части работы определена рыночная стоимость бизнеса с применением затратного подхода и доходного подхода.

Расчет стоимости предваряет описание сферы деятельности бизнеса, самого объекта оценки.

В ходе оценки стоимости объекта затратным подходом определена стоимость чистых активов бизнеса.

Сравнительный подход, при оценке данного объекта не применялся.

Применение доходного подхода позволило определить стоимость объекта методом капитализации прибыли.

Итогом работы является определение рыночной стоимости оцениваемого бизнеса на основе данных, полученных двумя подходами.

1. Теоретические основы определения рыночной стоимости бизнеса 1.1 Принципы оценки бизнеса

Имеются три группы взаимосвязанных принципов оценки:

1. Основанные на представлениях собственника;

2. Связанные с эксплуатацией собственности;

3. Обусловленные действием рыночной среды.

Первая группа принципов:

Принцип полезности заключается в том, что чем больше предприятие способно удовлетворять потребность собственника, тем выше его стоимость.

Принцип замещения говорит о том, что максимальная стоимость предприятия определяется наименьшей ценой, по которой может быть приобретен другой объект с эквивалентной полезностью.

Принцип ожидания заключается в определении текущей стоимости дохода или других выгод, которые могут быть получены в будущем от владения данным предприятием.

Вторая группа принципов:

Принцип вклада сводиться к следующему: включение любого дополнительного актива в систему предприятия экономически целесообразно, если получаемый прирост стоимости бизнеса больше затрат на приобретение этого актива.

Принцип продуктивности может быть результатом того, что земля дает возможность пользоваться извлекать максимальные доходы или до придела уменьшать затраты. Остаточная продуктивность земельного участка определяет минимизировать расходы на менеджмент, рабочую силу и эксплуатацию капитала.

Принцип предельной производительности сводиться к следующему: наибольшая эффективность предприятия достигается при объективно обусловленной пропорциональности факторов производства. Различные элементы системы предприятия должны быть согласованы между собой по пропускной способности и другим характеристикам.

Принцип сбалансированности гласит, что максимальный доход от предприятия можно получить при соблюдении оптимальных факторов производства.

Третья группа принципов:

Принцип соответствия, согласно которому предприятия, не соответствующие требованиям рынка по оснащенности производства, технологии, уровню доходности и т.д., скорей всего будут оценены ниже среднего.

Принцип регрессии характеризует наличие излишеств на предприятии улучшений, которые будут оценены рынком ниже затрат на их формирование.

Принцип прогрессии имеет место, когда в результате функционирования соседних объектов, обеспечивающих лучшую инфраструктуру, предают предприятию дополнительную стоимость и рыночная стоимость, таким образом, увеличивается.

Принцип конкуренции сводится к тому, что если ожидается обострение конкурентной борьбы, то при прогнозировании будущих прибылей данный фактор можно учесть либо за счет прямого уменьшения потоков затрат, либо путем увеличения фактора риска, что опять же снизит текущую стоимость будущих доходов.

Принцип зависимости устанавливает зависимость стоимости предприятия от внешней среды.

Принцип экономического разделения гласит, чтобы имущественные права следует разделить на две или более имущественных интересов и соединить их таким образом, что бы увеличить общую стоимость объекта.

Принцип наилучшего и наиболее эффективного использования определяет такое использование собственности, которое юридически и технически осуществимо и обеспечивает собственнику максимальную стоимость оцениваемого имущества. Данный принцип применяется, когда оценка производиться в целях реструктуризации, т.е. без учета возможных принципиальных изменений деятельности предприятия.

Оценка бизнеса основана на анализе стоимости предприятия как товара инвестиционного, т.е. с учетом прошлых затрат, текущего состояния и будущего потенциала. Для реализации такого комплексного подхода необходимо провести сбор и анализ большого количества информации, которую можно квалифицировать следующим образом:

внешняя информация характеризует условия функционирования предприятия в регионе, отрасли и экономике в целом;

внутренняя информация отражает деятельность оцениваемого предприятия.

В основе анализа всех информационных блоков лежит следующая последовательность:

Макроэкономика отрасль фирма

Нормальное функционирование бизнеса возможно при оптимальном сочетании объема продаж, получаемой прибыли и финансовых ресурсов для обеспечения запланированного роста, что в значительной степени определяется внешними факторами функционирования предприятия. К последним относятся макроэкономические и отраслевые факторы: уровень инфляции, темпы экономического развития страны, условия конкуренции в отрасли и т.д.

1.2 Подходы к оценке стоимости бизнесаСпособы и методы оценки стоимости группируются в рамках трех основных подходов:

1. Доходный подход

2. Затратный подход

3. Сравнительный (рыночный) подход.

Каждый подход имеет свои методы оценки, основанные на общих принципах подхода.

1.2.1 Доходный подходДоходный подход включает два метода:

- Метод капитализации доходов

- Метод дисконтирования доходов

В основе метода капитализации дохода лежит принцип ожидания, говорящий о том, что стоимость бизнеса определяется величиной будущих выгод владельца.

Главной отличительной особенностью метода прямой капитализации является то, что в нем не делается отдельного учета возврата капитала и дохода на капитал. Коэффициент капитализации выводиться прямо из данных рынка путем выявления взаимосвязи между годовым доходом и стоимостью методом сравнительного анализа продаж подобных объектов. В качестве базового уровня годового дохода объекта оценки можно применять потенциальный или действительный валовой доход, чистый операционный доход, или денежный поток до уплаты налога.

В отличие от оценки недвижимости в оценке бизнеса данный метод применяется довольно редко из-за значительных колебаний величин прибылей или денежных потоков по годам, характерных для большинства оцениваемых предприятий.

Сущность данного метода выражается формулой (1):

V=I/R , (1)

где:

V – стоимость

I – чистая прибыль

R – ставка капитализации

Ставка капитализации для предприятия обычно выводиться из ставки дисконта путем вычета ожидаемых среднегодовых темпов роста прибыли или денежного потока.

Определение стоимости предприятия методом дисконтированных денежных потоков основан на предположении, что инвестор не заплатит за данное предприятие сумма, большую, чем текущая стоимость будущих доходов от этого бизнеса. Данный метод оценки считается приемлемым с точки зрения инвестиционных мотивов, поскольку любой инвестор, вкладывающий деньги в действующее предприятие, в конечном счете покупает не набор активов, состоящий из зданий, сооружений, машин, оборудования, нематериальных активов и т.п., а поток будущих доходов, позволяющий ему окупить вложенные средства, получить прибыль и повысить свое благосостояние.

Метод дисконтированных денежных потоков может быть использован для оценки любого действующего предприятия. Тем не менее, существуют ситуации, когда он объективно дает наиболее точный результат рыночной стоимости предприятия. Применения данного метода наиболее обосновано для оценки предприятий, имеющих определенную историю хозяйственной деятельности (желательно прибыльной, хотя и отрицательная величина стоимости бизнеса может быть фактором для принятия управленческих решений) и находящихся на стадии роста или стабильного экономического развития.

Наиболее предпочтительным из данных методов метод дисконтированного будущего денежного потока, так, как денежный поток не так изменчив, как прибыль, он включает в себя в отличие от прибыли потребность в собственных оборотных средствах.

Нормализованный денежный поток подразумевает стабильное получение денежных средств, что в период высокой инфляции и слабой предсказуемости является маловероятным.

1.2.2 Затратный подход

Затратный подход в оценке бизнеса рассматривается стоимость предприятия с точки зрения понесенных издержек.

Базовой формулой в затратном подходе является формула 3:

СК=А – О, (3)

где:

СК – собственный капитал;

А – активы

О – обязательства

Данный подход представляется двумя основными методами:

- методом стоимости чистых активов

- методом ликвидационной стоимости

Расчет стоимости чистых активов включает несколько этапов:

1. Оценивается недвижимое имущество предприятия по обоснованной рыночной стоимости.

2. Определяется обоснованная рыночная стоимость машин и оборудования.

3. Выявляются и оцениваются нематериальные активы.

4. Определяется рыночная стоимость финансовых вложений, как долгосрочных, так краткосрочных.

5. Товарно-материальные запасы переводятся в текущую стоимость.

6. Оценивается дебиторская задолженность.

7. Оцениваются расходы будущих периодов.

8. Обязательства предприятия переводятся в текущую стоимость.

9. Определяется стоимость собственного капитала путем вычитания из обоснованной рыночной стоимости суммы активов текущей стоимости всех обязательств.

Стоимость предприятия зависит от того, какой потенциал накоплен им в прошлом. Важнейшей характеристикой этого потенциала является стоимость его активов. На оценке активов базируется метод балансовой (или книжной) стоимости. В соответствии с Международными Принципами бухгалтерского учета балансовая стоимость предприятия представляет собой разницу между активами предприятия за минусом износа и его обязательствами, представленной формулой 4:

Ч БС = А – И – О (4)

где

ЧБС — чистая балансовая стоимость предприятия;

А— активы;

И — все виды износа материальных активов;

О — обязательства предприятия (кредиты, займы, расчеты).

Этот метод позволяет быстро, просто и эффективно установить, какими активами фактически располагает предприятие при условии правильной политики учета. Однако следует иметь в виду, что этот метод базируется на данных об активах по ценам их приобретения, которые непригодны, если стоимость предприятия определяется в условиях высокой инфляции, поскольку стоимость материальных активов оказывается заниженной. Кроме того, какие-то активы могут оказаться нереализованными на рынке. Этот недостаток не позволяет использовать для оценки стоимости предприятия скорректированную (чистую) балансовую стоимость (СЧБС), так как при ее расчете учитывается величина переоценки фондов предприятия:

СЧБС=А – И – П – 0, (5)

где

П — переоценка фондов предприятия.

Для стабильно работающих предприятий, которые не планируется закрывать в обозримом будущем, скорректированная чистая балансовая стоимость достаточно надежно отражает нижнюю границу его цены.

Но главный недостаток методов оценки активов по балансовой и скорректированной балансовой стоимости заключается в том, что они не отражают прибыль, которую получает и может получить предприятие в будущем от использования своих активов. Поэтому, если в качестве критерия оценки брать только чистую или скорректированную балансовую стоимость, не исключено, что предприятие, имеющее большой объем чистых активов, будет оценено выше, но приносить существенно меньшую прибыль и даже быть убыточным.

Ликвидационная стоимость меньше скорректированной балансовой стоимости на величину ликвидационных издержек, включающих комиссионные, при продаже бизнеса, расходы на реализацию товарных запасов, на сбор дебиторской задолженности, на увольнение персонала и др. Кроме того, цена реализации в случае быстрой продажи, как правило, ниже нормальной рыночной.

Метод ликвидационной стоимости предполагает инвентаризацию и оценку каждого актива с учетом специфических факторов, таких, как месторасположение, степень специализации, ликвидности и т.п. Причем одни из них увеличивают ликвидационную стоимость, тогда как другие уменьшают.

Далее вычитают обязательства и издержки на ликвидацию. Ликвидационная стоимость используется, когда бизнес не приносит дохода и не имеет перспектив развития. Таким образом, ликвидационная стоимость определяет минимальную цену предприятия при его продаже в случае высокой вероятности банкротства предприятия. Подобно другим методам, базирующимся на оценке активов, метод ликвидационной стоимости не отражает способность активов приносить прибыль.

1.2.3 Сравнительный (рыночный) подход

Особенностью сравнительного подхода к оценке бизнеса является ориентация итоговой величины стоимости, с одной стороны, на рыночные цены купли- продажи акций, принадлежащих сходным компаниям, с другой стороны на фактически достигнутые финансовые результаты.

В зависимости от целей, объекта и конкретных условий оценки сравнительный подход предполагает использование трех основных методов:

- Метод рынка капитала (в чистом виде данный метод используется для оценки миноритарного пакета акций);

- Метод сделок (Ориентирован на цены приобретения предприятия в целом либо контрольного пакета акций);

- Метод отраслевых коэффициентов (основан на использовании рекомендуемых соотношений между ценой и определенными финансовыми параметрами).

Метод сравнения продаж основан на сопоставлении и анализе информации о продаже аналогичных объектов, как правило, за последние 9-12 месяцев. Этот метод требует базы данных по совершенным сделкам, включающих информацию об условиях и ценах сделок, продавцах и покупателях.

При реализации метода сравнения продаж используется обычно следующая технология: на первом этапе выявляют недавние продажи сопоставимых объектов на соответствующем секторе рынка; на втором этапе проверяют достоверность информации о сделках; на третьем – вносят поправки к цене сопоставимых объектов с учетом различий между оцениваемым и каждым из сопоставимых объектов.

Для ряда объектов применение рыночного метода возможно, но затруднено отсутствием достаточного объема прямой рыночной информации. Этот недостаток может компенсироваться как применением других методов, так сбором косвенной информации о данном рынке.

Основной задачей данного метода является получение достоверной информации о состоявшихся сделках. Следует учитывать, что по различным причинам стороны скрывают истинную причину сделки.

Информация должна соответствовать следующим основным критериям:

- стороны сделки имели достаточное представление о данном рынке;

- стороны не связаны между собой какими-либо иными отношениями, могущими повлиять на цену сделки;

- данные о цене сделки получены от лица, незаинтересованного в ее искажении.

Метод сравнения продаж мало применим, так как не развит рынок продаж бизнеса.

Анализ методов оценки стоимости предприятий приведен в таблице 1.

Таблица 1 - Сравнение методов оценки предприятий

| Свойства метода | Метод чистой балансовой стоимости | Метод скорректированной балансовой стоимости | Метод чистой стоимости замещения | Метод ликвидационной стоимости | Метод периода окупаемости | Метод дисконтированных денежных потоков | Метод внутренней ставки отдачи | Метод капитализации прибыли |

| Отражает способность приносить прибыль от активов | - | - | - | + | + | + | + | |

| Показывает время окупаемости инвестиций | - | - | - | + | - | - | - | |

| Позволяет учесть риск внешней среды | - | - | - | - | + | + | + | + |

| Оценивает все будущие прибыли | - | - | - | - | - | + | + | - |

| Использует только уже известные данные | + | + | + — | + — | - | - | - | - |

| Быстрый | + - | - | - | - | - | - | - | + |

| Легко понимается | + | + | + - | + - | + | - | - | + |

| + метод обладает данным свойством; | ||||||||

| - что метод не обладает данным свойством; | ||||||||

| + - метод лишь частично характеризуется данным свойством. | ||||||||

Таким образом, проанализировав различные методы оценки можно прийти к выводу, что в рамках определения рыночной стоимости ООО «ФОКУС» является метод чистых активов для оценки в рамках затратного подхода, и метод капитализации прибыли для оценки в рамках доходного подхода.

Метод чистых активов

Метод чистых активов – это один из методов затратного подхода в оценке бизнеса, который рассматривает стоимость предприятия с точки зрения понесенных издержек. Балансовая стоимость активов и обязательств предприятия вследствие инфляции, изменений конъюнктуры рынка, используемых методов учета, как правило, не соответствует рыночной стоимости. Вследствие этого встает задача корректировки баланса предприятия. Для осуществления этого предварительно проводится оценка обоснованной рыночной стоимости каждого актива баланса в отдельности, а затем определяется текущая стоимость всех его обязательств и наконец, из обоснованной рыночной стоимости суммы активов предприятия вычитается текущая стоимость всех его обязательств. Результат показывает оценочную стоимость собственного капитала предприятия.

Активы, участвующие в расчете- это денежное и неденежное имущество, в состав которого включаются следующие статьи:

· остаточная стоимость нематериальных активов;

· остаточная стоимость основных средств;

· оборудование к установке;

· незавершенные капитальные вложения;

· долгосрочные финансовые вложения;

· прочие внеоборотные активы;

· производственные запасы;

· животные;

· остаточная стоимость малоценных и быстроизнашивающихся предметов;

· незавершенное производство;

· расходы будущих периодов;

· готовая продукция;

· товары;

· прочие запасы и затраты;

· товары отгруженные;

· расчеты с дебиторами;

· авансы, выданные поставщикам и подрядчикам;

· краткосрочные финансовые вложения;

· денежные средства;

· прочие оборотные активы.

Пассивы, участвующие в расчете – это обязательства, в состав которых включаются следующие статьи:

· целевое финансирование и поступления;

· арендные обязательства;

· долгосрочные кредиты банков;

· долгосрочные займы;

· краткосрочные кредиты банков;

· кредиты банков для работников;

· краткосрочные займы;

· расчеты с учредителями;

· резервы предстоящих расходов и платежей;

· прочие краткосрочные пассивы.

Корректировка статей баланса в целях оценки стоимости предприятия заключается как в нормализации бухгалтерской отчетности, так и в пересчете статей актива и пассива баланса в текущие цены.

Пересчет статей актива баланса в текущие цены состоит:

- в определении остаточной восстановительной стоимости основных средств и нематериальных активов;

- в определении фактической текущей стоимости «незавершенки»;

- в анализе и оценке долгосрочных финансовых вложений;

- в анализе и оценке по текущим ценам запасов, затрат и денежных средств;

- в анализе и определении текущей стоимости имеющихся у предприятия задолженностей.

Нормализация бухгалтерской отчетности – это внесение «нормализующих» поправок в статьи баланса и в отчет о финансовых результатах, характерных для нормально функционирующего предприятия.

Поправки касаются:

- единовременных чистых доходов и расходов (они исключаются из расчетов);

- чистых доходов и расходов по избыточным или не операционным (непроизводственным или излишним) активам (они исключаются из расчетов);

- необычных расходов самих владельцев предприятия (они также исключаются из расчетов).

Нормализация бухгалтерской отчетности осуществляется всегда. После ее нормализации рассчитываются и анализируются финансовые показатели предприятия и делается вывод о финансово-экономическом состоянии предприятия. Если финансово-экономическое состояние предприятия благополучно, для оценки его стоимости применяется в частности методика чистых активов.

Расчет методом стоимости чистых активов включает несколько этапов:

1. Оценивается недвижимое имущество предприятия по обоснованной рыночной стоимости.

2. Определяется обоснованная рыночная стоимость машин и оборудования.

3. Выявляются и оцениваются нематериальные активы.

4. Определяется рыночная стоимость финансовых вложений, как долгосрочных, так и краткосрочных.

5. Товарно-материальные запасы переводятся в текущую стоимость.

6. Оценивается дебиторская задолженность.

7. Оцениваются расходы будущих периодов.

8. Обязательства предприятия переводятся в текущую стоимость.

9. Определяется стоимость собственного капитала путем вычитания из обоснованной рыночной стоимости суммы активов текущей стоимости всех обязательств.

Оценка недвижимого имущества, машин и оборудования

При оценке недвижимого имущества, а также машин и оборудования важным является правильность выбора методов оценки. Эти методы опираются на три подхода: затратный, сравнительный (рыночный), доходный.

Оценка производственных запасов

К запасам предприятия относятся: сырье, материалы и другие аналогичные ценности; животные на выращивании и откорме; малоценные и быстроизнашивающиеся предметы; затраты в незавершенном строительстве; готовая продукция и товары для перепродажи; товары отгруженные. Эти оборотные активы являются предметом оценки. Они учитываются в балансе с использованием одного из трех методов: либо по средней себестоимости, либо по себестоимости первых по времени закупок (метод ФИФО), либо по себестоимости последних по времени закупок (метод ЛИФО). Во всех вариантах выбора метода учета необходимо делать поправки к балансовой стоимости исходя из рыночных цен на эти активы. В любом случае к рыночным ценам необходимо добавить фактические затраты по транспортировке и складированию запасов, если они не были учтены при постановке на баланс. Устаревшие запасы списываются. Затраты в незавершенном производстве оцениваются по фактической себестоимости производства, товары отгруженные – по рыночной стоимости.

Оценка дебиторской задолженности. Требуются анализ дебиторской задолженности по срокам погашения, выявление просроченной задолженности с последующим разделением ее на:

· безнадежную, (она не войдет в экономический баланс);

· ту, которую предприятие еще надеется получить (она войдет в экономический баланс).

Несписанная дебиторская задолженность оценивается дисконтированием будущих основных сумм и выплат процентов к их текущей стоимости. Период дисконтирования определяется исходя из сроков возврата долга, предусмотренных по соответствующим договорам. Ставка дисконтирования при этом учитывает риск, связанный с возвратом долга (например, ставка дисконтирования берется повышенная, если выясняется, что степень надежности векселей, выданных другим предприятием, понижается).

Оценка денежных средств

Эта статья не подлежит переоценке.

Основное преимущество метода чистых активов в том, что он основывается в большей части на достоверной фактической информации о состоянии имущественного комплекса предприятия и поэтому менее умозрителен.

Метод стоимости чистых активов имеет преимущества при оценке предприятия:

- обладающего значительными материальными и финансовыми активами;

- в случае невозможности достаточно точного определения прибыли или денежного потока предприятия в будущем;

- действующего, вновь возникшего, не имеющего ретроспективных данных о прибылях, а также холдинговой или инвестиционной компании.

Основной недостаток – этот метод не учитывает будущие возможности предприятия в получении чистого дохода.

Рассмотренные теоретические вопросы являются основой определения рыночной стоимости ООО «ФОКУС».

Метод капитализации доходов (прибыли)

Метод капитализации доходов основан на базовой посылке, в соответствии с которой стоимость доли собственности в предприятии равна текущей стоимости будущих доходов, которые принесет эта собственность.

Данный метод в наибольшей степени подходит для ситуаций, в которых ожидается, что предприятие в течении длительного срока будет получать примерно одинаковые величины дохода (или темпы его роста будут постоянными).

Существует ряд разновидностей метода в зависимости от принятой базы дохода.

Например, можно выделить капитализацию:

· чистой прибыли (после уплаты налогов);

· прибыли до уплаты налогов;

· фактически выплаченных дивидендов;

· потенциальных дивидендов и т.д.

Применение метода капитализации доходов обычно предусматривает такие основные этапы:

1. анализ финансовой отчетности, ее нормализация и трансформация (при необходимости);

2. выбор величины прибыли, которая будет капитализирована;

3. расчет ставки капитализации;

4. определение предварительной величины стоимости;

5. проведение поправок на наличие нефункционирующих активов (если таковые имеются);

6. проведение поправок на контрольный и неконтрольный характер оцениваемой доли, а также на недостаток ликвидности (если они необходимы).

Анализ финансовой отчетности

При анализе финансовых отчетов предприятия, оценщик должен провести их нормализацию, т.е. сделать поправки на различные чрезвычайные и единовременные статьи как баланса, так и отчета о финансовых результатах и их использовании, которые не были регулярными в прошлой деятельности предприятия и вряд ли будут повторятся в будущем.

Корме того оценщик может провести трансформацию бухгалтерской отчетности, под которой понимается перевод ее на общепринятые стандарты бухгалтерского отчета (западные). Данная операция при оценке не обязательна, но желательна.

Выбор величины прибыли, которая будет капитализирована

Данный этап подразумевает выбор периода текущей производственной деятельности, результаты которого будут капитализированы. Оценщик может выбирать между несколькими вариантами:

· прибыль последнего отчетного года;

· прибыль первого прогнозного года;

средняя величина дохода за несколько последних отчетных лет (3-5 лет).

Расчет ставки капитализации

Ставка капитализации для предприятия обычно выводиться из ставки дисконтирования путем вычета ожидаемых среднегодовых темпов роста дохода или денежного потока (в зависимости от того, какая величина капитализируется). Чтобы определить ставку капитализации, нужно сначала рассчитать соответствующую ставку дисконта. Существуют различные методы определения стаки дисконтирования:

· модель оценки капитальных активов;

· метод кумулятивного построения;

· модель средневзвешенной стоимости каптала.

Для оценки рыночной стоимости предприятия необходим предварительный анализ финансового состояния.

2. Анализ внутренней и внешней среды ООО «Фокус»

ООО «Фокус» образовано в 2003 году.

Основными потребителями услуг ООО "Фокус" являются население г. Абаза и Таштыпского района.

В собственности компании находится административное помещение площадью 63,1 квадратных метров, используемое под офис. Основным, используемым при осуществлении деятельности оборудованием, являются, средства оргтехники – один стационарный компьютер, четыре принтера, сканер, легковой автомобиль. Клиентская база фирмы расположена в основном в г. Абазе. Услуги оказываются в основном частным лицам. Персонал фирмы состоит из двух штатных специалистов. В соответствии с действующим законодательством фирма имеет статус малого предприятия.

2.1 Маркетинговые исследования рынка услугПохожие работы

... заинтересованных групп. Поэтому фокус на стоимости акционерного капитала оправдан. Третий тип - компромиссный - предполагает конструктивную интеграцию подхода с позиций заинтересованных лиц в концепцию управления стоимостью компании, однако и в его рамках есть различные направления. Сторонники теории «корпоративной социальной ответственности» (corporate social responsibility, CSR) выдвигают и ...

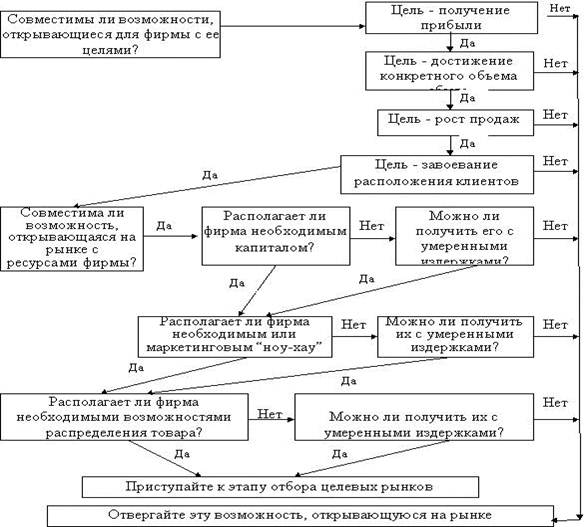

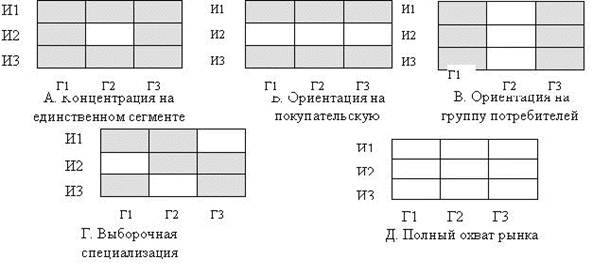

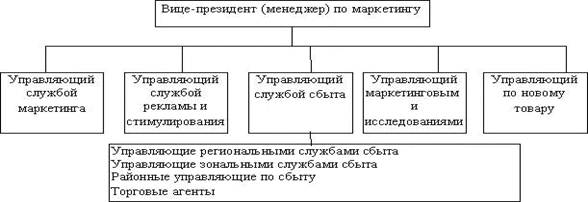

... претворением в жизнь маркетинговых задач. Все это и составляет процесс управления маркетингом, элементы которого представлены на рис. 1.[12] 1 Анализ рыночных возможностей: Системы маркетинговых исследований и маркетинговой информации Маркетинговая среда Потребительские рынки Рынки предприятий 2 Отбор целевых рынков: Замеры объемов спроса Сегментирование рынка, ...

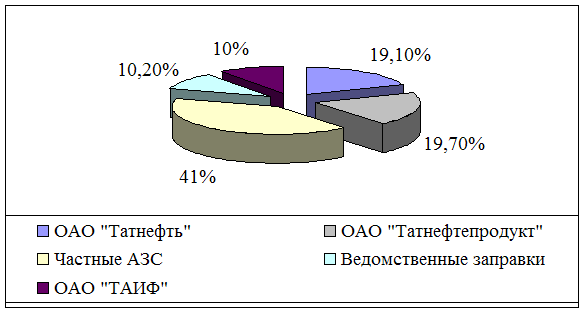

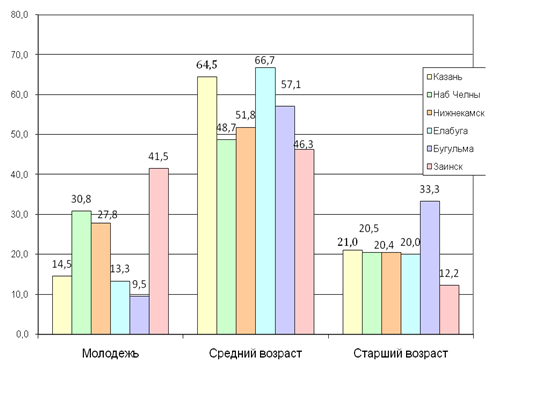

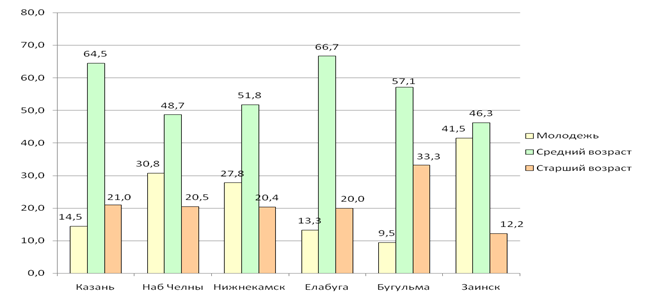

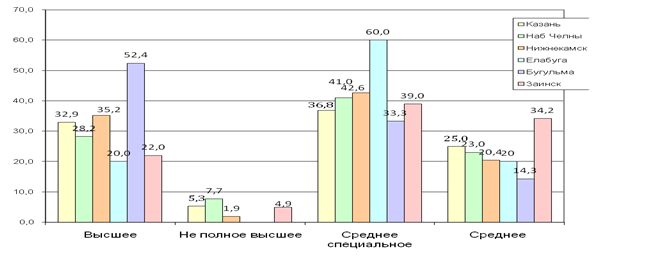

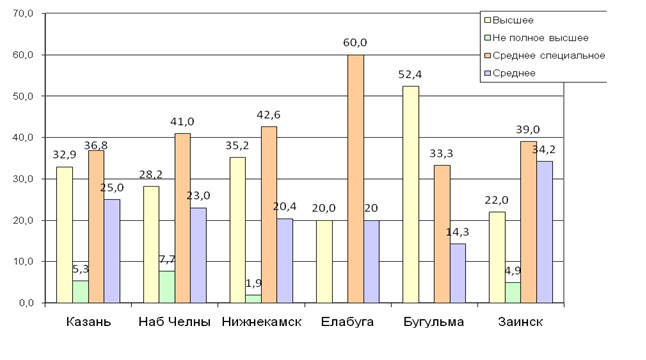

... автозаправок. В ноябре-декабре 2007 года и марте 2008 года Камским центром социальных и бизнес-технологий «Развитие» по заказу компании ООО «Автодорстрой» было проведено маркетинговое исследование предпочтений потребителей горюче-смазочных материалов и автозаправочных станций в городах Республики Татарстан (Казань, Набережные Челны, Нижнекамск, Елабуга, Бугульма, Заинск) [24]. Исследование ...

... дополнительными обязательствами и отягощать бумажной волокитой молодое предприятие. Таким образом, кафе «Кафе» будет оснащено современным оборудованием в соответствии с нормами оснащения предприятий общественного питания и санитарно-гигиеническими требованиями. Амортизация Амортизация вычислительной техники, мебели, холодильного и жарочного шкафа, Сплит системы, микроволновой печи, фритюрницы, ...

0 комментариев