Навигация

Определение рыночной стоимости методом капитализации прибыли

3.3.3 Определение рыночной стоимости методом капитализации прибыли

Таким образом, стоимость предприятия составляет:

113 350/ 15% = 755 667 рублей.

С учетом округления стоимость предприятия составляет 756 000 рублей.

Проведем корректировку этих данных по методу сценариев.

Расчет рыночной стоимости методом сценариев основан на том, что планируемое развитие предприятия может продвигаться тремя различными путями (сценариями).

Существует три вида сценариев, каждый из которых имеет определенный вес для корректировки значения полученной суммы:

Таблица 52- Поправочные коэффициенты в зависимости от вида сценария

| Вид сценария | Коэффициент |

| Оптимистичный | 1,0 |

| Реалистичный | 0,8 |

| Пессимистичный | 0,6 |

Тогда рыночная стоимость предприятия, учитывая три возможных модели развития, используя стоимость, полученную методом капитализации прибыли, будет выглядеть следующим образом:

Таблица 53 – Расчет рыночной стоимости предприятия, с учетом возможных сценариев

| Вид сценария | Стоимость руб. | Коэффициент | Откорректированная стоимость, руб. |

| Оптимистичный | 756 000 | 1,0 | 756 000 |

| Реалистичный | 756 000 | 0,8 | 604 800 |

| Пессимистичный | 756 000 | 0,6 | 453 600 |

Средневзвешенная рыночная стоимость, определяется по формуле (18) статистического анализа:

V= (Стmin + 4 x Стср + Стmax)/ 6, (18)

где: Стmin – минимальная стоимость объекта;

Стср – средняя стоимость объекта;

Стmax – максимальная стоимость объекта;

В качестве минимальной стоимости предприятия принимается стоимость, определенная по пессимистическому сценарию – 454 000 рублей. Среднюю стоимость высчитаем как среднее арифметическое всех стоимостей – 605 000 рублей. Максимальная стоимость определена по оптимистическому сценарию и составит – 756 000 рублей.

Таким образом, стоимость предприятия, рассчитанная методом капитализации прибыли, составит, с учетом корректировок и округлений 605 000 (шестьсот пять тысяч) рублей.

3.4 Согласование результатовВ процессе определения рыночной стоимости ООО "ФОКУС" использовались метод чистых активов и метод капитализации.

Использованные в работе методы расчета рыночной стоимости дали следующие результаты:

затратный подход - 581 000 руб.;

доходный подход - 605 000 руб.

Для определения итоговой величины стоимости действующего предприятия учитывались цель оценки и используемое определение стоимости, характер деятельности предприятия и его активов, количество и качество данных, использованных для обоснования вышеупомянутых методов оценки.

Преимуществом метода на основе стоимости активов является то, что он предполагает оценку имеющихся у предприятия активов. В то же время метод чистых активов не позволяет учесть уровень доходности бизнеса.

Метод чистых активов определяет стоимость бизнеса как стоимость имущества за вычетом обязательств. Как уже говорилось, использование метода чистых активов целесообразно при оценке холдингов, инвестиционных компаний, крупных промышленных предприятий, которые располагают «значительными» активами. В данном случае значения, полученные данным методом, носят ориентировочный характер. Данный факт должен быть учтен при присвоении методу весовых коэффициентов.

Метод капитализации прибыли имеет следующие преимущества:

- простота расчетов;

- отражает рыночную коньюктуру;

- учитывает экономическое устаревание предприятия в случае превышения величины рыночной стоимости, полученной методом стоимости чистых активов, по сравнению с величиной рыночной стоимости, полученной методом капитализации прибыли.

В мировой практике этот метод используется чаще других, так как точнее определяет рыночную стоимость предприятия, интересует инвестора потому, что с помощью этого метода можно узнать ту сумму, которую инвестор будет готов заплатить с учетом будущих доходов от бизнеса.

В процессе оценки метод капитализации прибыли позволил учесть доходность вложений в данное предприятие с учетом объемов выручки от реализации услуг, а также рыночный аспект, так как требуемая ставка дохода основывалась на рыночных данных.

Метод капитализации считается наиболее приемлемым по инвестиционным мотивам, т. к. любой инвестор, вкладывающий деньги в действующее предприятие, в конечном счете, покупает не набор активов, а поток будущих доходов, позволяющий ему получить прибыль, окупить вложенный капитал и повысить свое благосостояние.

С учетом вышеизложенного, ниже в таблице приведены весовые коэффициенты, в %, отражающие долю каждого из использованных подходов в определении итоговой стоимости.

Таблица 54 – Определение веса для согласования результата

| Показатели | Подход | |

| Затратный | Доходный | |

| Достоверность информации | 50 | 50 |

| Полнота информации | 40 | 60 |

| Допущения, принятые в расчетах | 40 | 60 |

| Способность учитывать действительные намерения покупателя и продавца | 30 | 70 |

| Способность учитывать конъюнктуру рынка | 30 | 70 |

| Итого | 38 | 62 |

Обоснованная рыночная стоимость – ООО «ФОКУС», полученная в результате согласования результатов представлена в таблице 54.

Таблица 55 – Средне взвешенная стоимость ООО «Фокус»

| Метод | Рыночная стоимость, руб. | Вес, % | Средневзвешенная стоимость, руб. |

| Метод стоимости чистых активов | 581 000 | 0,38 | 220 780 |

| Метод капитализации | 605 000 | 0,62 | 375 100 |

| Средневзвешенная стоимость | 100 | 595 880 |

Таким образом, основываясь на основе имеющейся информации и данных, полученных в результате проведения настоящего анализа с применением методик оценки, можно сделать следующее заключение.

Обоснованная рыночная стоимость ООО «ФОКУС» на дату оценки с учетом округления составляет 596 000 (пятьсот девяносто шесть тысяч) рублей.

Заключение

В данной дипломной работе была поставлена задача, определить рыночную стоимость предприятия - ООО «Фокус».

· Исследование теоретических вопросов по оценке бизнеса включало в себя оценку недвижимости, машин и оборудования, нематериальных активов, финансовых вложений.

· Проведение анализа финансового состояния предприятия, изучение годовых и финансовых отчетов, расчет ряда финансово-экономических показателей. Полученные результаты говорят о платежеспособности предприятия и отсутствии угрозы банкротства.

· Определение рыночной стоимости ООО «ФОКУС», включало в себя оценку предприятия затратным и доходным подходами.

В основу затратного подхода положен анализ и корректировка статей баланса оцениваемого предприятия. Балансовая стоимость активов, не всегда отражает их рыночную стоимость, поэтому была проведена оценка рыночной стоимости каждого актива в отдельности.

Рыночная стоимость предприятия, определенная методом стоимости чистых активов, составила 581 000 руб.

В результате применения доходного подхода стоимость бизнеса оценивали в представлении того инвестора, который имеет 100%-ный контроль над данным предприятием.

Для определения стоимости предприятия использовались номинальная прибыль и прибыль, рассчитанная на основе плана развития предприятия.

Метод сценариев подразумевает три модели развития предприятия и применен для уменьшения риска при расчетах рыночной стоимости бизнеса путем капитализации прогнозируемой прибыли, величина которой может быть связана с изменением рынка аудиторских услуг, что может, негативно отразится на количестве заказов а, следовательно, и на величине прибыли предприятия.

Рыночная стоимость предприятия, определенная методом капитализации прибыли, составила 605 000 рублей.

Согласование результатов определения стоимости в рамках различных подходов, анализ преимуществ и недостатков каждого метода позволил определить обоснованную рыночную стоимость предприятия ООО «ФОКУС», которая составила 596 000 рублей.

Исследования, проведенные в данной работе, позволят руководству оценить рыночную стоимость и перспективы развития предприятия.

Работа по оценке стоимости бизнеса имеет актуальность для принятия управленческих решений. Информация о стоимости предприятия на данном этапе развития экономической системы, как правило, не востребована управляющим составом многих предприятий России.

Список использованных источников

1. Артеменко В.Г., Беллендир М.В., «Финансовый анализ». Учебное пособие. – М.: Издательство «ДИС», 1997-128с.

2. Валдайцев С.В. Оценка бизнеса и управление стоимостью предприятия. – М.: ЮНИТИ-ДАНА, 2001.-720с.

3. ВСН 58 - 88 (р.) “Положение об организации и проведении реконструкции, ремонта и технического обслуживания зданий, объектов коммунального и социально - культурного назначения”.

4. ГАРАНТ – справочная информационная система. Документ «Справка об учетной ставке ЦБР».

5. ГАРАНТ – справочная информационная система. Документ «Ставки по кредитам предприятиям и депозитам физ. Лиц в рублях». «Вестник Банка России».

6. Грязнова А.Г., Федотова М.А., «Оценка бизнеса». Учебник. – М.: Финансы и статистика, 2005.-736с.

7. Грязнова А.Г., Федотова М.А., «Оценка недвижимости». Учебник. – М.: Финансы и статистика, 2005.-496с.

8. Гражданский кодекс Российской Федерации. Части первая и вторая. – М.: Издательство «Эксмо», 2004. – 480 с.

9. Донцова Л.В., «Анализ финансовой отчетности». – М.: «Дело и сервис», 2004.

10. Методическое руководство по определению стоимости автотранспортных средств с учетом износа и технического состояния на момент предъявления РД 37.009.015-98 (с изменениями №1, №2, №3). «Общая часть к сборникам укрупненных показателей восстановительной стоимости зданий и сооружений, имеющихся в учреждениях и организациях, состоящих на государственном бюджете». - М.: Издательство «Энергия», 1971.

11. Постановление Правительства РФ от 7 июня 2002 г., N 395 "О лицензировании оценочной деятельности".

12. Правила оценки Физического износа жилых зданий ВСН 53-86 (р);

13. Разъяснение по вопросам оценки недвижимости при использовании сборников УПВС - М: Республиканское управление технической инвентаризации, 1995.

14. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: 5-е изд./Г.В. Савицкая. - Минск: ООО «Новое знание», 2001. –688с.

15. Сборник № 28 Укрупненных показателей восстановительной стоимости жилых, общественных зданий, и зданий и сооружений коммунально-бытового назначения для переоценки основных фондов (УПВС №28). - М.: Издательство литературы по строительству, 1970.

16. Стандарты оценки, обязательные к применению субъектами оценочной деятельности, (утв. постановлением Правительства РФ от 6 июля 2001 г. N 519).

17. Стандарты Российского общества оценщиков.

18. Федеральный Закон РФ «Об оценочной деятельности в РФ» №135-ФЗ от 26.06.98г.

19. Федеральный закон от 8 августа 2001 г. N 128-ФЗ "О лицензировании отдельных видов деятельности".

20. Харрисон Г.С. Оценка недвижимости. – М.: РИО Мособлупрпомграфиздат,1994.

Похожие работы

... заинтересованных групп. Поэтому фокус на стоимости акционерного капитала оправдан. Третий тип - компромиссный - предполагает конструктивную интеграцию подхода с позиций заинтересованных лиц в концепцию управления стоимостью компании, однако и в его рамках есть различные направления. Сторонники теории «корпоративной социальной ответственности» (corporate social responsibility, CSR) выдвигают и ...

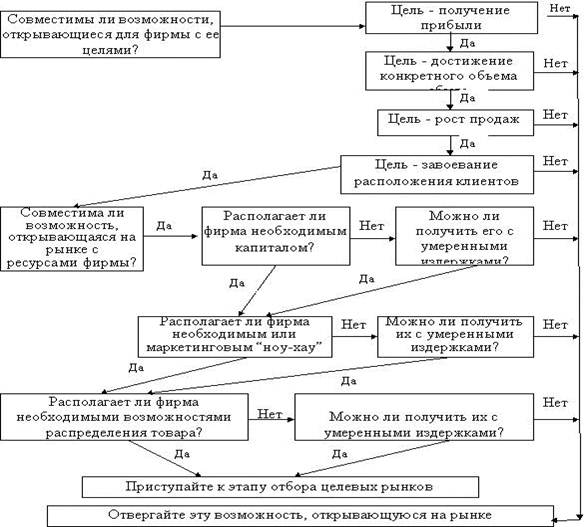

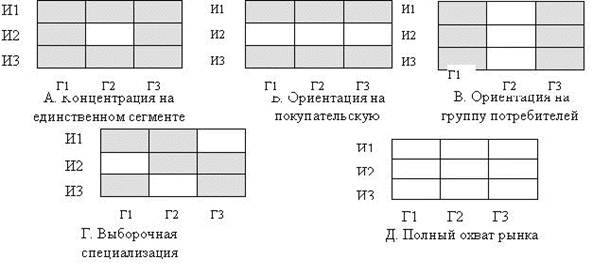

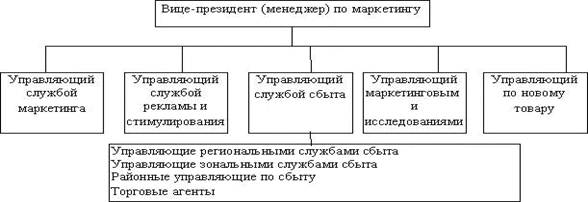

... претворением в жизнь маркетинговых задач. Все это и составляет процесс управления маркетингом, элементы которого представлены на рис. 1.[12] 1 Анализ рыночных возможностей: Системы маркетинговых исследований и маркетинговой информации Маркетинговая среда Потребительские рынки Рынки предприятий 2 Отбор целевых рынков: Замеры объемов спроса Сегментирование рынка, ...

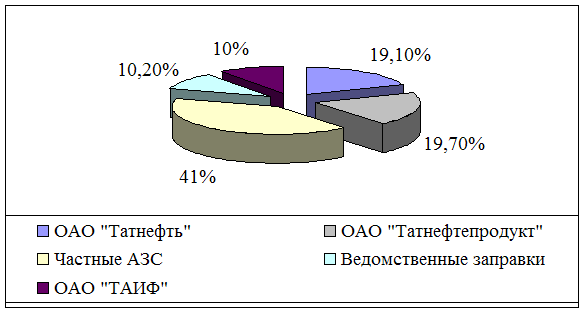

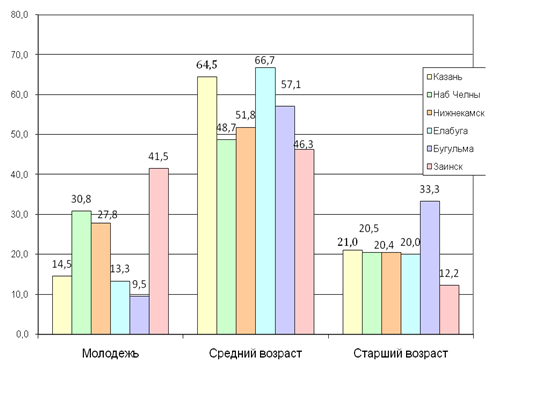

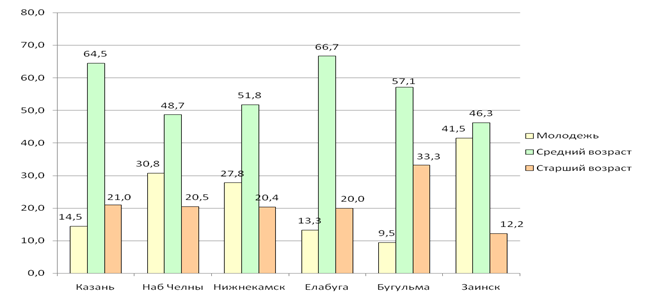

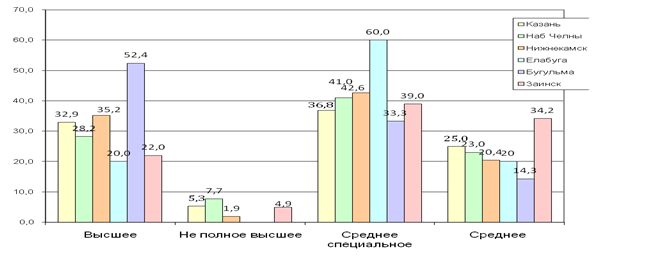

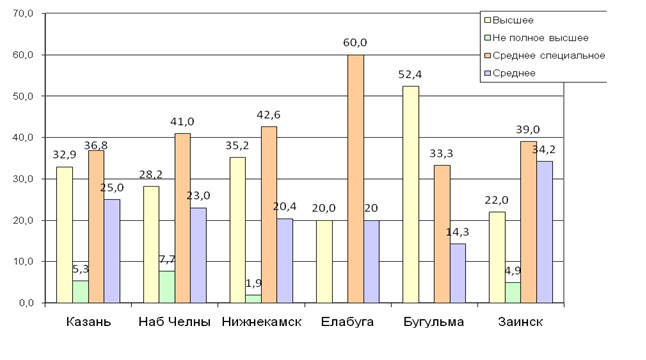

... автозаправок. В ноябре-декабре 2007 года и марте 2008 года Камским центром социальных и бизнес-технологий «Развитие» по заказу компании ООО «Автодорстрой» было проведено маркетинговое исследование предпочтений потребителей горюче-смазочных материалов и автозаправочных станций в городах Республики Татарстан (Казань, Набережные Челны, Нижнекамск, Елабуга, Бугульма, Заинск) [24]. Исследование ...

... дополнительными обязательствами и отягощать бумажной волокитой молодое предприятие. Таким образом, кафе «Кафе» будет оснащено современным оборудованием в соответствии с нормами оснащения предприятий общественного питания и санитарно-гигиеническими требованиями. Амортизация Амортизация вычислительной техники, мебели, холодильного и жарочного шкафа, Сплит системы, микроволновой печи, фритюрницы, ...

0 комментариев