Навигация

Анализ эффективности и рациональности использования МР в производстве продукции предприятия

2. Анализ эффективности и рациональности использования МР в производстве продукции предприятия

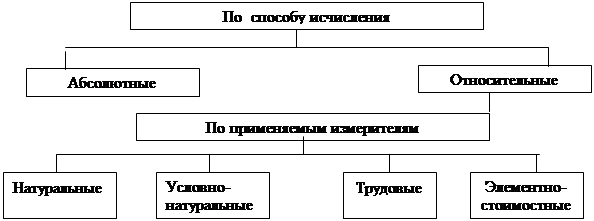

К обобщающим показателям использования всех материальных ресурсов на промышленном предприятии относятся:

-Материалоотдача (ТП / МЗ), отражающий, сколько выпущено продукции на единицу материальных затрат (потреблённых материальных ресурсов);

- Коэффициент соотношения темпов роста объёма Товарной продукции и темпов роста материальных затрат (динамическая характеристика материалоотдачи и влияющих на неё факторов);

- Материалоёмкость продукции (обратный показатель материалоотдачи) – позволяет оценить, сколько расходуется материальных ресурсов на производство 1 рубля товарной продукции;

- Удельный вес материальных затрат в себестоимости товарной продукции (динамическая характеристика материалоёмкости продукции);

- Относительная экономия (перерасход) МЗ (= МЗ1 – Мзо * Iтп

- Коэффициент материальных затрат (отношение фактической суммы материальных затрат к плановой сумме, пересчитанной на фактический объёма Товарной продукции) – характеристика степени экономности использования материальных ресурсов в производстве: если коэффициент больше 1, значит имеется перерасход материальных ресурсов; если меньше 1 – экономия.

- Рентабельность материальных затрат (прибыль от основной деятельности в расчёте на 1 руб. материальных затрат).

Частные показатели материалоёмкости:

Показатели эффективности использования отдельных видов МР (сырьёёмкость, металлоёмкость, топливоёмкость, энергоёмкость);

Удельная материалоёмкость (уровень материалоёмкости отдельных товаров), в том числе в стоимостном выражении (отношение стоимости всех потреблённых на единицу продукции материалов к оптовой цене единицы продукции), натуральном или условно-натуральном выражении (отношение количества или массы израсходованных материальных ресурсов, израсходованных на производство того или иного вида продукции к количеству выпущенной продукции данного вида)

Анализ показателей эффективности использования МР включает в себя *оценку динамики, *степени выполнения плана, *межфирменные сравнения, *факторный анализ данных показателей, результаты которого позволяют выявить резервы роста отдачи предметов труда, а также увеличения объёма производства продукции предприятия.

Факторная модель показателя рентабельности материальных затрат (Прибыль на 1 руб. материальных затрат):

= Рентабельность продаж * Соотношение Выручки и ТП* Материалоотдача

Объектами анализа рациональности использования МР являются:

- уровень и динамика возвратных отходов сырья и материалов;

- качество нормирования - в процессе анализа изучают *прогрессивность норм расхода материалов, их динамику и обоснованность снижения. Оценка прогрессивности норм предполагает их сравнение с нормами среднеотраслевыми, родственных предприятий, с нормами вновь осваиваемого или длительное время производимого товара. Важным показателем прогрессивности норм служит Коэффициент использования материала. После оценки прогрессивности изучают * изменения норм в абсолютном значении и в %% к базовому уровню, обоснования изменения норм (ОТМ, волевые решения).

- выполнение (соблюдение) норм расхода материальных ресурсов в производстве – сопоставление фактического удельного расхода материалов по изделиям с нормой и выявления причин и виновников отклонений (замена материалов, нарушение технологии, некачественный раскрой, неисправность оборудования, брак в производстве и др.).

Результаты анализа эффективности использования МР используются *при нормировании их расхода, *при определении общей потребности в МР в следующем периоде.

3. Анализ влияния материальных факторов на результаты хозяйственной деятельности предприятия

Изменение объёма производства происходит как под влиянием изменения объёма потребляемых МР и/или изменения ресурсоотдачи:

Товарная продукция = Материальные затраты * Материалоотдача

Рентабельность производства товаров и услуг = Прибыль / (ОПФ + Материальные оборотные средства)

Рассчитать влияние этих факторов на рост или снижение товарной продукции можно с помощью приёма абсолютных разниц.

22. Анализ финансовых ресурсов организации и эффективности их использования

Финансовые ресурсы – это денежные средства (доходы и поступления), имеющиеся в распоряжении предприятия, которые предназначены для осуществления текущих затрат по расширенному воспроизводству, для выполнения финансовых обязательств, экономического стимулирования труда персонала, содержания и развития объектов непроизводственной сферы, а также накопления и потребления. Финансовые ресурсы могут быть внутренними и внешними; краткосрочными и долгосрочными. Капитал – превращённая форма финансовых ресурсов, задействованных в хозяйственном обороте предприятия и приносящих доход. Капитал может пребывать в денежной и производительной формах. Процесс перехода капитала из денежной формы в производительную называется финансированием.

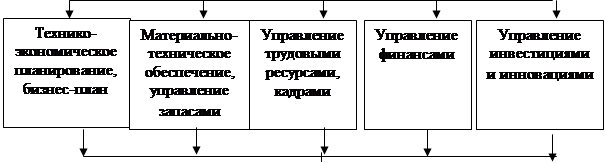

Основные направления анализа финансовых ресурсов и эффективности их использования: анализ капитала и источников формирования финансовых ресурсов организации; анализ вложений капитала (размещения финансовых ресурсов) организации; анализ эффективности использования финансовых ресурсов (капитала) организации.

Анализ процесса формирования финансовых ресурсов и капитала предприятия основывается на горизонтальном и вертикальном анализе показателей пассива бухгалтерского баланса. В результате появляется возможность оценить состав, структуру, динамику капитала и источников финансовых ресурсов предприятия. Различают собственные источники и заёмные источники, в том числе долгосрочные кредиты и займы, краткосрочные кредиты и займы, кредиторскую задолженность.

В ходе анализа показателей можно получить представление об изменении общего капитала предприятия, определить причины этого изменения, оценить соотношение собственных и заёмных средств, а также установить тип финансирования хозяйственной деятельности предприятия (внешний, внутренний, смешанный).

По данным ф.3 "Отчёт о движении капитала" проводят анализ состава, структуры и характера движения (поступило-использовано за период) собственного капитала предприятия, который складывается из уставного, добавочного, резервного капиталов и нераспределённой прибыли. Если коэффициент поступления средств опережает коэффициент их использования, это свидетельствует о наращивании собственного капитала и содействует укреплению финансового состояния предприятия.

Для анализа движения заёмного капитала используются данные бухгалтерского баланса и приложения к нему. Цель – оценить состав, структуру и характер движения источников заёмных средств, определить тенденции изменения объёма и доли кредитов банков и займов, не погашенных в срок, рост которых свидетельствует о финансовых затруднениях предприятия.

Кредиторская задолженность (текущие пассивы, обязательства предприятия) анализируются также по составу, структуре и динамике с выделением в её составе оправданной и неоправданной (просроченной) задолженности.

Анализ структуры капитала и размещения финансовых ресурсов предприятия проводится по данным актива бухгалтерского баланса. В ходе анализа выделяют в составе имущества предприятия оборотные (мобильные) и внеоборотные (иммобилизованные) средства, или основной и оборотный капиталы предприятия. Данные объекты анализа изучаются в динамике и по структуре.

Исследуя основной капитал, необходимо учитывать, что производственный потенциал – важный фактор эффективности основной деятельности предприятия. Основной капитал изучается по составу, структуре и динамике в разрезе таких элементов, как основные средства, нематериальные активы, долгосрочные финансовые вложения и незавершённое строительство.

Оборотный капитал в большой степени обеспечивает успех хозяйственной деятельности, если он рационально размещён и эффективно используется. Объектами анализа являются: запасы товарно-материальных ценностей, дебиторская задолженность, денежные средства.

Увеличение абсолютной суммы и удельного веса запасов в составе оборотного капитала может свидетельствовать о наращивании производственного потенциала, стремлении защитить денежные средства от обесценения под влиянием инфляции, о нерациональной хозяйственной стратегии. В ходе анализа следует установить обеспеченность предприятия нормальными переходящими запасами товарно-материальных ценностей и выявить излишние и ненужные запасы, а также причины их образования.

Для изучения динамики запасов во взаимосвязи с изменением объёма производства, цен и масштабов потребления отдельных видов материальных ценностей рассчитывают относительный уровень запаса в днях расхода (выбытия) (отношение остатка отдельного вида материалов к однодневному обороту по его расходу).

Для оценки структуры запасов используют коэффициент накопления, характеризующий мобильность материалов (отношение стоимости производственных запасов, МБП и незавершённого производства к стоимости готовой продукции и товаров).

Анализ дебиторской задолженности начинается с изучения её состава, структуры и динамики с выделением в её составе долгосрочной и краткосрочной задолженности, в том числе возникшей и погашенной в отчётном периоде. Необходимо установить конкретные причины увеличения и снижения дебиторской задолженности. Затем изучение дебиторской задолженности продолжается по срокам её образования. Различают оправданную (срок погашения которой не наступил или срок неплатежа составляет не более месяца) и неоправданную, т.е. просроченную задолженность, в том числе сомнительную, безнадёжную, а также скрытую. Качество и ликвидность дебиторской задолженности характеризует коэффициент оборота, или период инкассации долгов.

Анализ денежных средств проводится с точки зрения их наличия и движения по фф.1, 4 ("Отчёт о движении денежных средств") и 5 (Приложение к бухгалтерскому балансу). Движение денежных средств рассматривается в разрезе основных видов деятельности предприятия: текущей (основной), инвестиционной и финансовой. В ходе анализа необходимо оценить уровень и достаточность денежных средств для осуществления деятельности предприятия, эффективность их использования. Для обеспечения нормального уровня финансовой устойчивости и платёжеспособности предприятия необходимо чтобы темпы роста объёма продаж превышали темпы роста активов, а темпы роста чистого денежного потока (разница притока и оттока денежных средств) опережали темпы роста объёма продаж. Остатки денежных средств не должны значительно отклоняться от минимально необходимой суммы, которая нужна для текущей оперативной деятельности (первоочередных платежей). Наличие крупных остатков и их увеличения может свидетельствовать о неэффективном использовании денежных средств. Показатели эффективности использования денежных средств: период нахождения капитала в денежной форме, количество оборотов средних остатков денежных средств.

Анализ эффективности использования финансовых ресурсов и капитала предприятия направлен на изучение показателей ресурсоотдачи, или оборачиваемости капитала и его элементов.

Одним из обобщающих показателей эффективности управления финансовыми ресурсами является коэффициент устойчивости финансово-экономического роста (отношение величины прибыли, направляемой на развитие производства к среднегодовой величине собственного капитала и резервов), который определяет возможности предприятия по расширению основной деятельности за счёт реинвестирования собственных средств, а также какими темпами в среднем увеличивается финансово-экономический потенциал предприятия.

Соотношение использования прибыли на накопление и потребление оказывает влияние на финансовое положение предприятия. Так, недостаточность средств на накопление сдерживает рост оборота, приводит к увеличению потребности в заёмных средствах. Верхняя граница потенциального развития предприятия определяется рентабельностью собственного капитала. Величина этого показателя характеризует размер возможного увеличения собственных средств при отказе от их использования на потребление и выплату дивидендов или уровень дивидендов, которые предприятие сможет выплатить акционерам, или направить на потребление.

Изучая соотношение между использованием средств на потребление (норма распределения прибыли) и процентом увеличения собственных средств (внутренние темпы роста), можно оценить, насколько эффективно предприятие осуществляет распределение чистой прибыли. Если в структуре капитала возросла доля заёмных средств, значит, социальные выплаты ограничивали внутренние темпы роста. Если внутренние темпы роста возрастают, значит, политика распределения прибыли выбрана правильно.

Анализ финансовой отчётности организации

Похожие работы

... акцентировать внимание не на основах, а на второстепенных вопросах анализа деятельности предприятий". Отказываясь от истории развития аналитической мысли в дореволюционной России, анализ хозяйственной деятельности считают абсолютно новой конкретной экономической дисциплиной, являющейся "детищем" социалистического общества. Подтверждением тому является высказывание В.И. Ленина в выписке из работы ...

... и эффективным средством выработки оптимальных управленческий решений, главной особенностью которых в современных условиях становится их своевременность. 2 Применение теории массового обслуживания в экономическом анализе 2.1 Теория массового обслуживания Теория массового обслуживания – вероятностные модели реальных систем обслуживания населения, при которых время обслуживания будет ...

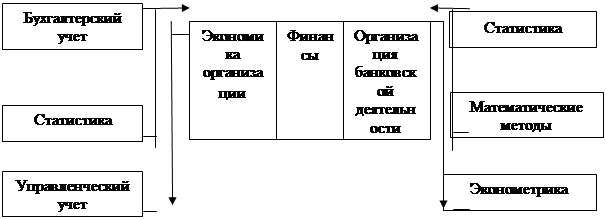

... в самостоятельную отрасль экономических знаний, он используется в экономической теории, народно-хозяйственном прогнозировании и статистике. Экономический анализ деятельности организаций обособился и занимает самостоятельное место в системе экономических наук и учебных дисциплин. Главное его обеспечение составляют системный бухгалтерский учет и бухгалтерская (финансовая) отчетность. Несмотря на ...

... , международной политике и законодательству. 10. Анализ должен быть эффективным, т.е. затраты на его проведение должны давать многократный эффект. 4. ЭКОНОМИЧЕСКИЙ АНАЛИЗ В ДЕЯТЕЛЬНОСТИ ОВД Содержание, цели и задачи экономико-финансового анализа, проводимого органами внутренних дел В рыночных условиях проведения социально-экономических реформ в деятельности органов внутренних дел по ...

0 комментариев