Навигация

Форми організації страхових компаній

5.1 Форми організації страхових компаній

Світовий досвід страхування свідчить, що на відміну від банків і інших фінансово-кредитних інститутів, страхові компанії мають більш широкі організаційні форми, основними з яких є чотири.

Перша форма організації страхових компаній збігається з організаційними формами інших фінансово-кредитних інститутів тим, що побудована на акціонерній основі. У цьому випадку страхові компанії випускають акції і є акціонерними товариствами. Дана форма організації характерна як для компаній страхування життя, так і для компаній страхування майна та від нещасливих випадків.

Друга форма організації страхових компаній зветься взаємними товариствами: кожний власник полісу у цьому випадку є співвласником, тобто акціонером компанії, але на базі страхового поліса. Компанії при цьому не випускають акцій. Така форма організації широко поширена в США, Канаді, Англії, Австралії, для компаній страхування життя.

Третя організаційна форма страхових компаній - взаємний обмін. При цій формі організації компанія формується, в сутності, на кооперативній основі і діє від імені окремих осіб або компанії. Через центральну контору компанії її учасники обмінюються страховими ризиками, страхуючи самих себе, і не здійснюють страхування за межами компанії. Такі кампанії носять назву компаній внутрішнього страхування, або взаємного обміну. Вони займають незначне місце в страхових операціях і діють в основному в сфері страхування автомобілів і від вогню.

Четверта форма організації - система Ллойд. Вона складається із синдикатів, у які, як правило, входять на паях страхові компанії і брокерські страхові фірми. Відповідальність по страховому ризику розподіляється серед членів синдикату або між всіма учасниками Ллойда. Справи приймають брокери й одержують за посередництво брокерські (комісійні). Систему Ллойда очолює спеціальний комітет, що здійснює контроль за діяльністю синдикатів і приймає нових членів. Ця форма характерна для Англії і Німеччини.

За формою власності страховики можуть бути державними і приватними.

За характером роботи страховики поділяються на три групи: 1) такі, що страхують життя; 2) здійснюють інші види страхування; 3) надають виключно перестрахувальні послуги.

5.2 Порядок створення страхової компанії, діяльність та ліквідація

Порядок створення нових або реорганізація існуючих страхових компаній в Україні регулюється як загальними законами (про підприємницьку діяльність, реєстрацію юридичних осіб, виконання грошово-валютних операцій, рух цінних паперів та ін.), так і законодавством, що стосується особливостей страхового профілю діяльності.

Страхові організації переважно створюються в два етапи. На першому відбувається утворення компанії як юридичної особи, її реєстрація в місцевих органах влади і реєстрація першого випуску акцій.

На другому етапі відбувається експертиза бізнес-плану та правил страхування, на підставі чого компанія реєструється як страховик й отримує ліцензію на право здійснення страхової діяльності.

Успішна діяльність страхової компанії здійснюється за наявності таких необхідних факторів: основних і оборотних коштів, фінансових, трудових та інформаційних ресурсів.

Їх сукупність, раціональне використання визначають потенціал компанії.

Вирішальним фактором діяльності страхових компаній є розмір грошових фондів і наявність кваліфікованого персоналу.

Фінансові ресурси, що забезпечують надійність виконання зобов'язань страхової компанії, складаються зі сплаченого статутного фонду і системи страхових резервів, які, в свою чергу, є результатом продажу страхових послуг (страхових продуктів) на ринку.

Ліквідація, реорганізація та санація страховика. Державна комісія з регулювання ринків фінансових послуг має право призначити проведення примусової санації страховика у разі:

♦ невиконання ним зобов'язань перед страхувальниками протягом трьох місяців;

♦ недосягнення ним визначеного законом розміру статутного фонду;

♦ настання інших випадків, визначених чинним законодавством України. Примусова санація передбачає:

■ проведення комплексної перевірки фінансово-господарської діяльності страховика, в тому числі обов'язкової аудиторської перевірки;

■ визначення Державною комісією з регулювання ринків фінансових послуг управляючої особи, без згоди якої не може здійснюватися фінансове, господарське і кадрове управління страховиком;

■ встановлення заборони на вільне користування майном страховика та прийняття страхових зобов'язань без дозволу Державної комісії з регулювання ринків фінансових послуг України;

■ встановлення обов'язкового для виконання графіка здійснення розрахунків із страхувальниками;

■ прийняття рішення про ліквідацію або реорганізацію страховика. Ліквідація страховика здійснюється в порядку, передбаченому чинним законодавством України.

Реорганізація страховика за рішенням Державної комісії з регулювання ринків фінансових послуг України передбачає:

- реорганізацію у страхового посередника відповідно до нормативних актів, що регулюють діяльність страхових посередників;

- об'єднання кількох страховиків із визначенням порядку передачі страхових зобов'язань за умови погодження на це власників страховиків;

- залучення до числа учасників страховика інших страховиків (у тому числі іноземних страховиків) за умови проведення ними всіх розрахунків за зобов'язаннями та боргами страховика, строк сплати яких уже настав.

При ліквідації страховика у разі, коли учасники страховика прийняли таке рішення і страховик не має зобов'язань перед страхувальниками, Державна комісія з регулювання ринків фінансових послуг України приймає рішення про виключення страховика з Єдиного державного реєстру страховиків (перестрахувальників).

Ліквідація страховика, що має зобов'язання перед страхувальниками, у разі визнання його банкрутом здійснюється у порядку, визначеному Законом.

Похожие работы

... ів та тимчасово вільних коштів за визначеними напрямками їх вкладання. Інвестиційна діяльність ґрунтується на вірогідному характері кругообігу коштів в процесі страхової діяльності, а тривалість вкладання коштів страхувальників визначається договором страхування. Напрямки інвестування в загальному плані закріплені законодавчо, а конкретно – визначаються умовами господарювання страхової компанії. ...

... сум, мають бути чітко зафіксовані в договорі і погоджені сторонами. Нині на практиці застосовуються розроблені страховими організаціями умови (правила) з різних видів особистого і майнового страхування, що відбивають діловий імідж і фінансово-підприємницькі можливості страхувальників. Цими умовами і правилами часто визначається весь комплекс істотних та інших умов, які становлять зміст страхового ...

... ії скоюються головним чином через брокерські контори, фірми або їх філіали. Крупні брокерські фірми можуть надавати кредит покупцям або виступати гарантом при висновку операції. 2. Договірно-правові основи факторингового обслуговування Сутність і принципи факторингу Світова практика знає сотні банківських операцій. Більшість же банків нашої країни освоїла в кращому разі один-два десятка. З ...

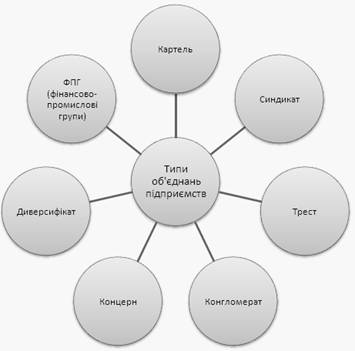

... , самостійна діяльність господарських суб’єктів, що здійснюється на свій ризик і власну майнову відповідальність, спрямовану на пошук та знаходження оптимальних економічних рішень з метою отримання максимальної вигоди (доходу, прибутку тощо) [11, с. 158]. 1.3 Форми та види підприємництва Розмежування підприємницької діяльності за видами має здебільшого теоретичний, до того ж — неофіційний, ...

0 комментариев