Навигация

Страхові послуги та страхові продукти

4.4 Страхові послуги та страхові продукти

В сучасних умовах досить часто при здійсненні процесу страхування застосовуються такі терміни, як страхові продукти та страхові послуги.

Існує декілька концепцій страхового продукту:

- компенсаційна, основою страхового продукту є ризикова компенсація з боку страховика, яка ґрунтується на ймовірності настання ризику погіршення матеріального стану страхувальника, яка компенсується можливістю здійснення страхової виплати;

- інформаційна - надається страхувальнику не продукт, не послуга, а гарантія, яка забезпечується певним обсягом інформації - страховий продукт є матеріальним, а страхова послуга інформацією;

- 3-рівневого страхового продукту - базовим рівнем страхового продукту є очікування, що ризик не реалізується, оскільки він є наслідком існування динамічного середовища та процесів, в який входять соціальна, технічна та фінансова підсистеми;

- концепція Д. Фарні - страховий продукт, як система, включає ризикову, накопичувальну, забезпечувальну підсистеми.

Страхові послуги, здебільшого, реалізуються у такий спосіб:

- прямий продаж;

- продаж за допомогою посередників.

Прямий продаж здійснюється:

- в офісі страхової компанії;

- спеціально найманими працівниками - аквізиторами;

- за адресами у довідниках;

- поштовими відправленнями;

- по мережі Інтернет.

Продаж, за допомогою посередників відбувається.

- через агентів;

- через брокерів;

- через інших посередників - банки, туристичні агенції тощо.

4.5 Страховий ринок України, напрямки його розвитку

Становлення України, як самостійної, незалежної та демократичної держави обумовлює створення та розвиток національних ринкових відносин. Стратегія інтеграції України до Європейського Союзу та Світової організації торгівлі, прийняті Україною міжнародні зобов'язання визначають напрями та умови гармонізованого розвитку фінансового ринку в Україні, особливо його частини - страхового ринку.

Страховий ринок України у своєму розвитку історично пройшов певні етапи (приблизно три та знаходиться на четвертому). Поділ страхового ринку на етапи досить умовний [4].

І-етап - з 1991 по 1993 p.p. - характерними рисами є відсутність спеціального законодавства, відповідної методологічної бази, нагляду з боку держави, ефективного ринкового механізму здійснення страхової діяльності; цей етап визначається екстенсивним розвитком страхового ринку, швидким зростанням кількості страхових організацій.

ІІ-етап - з 1993 по 1996 p.p. - почала створюватись страхова галузь в економіці держави, був прийнятий Декрет „Про страхування", держава встановила нагляд за страховою діяльністю і визначила певні вимоги щодо страховиків; відбулася структурна будова страхового ринку України, з'явились групи страхових компаній: організації, створені па базі колишнього Держстраху в системі HACK „Оранта", кептивні страхові компанії, страхові компанії, створені на приватному капіталі, які працюють за ринковими принципами.

ІІІ-етап - з 1996 по 2001 p.p. - був прийнятий Закон України „Про страхування", який посилив вимоги щодо статутних фондів (100 тис. екю (євро) для страховиків, що займались страхуванням життя та 500 тис. екю (євро) для тих страхових компаній, які займались страхуванням життя) та платоспроможності страхових компаній; страхові компанії були поділені на ті, що здійснюють окремо ризикове страхування та довгострокове страхування життя; були чітко визначені правила страхування, встановлено нові вимоги щодо договорів страхування та розміщення страхових резервів; створюються нові організаційні форми на страховому ринку - Моторне бюро, Морське бюро, Авіаційне бюро.

ІV-eтап - з 2001 р. - прийняття фактично нового Закону України „Про внесення змін до Закону України „Про страхування" ще більше підвищило вимоги щодо статутного капіталу страховика, до його кількісних та якісних характеристик, посилились вимоги щодо платоспроможності страхових компаній, розширились можливості інвестиційної діяльності, покращились можливості диверсифікації при розміщенні страхових резервів та тимчасово вільних коштів страховика; значно збільшились обсяги операцій перестрахування.

Останнім часом страховий ринок України стрімко розвивається, зростає імідж страхування, попит на страхові послуги серед суб'єктів господарювання та населення. Щорічно страховий ринок України дає приріст за валовими показниками більше, ніж 80%.

Загалом, можна зробити такі висновки:

1. Розвиток страхового ринку України є нагальною потребою, зумовленою зростанням рівня невизначеності та ризиковості економічних, політичних, соціальних та екологічних процесів.

2. Можливості стрімкого розвитку ринку страхових послуг в Україні обмежені такими чинниками:

- низький рівень доходів у суспільстві;

- недовіра до страховика, яка посилюється низьким рівнем платоспроможності страхових компаній;

- недосконалість не тільки власне страхового, а й у цілому законодавства;

- неузгодженість страхового законодавства з Цивільним кодексом України тощо;

- відсутність державних преференцій на страховому ринку;

- недостатній розвиток інструментів фондового ринку для ефективного розміщення страхових резервів;

- відсутність надійних механізмів розвитку страхування життя, медичного та пенсійного страхування тощо;

- відсутність незалежної системи підготовки висококваліфікованих фахівців зі страхування і т. ін.

3. Серед інших негативних тенденцій можна підкреслити монополізацію сегментів страхового ринку відомчими страховими компаніями. Негативним фактом є й те, що сьогодні страхова галузь України забезпечує перерозподіл лише 0,9% ВВП, тоді як в розвинутих країнах зазначений показник складає 8-12%. Частка українського страхового ринку в загальноєвропейському обсязі страхових послуг складає лише 0,05%, при тому, що Україна становить 7% населення Європи. А це свідчить про потенційні можливості цієї галузі економіки.

Тема 5. Страхова організація

Похожие работы

... ів та тимчасово вільних коштів за визначеними напрямками їх вкладання. Інвестиційна діяльність ґрунтується на вірогідному характері кругообігу коштів в процесі страхової діяльності, а тривалість вкладання коштів страхувальників визначається договором страхування. Напрямки інвестування в загальному плані закріплені законодавчо, а конкретно – визначаються умовами господарювання страхової компанії. ...

... сум, мають бути чітко зафіксовані в договорі і погоджені сторонами. Нині на практиці застосовуються розроблені страховими організаціями умови (правила) з різних видів особистого і майнового страхування, що відбивають діловий імідж і фінансово-підприємницькі можливості страхувальників. Цими умовами і правилами часто визначається весь комплекс істотних та інших умов, які становлять зміст страхового ...

... ії скоюються головним чином через брокерські контори, фірми або їх філіали. Крупні брокерські фірми можуть надавати кредит покупцям або виступати гарантом при висновку операції. 2. Договірно-правові основи факторингового обслуговування Сутність і принципи факторингу Світова практика знає сотні банківських операцій. Більшість же банків нашої країни освоїла в кращому разі один-два десятка. З ...

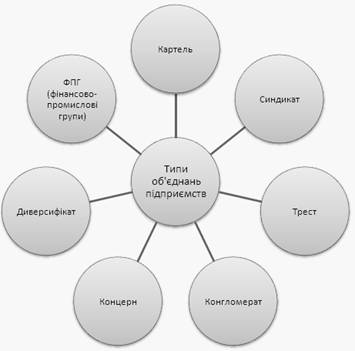

... , самостійна діяльність господарських суб’єктів, що здійснюється на свій ризик і власну майнову відповідальність, спрямовану на пошук та знаходження оптимальних економічних рішень з метою отримання максимальної вигоди (доходу, прибутку тощо) [11, с. 158]. 1.3 Форми та види підприємництва Розмежування підприємницької діяльності за видами має здебільшого теоретичний, до того ж — неофіційний, ...

0 комментариев