Навигация

Загальна характеристика страхового ринку

4.1 Загальна характеристика страхового ринку

Страховий ринок являє собою особливе соціально-економічне середовище (економічний простір, сферу грошових відносин), де об’єктом купівлі-продажу є специфічний товар - страхова послуга, формуються попит і пропозиція на неї, діє механізм розподілу і перерозподілу фінансових ресурсів страховиків і страхувальників.

Обов'язковими умовами функціонування страхового ринку є наявність:

об'єктів страхування, що мають споживчу вартість;

потреби у страхових продуктах, послугах;

суб'єктів страхових відносин - страхувальників, страховиків та інших суб'єктів, що здатні задовольнити зазначені потреби або їх споживати;

можливість прийняття рішення про участь у страховій угоді.

До основних функцій страхового ринку можна віднести:

- організація страхового захисту за допомогою продажу страхових полісів;

- акумулювання значних фінансових ресурсів з їх подальшим інвестуванням за певними напрямами;

- забезпечення „зустрічі" страхувальника та страховика.

На сучасному страховому ринку будь-якої країни діє система об'єктивних та суб'єктивних законів економічного розвитку. До основних об'єктивних законів відносяться:

- закон попиту та пропозиції, який забезпечує виникнення тих страхових послуг, що саме необхідні споживачеві та формує адекватну ціну, забезпечуючи умови конкуренції для страховиків, створюючи умови для постійного пошуку, удосконалення форм і методів організації страхового захисту;

- закон вартості, який діє через ціну (розмір страхових тарифів) та сприяє збалансуванню економічних інтересів учасників страхових відносин, є індикатором якості страхового ринку;

- закон конкуренції, забезпечує підвищення якості страхових послуг, стимулює розширення меж страхового ринку, розвиток його інфраструктури.

Сучасний страховий ринок за територіальною ознакою поділяється на:

- місцевий (регіональний) – задовольняє страхові інтереси регіону;

- національний (внутрішній) – задовольняє інтереси, які переросли межі регіону і розширились до рівня нації (держави);

- світовий (зовнішній) – задовольняє попит на страхові послуги в масштабі світового господарства.

В залежності від місця споживання страхових послуг деякі вчені та практики виділяють страхові ринки:

- внутрішній – місцевий ринок, де є безпосередній попит на страхові послуги з боку клієнтів, що може бути задоволений конкретними страховиками;

- зовнішній – той ринок, який перебуває у межах певної держави, охоплює декілька внутрішніх ринків і до структури якого належать багато страхових компаній, котрі діють як у межах держави, так і за кордоном;

- міжнародний - той ринок, який охоплює декілька зовнішніх ринків і до структури якого належать транснаціональні страхові компанії, котрі діють як у межах окремих держав, так і на світовому ринку.

Крім того, страховий ринок можна поділити за видами (галузями) страхування:

- особистого страхування – ринок, на якому надаються послуги в галузі особистого страхування;

- майнового страхування – ринок, на якому надаються послуги в галузі майнового страхування;

- страхування відповідальності – ринок, на якому надаються послуги в галузі страхування відповідальності;

- страхування економічних (підприємницьких) ризиків – ринок, на якому надаються послуги в галузі страхування економічних (підприємницьких) ризиків;

- перестрахування – ринок, на якому надаються послуги в галузі перестрахування.

За типом державного регулювання страхові ринки поділяються на:

- авторитарний (жорсткий) тип - це коли кожний конкретний вид страхування проходить процедуру ліцензування і повинен відповідати певній системі вимог щодо правил страхування, фінансово-господарській діяльності страхової компанії, конкуренція між страховиками чітко регламентується;

- ліберальний (м'який) тип передбачає, що операції по страхуванню хоча й підлягають ліцензуванню, проте нагляд за діяльністю страхових компаній відносно слабкий;

- змішаний тип використовує в певній мірі два зазначених підходи - виважена система регламентації діяльності страхових компаній поєднується з досить гнучкими підходами, які дають можливість забезпечити достатній рівень конкуренції.

За напрямком розвитку страховий ринок поділяється на:

- екстенсивний, який передбачає швидке зростання кількості страхових компаній з невисоким рівнем платоспроможності та звуженим асортиментом страхових послуг;

- інтенсивний, який передбачає укрупнення страхових компаній, збільшення власного капіталу, покращення фінансового стану, розширення асортименту страхових послуг.

За станом попиту на страховому ринку він буває:

- насичений – ринок, який насичений достатнім обсягом страхових послуг в усіх галузях страхування та страховим забезпеченням, яке складає 80-95 %;

- ненасичений – ринок, страхове забезпечення якого складає менш ніж 80 % і який потребує подальшого розвитку.

Похожие работы

... ів та тимчасово вільних коштів за визначеними напрямками їх вкладання. Інвестиційна діяльність ґрунтується на вірогідному характері кругообігу коштів в процесі страхової діяльності, а тривалість вкладання коштів страхувальників визначається договором страхування. Напрямки інвестування в загальному плані закріплені законодавчо, а конкретно – визначаються умовами господарювання страхової компанії. ...

... сум, мають бути чітко зафіксовані в договорі і погоджені сторонами. Нині на практиці застосовуються розроблені страховими організаціями умови (правила) з різних видів особистого і майнового страхування, що відбивають діловий імідж і фінансово-підприємницькі можливості страхувальників. Цими умовами і правилами часто визначається весь комплекс істотних та інших умов, які становлять зміст страхового ...

... ії скоюються головним чином через брокерські контори, фірми або їх філіали. Крупні брокерські фірми можуть надавати кредит покупцям або виступати гарантом при висновку операції. 2. Договірно-правові основи факторингового обслуговування Сутність і принципи факторингу Світова практика знає сотні банківських операцій. Більшість же банків нашої країни освоїла в кращому разі один-два десятка. З ...

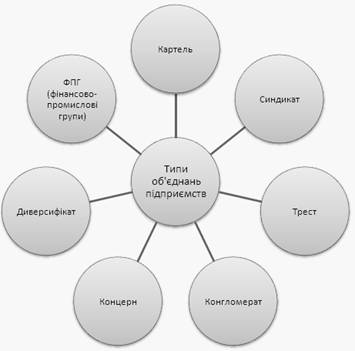

... , самостійна діяльність господарських суб’єктів, що здійснюється на свій ризик і власну майнову відповідальність, спрямовану на пошук та знаходження оптимальних економічних рішень з метою отримання максимальної вигоди (доходу, прибутку тощо) [11, с. 158]. 1.3 Форми та види підприємництва Розмежування підприємницької діяльності за видами має здебільшого теоретичний, до того ж — неофіційний, ...

0 комментариев