Навигация

Страхування кредитних ризиків

9.4 Страхування кредитних ризиків

У відносинах між кредитором та боржником завжди існує ризик не повернення кредиту та несплати процентів по ньому. Невиконання з різних причин зобов’язань боржника загрожує кредиторові фінансовими збитками. Та одним з способів уникнути цих збитків є страхування ризику неповернення кредиту та процентів по ньому.

Страхування кредитів базується на визнанні ризику неплатежу чи неплатоспроможності позичальників, який формується у процесі кредитування.

Існують наступні форми страхування кредитних ризиків:

делькредерне страхування;

страхування шляхом гарантії.

При страхуванні в формі делькредерного страхування кредитів в ролі страхувальника виступає кредитор (банки, інвестори та інші). При цьому страхувальник може застрахувати всю свою заборгованість загалом до повернення її всіма боржниками, або застрахувати заборгованість кожного позичальника зокрема.

При страхуванні шляхом гарантії страхувальником є позичальник. Предметом страхування при цьому виступає його платоспроможності. Страхуючи свою платоспроможність, позичальник захищає також і інтереси свого кредитора. Таким чином, ця страхова операція є гарантією сплати кредитору боргу за наданим страхувальнику кредитом.

При делькредерному страхуванні у відносини вступають дві сторони – кредитор та страхувальник, а при гарантійному (заставному) страхуванні вже три сторони: кредитор, страхувальник (позичальник) та гарант повернення боргу - страхова організація.

Існує два основних напрями страхування, це:

а) страхування споживчого кредиту;

б) страхування банківського кредиту.

Страхування споживчого кредиту (купівля товарів довгострокового використання) є вигідним для страхувальника, бо продавець через велику кількість продажу практично позбавлений можливості контролювати платоспроможність покупця.

Виділяють такі підвиди страхування кредитних ризиків (способи страхування захисту):

1) страхування ризику неповернення кредиту. Об'єктом страхування виступає відповідальність всіх або окремого позичальника перед банком за своєчасне і повне погашення кредиту, а також сплату процента за його використання;

2) страхування відповідальності позичальника за неповернення кредиту банку або іншому кредитору. Об'єктом страхування виступає відповідальність всіх або окремого позичальника перед банком за своєчасне і повне погашення кредиту, а також сплату процента за його використання. Страхова сума встановлюється пропорційно до визначених в договорі процентів відповідальності страховика до всієї суми заборгованості перед банком. Страхове відшкодування в разі страхового випадку виплачується в розмірі від 50 до 90% непогашених боржником платежів і процентів за них (в залежності від договору).

3) страхування невчасної сплати позичальником процента за кредит. Об'єктом виступає відповідальність позичальника сплатити у встановлений за договором термін процент за користування кредитом. Розмір відповідальності страхувальника визначається пропорційно до загальної суми процентів за кредит (від 50 до 90%);

4) страхування споживчого кредиту.

5) страхування комерційного кредиту (страхування векселів).

Страхування споживчого кредиту та комерційного кредиту відбуваються за тими ж правилами і умовами, що і попередні підвиди. Необхідним тут є встановлення кредитоспроможності позичальника.

Ухвалюючи рішення про кредитування і розмір кредиту на основі аналізу кредитоспроможності, банк встановлює міру ризику для визначення процента відповідальності страхувальника (чим вище ризик, тим вище процент відповідальності).

Тема 10. Перестрахування і співстрахування

10.1 Мета і сутність перестрахування

Для уникнення ризику страховик може відмовити у страхуванні або обмежити свою відповідальність визначеною сумою. У першому випадку страхова компанія може втратити потенційний прибуток, а також знизити свою репутацію. Одним з механізмів обмеження відповідальності виступає перестрахування.

Перестрахування – це система економічних відносин, відповідно до якої страховик, частину відповідальності по прийнятих на страхування ризиків передає на узгоджених умовах іншим страховикам з метою забезпечення власної фінансової стійкості.

В основі перестрахування лежить договір, що укладається між відповідними учасниками.

Учасниками перестрахування є цедент (перестрахувальник) та перестраховик.

Цедент (перестрахувальник) – страхова компанія, яка приймаючи на страхування ризики, частину відповідальності по них передає на узгоджених умовах перестраховикові.

Перестраховик – це страхова компанія, яка приймає в перестрахування частину ризиків від цедента на узгоджених умовах і зобов’язується компенсувати цеденту відповідну суму страхового відшкодування.

Процес, пов’язаний з передачею ризику від цедента до перестраховика має назву перестрахувальна цесія або цедентування ризику.

У залежності від ролі яку відіграє сторона у договорі перестрахування виділяють активне і пасивне перестрахування.

Активним вважається перестрахування, яке веде страховик, що передає ризик в перестрахування. Пасивним - перестрахування для сторони, яка приймає відповідні ризики.

Відповідальність по виплаті страхового відшкодування перед страхувальником при перестрахуванні у повному обсязі несе перший страховик (цедент), незважаючи можливу кількоразову передачу ризиків. Перестраховик не несе ніякої відповідальності перед страхувальником, що уклав договір зі страховою компанією (цедентом). У свою чергу страховик не зобов’язаний інформувати страхувальника про передачу в перестрахування частки прийнятих ризиків.

Після виплати страхового відшкодування страхувальнику у зв’язку зі збитками внаслідок страхового випадку, цедент може звернутися до перестраховика та отримати покриття відповідної частини сплаченого страхового відшкодування відповідно з договором перестрахування.

Цедент за передачу ризиків в перестрахування має право на отримання комісійної винагороди (комісії), а також тантьєми.

Комісійна винагорода (комісія) за перестрахування – це узгоджена з перестраховиком частина понесених цедентом витрат по укладанню договорів страхування зі страхувальниками.

Тантьєма – відрахування з прибутку перестраховика за результатами здійснення укладених договорів перестрахування.

Похожие работы

... ів та тимчасово вільних коштів за визначеними напрямками їх вкладання. Інвестиційна діяльність ґрунтується на вірогідному характері кругообігу коштів в процесі страхової діяльності, а тривалість вкладання коштів страхувальників визначається договором страхування. Напрямки інвестування в загальному плані закріплені законодавчо, а конкретно – визначаються умовами господарювання страхової компанії. ...

... сум, мають бути чітко зафіксовані в договорі і погоджені сторонами. Нині на практиці застосовуються розроблені страховими організаціями умови (правила) з різних видів особистого і майнового страхування, що відбивають діловий імідж і фінансово-підприємницькі можливості страхувальників. Цими умовами і правилами часто визначається весь комплекс істотних та інших умов, які становлять зміст страхового ...

... ії скоюються головним чином через брокерські контори, фірми або їх філіали. Крупні брокерські фірми можуть надавати кредит покупцям або виступати гарантом при висновку операції. 2. Договірно-правові основи факторингового обслуговування Сутність і принципи факторингу Світова практика знає сотні банківських операцій. Більшість же банків нашої країни освоїла в кращому разі один-два десятка. З ...

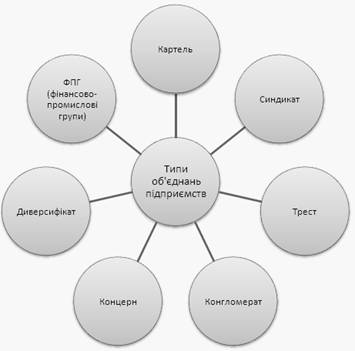

... , самостійна діяльність господарських суб’єктів, що здійснюється на свій ризик і власну майнову відповідальність, спрямовану на пошук та знаходження оптимальних економічних рішень з метою отримання максимальної вигоди (доходу, прибутку тощо) [11, с. 158]. 1.3 Форми та види підприємництва Розмежування підприємницької діяльності за видами має здебільшого теоретичний, до того ж — неофіційний, ...

0 комментариев