Навигация

Структура страхового ринку

4.2 Структура страхового ринку

Страховий ринок має складну структуру, яка складається з двох основних елементів (секторів) - страховика, що є продавцем страхової послуги, і страхувальника - покупця цієї послуги.

В інституціональному аспекті структура ринку визначається акціонерними, корпоративними, приватними і державними страховими компаніями. Саме ці суб'єкти формують і використовують страхові фонди, саме в їх діяльності реалізуються і зав'язуються нові економічні відносини, переплітаються особисті, корпоративні (колективні) і державні інтереси.

Одною стороною (суб'єктом) страхових відносин є страховик. Страховики (страхові компанії) - це юридичні особи, будь-якої, визначеної законодавством організаційно-правової форми, що мають державний дозвіл (ліцензію) на проведення страхових операцій, які створюють і використовують кошти страхового фонду для захисту інтересів страхувальників.

Страхові компанії класифікуються таким чином:

1. За формою власності - на приватні і публічно-правові, акціонерні (корпоративні), товариства взаємного страхування та державні.

2. За характером виконуваних операцій - на спеціалізовані (особисте або майнове страхування), універсальні і перестраховувальні.

3. За територією роботи - на місцеві, регіональні, національні і міжнародні.

4. За розміром статутного капіталу й обсягом надходження страхових платежів, за іншими організаційно-економічними показниками - на значні, середні і дрібні.

Другою стороною (суб'єктом) страхових економічних відносин виступають юридичні або фізичні особи яких іменують страхувальниками.

Страхувальник - це юридична або фізична, повністю дієздатна, особа, що страхує свій власний інтерес, або інтерес третьої сторони, сплачує для цього страхові платежі (премії, внески) і має право за законом або договором страхування отримати страхове відшкодування при настанні страхової події (випадку).

До елементів інфраструктури страхового ринку відноситься система посередників, які прямо чи побічно здійснюють на страховому ринку роботу, що спрямована на обслуговування продавців і покупців страхових послуг (тобто страховиків і страхувальників). До складу страхових посередників належать прямі страхові посередники (страхові агенти і страхові брокери), які прямо беруть участь у продажі страхового продукту, і непрямі (побічні) страхові посередники (актуарії, диспашери, сюрвейєри, аварійні комісари, ін.), що беруть участь в організації страхової послуги та її виконанні, але не в її продажу.

Посередники, що виконують роботи другого напрямку, називаються нестраховими. До них належать посередники, що надають консультаційні, інформаційні, рекламні, кредитно-банківські, фінансові, валютні, аудиторські, нотаріальні, юридичні, біржові й інші послуги, без яких неможливо функціонування вільного страхового ринку.

1) Прямі страхові посередники

Агент страховий - фізична чи юридична особа, що діє від імені і за дорученням страховика і виконує частину його страхової діяльності (укладання договору страхування, одержання страхової премії, проведення робіт, які пов'язані із виплатою страхових відшкодувань) як представник страховика.

Брокер страховий - фізична чи юридична особа, що зареєстрована як суб'єкт підприємницької діяльності і діє на страховому ринку від свого імені на підставі доручень страховика або страхувальника.

2) Непрямі страхові посередники

Актуарій - фахівець, що здійснює актуарні (математичні) розрахунки на основі відповідної статистики настання страхових випадків для обчислення базових страхових тарифів страховика і проведення робіт із формування й оптимізації страхового портфеля, у тому числі за рахунок перестрахувальної діяльності. Актуарій повинен мати кваліфікацію, що відповідає вимогам органу державного нагляду за страховою діяльністю, що підтверджена свідоцтвом.

Аварійний комісар - особа, що визначає причини страхового випадку і встановлює причину, характер, розміри збитків страхувальника.

Сюрвейєр - експерт, що оглядає транспортний засіб і вантажі, та робить висновок щодо його стану, ушкодженнях при аварії, експлуатаційних характеристик і т.ін.

Диспашер - фахівець страховика чи незалежна особа - професіонал (підприємець) з упорядкування розрахунків складних збитків за складними страховими випадками (наприклад, коли сталася масова аварія транспорту) і правильним розподілом складних збитків між зацікавленими сторонами (власниками постраждалого транспорту, вантажу чи іншого майна і страховиками, що застрахували транспорт, вантаж або інше ушкоджене майно) і винуватцями завданих збитків.

4.3 Внутрішня система та зовнішнє середовище страхового ринку

Загалом, страховий ринок представляє собою досить складне явище, має свою внутрішню структурну будову та зовнішнє оточення.

До внутрішньої структури страхового ринку відносять:

- страхові продукти (послуги за конкретними видами договорів страхування);

- систему організації продажів страхових полісів та формування попиту на страхові продукти;

- гнучку систему тарифів (ціни, пільги, знижки, націнки, штрафи, пеня тощо);

- власну інфраструктуру страховика (агентства, контори, філіали, представництва, канали комерційного зв'язку);

- матеріальні та фінансові ресурси, що визначають становище страховика;

- людські ресурси страхової компанії;

- фінансове становище страхової компанії та довіру до неї з боку фінансових інститутів;

- ліквідність страхового фонду.

Усі елементи внутрішньої структури страхового ринку взаємопов'язані. Вплив на один із них спричиняє дію в інших. Тому управлінському складу страхової компанії важливо враховувати взаємодію цих елементів і узгоджувати їх із зовнішнім середовищем.

Зовнішнє середовище страхового ринку — це система факторів, що взаємодіють, які оточують внутрішню систему ринку і впливають на неї.

Зовнішнє оточення страхового ринку складається з елементів, якими страховик може управляти, та з тих, на які він впливати не може, але повинен враховувати їх у своїй діяльності.

До складових, на які страховик може впливати, належать:

— ринковий попит;

— конкуренція;

— ноу-хау страхових послуг тощо;

— інфраструктура страхового ринку (правове і нормативне забезпечення, інформаційна та аудиторська мережа, наукове обслуговування, кадри, система організації професійної освіти, наукове обслуговування, професійна етика і мова).

До складових, на які страховик впливати не може, входять:

— чисельність населення, його вікова та статева структури;

— сезонні міграції;

— купівельна спроможність населення та ін.

Отже, страховий ринок — це відкрита система, здатна до розширення та звуження, залежна як від загальної економічної ситуації в країні, так і від активності страховика.

Похожие работы

... ів та тимчасово вільних коштів за визначеними напрямками їх вкладання. Інвестиційна діяльність ґрунтується на вірогідному характері кругообігу коштів в процесі страхової діяльності, а тривалість вкладання коштів страхувальників визначається договором страхування. Напрямки інвестування в загальному плані закріплені законодавчо, а конкретно – визначаються умовами господарювання страхової компанії. ...

... сум, мають бути чітко зафіксовані в договорі і погоджені сторонами. Нині на практиці застосовуються розроблені страховими організаціями умови (правила) з різних видів особистого і майнового страхування, що відбивають діловий імідж і фінансово-підприємницькі можливості страхувальників. Цими умовами і правилами часто визначається весь комплекс істотних та інших умов, які становлять зміст страхового ...

... ії скоюються головним чином через брокерські контори, фірми або їх філіали. Крупні брокерські фірми можуть надавати кредит покупцям або виступати гарантом при висновку операції. 2. Договірно-правові основи факторингового обслуговування Сутність і принципи факторингу Світова практика знає сотні банківських операцій. Більшість же банків нашої країни освоїла в кращому разі один-два десятка. З ...

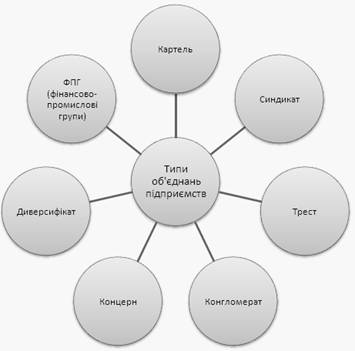

... , самостійна діяльність господарських суб’єктів, що здійснюється на свій ризик і власну майнову відповідальність, спрямовану на пошук та знаходження оптимальних економічних рішень з метою отримання максимальної вигоди (доходу, прибутку тощо) [11, с. 158]. 1.3 Форми та види підприємництва Розмежування підприємницької діяльності за видами має здебільшого теоретичний, до того ж — неофіційний, ...

0 комментариев