Навигация

Экономическая оценка инвестиционного проекта

8. Экономическая оценка инвестиционного проекта

Определение целей и классов инвестиций. Расчет ставки дисконтирования

Класс инвестиций назначаем в зависимости от типа капитальных вложений. Для рисковых капитальных вложений (внедрение новых технологий) назначаем V класс инвестиций с минимальной (пороговой) нормой прибыли 23 - 25%.

Ставка дисконта - ожидаемая ставка дохода на вложенный капитал в сопоставимые по уровню риска объекты инвестирования на дату оценки.

Предполагаем, что ставка дисконтирования включает в себя минимально гарантированный уровень доходности (не зависящий от вида инвестиционных вложений), темпы инфляции и коэффициент, учитывающий степень риска и другие специфические особенности конкретного инвестирования (риск данного вида инвестирования, риск неадекватного управления инвестициями, риск неликвидности данного инвестирования).

Ставку дисконта рассчитываем кумулятивным способом. Поскольку метод подразумевает оценку определенных факторов, порождающих риск недополучения запланированных доходов, поэтому при построении ставки дисконта за основу берется безрисковая норма доходности, а затем к ней добавляется норма доходности за риск инвестирования в данную компанию.

Безрисковая ставка дохода определяется исходя из ставки доходов по долгосрочным правительственным облигациям. Средняя ставка по долгосрочным валютным депозитам пяти крупнейших российских банков, включая Сбербанк РФ, составляет приблизительно 8,5%.

Для определения дополнительной премии за риск инвестирования в определенную компанию учитываем следующие наиболее важные факторы.

Размер компании. Фактор риска оценивается в пределах 0 – 3%. Принимаем в размере 2%, так как объект можно позиционировать как средний бизнес областного масштаба.

Финансовая структура. Фактор риска оценивается в пределах 0 – 5%. Показатель зависит от коэффициента концентрации собственного капитала и от показателя текущей ликвидности. Принимаем в размере 4%.

Производственная и территориальная диверсификация. Фактор риска оценивается в пределах 0 – 3%. Принимаем в размере 2,7%.

Диверсификация клиентуры. Фактор риска оценивается в пределах 0 – 4%. Чем меньше зависимость доходов компании от одного или нескольких крупнейших клиентов, тем при прочих равных условиях она стабильнее. Оцениваем фактор риска как средний в размере 2%.

Рентабельность предприятия и прогнозируемость его доходов. Фактор риска оценивается в пределах 0 – 4%. Прогнозируемость и стабильность доходов в данном бизнесе достаточно высокая, поэтому оцениваем данный фактор в 1,8%

Качество управления. Фактор риска определяем как среднюю величину факторов, кроме факторов, зависящих от величины компании и прогнозируемости доходов. Величина фактора качества управления составляет 2,6%.

Прочие собственные риски. Фактор риска оценивается в пределах 0 – 5% и учитывает вероятность влияния на получение прогнозируемых доходов других специфических рисков, присущих оцениваемой компании. Принимая во внимание специфику ведения бизнеса в России, необходимо предусмотреть в ставке дисконта величину данного фактора на уровне середины диапазона. Принимаем данный показатель равным 2,5%.

Ставка дисконта, определенная методом кумулятивного построения, составила 26,1% (округленно 26,0%).

Определение издержек производства. Составление плана реализации. Определение финансовых издержек. Расчет денежных потоков и расходов

Постоянные издержки в составе себестоимости продукции включают производственные затраты, не изменяющиеся при изменении объема реализации:

- годовые амортизационные отчисления производственного цеха при годовой норме амортизации 1,7% (код 110000000);

- годовые амортизационные отчисления оборудования при годовой норме амортизации 10% (код 140001010 для 5 амортизационной группы при сроке полезного использования свыше 7 до 10 лет включительно);

- затраты на техническое обслуживание и ремонт при норме годовых затрат 3% от балансовой стоимости оборудования;

- расходы на рекламу;

- накладные расходы (управленческие расходы и коммунально-бытовые платежи) при нормативе 200% от фонда оплаты труда рабочих.

Переменные издержки в составе себестоимости продукции включают производственные затраты, изменяющиеся прямо пропорционально объему реализации:

- затраты на сырье и материалы;

- энергетические затраты (на производство);

- заработная плата рабочих (без ЕСН, поскольку сумма ЕСН включается в состав накладных расходов).

Себестоимость продукции составит за первый год 1007,5 руб. за м3 блоков, что обеспечивает рентабельность производства не менее 71,19%.

На основании плана производства и плана себестоимости составляем план реализации.

Финансовые издержки включают в себя налоговые платежи и расчеты с кредиторами.

Для расчета основных показателей эффективности проекта составляется план доходов и расходов. Несмотря на значительную рентабельность производства, за счет чистой прибыли производится выплата процентов по кредиту. Поэтому срок окупаемости проекта составляет 3 года с начала производства продукции. Индекс доходности проекта на четвертый год составляет 1,248, что показывает приемлемость инвестирования.

Оценка риска проекта

Риск при реализации проекта заключается, прежде всего, в уменьшении (вплоть до отрицательных) плановых доходов.

Оценка риска проекта включает определение точки безубыточности, расчет допустимой погрешности первоначальных затрат и расчет допустимой погрешности дохода.

Точка безубыточности для анализа погрешности объема реализации показывает критический (минимально допустимый) объем реализации Nкр , при котором окупаются издержки производства и реализации

Nкр =  , (1)

, (1)

где Sпост – постоянные издержки на объем производства; Sпер – переменные издержки на единицу продукции; Цед – цена единицы продукции.

Чем больше разница между запланированными объемами и точкой безубыточности, тем меньше вероятность неудачи проекта при снижении объемов реализации.

Критический (минимально допустимый) объем реализации, при котором окупаются издержки, в первый год составляет 37,17 тыс. м3 газобетонных блоков.

Наиболее рисковым фактором при реализации проекта является возможное изменение цен на выпускаемую продукцию.

Допустимая погрешность (процент увеличения цен)

DЗ = ![]() 100% , (2)

100% , (2)

где ЧДД – чистый денежный поток; И – первоначальные затраты.

Инвестирование целесообразно при проценте увеличения цен на ресурсы до 24,84%.

В этом случае проект не принесет дохода, но и не будет убытков.

Приложение 1

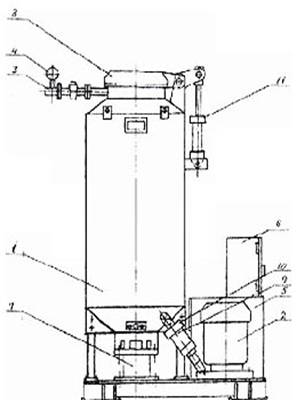

Номенклатура продукции, выпускаемой ООО "Рефтинское объединение "Теплит"

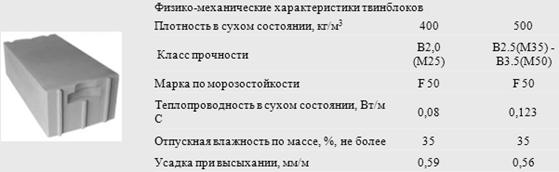

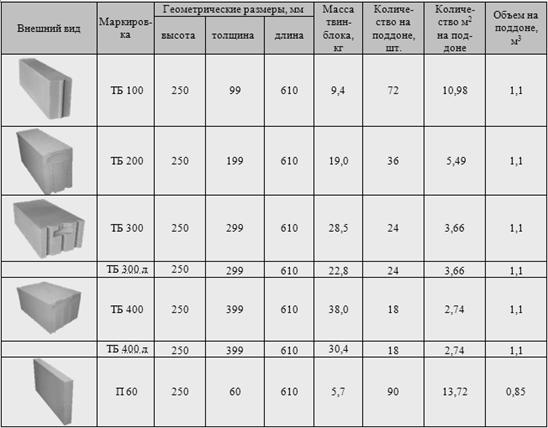

Блоки стеновые мелкие из ячеистых бетонов (твинблоки) марок по плотности D400 и D500 выпускабтся по ГОСТ 21520-89 и ГОСТ 25485-89.

Номенклатура продукции

Приложение 2

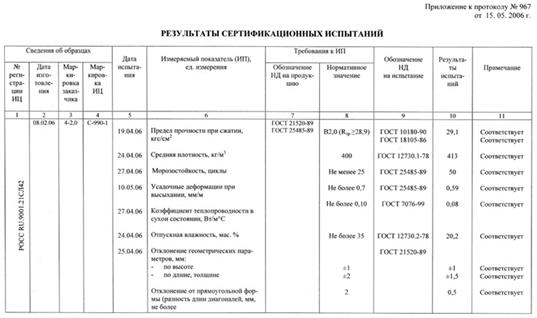

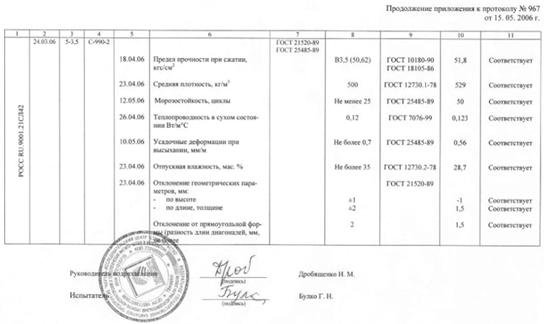

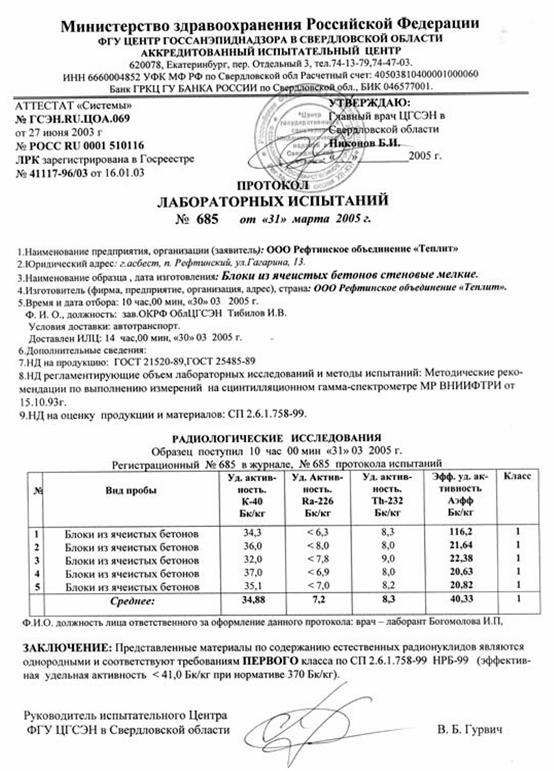

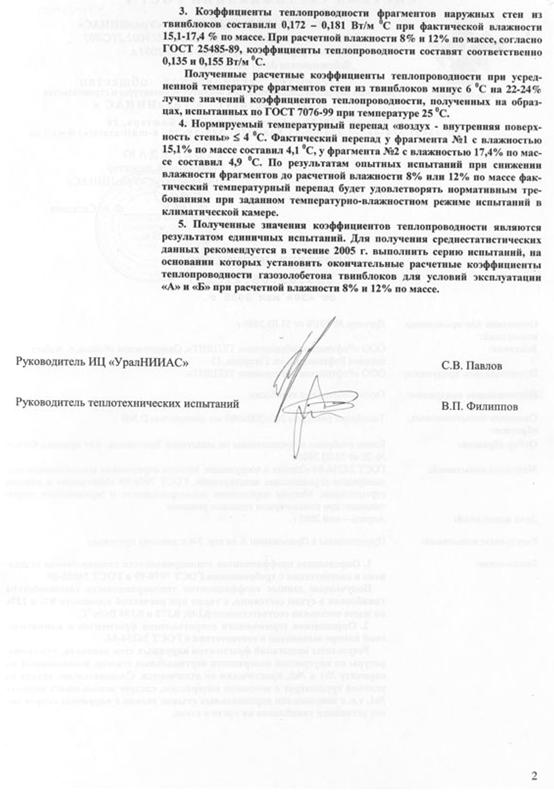

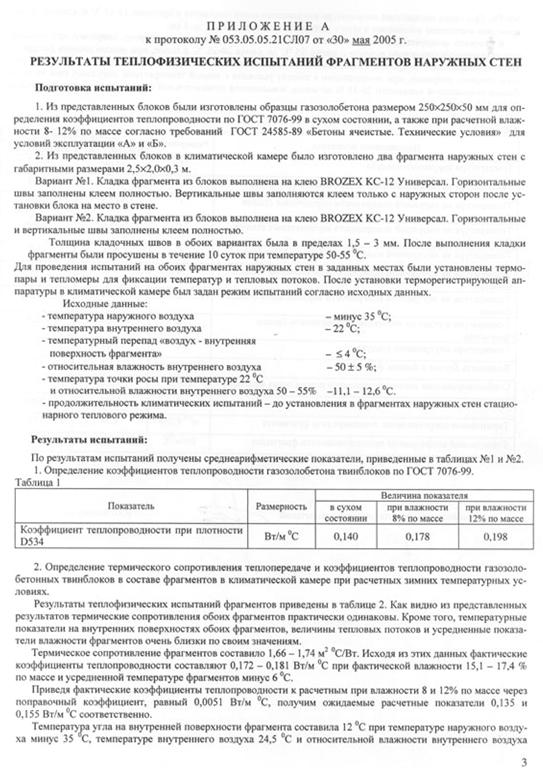

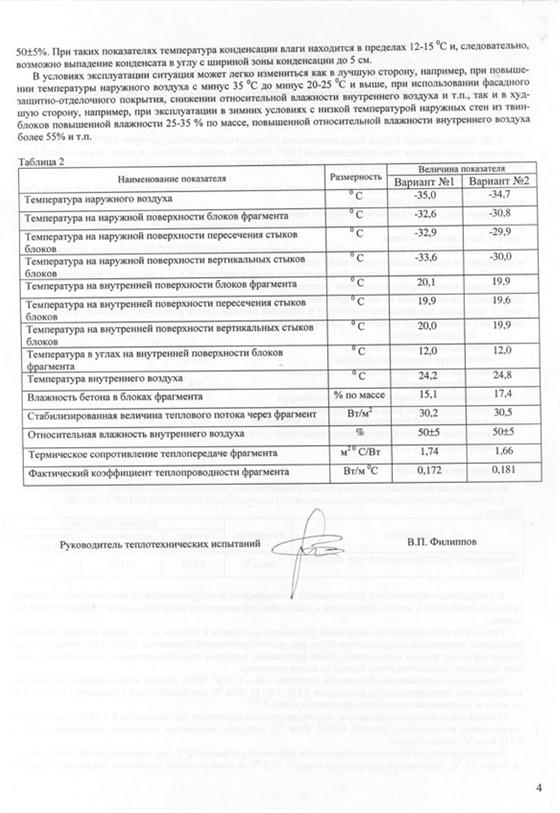

Результаты сертификационных, лабораторных испытаний и санитарно-эпидемиологическое заключение газобетонных блоков (на примере ООО "Рефтинское объединение "Теплит")

Приложение 3

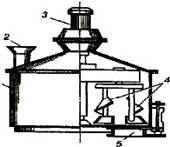

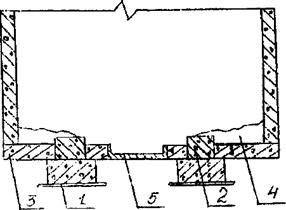

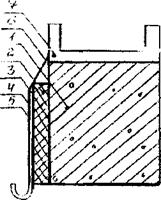

Рекомендации по кладке стен из газобетонных блоков

Точная геометрия твинблоков и их большие размеры обеспечивают высокую скорость строительства. Для качественной кладки необходим минимальный набор инструментов.

Похожие работы

... работников, на снижение потерь рабочего времени и, как следствие, на повышение производительности труда. Мероприятиями должно предусматриваться обеспечение работников, непосредственно связанных с производством пенобетона, специальными одеждой, обувью и другими средствами индивидуальной защиты, а именно: халат, респиратор, резиновые перчатки, а также обеспечение надлежащего лечебно- ...

... доступных в любом регионе компонентов 4. себестоимость пенобетона невысока 2. Номенклатура продукции По технологической линии данного производства изготавливаются теплоизоляционные плиты из пенобетона по ГОСТ 5742-76 "Изделия из ячеистых бетонов теплоизоляционные". Таблица 1. Ассортимент выпускаемых изделий № п/п Обозначение Габаритные размеры, мм Объем изделия, м3 длина ...

... ОАО «Ново-Иерусалимский кирпичный завод» ООО «ДельтаКом» 13% ОАО "Воскресенскцемент" ЗАО "Стройиндустрия" ЗАО «Мячковское» 21% ОАО "Щурово-Цемент" Необходимость разработки Егорьевского месторождения строительного камня вызвано резко возросшей потребностью в щебне для развития инфраструктуры города Егорьевск и Центрального федерального округа. Крупной строительной корпорацией " ...

... деятельность на предприятии я предлагаю разработать специальную компьютерную программу для того, чтобы данные от маркетинговых исследований учитывались централизованно, и можно было проследить изменение покупательского предпочтения, спроса, цена на продукцию предприятия ОАО «Алексеевская керамика». Это позволит предприятию с более полной точностью отслеживать изменения на рынке производства ...

0 комментариев