Навигация

Обоснование эффективных моделей и механизмов управления денежными потоками

Курсовой проект

По дисциплине: «Экономика предприятия»

На тему: «Обоснование эффективных моделей (механизмов) управления денежными потоками в ЗАО «Птицевод» Ростовского МР»

Содержание

Введение

1.Теоретические основы движения финансовых денежных потоков

1.1 Экономическое содержание денежного потока и его виды

1.2 Основные факторы изменения объемов денежных потоков

1.3 Проблема и причины разбалансированности денежного потока в сельскохозяйственных предприятиях в условиях рыночных отношений

1.4 Пути оптимизации денежных потоков в сельскохозяйственных предприятиях в условиях рыночных отношений

2. Эффективность движения денежного потока и факторы изменения его в ЗАО "Птицевод" Ростовского МР

2.1 Организационно - экономическая характеристика ЗАО "Птицевод"

2.2 Экспресс - анализ финансового состояния ЗАО "Птицевод"

2.3 Оценка вероятности банкротства

2.4 Формирование чистого денежного потока и факторы его изменения

от операционной деятельности предприятия

2.5 Анализ дебиторской и кредиторской задолженности

2.6 Анализ сбалансированности и эффективности денежного потока

3. Экономическое обоснование направлений оптимизации движения

денежных потоков

3.1 Улучшение финансового состояния ЗАО «Птицевод» за счет снижения дебиторской задолженности

3.2 Обоснование оперативных мероприятий по оптимизации движения денежного потока.

Выводы и предложения

Список используемой литературы

денежный поток банкротство

Введение

В современных условиях хозяйствования многие предприятия поставлены в условия самостоятельного выбора стратегии и тактики своего развития. Самофинансирование предприятием своей деятельности стало первоочередной задачей.

В условиях конкуренции и нестабильной внешней среды необходимо оперативно реагировать на отклонения от нормальной деятельности предприятия. Управление денежными потоками является тем инструментом, при помощи которого можно достичь желаемого результата деятельности предприятия – получение прибыли.

Управление денежными потоками является одним из наиболее значимых функциональных направлений финансового менеджмента, тесно связанное с другими системами управления предприятием. Развитие систем и механизмов управления денежными потоками предприятия настоятельно требует углубления теоретических исследований этой важнейшей финансовой категории.

В последние годы в системе финансового управления предприятием все большее внимание уделяется вопросам организации денежных потоков, оказывающих существенное влияние на конечные результаты его хозяйственной деятельности. Денежные потоки предприятия во всех их формах и видах, а соответственно и совокупный денежный поток, несомненно, являются важнейшим самостоятельным объектом финансового менеджмента. Это определяется тем, что денежные потоки обслуживают хозяйственную деятельность предприятия практически во всех ее аспектах. Этими обстоятельствами обусловлен выбор темы исследования.

Цель курсового проекта – в ходе анализа производственно-хозяйственной деятельности исследуемого предприятия разработать рекомендации по улучшению механизма управления денежными потоками.

Объект исследования – процесс движения денежных средств в ЗАО «Птицевод» Ростовского МР. Предмет исследования – механизм управления денежными потоками на предприятии.

В курсовом проекте для выполнения поставленной задачи необходимо решить следующие задачи:

- рассмотреть теоретические подходы к понятию и сущности денежных потоков;

-проанализировать основные методы управления денежными потоками;

-выявить уровень достаточности денежных средств, необходимых для нормального функционирования предприятия;

-определить основные показатели, используемые при управлении денежными потоками;

-на основе анализа показателей разработать рекомендации по улучшению механизма управления денежными потоками.

Решить эти задачи позволит использование следующих методов: горизонтальный анализ денежных потоков, вертикальный (структурный) анализ, прямой и косвенный метод, сопоставление динамических рядов и т.д.

Курсовой проект состоит из введения трех основных частей, списка используемой литературы.

Источниками информации являются научная литература, нормативные документы, годовые отчеты ЗАО «Птицевод» за последние пять лет.

1.Теоретические основы движения финансовых денежных потоков

1.1 Экономическое содержание денежного потока и его виды

Хозяйственная деятельность любого предприятия неразрывно связана с движением денежных средств. С движения денежных средств начинается и им заканчивается производственно-коммерческий цикл. Каждая хозяйственная операция вызывает либо поступление, либо расходование денежных средств. Денежные средства обслуживают практически все аспекты операционной, инвестиционной и финансовой деятельности. Непрерывный процесс движения денежных средств во времени представляет собой денежный поток, который образно сравнивают с системой «финансового кровообращения», обеспечивающий жизнеспособность организации. Эффективно организованные денежные потоки предприятия являются важнейшим симптомом его «финансового здоровья», предпосылкой обеспечения устойчивого роста и достижения высоких конечных результатов его хозяйственной деятельности в целом. Поэтому, современному бухгалтеру, финансовому менеджеру требуется знать современные методы анализа денежных потоков, принципы и механизмы эффективного управления ими, что позволит обеспечить переход предприятия к новому качеству экономического развития в рыночных условиях.

Взятый на определенный момент общий капитал предприятия стабилен, затем через какое-то время он изменяется. Движение капитала на предприятии происходит постоянно. Конкуренция между предприятиями требует постоянного приспособления к изменяющимся условиям; технологические усовершенствования, обуславливающие значительные капиталовложения, инфляции, изменение процентных ставок, налоговое законодательство, - все это оказывает большое влияние на движение капитала предприятия. Поэтому необходимо эффективно управлять движением капитала в рамках предприятия.

Денежные средства – это наиболее ликвидная категория активов, которая обеспечивает предприятию наибольшую степень ликвидности, а, следовательно, и свободы выбора действий.

Деятельность предприятия, направленная на получение прибыли, требует, чтобы денежные средства переводились в различные активы, которые обращаются в дебиторскую задолженность в процессе реализации продукции. Результаты деятельности считаются достигнутыми, когда процесс инкассирования приносит поток денежных средств, на основе которого начинается новый цикл, обеспечивающий получение прибыли.

Аналитики в области финансовой отчетности сделали вывод, что сложность системы бухгалтерского учета скрывает потоки денежных средств и увеличивает их отличие от отчетного значения чистого дохода (прибыли). Они подчеркивают, что именно денежные средства должны использоваться для выплаты ссуд, дивидендов, расширения используемых производственных мощностей. Все сказанное подтверждает растущее значение такой категории как «денежные средства».

В отечественных и зарубежных источниках эта категория трактуется по-разному. Так, по мнению американского ученого Л.А. Бернстайна «сам по себе не имеющий соответствующего толкования термин «потоки денежных средств» (в его буквальном понимании) лишен смысла». Предприятия может испытывать приток денежных средств (то есть денежные поступления), и оно может испытывать отток денежных средств (то есть денежные выплаты). Более того, эти денежные притоки и оттоки могут относиться к различным видам деятельности – производственной, финансовой или инвестиционной. Можно определить различие между притоками и оттоками денежных средств для каждого из этих видов деятельности, а также для всех видов деятельности предприятия в совокупности. Эти различия лучше всего отнести к чистым притокам или чистым оттокам денежных средств. Таким образом, чистый приток денежных средств будет соответствовать увеличению остатков денежных средств за данный период, тогда как чистый отток будет связан с уменьшением остатков денежных средств в течение отчетного периода. Большинство же авторов, когда ссылаются на денежные потоки, подразумевают денежные средства, образовавшиеся в результате хозяйственной деятельности.

Другой американский ученый Дж.К.Ван Хорн считает, что «движение денежных средств предприятия представляет собой непрерывный процесс». Активы предприятия представляют собой чистое использование денежных средств, а пассивы – чистые источники. Объем денежных средств колеблется во времени в зависимости от объема продаж, инкассации дебиторской задолженности, капитальных расходов и финансирования.

В Германии ученые трактуют эту категорию как «Cash-Flow» (поток наличности). По их мнению, Cash-Flow равен сумме годового избытка, амортизационных отчислений и взносов в пенсионный фонд.

Часто из Cash-Flow вычитают запланированные выплаты дивидендов, чтобы перейти от возможных объемов внутреннего финансирования к фактическим. Амортизационные отчисления и взносы в пенсионный фонд сокращают возможности внутреннего финансирования, хотя они происходят без соответствующего оттока денежных средств.

В действительности эти средства находятся в распоряжении предприятия и могут быть использованы для финансирования. Следовательно, Cash-Flow может во много раз превосходить годовой избыток. Cash-Flow отражает фактические объемы внутреннего финансирования. С помощью Cash-Flow предприятие может определить свою сегодняшнюю и будущую потребность в капитале.

В России категория «денежные потоки» приобретает важное значение. Об этом говорит то, что 1995 году в состав бухгалтерской отчетности была введена дополнительная форма № 4 «Отчет о движении денежных средств; которая, поясняет изменения, произошедшие с денежными средствами.

Она предоставляет пользователям финансовой отчетности базу для оценки способности предприятия привлекать и использовать денежные средства.

Российские ученые понимают под потоком денежных средств разность между всеми полученными и выплаченными предприятием денежными средствами за определенный период времени; они сопоставляют его с прибылью. Прибыль выступает как показатель эффективности работы предприятия и источник его жизнедеятельности. Рост прибыли создает финансовую основу для самофинансирования деятельности предприятия, для осуществления расширенного воспроизводства и удовлетворения социальных и материальных потребностей. За счет прибыли выполняются обязательства предприятия перед бюджетом, банком и другими организациями.

Различие между суммой полученной прибыли и величиной денежных средств заключается в следующем:

-прибыль отражает учетные денежные и неденежные доходы в течение определенного периода, что не совпадает с реальным поступлением денежных средств;

-при расчете прибыли расходы на производство продукции признаются после ее реализации, а не в момент их оплаты;

-денежный поток отражает движение денежных средств, которые не учитываются при расчете прибыли: амортизацию, капитальные расходы, налоги, штрафы, долговые выплаты и чистую сумму долга, заемные и авансированные средства.

Необходимо уяснить природу денежных потоков. Денежные средства являются конечной формой ликвидности активов. Почти все решения об инвестициях в активы требуют вложения денежных средств. Поэтому, руководство сосредотачивает свое внимание скорее на денежных средствах, чем на других ликвидных активах. Кредиторы рассматривают совокупность других активов, например дебиторской задолженности и производственных запасов, как часть ликвидных активов, которые обычно обращаются в денежные средства в течение относительно короткого промежутка времени.

Кредиторская задолженность показана как непосредственный источник денежных средств, а на самом деле она представляет собой временную отсрочку денежных выплат за приобретенные товары и услуги.

Наличие денежных средств не дает никакой прибыли, а во время роста уровня цен деньги постепенно утрачивают покупательную способность. Однако, несмотря на данные обстоятельства, наличие этих наиболее ликвидных активов обеспечивает максимальное снижение риска.

Единственным реальным источником средств, получаемых в результате хозяйственной деятельности, является реализация, при которой полученная чистая прибыль увеличивает поступление ликвидных средств в форме денежных средств и дебиторской задолженности.

Доход, который является разницей между объемом продаж и себестоимостью реализованной продукцией, может по-разному влиять на потоки денежных средств. Например, расходы, обусловленные эксплуатацией зданий и оборудования, обычно не связаны с использованием денежных средств, а прибавление сумм амортизации к чистому доходу дает только приблизительный показатель потоков денежных средств.

Общая сумма поступлений денежных средств зависит от способности руководства предприятия привлекать ресурсы. В отношении невложенных денежных средств руководство в момент возврата этих средств вольно направлять их на любые цели, которые оно посчитает наиболее важными.

Для обеспечения эффективного управления денежными потоками целесообразно осуществлять их классификацию по различным признакам:

1.по направленности движения денежных средств выделяют следующие виды денежных потоков:

-положительный денежный поток (приток);

-отрицательный денежный поток (отток).

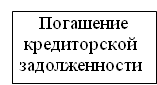

На рис.1 стрелки, направленные внутрь, показывают положительный денежный поток, наружу – отрицательный денежный поток.

|  | ||||||||

| |||||||||

| |||||||||

![]()

![]()

![]()

![]()

![]()

![]()

![]()

| |||||

| |||||

| |||||

Рис.1 Денежные потоки[1]

Следует отметить их тесную взаимообусловленность: сбой во времени или в объеме одного из них обуславливает сбой и другого потока. Поэтому их целесообразно рассматривать во взаимосвязи как единый объект управления.

1. По методу исчисления объема:

- валовой денежный поток – это все поступления или вся сумма расходования денежных средств в анализируемом периоде времени;

- чистый денежный поток ( ЧДП ), который представляет собой разность между положительным ( ПДП ) и отрицательным ( ОДП ) потоками денежных средств в анализируемом периоде времени:

ЧДП= ПДП – ОДП (1)

ЧДП может быть как положительной, так и отрицательной величиной.

2. По видам деятельности:

- денежный поток от операционной деятельности (отражает поступление денежных средств от покупателей и выплаты денег поставщикам, заработной платы персоналу, занятому в основном производстве, налоговых платежей, отчислений органам соцстраха и т.д.);

- денежный поток от инвестиционной деятельности – это поступления и расходование денежных средств, связанные с процессом реального и финансового инвестирования;

- денежный поток от финансовой деятельности – это поступления и выплаты денежных средств, связанные с привлечением дополнительного акционерного и паевого капитала, получением долгосрочных и краткосрочных кредитов и займов, выплатой дивидендов.

4. По уровню достаточности объема различают:

- избыточный денежный поток, при котором поступление денежных средств значительно превышают реальную потребность предприятий в финансовых ресурсах, в результате чего накапливаются и простаивают свободные остатки денежной наличности на счетах в банках;

- дефицитный денежный поток, при котором поступление денежных средств значительно ниже реальных потребностей предприятия.

5. По непрерывности формирования различают:

- регулярный денежный поток, при котором в рассматриваемом периоде времени по отдельным хозяйственным операциям осуществляется регулярный приток или отток денежных средств;

- дискретный (эпизодический) денежный поток, который связан с осуществлением единичных хозяйственных операций в рассматриваемом периоде времени.

6. По стабильности временных интервалов регулярные денежные потоки могут быть:

- с равномерными временными интервалами, который носит название аннуитета;

- с неравномерными временными интервалами.

7. По периоду времени:

- краткосрочные денежные потоки (до года);

- долгосрочные денежные потоки (свыше года).

8. В зависимости от того, когда поступают денежные средства – в начале периода (предоплата) или в конце периода – различают денежные потоки:

- пренумерандо;

- постнумерандо.

9. По видам используемых валют различают:

- денежные потоки в национальной валюте;

- денежные потоки в иностранной валюте.

10. По законности осуществления выделяют:

- легальный денежный поток, который соответствует действующим правовым нормам и налоговому законодательству;

- нелегальный денежный поток, который осуществляется с нарушением принятых норм с целью уклонения от налогообложения и личной выгоды.

Рассмотренные классификации позволяют более целенаправленно осуществлять учет, анализ и планирование различных видов денежных потоков на предприятии.

Таким образом, в процессе функционирования любого предприятия присутствует движение денежных средств, то есть денежные потоки; в России в условиях инфляции и кризиса неплатежей управление денежными потоками является наиболее актуальной задачей в управлении финансами.

1.2 Основные факторы изменения объемов денежных потоков

От объемов и скорости движения денежного оборота, эффективности управления им находятся в непосредственной зависимости платежеспособность и ликвидность предприятия. Поэтому анализ денежных потоков служит основой оценки и прогнозирования платежеспособности предприятия, позволяет более объективно оценить его финансовое состояние. Анализ денежных потоков проводится по предприятию в целом, а также в разрезе основных видов хозяйственной деятельности и центрам ответственности. Основными источниками данных для анализа являются «Отчет о движении денежных средств», «Бухгалтерский баланс», «Приложение к балансу», данные синтетического и аналитического бухгалтерского учета по счетам денежных средств.

В первую очередь проводится горизонтальный анализ денежных потоков: изучается динамика объема формирования положительного, отрицательного и чистого денежного потока предприятия в разрезе отдельных источников, рассчитываются темпы их роста и прироста, устанавливаются тенденции изменения их объема.

Темпы прироста чистого денежного потока (Т чдп) сопоставляются с темпами прироста активов предприятия (Т акт) и с темпами прироста объемов производства (реализации) продукции (Т рп). Для нормального функционирования предприятия, повышение его финансовой устойчивости и платежеспособности требуется, чтобы темпы роста объемов продаж были выше темпов роста активов, а темпы роста чистого денежного потока опережали темпы роста объемов продаж.

Параллельно проводится и вертикальный (структурный) анализ положительного, отрицательного и чистого денежных потоков:

а) по видам хозяйственной деятельности (операционной, инвестиционной, финансовой), что позволит установить долю каждого вида деятельности формирования положительного, отрицательного и чистого денежного потока;

б) по отдельным внутренним разделениям (центрам ответственности), что покажет вклад каждого подразделения формирование денежного потока;

в) по отдельным источником поступления и направления расходования денежных средств, что дает возможность установить долю каждого из них в формировании общего денежного потока. При этом определяется роль и место чистой прибыли в формировании ЧДП, выявляется степень достаточности амортизационных отчислений для воспроизводства основных средств и нематериальных активов.

Результаты горизонтального и вертикального анализа служат базы проведения факторного анализа формирования чистого денежного потока.

Для изучения факторов формирования положительного, отрицательного и чистого денежных потоков рекомендуется использовать прямой и косвенный методы.

Прямой метод направлен на получение данных, характеризующих как валовой, так и чистый поток денежных средств предприятия в отчетном периоде. При применении этого метода используется непосредственно данные бухгалтерского учета и отчета о движении денежных средств, характеризующие все виды их поступления и расходования. Различие результатов расчета денежных потоков прямым и косвенным методами относится только к операционной деятельности.

По операционной деятельности ЧДП прямым методом определяется следующим образом:

![]() (2)

(2)

где ![]() - выручка от реализации продукции и услуг;

- выручка от реализации продукции и услуг;

![]() - полученные авансы от покупателей и заказчиков;

- полученные авансы от покупателей и заказчиков;

![]() - сумма прочих поступлений от операционной деятельности;

- сумма прочих поступлений от операционной деятельности;

![]() - сумма средств, выплаченная за приобретенные товарно-материальные ценности;

- сумма средств, выплаченная за приобретенные товарно-материальные ценности;

![]() - сумма выплаченной заработной платы персоналу предприятия;

- сумма выплаченной заработной платы персоналу предприятия;

![]() - сумма налоговых платежей в бюджет и во внебюджетные фонды;

- сумма налоговых платежей в бюджет и во внебюджетные фонды;

![]() - сумма прочих выплат в процессе операционной деятельности.

- сумма прочих выплат в процессе операционной деятельности.

Чистый денежный поток по операционной деятельности:

1. Положительный денежный поток:

- выручка от реализации продукции и услуг;

- авансы, полученные от покупателей и заказчиков;

- инкассация дебиторской задолженности;

- прочие поступления от операционной деятельности.

2. Отрицательный денежный поток:

- оплата приобретенных товарно-материальных ценностей;

- сумма выплаченной заработной платы работникам предприятия и отчислений органам соц. страха;

- сумма налоговых платежей и сборов;

- отчисление в государственные внебюджетные фонды;

- краткосрочные финансовые вложения;

- выплата процентов по кредитам;

- прочие выплаты.

Сопоставляя фактические данные по каждой статье поступления и расходования денежных средств с базовыми данными (плана, предшествующего периода), можно сделать выводы относительно способности предприятия наращивать денежные средства в результате своей основной деятельности. Если результатом основной деятельности является не приток, а отток денежных средств и эта ситуация повторяется из года в год, то это может привести в конечном итоге к несостоятельности предприятия.

Одно из преимуществ прямого метода состоит в том, что он показывает общие суммы поступления и платежей и концентрирует внимание на те статьи, которые генерируют наибольший приток и отток денежных средств. Однако данный метод не раскрывает взаимосвязи величины финансового результата и величины изменения денежных средств, в частности, не показывает, почему возникает ситуация, когда прибыльное предприятие является не платежеспособным.

Косвенный метод более предпочтителен с аналитической точки зрения, так как позволяет объяснить причины расхождений между финансовыми результатами и свободными остатками денежной наличности. Расчет чистого денежного потока косвенным методом осуществляется путем соответствующей корректировки чистой прибыли на сумму изменений запаса, дебиторской задолженности, кредиторской задолженности, краткосрочных финансовых вложений и других статей актива, относящихся к текущей деятельности. Источниками информации для расчета денежных потоков косвенным методом являются отчетный бухгалтерский баланс и отчет о прибылях и убытках.

По операционной деятельности он рассчитывается следующим образом:

![]() (3) ,

(3) ,

где ![]() - сумма чистой прибыли предприятия от операционной деятельности;

- сумма чистой прибыли предприятия от операционной деятельности;

![]() - сумма амортизации основных средств и нематериальных активов;

- сумма амортизации основных средств и нематериальных активов;

![]() - изменение суммы дебиторской задолженности;

- изменение суммы дебиторской задолженности;

![]() - изменение суммы запасов и НДС по приобретенным ценностям, входящих в состав оборотных активов;

- изменение суммы запасов и НДС по приобретенным ценностям, входящих в состав оборотных активов;

![]() - изменение суммы кредиторской задолженности;

- изменение суммы кредиторской задолженности;

![]() - изменение суммы доходов будущих периодов;

- изменение суммы доходов будущих периодов;

![]() - изменение суммы резервов предстоящих расходов и платежей;

- изменение суммы резервов предстоящих расходов и платежей;

![]() - изменение суммы полученных авансов;

- изменение суммы полученных авансов;

![]() - изменение суммы выданных авансов.

- изменение суммы выданных авансов.

Таким образом косвенный метод наглядно показывает различие между чистым финансовым результатом и чистым денежным потоком. С помощью рядом корректировочных процедур финансовый результат предприятия преобразуется в величину чистого денежного потока от операционной деятельности.

В результате можно установить факторы, способствующие увеличению и сокращению ЧДП.

ЧДП от операционной деятельности:

1. Факторы, способствующие увеличению ЧДП:

- рост чистой прибыли или уменьшение убытков;

- увеличение суммы амортизации основных средств и нематериальных активов;

- уменьшение дебиторской задолженности;

- уменьшение запасов и НДС по приобретенным ценностям;

- прирост остатков краткосрочных финансовых обязательств;

-прирост суммы резерва предстоящих расходов и платежей;

- прирост суммы полученных доходов в счет будущих периодов.

2.Факторы, способствующие сокращению ЧДП:

- уменьшение суммы чистой прибыли и рост убытков;

- уменьшение суммы амортизации основных средств и нематериальных активов;

- прирост дебиторской задолженности;

- прирост запасов и налогов по приобретенным ценностям;

- уменьшение остатков краткосрочных финансовых обязательств;

- уменьшение суммы резерва предстоящих расходов и платежей;

- уменьшение суммы полученных доходов в счет будущих периодов.

По инвестиционной деятельности сумма ЧДП определяется как разность между суммой выручки от реализации вне оборотных активов и суммы инвестиции на их приобретение.

![]()

где ![]() - выручка от реализации основных средств;

- выручка от реализации основных средств;

![]() - выручка от реализации нематериальных активов;

- выручка от реализации нематериальных активов;

![]() - сумма выручки от реализации долгосрочных финансовых активов;

- сумма выручки от реализации долгосрочных финансовых активов;

![]() - выручка от реализации ранее выкупленных акций предприятия;

- выручка от реализации ранее выкупленных акций предприятия;

![]() - сумма полученных дивидендов и процентов по долгосрочным ценным бумагам;

- сумма полученных дивидендов и процентов по долгосрочным ценным бумагам;

![]() - сумма приобретенных основных средств;

- сумма приобретенных основных средств;

![]() - изменение остатка незавершенного капитального строительства;

- изменение остатка незавершенного капитального строительства;

![]() - сумма приобретения нематериальных активов;

- сумма приобретения нематериальных активов;

![]() - сумма приобретения долгосрочных финансовых активов;

- сумма приобретения долгосрочных финансовых активов;

![]() - сумма выкупленных собственных акций предприятия.

- сумма выкупленных собственных акций предприятия.

Факторы формирования ЧДП от инвестиционной деятельности:

1.Факторы, способствующие увеличению ЧДП:

- увеличение выручки от реализации основных средств;

- увеличение выручки от реализации нематериальных активов;

- увеличение выручки от реализации долгосрочных финансовых активов;

- увеличение выручки от реализации ранее выкупленных акций предприятия;

- увеличение суммы полученных процентов и дивидендов по долгосрочным ценным бумагам;

- увеличение суммы прочих поступлений;

- уменьшение инвестиций на приобретение основных средств;

- сокращение инвестиций на приобретение нематериальных активов;

- сокращение инвестиций на капитальное строительство;

- сокращение инвестиций на приобретение долгосрочных финансовых активов;

- уменьшение количества выкупленных собственных акций предприятия;

- уменьшение сумм прочих выплат.

2.Факторы, способствующие уменьшению ЧДП:

- уменьшение выручки от реализации основных средств;

- уменьшение выручки от реализации нематериальных активов;

- уменьшение выручки от реализации долгосрочных финансовых активов;

- уменьшение выручки от реализации ранее выкупленных акций предприятия;

- уменьшение суммы полученных процентов и дивидендов по долгосрочным ценным бумагам;

- уменьшение суммы прочих поступлений;

- увеличение инвестиций на приобретение основных средств;

- увеличение инвестиций на приобретение нематериальных активов;

- увеличение инвестиций на капитальное строительство;

- увеличение инвестиций на приобретение долгосрочных финансовых активов;

- увеличение количества выкупленных собственных акций предприятия;

- увеличение прочих выплат капитального характера.

По финансовой деятельности принято отражать притоки и оттоки денежных средств, связанные с использованием внешнего финансирования. Сумма ЧДП определяется как разность между суммой финансовых ресурсов, привлеченных из внешних источников, суммой выплаченного основного долга и суммой выплаченных дивидендов собственного предприятия:

![]() (4) ,

(4) ,

где ![]() - сумма дополнительно привлеченного из внешних источников собственного капитала (денежные поступления от выпуска акций и других долевых инструментов, а также дополнительных вложений собственников);

- сумма дополнительно привлеченного из внешних источников собственного капитала (денежные поступления от выпуска акций и других долевых инструментов, а также дополнительных вложений собственников);

![]() - сумма дополнительно привлеченных долгосрочных кредитов и займов;

- сумма дополнительно привлеченных долгосрочных кредитов и займов;

![]() - сумма дополнительно привлеченных краткосрочных кредитов и займов;

- сумма дополнительно привлеченных краткосрочных кредитов и займов;

![]() - сумма средств, поступивших в порядке безвозмездного целевого финансирования предприятия;

- сумма средств, поступивших в порядке безвозмездного целевого финансирования предприятия;

![]() - сумма выплат основного долга по долгосрочным кредитам и займам;

- сумма выплат основного долга по долгосрочным кредитам и займам;

![]() - сумма выплат (погашения) основного долга по краткосрочным кредитам и займам;

- сумма выплат (погашения) основного долга по краткосрочным кредитам и займам;

![]() - сумма выплаченных дивидендов акционерам предприятия.

- сумма выплаченных дивидендов акционерам предприятия.

Механизм формирования ЧДП по финансовой деятельности:

1. Факторы, способствующие увеличению ЧДП:

- увеличение долгосрочных кредитов и займов;

- увеличение суммы краткосрочных кредитов и займов;

- увеличение суммы целевого финансирования и поступления;

- увеличение суммы полученных дивидендов и процентов по краткосрочным финансовым вложениям;

- увеличение поступлений от эмиссии акций;

- увеличение суммы прочих поступлений;

- сокращение выплат по долгосрочным кредитам и займам;

- сокращение выплат по краткосрочным кредитам и займам;

- сокращение суммы выплаченных дивидендов акционерам предприятия;

-уменьшение прочих расходов.

2. Факторы, способствующие уменьшению ЧДП:

- уменьшение долгосрочных и краткосрочных кредитов и займов;

- сокращение суммы целевого финансирования и поступлений;

- сокращение суммы полученных дивидендов и процентов по краткосрочным финансовым вложениям;

- сокращение поступлений от эмиссии акций;

- сокращение суммы прочих поступлений;

- увеличение выплат по долгосрочным и краткосрочным кредитам и займам;

- увеличение суммы выплаченных дивидендов акционерам предприятия;

- увеличение прочих расходов.

Результаты расчета суммы ЧДП по операционной, инвестиционной и финансовой деятельности позволяют определить общий его размер по предприятию:

![]() (5)

(5)

Преимущество косвенного метода определения ЧДП в том, что он позволяет выявить динамику всех факторов, формирующих величину ЧДП, а достоинством прямого метода является то, что он позволяет получить более точные данные об объеме и составе денежных потоков. Поэтому при анализе денежных потоков нужно использовать оба метода в комплексе.

1.3 Проблема и причины разбалансированности денежного потока в сельскохозяйственных предприятиях в условиях рыночных отношений

Процесс движения денег отражает денежные отношения предприятия, которые входят в сферу его финансовой деятельности. Эта связь между денежными потоками предприятия и сферой его финансовой деятельности подчеркивается многими экономистами – по наиболее широко употребляемому определению финансы предприятий представляют собой систему экономических отношений, связанных с формированием, распределением и использованием денежных средств в процессе осуществления ими хозяйственной деятельности.

Денежный поток предприятия отражает его денежные отношения как внешнего, так и внутреннего характера.

К внешним следует относить денежные отношения предприятия с бюджетами всех уровней и внебюджетными фондами; с прямыми участниками и учреждениями инфраструктуры финансового рынка (коммерческими банками, фондовыми и валютными биржами, страховыми компаниями, инвестиционными фондами и компаниями и т.д.); с партнерами по операционной деятельности и учреждениями инфраструктуры товарного рынка (поставщиками сырья и материалов, продавцами основных средств и нематериальных активов, покупателями готовой продукции, товарными биржами); с органами производственной инфраструктуры (предприятиями транспорта, учреждениями связи).

К внутренним следует относить денежные отношения между головными и дочерними предприятиями; между различными структурными подразделениями; предприятия с его учредителями, с персоналом.

Наличие больших объемов дебиторской и кредиторской задолженностей на предприятиях указывают на проблему разбалансированности денежного потока, что требует определения ее причин. Поэтому по уровню сбалансированности различают следующие виды денежных потоков:

- сбалансированный денежный поток – характеризует такой вид совокупного денежного потока по отдельной хозяйственной операции, структурному подразделению или предприятию в целом, по которому обеспечена сбалансированность между объемами положительного и отрицательного их видов. Балансовая связь между отдельными видами денежных потоков в этом случае имеет следующий вид:

ПДП= ОДП +∆ЗДС,

где ПДП – сумма положительного денежного потока в рассматриваемом периоде времени;

ОДП – сумма отрицательного денежного потока в рассматриваемом периоде времени;

∆ЗДС – предусмотренный прирост сумму запаса денежных средств в рассматриваемом периоде времени.

- несбалансированный денежный поток – характеризует такой вид совокупного денежного потока по отдельной хозяйственной операции, структурному подразделению и предприятию в целом, по которому выше рассмотренная балансовая связь не обеспечивается. В рамках предприятия в целом несбалансированным является как дефицитный, так и избыточный совокупный денежный поток.

На результаты хозяйственной деятельности отрицательное воздействие оказывает как дефицитный, так и избыточный денежный потоки.

Отрицательные последствия отрицательного денежного потока проявляется в снижении ликвидности и уровня платежеспособности предприятия, росте просроченной кредиторской задолженности поставщикам сырья и материалов, повышение доли просроченной задолженности по полученным финансовым кредитам, задержках выплаты заработной платы ( с соответствующим снижением уровня производительности труда персонала), росте продолжительности финансового цикла, а в конечном счете – в снижении рентабельности использования собственного капитала и активов предприятия.

Отрицательные последствия избыточного денежного потока проявляется в потере реальной стоимости временно неиспользуемых денежных средств от инфляции, потере потенциального дохода от неиспользуемой части денежных активов в сфере краткосрочного их инвестирования, что в конечном итоге также отрицательно сказывается на уровне рентабельности активов и собственного капитала предприятия.

Для оценки степени равномерности формирования положительного и отрицательного денежных потоков рассчитывают следующие показатели: среднеквадратическое отклонение, коэффициент вариации, коэффициент корреляции.

Среднеквадратическое отклонение показывает абсолютное отклонение индивидуальных значений от среднеарифметического уровня показателя. Оно рассчитывается следующим образом:

![]()

Коэффициент вариации характеризует относительную меру отклонения отдельных значений от среднего уровня показателя. Для этого используется следующая формула:

![]()

![]()

Коэффициент корреляции показывает степень синхронизации денежных потоков за анализируемый период. Он рассчитывается по следующей формуле:

![]()

Чем ближе значение коэффициента корреляции к единице, тем меньше разрыв между значениями положительных и отрицательных денежных потоков, из чего следует, что потоки синхронизированы по временным интервалам. В такой ситуации меньше риск возникновения дефицита денежных средств (в периоды повышения отрицательного денежного потока над положительным) или избыточности денежной массы ( в период превышения положительного денежного потока над отрицательным). И та и другая ситуация невыгодна для предприятия.

Рассчитывается и анализируется также динамика коэффициента ликвидности денежного потока:

![]()

![]()

Для обеспечения необходимой ликвидности денежного потока этот коэффициент должен иметь значение не ниже единицы. Превышение единицы будет способствовать росту остатков денежных активов на конец периода, то есть повышению коэффициента абсолютной ликвидности предприятия.

Похожие работы

... нехватку или излишек средств еще до их возникновения и даст возможность скорректировать предпринимаемые действия. 3 РАЗРАБОТКА И ОБОСНОВАНИЕ РЕШЕНИЙ ПО ЭФФЕКТИВНОМУ УПРАВЛЕНИЮ ДЕНЕЖНЫМИ ПОТОКАМИ ОАО "КУРСКХИМВОЛОКНО" 3.1 Производственно-экономическая характеристика ОАО "Курскхимволокно" Исследуемое предприятие - Открытое Акционерное Общество "Курскхимволокно" создано путем ...

... до их возникновения и даст возможность скорректировать предпринимаемые действия. 3. Разработка и обоснование решений по эффективному управлению денежными потоками ОАО «Курскхимволокно» 3.1 Производственно-экономическая характеристика ОАО «Химволокно» Исследуемое предприятие – Открытое Акционерное Общество «Химволокно». ОАО «Химволокно» является коммерческой организацией, юридическим ...

... по видам хозяйственной деятельности (текущей, инвестиционной, финансовой), что позволит установить долю каждого вида деятельности в формировании положительного и отрицательного денежных потоков. Таблица 2.6 - Анализ движения денежных средств Несвижского хлебозавода за 2005-2006 г.г. по видам деятельности Показатели Сумма денежных средств, млн. руб. Удельный вес, % 2005 год ...

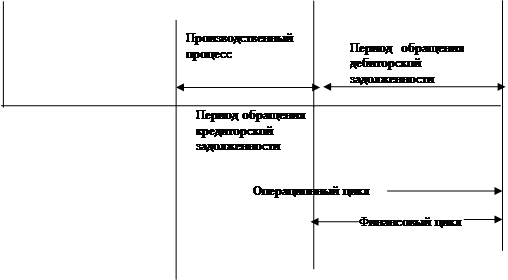

... или обновления парка оборудования и так далее.[1] Практически ежедневно администрации предприятия приходится принимать управленческие решения, связанные с денежными потоками. Управление денежными потоками включает в себя расчет финансового цикла (в днях), анализ денежного потока, его прогнозирование, определение оптимального уровня денежных средств, составление бюджетов денежных средств и т.п. ...

0 комментариев