Навигация

Оценка вероятности банкротства

2.3 Оценка вероятности банкротства

Банкротство – это подтвержденная документально неспособность субъекта хозяйствования платить по своим долговым обязательствам и финансировать текущую основную деятельность из-за отсутствия средств.

Основным признаком банкротства является неспособность предприятия обеспечить выполнение требований кредиторов в течение трех месяцев со дня наступления сроков платежей. По истечении этого срока кредиторы получают право на обращение в арбитражный суд о признании предприятия-должника банкротом.

Банкротство предопределено самой сущностью рыночных отношений, которые сопряжены с неопределенностью достижения конечных результатов и риском потерь. Предпосылки банкротства многообразны – это результат взаимодействия многочисленных факторов как внешнего, так и внутреннего характера.

Проведем оценку риска банкротства и кредитоспособности СПК «Покровский», используя факторные модели известных экономистов Альтмана, Лиса, Таффлера, Савицкой.

Наиболее широкую известность получила модель Альтмана:

Z = 0,717x1 + 0,847x2 + 3,107x3 + 0,42x4 + 0,995x5,

Где: x1 – собственный оборотный капитал / сумма активов;

x2 – нераспределенная (реинвестированная) прибыль / сумма активов;

x3 – прибыль до уплаты процентов / сумма активов;

x4 - балансовая стоимость собственного капитала / заемный капитал;

x5 – объем продаж (выручка) / сумма активов.

Константа сравнения – 1,23.

Если значение Z < 1,23, то это признак высокой вероятности банкротства, тогда как значение Z > 1,23 и более свидетельствует о малой его вероятности.

Модель Лиса:

Z = 0,063x1 + 0,092x2 + 0,057x3 + 0,001x4,

Где: x1 – оборотный капитал / сумма активов;

x2 – прибыль от реализации / сумма активов;

x3 – нераспределенная прибыль / сумма активов;

x4 – собственный капитал / заемный капитал.

Здесь предельное значение равняется 0,037.

Модель Таффлера: Z = 0,53x1 + 0,13x2 + 0,18x3 + 0,16x4,

Где: x1 – прибыль от реализации / краткосрочные обязательства;

x2 – оборотные активы / сумма обязательств;

x3 – краткосрочные обязательства / сумма активов;

x4 – выручка / сумма активов.

Если величина Z-счета больше 0,3, это говорит о том, что у предприятия неплохие долгосрочные перспективы, если меньше 0,2,то банкротство более чем вероятно.

Дискриминантная факторная модель диагностики банкротства сельскохозяйственных предприятий:

Z = 0,111x1 + 13,239x2 + 1,676x3 + 0,515x4 + 3,80x5,

Где: x1 – доля собственного оборотного капитала в формировании оборотных активов, коэффициент;

x2 – сколько приходится оборотного капитала на рубль собственного, руб.;

x3 – коэффициент оборачиваемости совокупного капитала;

x4 – рентабельность активов предприятия, %;

x5 – коэффициент финансовой независимости (доля собственного капитала в валюте баланса).

Константа сравнения равна 8.

Если величина Z-счета больше 8, то риск банкротства малый или от-сутствует. При значении Z-счета меньше 8 риск банкротства присутствует: от 8 до 5 – небольшой, от 5 до 3 – средний, ниже 3 – большой, ниже 1 – сто про-центная несостоятельность.

2.4 Формирование чистого денежного потока и факторы его изменения от операционной деятельности предприятия

Хозяйственная деятельность любого предприятия неразрывно связана с движением денежных средств. Каждая хозяйственная операция вызывает либо поступление, либо расходование денежных средств.

В связи с этим, изучим формирование чистого денежного потока и факторы его изменения от операционной деятельности в ЗАО «Птицевод».

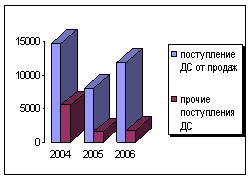

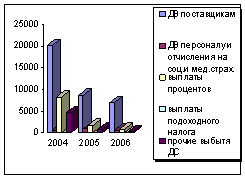

Проведем горизонтальный и вертикальный анализ денежных потоков предприятия. Горизонтальный анализ предполагает изучение динамики формирования положительного, отрицательного и чистого денежных потоков предприятия в разрезе отдельных источников, расчет темпов их роста и прироста, установление тенденций изменения их объемов. При этом темпы прироста чистого денежного потока сопоставляется с темпами прироста активов предприятия, а также с темпами прироста объемов производства (реализации) продукции.

Для проведения данного анализа, прежде всего, необходимо отразить наглядно денежные потоки в таблице 2.4.1

Таблица 2.4.1 - Динамика изменения денежного потока по источникам их образования в ЗАО «Птицевод»

| Источники денежного потока | Годы | В среднем за период | ||||

| 2001 | 2002 | 2003 | 2004 | 2005 | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Положительный денежный поток, т. руб. | 28622 | 41243 | 33417 | 28750 | 44444 | 35295 |

| - выручка от продажи товаров, продукции, работ и услуг | 23884 | 26821 | 24077 | 27608 | 37515 | 27981 |

| - бюджетные ассигнования | 28 | 474 | 852 | 1018 | 576 | 590 |

| - кредиты полученные | 2092 | 12927 | - | - | - | 3004 |

| - прочие поступления | 2618 | 1021 | 8488 | 124 | 6353 | 3721 |

| Отрицательный денежный поток, т. руб. | 28160 | 41200 | 33384 | 28795 | 48268 | 35961 |

| - средства, направленные на оплату приобретенных товаров, работ и услуг | 15512 | 22959 | 19761 | 21149 | 29609 | 21798 |

| - средства, направленные на оплату труда | 2763 | 3241 | 3496 | 4227 | 6171 | 3980 |

| -средства, направленные на расчеты по налогам и сборам | 611 | 1945 | 1685 | 1487 | 1878 | 1521 |

| -средства, направленные на командировочные расходы | - | - | 15 | 13 | 11 | 8 |

| -средства, направленные на обучение кадров | - | - | 10 | 15 | 13 | 8 |

| - средства, направленные на прочие цели | 9274 | 13055 | 8417 | 1904 | 10586 | 8647 |

| Чистый денежный поток, т. руб. | +462 | +43 | +33 | -45 | -3824 | -791 |

Посредством изучения таблицы были установлены статьи, являющиеся основными источниками формирования и направлениями расходования денежных средств. Так, одним из основных источников притока денежных средств на предприятии является выручка от реализации продукции, товаров и услуг. При этом основным видом оттока денежных средств хозяйства являются средства, направленные на оплаты приобретенных товаров, работ и услуг, а также оплату труда работников.

Далее проведем расчет темпов роста и прироста денежного потоков по источникам их образования. Результаты расчетов представим в следующей таблице.

Таблица 2.4.2 - Расчет темпов роста и прироста чистого денежного потока

| Показатели | годы | |||||||||

| 2001 | 2002 | 2003 | 2004 | 2005 | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | |||||

| 1.Положительный денежный поток, т. руб. | 28622 | 41243 | 33417 | 28750 | 44444 | |||||

| Абсолютный прирост, т. руб. - цепной - базисный | - - | 12621 12621 | -7826 4795 | -4667 128 | 15694 15822 | |||||

| Коэффициент роста - цепной - базисный | - - | 1,4409 1,4409 | 0,8102 1,1675 | 0,8603 1,0044 | 1,5458 1,5527 | |||||

| Темп роста, % - цепной - базисный | 144,09 144,09 | 81,02 116,75 | 86,03 100,44 | 154,58 155,27 | ||||||

| Темп прироста, % - цепной - базисный | - - | 44,09 44,09 | -18,98 16,75 | -13,97 0,44 | 54,58 55,27 | |||||

| 2. Отрицательный денежный поток, т. руб. | 28160 | 41200 | 33384 | 28795 | 48268 | |||||

| Абсолютный прирост, т. руб. - цепной - базисный | - - | 12414 12414 | -7816 4598 | -4589 9 | 19473 19482 | |||||

| Коэффициент роста: - цепной - базисный | - - | 1,4312 1,4312 | 0,8102 1,1597 | 0,8625 1,0003 | 1,6762 1,6767 | |||||

| Темп роста, % - цепной - базисный | - - | 143,12 143,12 | 81,02 115,97 | 86,25 100,03 | 167,62 167,67 | |||||

| Темп прироста, % - цепной - базисный | - - | 43,12 43,12 | -18,98 15,97 | -13,75 0,03 | 67,62 67,67 | |||||

| 3. Чистый денежный поток, т. руб. | +462 | +43 | +33 | -45 | -3824 | |||||

| Абсолютный прирост, т. руб. - цепной - базисный | - - | 207 207 | -10 197 | -78 119 | -3779 -3615 | |||||

| Коэффициент роста: - цепной - базисный | - - | -0,2621 -0,2621 | 0,7674 -0,2012 | -1,3636 0,2743 | -84,9777 23,3170 | |||||

| Темп роста, % - цепной - базисный | - - | -26,21 -26,24 | 76,74 -20,12 | -136,36 27,43 | -8497,77 2331,70 | |||||

Далее произведем расчет средних характеристик чистого денежного потока.

Таблица 2.4.3 - Средние характеристики темпов роста и прироста величин чистого денежного потока за период 2001 – 2005 гг.

| Чистый денежный поток | Значение показателя |

| 1. Средний абсолютный прирост, т. руб. - цепной - базисный | -915 -773 |

| 2. Средний коэффициент роста: - цепной - базисный | -21,4588 -5,782 |

| Продолжение таблицы 2.4.3 | |

| 3. Средний темп роста, % - цепной - базисный | -2145,8825 578,1925 |

| 4. Средний темп прироста, % - цепной - базисный | -2245,925 478,2 |

Как уже отмечалось, необходимо провести сравнительный анализ темпов роста и прироста величины денежного потока с темпами роста и прироста активов. Однако, прежде всего, возникает потребность в проведении расчетов темпов роста и прироста активов предприятия за анализируемый период. Результаты расчетов занесены в таблице 2.4.4.

Таблица 2.4.4 - Расчет темпов роста и прироста активов предприятия

| Показатели | 2001г | 2002 г | 2003 г | 2004 г | 2005г | В среднем за период |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Фактическое значение, т. руб. | 46163 | 49244 | 49957 | 42120 | 47476 | 46992 |

| Абсолютный прирост, т. руб. - цепной - базисный | - - | -3081 -3081 | 713 3794 | -7837 -4043 | 5356 1313 | -1212,25 -504,25 |

| Коэффициент роста: - цепной - базисный | - - | 1,0667 1,0667 | 1,0144 1,0821 | 0,8431 0,9124 | 1,1271 1,0284 | 1,0128 1,0224 |

Темп роста, % - цепной - базисный | - - | 106,67 106,67 | 101,44 108,21 | 84,31 91,24 | 112,71 102,84 | 101,28 102,24 |

| Темп прироста, % - цепной - базисный | - - | 6,67 6,67 | 1,44 8,21 | -15,69 -8,76 | 12,71 2,84 | 1,28 2,24 |

Также для сравнительного анализа необходимы темпы роста и прироста объемов продаж за исследуемый период.

Таблица 2.4.5 - Расчет темпов роста и прироста объема реализации с.-х. продукции

| Показатели | Годы | В среднем за период | ||||

| 2001 | 2002 | 2003 | 2004 | 2005 | ||

| Денежная выручка, фактическое значение, т. руб. | 23916 | 25292 | 24025 | 33544 | 43098 | 1732 |

| Абсолютный прирост, т. руб. - цепной - базисный | - - | 1376 1376 | -1267 109 | 9519 9628 | 9554 19182 | 4796 7574 |

| Коэффициент роста: - цепной - базисный | - - | 1,0575 1,0575 | 0,9499 1,0045 | 1,3962 1,4025 | 1,2848 1,8020 | 1,1721 1,3166 |

| Темп роста, % - цепной - базисный | - - | 105,75 105,75 | 94,99 100,45 | 139,62 140,25 | 128,48 180,20 | 117,21 131,66 |

| Темп прироста, % - цепной - базисный | - - | 5,75 5,75 | -5,01 0,45 | 39,62 40,25 | 28,48 80,20 | 17,21 31,66 |

Для нормального функционирования предприятия, повышения его финансовой устойчивости и платежеспособности требуется, чтобы темпы роста объемов продаж превышали темпы роста активов, а темпы роста чистого денежного потока опережали темпы роста продаж, т.е. выполнялось следующее неравенство:

Похожие работы

... нехватку или излишек средств еще до их возникновения и даст возможность скорректировать предпринимаемые действия. 3 РАЗРАБОТКА И ОБОСНОВАНИЕ РЕШЕНИЙ ПО ЭФФЕКТИВНОМУ УПРАВЛЕНИЮ ДЕНЕЖНЫМИ ПОТОКАМИ ОАО "КУРСКХИМВОЛОКНО" 3.1 Производственно-экономическая характеристика ОАО "Курскхимволокно" Исследуемое предприятие - Открытое Акционерное Общество "Курскхимволокно" создано путем ...

... до их возникновения и даст возможность скорректировать предпринимаемые действия. 3. Разработка и обоснование решений по эффективному управлению денежными потоками ОАО «Курскхимволокно» 3.1 Производственно-экономическая характеристика ОАО «Химволокно» Исследуемое предприятие – Открытое Акционерное Общество «Химволокно». ОАО «Химволокно» является коммерческой организацией, юридическим ...

... по видам хозяйственной деятельности (текущей, инвестиционной, финансовой), что позволит установить долю каждого вида деятельности в формировании положительного и отрицательного денежных потоков. Таблица 2.6 - Анализ движения денежных средств Несвижского хлебозавода за 2005-2006 г.г. по видам деятельности Показатели Сумма денежных средств, млн. руб. Удельный вес, % 2005 год ...

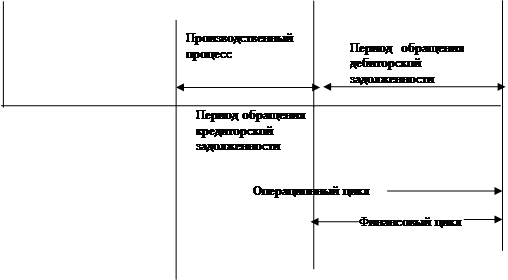

... или обновления парка оборудования и так далее.[1] Практически ежедневно администрации предприятия приходится принимать управленческие решения, связанные с денежными потоками. Управление денежными потоками включает в себя расчет финансового цикла (в днях), анализ денежного потока, его прогнозирование, определение оптимального уровня денежных средств, составление бюджетов денежных средств и т.п. ...

0 комментариев