Навигация

Страхование ответственности

1.4. Страхование ответственности

Страхование ответственности — вид страхования, объектом которого выступает обязанность страхователей выполнять какие-либо договорные условия (по поставкам товаров, погашению кредитов и др.) или обязанность страхователей по возмещению материального и иного ущерба. При страховании ответственности возмещение ущерба производится страховой компанией.

Объектом страхования ответственности являются имущественные интересы страхователей (застрахованных лиц), связанные с необходимостью возмещения ущерба, причиненного ими третьим лицам при осуществлении своей деятельности. По условиям договора страхования гражданской ответственности страховщик предоставляет страхователям (застрахованным лицам) страховую защиту в случае предъявления им третьими лицами (в соответствии с нормами гражданского законодательства или по решению суда) требований о возмещении вреда, причиненного страховым случаем. Причем страховой случай наступил в течение срока действия договора страхования и выразился в смерти, причинении вреда здоровью и (или) уничтожении (повреждении) имущества.

Конкретный перечень событий, которые могут повлечь за собой ответственность страхователя (застрахованного лица) за причинение вреда третьим лицам и включенных в объем обязательств страховщика, устанавливается по соглашению сторон при заключении договора страхования. Он может включать набор видов деятельности, при осуществлении которых страхователем (застрахованным лицом) может быть нанесен вред, подлежащий возмещению страховщиком.

Все виды страхования ответственности могут быть, прежде всего, подразделены на страхование ответственности за причинение вреда (страхование гражданской ответственности) и страхование ответственности за нарушение договора (страхование ответственности по договору). По договорам страхования гражданской ответственности страховым риском является ответственность страхователя (застрахованного лица) за причинение вреда жизни, здоровью или имуществу третьих лиц, который должен быть возмещен причинителем исключительно исходя из требований норм гражданского законодательства и не связан с неисполнением (ненадлежащим исполнением) договорных обязательств. Такую ответственность принято называть деликатной, т. е. связанной с противоправными действиями, правонарушениями. Именно страхование гражданской ответственности составляет основную долю в операциях по страхованию ответственности.

Помимо этого, существует также и ответственность, вытекающая из неисполнения (ненадлежащего исполнения) договорных обязательств, принятых на себя одним из контрагентов договора (договорная ответственность). Она может наступать, либо когда в законодательстве прямо установлены формы и пределы ответственности за нарушение условий определенных договоров, либо когда контрагенты на основе имеющихся у них прав установили в договоре случаи и размеры ответственности сторон. Страхование, возмещающее убытки, причиненные страхователем невыполнением или ненадлежащим исполнением договорных обязательств, носит название страхование ответственности по договору. Однако оно проводится значительно реже, чем страхование гражданской ответственности. В частности, Гражданский кодекс РФ допускает возможность такого страхования только в специально предусмотренных законами случаях.

В зависимости от характера обстоятельств, приведших к нанесению подлежащего страхованию ущерба третьим лицам, можно выделить следующие разновидности страхования гражданской ответственности:

1) страхование ответственности за ущерб, причиненный при эксплуатации транспортных средств;

2) страхование ответственности работодателей за вред, причиненный здоровью их работников при выполнении ими служебных обязанностей;

3) страхование профессиональной ответственности;

4) страхование ответственности предприятий — источников повышенной опасности;

5) страхование ответственности производителей и продавцов;

6) страхование иных видов гражданской ответственности юридических и физических лиц.

Страховая защита позволяет производителям обезопасить себя от незапланированного оттока денежных ресурсов в случае предъявления им исков по несоответствующему качеству продукции, что особенно актуально в связи с ростом правовой культуры населения и обращением потребителей в суды для защиты и реализации своих прав. Страхование ответственности за качество продукции и услуг может стать дополнительной гарантией качества товара для.

Страхование ответственности производителей, продавцов и исполнителей за качество производимой (продаваемой) продукции, выполнения работ (услуг) может быть использовано как механизм, позволяющий, с одной стороны, уменьшить избыточное административное давление на предпринимателей со стороны контролирующих органов. С другой стороны — обеспечить безопасность продукции (работ, услуг) на максимально высоком уровне и тем самым защитить потребителей от недобросовестных производителей и продавцов.

Предоставляемая страховщиком страховая защита может включать:

а)оплату обоснованных, т. е. подлежащих возмещению в соответствии с действующим законодательством и условиями договора страхования, требований третьих лиц к страхователю (застрахованному лицу) и отклонение необоснованных требований, а также проверку таких требований страховщиком;

б)возмещение необходимых и целесообразных расходов по предварительному выяснению обстоятельств предполагаемых страховых случаев и степени виновности страхователя (застрахованного лица) и внесудебной защите интересов страхователя (застрахованного лица) при предъявлении ему требований в связи с такими случаями;

в)возмещение расходов по ведению в судебных органах дел по предполагаемым страховым случаям, если передача дела в суд была произведена с ведома и при согласии страховщика либо страхователь (застрахованное лицо) не мог избежать передачи дела в суд;

г)предоставление юридической помощи, услуг адвокатов и специалистов, участвующих в рассмотрении обстоятельств причинения вреда третьим лицам и оценке величины такого вреда, в судебной и внесудебной защите страхователя (застрахованного лица) в связи с предъявляемыми ему требованиями третьих лиц о возмещении вреда;

д)возмещение необходимых и целесообразных расходов по спасанию жизни и имущества лиц, которым в результате страхового случая причинен ущерб, или уменьшение другого ущерба, причиненного страховым случаем;

е) оплату сумм залога или иных сумм, которые страхователь (застрахованное лицо) обязан внести по решению суда или иных компетентных органов в качестве обеспечения выполнения обязательств, связанных с причинением вреда третьим лицам.

1.5.Социальное страхование

Социальное страхование — самостоятельный вид страхования с целью материального обеспечения нетрудоспособных граждан в результате болезни, несчастного случая, рождения ребенка и других обстоятельств. Социальное страхование может быть государственным и негосударственным.

В соответствии с классификацией основных причин потери заработка социальное страхование делится на несколько видов (ветвей): от несчастных случаев, по болезни, старости, инвалидности, в связи с материнством, потерей кормильца и, наконец, безработицей.

К задачам социального страхования относятся: формирование денежных фондов, из которых покрываются затраты, связанные с содержанием нетрудоспособных или лиц, не участвующих в трудовом процессе; сокращение разрыва в уровне материального обеспечения неработающих и работающих членов. Основные принципы обязательного социального страхования относятся:

- устойчивость обязательного социального страхования, поддерживаемая на основе эквивалентности страхового обеспечения и страховых взносов;

- всеобщий обязательный характер социального страхования, доступность для застрахованных лиц реализации страховых гарантий;

- государственная гарантия соблюдения прав застрахованных лиц на защиту от социальных страховых, рисков и исполнение обязательств по обязательному социальному страхованию независимо от финансового положения страховщика;

- государственное регулирование системы обязательного социального страхования;

- паритетность участия представителей субъекта обязательного социального страхования в органах управления системы обязательного социального страхования;

- обязательность уплаты страхователями страховых взносов в бюджеты фондов конкретных видов обязательного социального страхования;

- ответственность за целевое использование средств обязательного социального страхования;

- обеспечение надзора и общественного контроля;

- автономность финансовой системы обязательного социального страхования.

Субъектами обязательного социального страхования являются страхователи - работодатели, страховщики, застрахованные лица.

Страхователи - организации любой организационно-правовой формы, а также граждане, которые должны в соответствии с федеральными законами конкретных видах обязательного социального страхования уплачивать страховые взносы, являющиеся обязательными платежами. Страхователями выступают также органы исполнительной власти и органы местного самоуправления, обязанные уплачивать страховые взносы.

Отношения по обязательному социальному страхованию возникают:

- у страхователя-работодателя — по всем ведам обязательного социального страхования с момента заключения с работником трудового договора; у других страхователей с момента их регистрации страховщиком;

- у страховщика — с момента регистрации страхователя;

- у застрахованных лиц — по всем видам обязательного социального страхования с момента заключения трудового договора с работодателем;

- у лиц, самостоятельно обеспечивающих себя работой, и иных категорий граждан — с момента уплаты ими или за них страховых взносов.

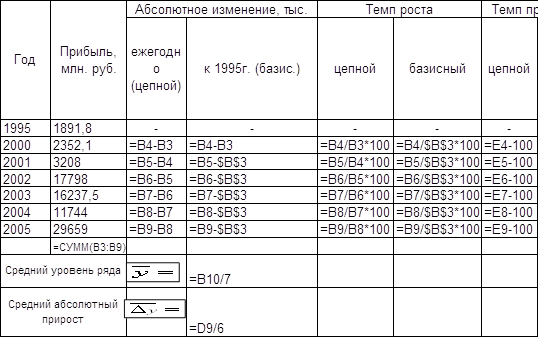

Таблица 1.2.

Показатели развития страхового рынка в 2005году

| Страховые взносы в 2010 г., млрд руб. | Прирост страховых взносов в 2010 г. по отношению к 2009 г., % | Страховые выплаты в 2005 г., млрд руб. | Прирост страховых выплат в 2010 г. по отношению к 2009 г., % | |

| Страхование, всего | 276,6 | 60,9 | 171,8 | 40,1 |

| Страхование жизни | 139,7 | 74,1 | 111,7 | 44,8 |

| Личное страхование | 29,3 | 82,7 | 13,4 | 55,3 |

| Имущественное страхование | 58,1 | 51,2 | 8,6 | 3,8 |

| Страхование ответственности | 9,2 | 39,8 | 0,9 | 64,5 |

| Обязательное страхование | 40,3 | 32,6 | 37,2 | 33,8 |

* по данным Департамента страхового надзора Минфина РФ

Таблица 1.3.

Концентрация страхового рынка (доля крупных компаний в совокупных страховых взносах), %

| Крупнейшие компании | Добровольное страхование | ||||

| Всего | Страхование жизни | Личное страхование | Имущественное страхование | Страхование ответственности | |

| 1 компания | 18,57 | 30,06 | 1,86 | 2,00 | 1,82 |

| 4 компании | 39,01 | 59,66 | 9,11 | 8,88 | 10,88 |

| 10 компаний | 55,39 | 72,00 | 18,14 | 38,21 | 39,67 |

| 25 компаний | 68,96 | 80,53 | 47,83 | 55,52 | 54,48 |

| 50 компаний | 76,09 | 82,87 | 66,39 | 69,29 | 66,29 |

| 100 компаний | 84,20 | 84,18 | 72,99 | 77,10 | 73,71 |

Похожие работы

... , и обязательное страхование. В курсовой работе представлены теоретическая и практическая части. В теоретической части описывается сущность, виды, особенности страхования. В практической производится анализ страховой деятельности, а также выявляются основные направления развития страхования в России. 1. Сущность страхования и основные его виды.1.1. Что такое страхование?Страхование - одна из ...

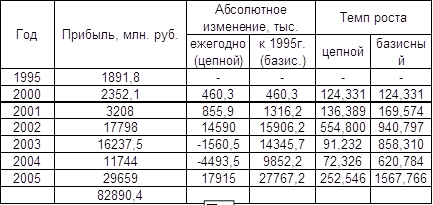

... изучить изменения составляющих её элементов и направления этих изменений за рассматриваемый период, выявить влияние отдельных факторов. Заключение В своей курсовой работе на тему: «Статистическое изучение страхового рынка», я постаралась раскрыть многие вопросы, такие как: понятие и задачи статистики страхования; система показателей статистики страхования; статистическое изучение динамики ...

... , что составляет 28,73% Размер теневой экономики в 2003 году = 85103249-55240987 = 29862262, что составляет 35% Размер теневой экономики в 2003 году по сравнению с 2002 увеличился на 6,27% Глава 2. Статистический анализ факторов, влияющих на эффективность инвестиций Главной задачей экономического анализа инвестиций является определение их эффективности. Эффективность - экономическая ...

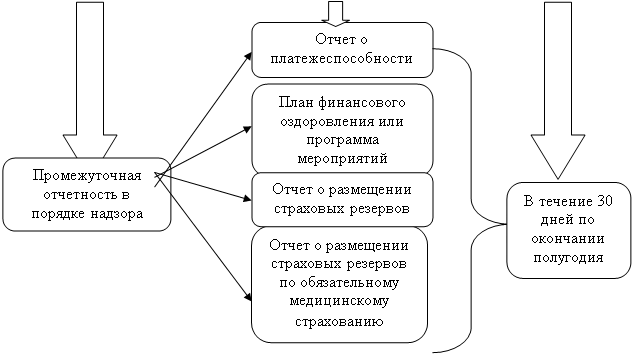

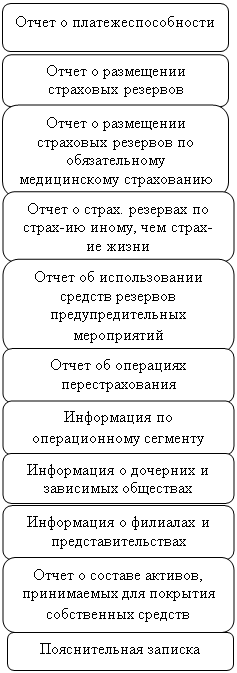

... Состав годовой отчетности страховой организации в порядке надзора Отчет о составе акционеров (участников) страховой организации Статистическая отчетность страховой организации В бухгалтерскую отчетность ...

0 комментариев