Навигация

Единовременная нетто-ставка на дожитие по данным коммутационных чисел, руб

2. Единовременная нетто-ставка на дожитие по данным коммутационных чисел, руб.

![]() , или 74,71 руб. со 100 руб. страховой суммы.

, или 74,71 руб. со 100 руб. страховой суммы.

Определить единовременную нетто-ставку на случай смерти в возрасте 40 лет сроком на 3 года, используя данные таблицы коммутационных чисел.

Нетто-ставка на случай смерти, руб.:

![]() или 2,36 руб. со 100 руб. страховой суммы

или 2,36 руб. со 100 руб. страховой суммы

2.2. Определение тарифной нетто-ставки и учет страховых рисков

С помощью этих показателей определяется такой важнейший коэффициент, как убыточность страховой суммы

(2.22.)

(2.22.)

Этот коэффициент лежит в основе расчета тарифной ставки, которая в виде брутто-ставки состоит из нетто-ставки, надбавки за риск и нагрузки, учитывающей расходы на ведение дела, формирование резервных и других фондов, а также определенную плановую прибыль от страховой деятельности.

Нетто-ставка предназначена для формирования страхового фонда, который используется для страховых выплат страхователям, т.е. для выполнения финансовых обязательств страховщика по договорам.

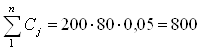

Например, 80 человек застрахованы от несчастных случаев на 200 у.е. каждый (средняя страховая сумма), а статистика показывает, что ежегодно 4 человека подвергаются страховому случаю (частость f= 4 : 80 = 0,05). Тогда общие ежегодные страховые выплаты составят

y.e.,

y.e.,

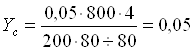

Аналогичный результат получается по формуле

или 5%

или 5%

Следовательно, тарифная нетто-ставка адекватна коэффициенту убыточности страховой суммы (![]() = Ус), а для одного вида страхования она еще равна и частости страховых случаев, т.е.

= Ус), а для одного вида страхования она еще равна и частости страховых случаев, т.е. ![]() =f

=f

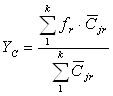

Если страховая компания занята несколькими видами страхования, то коэффициент убыточности страховых сумм, равнозначный средней тарифной нетто-ставке, определяется средневзвешенно по формуле

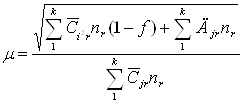

(2.23.)

(2.23.)

где r = 1, ..., k — признак вида страхования.

При нескольких одновременных видах страхования средняя тарифная нетто-ставка отличается от средней частости страховых случаев.

Каждый вид страхования по структуре может состоять из нескольких подвидов. Например, личное страхование может включать случаи потери здоровья, смерти, дожития до определенного возраста. Тогда совокупная нетто-ставка одного вида страхования должна состоять из . нескольких частных нетто-ставок по подвидам.

При расчете тарифных нетто-ставок страхований, для которых отсутствуют статистические данные по величинам ![]() , и

, и![]() , их значения могут оцениваться экспертным путем либо могут использоваться аналоги. На основе анализа последних рекомендуется отношение средней выплаты к средней страховой сумме (

, их значения могут оцениваться экспертным путем либо могут использоваться аналоги. На основе анализа последних рекомендуется отношение средней выплаты к средней страховой сумме (![]() ) принимать не меньше:

) принимать не меньше:

0,4 — при страховании средств наземного транспорта;

0,5 — при страховании грузов и имущества;

0,6 — при страховании средств водного и воздушного транспорта;

0,7 — при страховании ответственности владельцев средств транспорта и финансовых рисков.

При этом страхование ответственности предусматривает наличие заранее неопределенных третьих лиц (кроме страховщика и страхователя), которым законодательно или по решению суда производятся соответствующие выплаты, компенсирующие причиненный вред или ущерб их материальному состоянию, здоровью или имуществу.

Учет страховых рисков

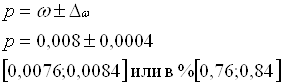

Величина страхового тарифа находится в прямой зависимости от степени риска, поскольку страховой взнос есть усредненный платеж по виду страхования и возможны его отклонения в любую сторону в зависимости от конкретной ситуации. Для компенсации возможных непредвиденных обстоятельств (например, захват террористами транспортного средства с туристами) к нетто-ставке делается гарантийная надбавка за риск, которую принято называть дельта-надбавкой (![]() -надбавка).

-надбавка).

Возможны два варианта расчета такой надбавки: по одному виду страхования (страховому риску) и по нескольким видам страховых рисков. При первом варианте

(2.24.)

(2.24.)

Где ![]() — коэффициент доверия, зависящий от вероятности гарантии безопасности и определяемый по приведенным ниже данным:

— коэффициент доверия, зависящий от вероятности гарантии безопасности и определяемый по приведенным ниже данным:

![]() ………………… 0,84 0,90 0,95 0,98 0,998

………………… 0,84 0,90 0,95 0,98 0,998

![]() ………………… 1,0 1,30 1,65 2,0 3,0

………………… 1,0 1,30 1,65 2,0 3,0

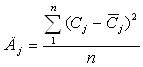

Величина ![]() представляет собой простую дисперсию страховых выплат при наступлении страховых случаев и определяется по известной формуле

представляет собой простую дисперсию страховых выплат при наступлении страховых случаев и определяется по известной формуле

(2.25.)

(2.25.)

Если нет данных страховой статистики для определения дисперсии, то допускается вычисление рисковой надбавки по формуле

![]() (2.26.)

(2.26.)

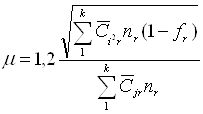

При расчете рисковой надбавки по нескольким видам страхования одновременно (второй вариант) пользуются формулой

![]() (2.27.)

(2.27.)

где ![]() — коэффициент вариации страховой выплаты как отношение среднеквадратического отклонения к средней сумме страховых выплат. Он определяется по выражению

— коэффициент вариации страховой выплаты как отношение среднеквадратического отклонения к средней сумме страховых выплат. Он определяется по выражению

(2.28.)

(2.28.)

При неизвестной дисперсии по какому-либо r-му виду страхования Дi =0 и соответствующее слагаемое в числителе выражения (2.28.) заменяется величиной

![]() (2.28.1.)

(2.28.1.)

А если неизвестна дисперсия ни по одному виду страхования, то коэффициент вариации вычисляется по формуле

(2.29.)

(2.29.)

Формулы (3.66)—(3.68) тем точнее, чем больше число страховых случаев. При ![]() < 10 они являются приближенными.

< 10 они являются приближенными.

Если частости, средние страховые суммы и выплаты определены не по статистическим данным, а по другим источникам, надо принять![]() = 3 для обеспечения наибольшей вероятности безопасности страхования.

= 3 для обеспечения наибольшей вероятности безопасности страхования.

С учетом рисковой надбавки основная часть страховой тарифной ставки определится по формуле

![]() (2.30.)

(2.30.)

Похожие работы

... , и обязательное страхование. В курсовой работе представлены теоретическая и практическая части. В теоретической части описывается сущность, виды, особенности страхования. В практической производится анализ страховой деятельности, а также выявляются основные направления развития страхования в России. 1. Сущность страхования и основные его виды.1.1. Что такое страхование?Страхование - одна из ...

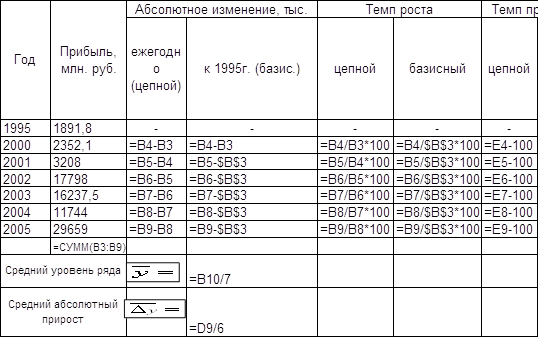

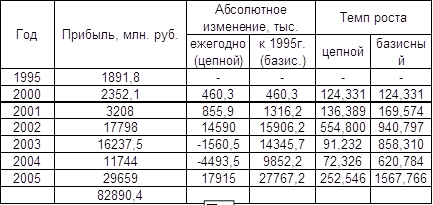

... изучить изменения составляющих её элементов и направления этих изменений за рассматриваемый период, выявить влияние отдельных факторов. Заключение В своей курсовой работе на тему: «Статистическое изучение страхового рынка», я постаралась раскрыть многие вопросы, такие как: понятие и задачи статистики страхования; система показателей статистики страхования; статистическое изучение динамики ...

... , что составляет 28,73% Размер теневой экономики в 2003 году = 85103249-55240987 = 29862262, что составляет 35% Размер теневой экономики в 2003 году по сравнению с 2002 увеличился на 6,27% Глава 2. Статистический анализ факторов, влияющих на эффективность инвестиций Главной задачей экономического анализа инвестиций является определение их эффективности. Эффективность - экономическая ...

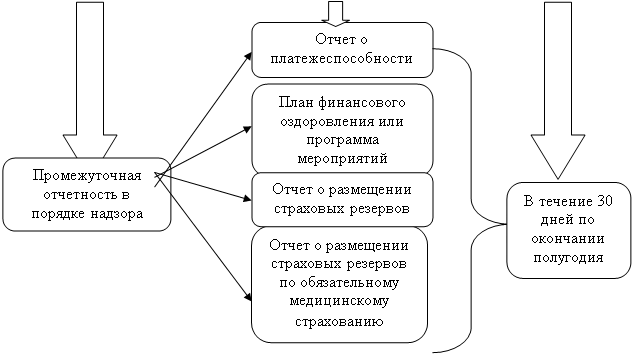

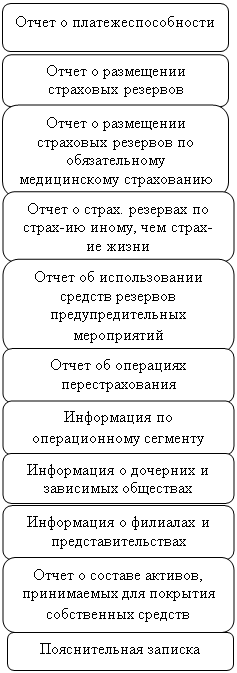

... Состав годовой отчетности страховой организации в порядке надзора Отчет о составе акционеров (участников) страховой организации Статистическая отчетность страховой организации В бухгалтерскую отчетность ...

0 комментариев