Навигация

Анализ состава, структуры и динамики активов и пассивов бухгалтерского баланса

2.2 Анализ состава, структуры и динамики активов и пассивов бухгалтерского баланса

Для анализа состава, структуры и динамики активов бухгалтерского баланса составляется аналитическая таблица (табл. 2.3), в которой отражаются данные об активах организации на начало и конец отчетного периода, а также оценивается их изменение за рассматриваемый период.

Таблица 2.3

Анализ состава, структуры и динамики активов бухгалтерского баланса

| Разделы, группы статей баланса | Значение показателя | Изменение | |||||||||

| 2006 | 2007 | 2008 | 2009 | 2007/2006 | 2008/2007 | 2009/2008 | |||||

| тыс. руб. | % | тыс. руб. | % | тыс. руб. | % | тыс. руб. | % | ||||

| Всего активов (итог баланса) В том числе: | 3660 | 100,00 | 7838 | 100,00 | 9973 | 100,00 | 11301 | 100,00 | 2,142 | 1,272 | 1,133 |

| 1. Внеоборотные активы | 1527 | 41,72 | 4380 | 55,88 | 4478 | 44,90 | 5048 | 44,67 | 2,868 | 1,022 | 1,127 |

| 1.1. Основные средства | 920 | 25,14 | 2520 | 32,15 | 3482 | 34,91 | 4741 | 41,95 | 2,739 | 1,382 | 1,362 |

| 1.2. Незавершенное строительство | 607 | 16,58 | 1860 | 23,73 | 995 | 9,98 | 307 | 2,72 | 3,064 | 0,535 | 0,309 |

| 2. Оборотные активы | 2133 | 58,28 | 3458 | 44,12 | 5495 | 55,10 | 6253 | 55,33 | 1,621 | 1,589 | 1,138 |

| 2.1. Запасы | 877 | 23,96 | 1805 | 23,03 | 1523 | 15,27 | 1856 | 16,42 | 2,058 | 0,844 | 1,219 |

| 2.2. НДС | 24 | 0,66 | 80 | 1,02 | 270 | 2,71 | 146 | 1,29 | 3,333 | 3,375 | 0,541 |

| 2.3. Дебитор. задолж. краткосроч. | 706 | 19,29 | 924 | 11,79 | 1996 | 20,01 | 2647 | 23,42 | 1,309 | 2,160 | 1,326 |

| 2.4. Денежные ср-ва и краткосроч. финансовые вложения | 526 | 14,37 | 649 | 8,28 | 1706 | 17,11 | 1604 | 14,19 | 1,234 | 2,629 | 0,940 |

Аналогичным образом проводится анализ состава, структуры и динамики пассивов бухгалтерского баланса (табл. 2.4)

Таблица 2.4

Анализ состава, структуры и динамики пассивов бухгалтерского баланса

| Разделы, группы статей баланса | Значение показателя | Изменение | |||||||||

| 2006 | 2007 | 2008 | 2009 | 2007/2006 | 2008/2007 | 2009/2008 | |||||

| т.руб . | % | т. руб. | % | т. руб. | % | т. руб. | % | ||||

| Всего пассивов (итог баланса) | 3660 | 100,0 | 7838 | 100,00 | 9973 | 100,00 | 11301 | 100,00 | 2,142 | 1,272 | 1,133 |

| 1. Капитал и резервы | 1846 | 50,44 | 2052 | 26,18 | 2992 | 30,00 | 5968 | 52,81 | 1,112 | 1,458 | 1,995 |

| 1.1. Уставный капитал | 50 | 1,37 | 50 | 0,64 | 50 | 0,50 | 50 | 0,44 | 1,000 | 1,000 | 1,000 |

| 1.2. Резервный капитал | 100 | 2,73 | 200 | 2,55 | 240 | 2,41 | 300 | 2,65 | 2,000 | 1,200 | 1,250 |

| 1.3. Нераспределенная прибыль | 1696 | 46,34 | 1802 | 22,99 | 2702 | 27,09 | 5468 | 48,39 | 1,063 | 1,499 | 2,024 |

| 2. Долгосрочные обязательства | 0 | 0,00 | 3000 | 38,28 | 4000 | 40,11 | 4000 | 35,40 | - | 1,333 | 1,000 |

| 3. Краткосрочные обязательства | 1814 | 49,56 | 2796 | 35,67 | 2981 | 29,89 | 1333 | 11,80 | 1,541 | 1,066 | 0,447 |

| 3.1. Кредиторская задолженность (стр. 620 + 660) | 1814 | 49,56 | 1786 | 22,79 | 1981 | 19,86 | 1233 | 10,91 | 0,985 | 1,109 | 0,622 |

| 3.2. Краткосроч. кредиты и займы | 0 | 0,00 | 1000 | 12,76 | 1000 | 10,03 | 0 | 0,00 | - | 1,000 | 0,000 |

| 3.3. Прочие краткосрочные пассивы (стр. 630 + 640 + 650) | 0 | 0,00 | 0 | 0,00 | 0 | 0,00 | 100 | 0,88 | - | - | - |

Как видно из полученных данных, за рассматриваемый период активы предприятия увеличились на 7641 тыс. руб., т.е. более чем в три раза.

При этом в совокупности за весь период темпы роста внеоборотных активов в значительной мере превысили темпы роста оборотных активов. Доля оборотных активов сократилась, а внеоборотных соответственно выросла на 2,95% в общей структуре баланса.

Кроме того, в структуре внеоборотных активов существенно сократилась доля незавершенного строительства, что может рассматриваться как фактор повышения эффективности использования фондов и деятельности в целом.

Анализируя пассивы бухгалтерского баланса ООО СТК «Колибри», можно увидеть, что доля собственного капитала организации в общей сумме пассивов достаточно велика. В последние годы имеет место тенденция к сокращению краткосрочных обязательств за счет повышения эффективности работы с кредиторами и снижения текущей кредиторской задолженности, а также за счет перевода краткосрочных заемных средств в долгосрочные.

Наибольший удельный вес в структуре собственных средств имеет нераспределенная прибыль (в 2006 г. составляла 46,34 %), доля уставного (2006 г. – 1,37%) и резервного капитала (2006 г. – 2,73%) незначительна. Эта тенденция остается неизменной на протяжении всего рассматриваемого периода.

В литературе по финансовому анализу и управлению некоторыми авторами указывается, что минимальным условием финансовой устойчивости предприятия является превышение оборотных средств предприятия над краткосрочными обязательствам [39, с. 319].

Из данных таблицы 2.5 видно, что минимальное условие финансовой устойчивости для ООО СТК «Колибри» выполняется на протяжении всех рассматриваемых периодов времени.

Таблица 2.5

Анализ выполнения минимального условия финансовой устойчивости ООО СТК «Новый век» за 2006-2009гг.

| Значение показателя на конец года | Оборотные активы, тыс.руб. | Краткосрочные обязательства, тыс.руб. | Условие финансовой устойчивости |

| 1 | 2 | 3 | 4 |

| 2006 | 2133 | 1814 | выполняется |

| 2007 | 3458 | 2786 | выполняется |

| 2008 | 5495 | 2981 | выполняется |

| 2009 | 6253 | 1333 | выполняется |

хозяйственный торговый бухгалтерский баланс

При этом важно понимать, что в составе оборотных активов учтены активы разной степени ликвидности, поэтому в данном случае погашение краткосрочных обязательств может происходить с задержкой относительно требований, предъявляемых кредиторами предприятия.

В связи с этим на основании данных анализа приведенной выше таблицы нельзя говорить о финансовой устойчивости ООО СТК «Колибри».

В качестве абсолютных показателей финансовой устойчивости при анализе состояния ООО СТК «Колибри» в работе используются показатели, характеризующие степень обеспеченности запасов и затрат источниками их финансирования.

На первом этапе оценки финансовой устойчивости ООО СТК «Колибри» в абсолютном выражении необходимо определить три различных показателя наличия собственных оборотных средств в зависимости от степени охвата возможных источников формирования [14, с. 44].

1. Нс – отражает использование лишь собственных источников без различного рода заемных средств. Он исчисляется как разница между итогами 3-его раздела пассива баланса (строка 490) и первого раздела актива (стр. 190), т.е. просто как разница между собственным капиталом и внеоборотными активами.

2. Нд – включает также долгосрочные заемные обязательства (стр. 590 -стр. 515), и приравненные к собственным источники формирования запасов: доходы будущих периодов (стр. 640) и резервы предстоящих расходов (стр. 650). Он рассчитывается как сумма предыдущего показателя «Нс» и строк 590, 640, 650 пассива баланса.

3. Ноб – отражает общую величину всех допустимых источников формирования запасов. Он определяется добавлением предыдущему показателю «Нд» величины краткосрочных кредитов и займов (стр. 610).

Результаты расчетов данных показателей приведены в таблице 2.6.

Таблица 2.6

Расчет абсолютных показателей, характеризующих финансовую устойчивость ООО СТК «Колибри» в 2006-2009гг.

| Наименование показателя | Методика расчета | Значение показателя на конец года, тыс.руб. | |||

| 2006г. | 2007г. | 2008г. | 2009г. | ||

| Собственные оборотные средства Нс | Нс =разд.III-разд.I формы №1 | 319 | -2328 | -1486 | 920 |

| Собств. оборотные (и приравненные к ним) и долгосроч. заемные ср-ва Нд | Нд =разд.III-разд.I формы№1+разд.IV+стр.640,650 формы№1 | 319 | 672 | 2514 | 4920 |

| Общая величина всех источников формирования запасов Ноб | Ноб =разд.III-разд.I фор.№1+р.IV+стр.640,650фор.№1+стр.610 фор.№1 | 319 | 1672 | 3514 | 5920 |

Из полученных результатов видно, что в 2007-2008гг. ООО СТК «Колибри» испытывало значительный недостаток собственных оборотных средств, иными словами не все внеоборотные активы (раздел I баланса) покрывались собственным капиталом (раздел III баланса).

Рассчитанные подобным образом источники формирования запасов (источники средств) необходимо сравнить с величиной запасов, которые представляют собой сумму по строке 210 формы № 1

Для получения более полной картины данные показатели необходимо объединить и подвергнуть комплексному анализу (таблица 2.7)

Таблица 2.7

Анализ абсолютных показателей финансовой устойчивости ООО СТК «Новый век» 2006-2009гг.

| Показатель | Значение показателя по годам | |||

| 2006 | 2007 | 2008 | 2009 | |

| А | 1 | 2 | 3 | 4 |

| 1. Собственный капитал | 1846 | 2052 | 2992 | 5968 |

| 2. Внеоборотные активы | 1527 | 4380 | 4478 | 5048 |

| 3. Наличие собственных средств в обороте (стр. 1 - стр. 2) | 318 | -2328 | -1486 | 920 |

| 4. Долгосрочные обязательства, тыс. руб. | 0 | 3000 | 4000 | 4000 |

| 5. Наличие собственных и долгосрочных источников формирования запасов (стр. 3 + стр. 4) | 318 | 672 | 2514 | 4920 |

| 6. Краткосрочные кредиты и займы для пополнения запасов и затрат | 0 | 1000 | 0 | 1000 |

| 7. Общая величина основных источников формирования запасов (стр. 5 + стр. 6) | 318 | 1672 | 2514 | 5920 |

| 8. Общая величина запасов, тыс. руб. | 877 | 1805 | 1523 | 1856 |

| 9. Излишек (+), недостаток (-) собств-х средств в обороте (стр. 3 - стр. 8) | -559 | - | - | -936 |

| 10. Излишек (+), недостаток (-) собств-х и долгосрочных заемных источников формирования запасов (стр. 5 - стр. 8) | -559 | -1133 | 991 | 3064 |

| 11. Излишек (+), недостаток (-) общей суммы основных источников для формирования запасов (стр. 7 - стр. 8) | -559 | -133 | 991 | 4064 |

| 12. Тип финансовой ситуации, в которой находится предприятие | Кризисное сост-ие | Кризисное сост-ие | Неуст-ое фин. положен. | Норм. фин. уст-ть |

Анализируя полученные результаты можно сделать вывод о недостаточности собственных оборотных средств ООО СТК «Колибри» для формирования запасов предприятия в рассматриваемые периоды. За 2007-2008гг. данное соотношение даже не проверялось, поскольку изначальное значение собственных оборотных средств меньше нуля (табл. 2.8).

Таблица 2.8

Расчет излишка (недостатка) средств для формирования запасов ООО СТК «Колибри» в 2006-2009гг.

| Наименование показателя | Расчетная формула | Значение показателя на конец года, тыс.руб. | ||||||||

| 2006г. | 2007г. | 2008г. | 2009г. | |||||||

| А | 1 | 2 | 3 | 4 | 5 | |||||

| Излишек (недостаток) собств-х заемных средств | + (-)Нс = Нс - З | -558 | - | - | -936 | |||||

| Излишек (недостаток) собственных оборотных (и приравненных к ним) средств и долгосрочных заемных средств | + (-)Нд = Нд - З | -558 | -133 | 991 | 3064 | |||||

| Излишек (недостаток) всех источников формирования запасов | +(-)Ноб =Ноб -З | -558 | -133 | 1991 | 4064 | |||||

Более того, в 2006-2007гг. ООО СТК «Колибри» не обеспечивало формирование запасов даже с учетом долгосрочных заемных источников финансирования.

Ситуация несколько стабилизировалась в 2008-2009гг., однако это улучшение стало возможным за счет привлечения долгосрочных заемных источников, т.к. собственных оборотных средств предприятию по-прежнему не хватает.

Более точную информацию о финансовой устойчивости ООО СТК «Колибри» можно получить, рассчитав относительные показатели финансовой устойчивости.

Коэффициент обеспеченности оборотных активов собственными оборотными средствами определяет степень обеспеченности собственных оборотных средств, необходимую для финансовой устойчивости ООО СТК «Колибри»:

Коб.СОС = ![]() (2.1)

(2.1)

Коэффициент обеспеченности материальных запасов собственными оборотными средствами показывает, в какой степени материальные запасы покрыты собственными источниками и не нуждаются в привлечении заемных:

Коб мз = ![]() (2.2)

(2.2)

Коэффициент маневренности собственного капитала показывает, насколько мобильны собственные источники средств организации с финансовой точки зрения. Он определяется путем деления собственных оборотных средств на сумму всех источников собственных средств:

Км = ![]() (2.3)

(2.3)

Для удобства расчета основные данные бухгалтерского баланса можно представить в виде отдельной таблицы (табл. 2.9), представляющей своего рода укрупненный баланс (по основным статьям).

Таблица 2.9

Данные бухгалтерского баланса ООО СТК «Колибри» за 2006-2009гг.

| Наименование раздела баланса | Код строки формы № 1 | Значение показателя по годам, т.руб. | |||

| 2006 | 2007 | 2008 | 2009 | ||

| А | 1 | 2 | 3 | 4 | 5 |

| Внеоборотные активы | 190 | 1527 | 4380 | 4478 | 5048 |

| Оборотные активы | 290 | 2133 | 3458 | 5495 | 6253 |

| Капитал и резервы | 490 | 1846 | 2058 | 2992 | 5968 |

| Долгосрочные обязательства | 590 | 0 | 3000 | 4000 | 4000 |

| Краткосрочные обязательства | 690 | 1814 | 2786 | 2981 | 1333 |

| Валюта баланса | 700 | 3660 | 7838 | 9973 | 11301 |

Результаты расчета рассматриваемых коэффициентов для ООО СТК «Колибри» за 2006-2009гг. приведены ниже в таблице 2.10.

Таблица 2.10

Расчет коэффициентов, характеризующих состояние оборотных средств ООО СТК «Колибри» за 2006-2009гг.

| Наименование коэффициента | Значение коэффициента по годам | Рекоменду-емое значение | |||

| 2006 | 2007 | 2008 | 2009 | ||

| Коэффициент обеспеченности оборотных активов собственными оборотными средствами (Коб.СОС) | 0,149 | -0,673 | -0,270 | 0,147 | Коб.СОС > 0,1 |

| Коэффициент обеспеченности материальных запасов собств. оборотными средствами (Коб.мз) | 0,364 | -1,289 | -0,976 | 0,495 | Коб.мз = 0,5-0,8 |

| Коэффициент маневренности собственного капитала (Км) | 0,173 | -1,135 | -0,497 | 0,154 | Км = 0,5 |

Как видно из полученных данных, практически все коэффициенты имеют значение, меньшее нормативного (рекомендуемого, оптимального) значения, часть из них имеет даже отрицательное значение.

В числителе каждого из рассмотренных показателей – собственные оборотные средства, поэтому в целом улучшение состояния оборотных средств ООО СТК «Колибри» зависит от опережающего роста суммы собственных оборотных средств по сравнению с общим ростом оборотных активов, материальных запасов и собственных источников средств.

Иначе говоря, зависимость можно определить исходя из того, что собственных оборотных средств у организации тем больше, чем меньше основных средств и внеоборотных активов приходится на рубль источников собственных средств.

Очевидно, что собственные оборотные средства предприятия в конечном итоге имеют решающее значение для обеспечения его финансовой устойчивости, особенно в краткосрочном периоде. При этом нельзя не принимать во внимание финансовую оценку производственного потенциала предприятия, т.е. состояние основных средств ООО СТК «Колибри».

Индекс постоянного актива – коэффициент, показывающий отношение основных средств и внеоборотных активов к собственным средствам, или долю основных средств и внеоборотных активов в источниках собственных средств.

Кпа = ![]() (2.4)

(2.4)

Индекс постоянного актива Кпа для ООО СТК «Колибри» за рассматриваемый период будет равен:

2006 год – 0,827

2007 год – 2,135

2008 год – 1,497

2009 год – 0,846

Поскольку оборотные и внеоборотные активы организации между собой взаимосвязаны (при прочих постоянных условиях увеличение одних является следствием уменьшения других – собственными источниками покрываются либо основные, либо оборотные средства), очевидно, что в 2007-2008гг. ООО СТК «Колибри» имело явный недостаток оборотных средств (табл. 2.7) на фоне роста индекса постоянного актива, отражающего внеоборотные средства предприятия.

При появлении у ООО СТК «Колибри» долгосрочных заемных средств (в 2007 году в ОАО «НОМОС-БАНК-Сибирь» был получен целевой инвестиционный кредит для строительства торгового комплекса) необходимо принимать во внимание, что до некоторой степени этот кредит становится «практически собственным» источником формирования активов предприятия.

Коэффициент долгосрочного привлечения заемных средств (Кдпа) – отношение суммы долгосрочного кредита к собственным средствам, в пределах которого растет коэффициент маневренности без снижения индекса постоянного актива.

Кдпа = ![]() (2.5)

(2.5)

Значение данного коэффициента за 2006 год будет равно нулю, поскольку по состоянию на конец 2006 года раздел IV баланса равен нулю (ООО СТК «Колибри» не имело долгосрочных кредитов). За 2007-2009гг. коэффициент долгосрочного привлечения заемных средств будет равен:

2007 год – 0,594

2008 год – 0,572

2009 год – 0,401

Значение Кдпа состоит не только в том, что он увеличивает коэффициент маневренности собственных средств, но и в том, что он оценивает, насколько интенсивно ООО СТК «Колибри» использует заемные средства для обновления и расширения производства.

Коэффициент реальной стоимости имущества (коэффициент реальной стоимости основных и материальных оборотных средств в имуществе организации) определяет, какую долю в стоимости имущества организации составляют средства производства.

Коэффициент рассчитывается делением суммарной величины основных фондов (по остаточной стоимости), производственных запасов и малоценных и быстроизнашивающихся предметов (по остаточной стоимости) на стоимость активов организации (валюту баланса).

Крси = ![]() (2.6)

(2.6)

Нормативное значение данного коэффициента, рекомендуемое литературой по финансовому анализу, составляет 0,5[36, с. 320]. Значения этого показателя в ООО СТК «Колибри» составляет:

2006 год – 0,401

2007 год – 0,484

2008 год – 0,453

2009 год – 0,540

Очевидно, что значение коэффициента реальной стоимости имущества соответствует рекомендованному значению только в 2009 году, в предыдущие периоды значение данного коэффициента меньше. Это говорит о том, что в 2006-2008гг. стоимость средств производства составляла меньшую часть в общем имуществе ООО СТК «Колибри».

Структуру финансовых источников ООО СТК «Колибри» и его финансовую независимость можно охарактеризовать следующими показателями.

Коэффициент автономии (Ка) (финансовой независимости и концентрации собственного капитала)

Ка = ![]() (2.7)

(2.7)

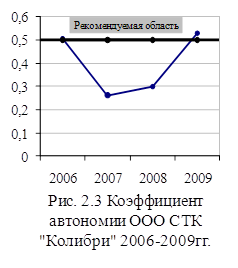

Как уже было сказано, теоретическое минимально рекомендуемое значение данного коэффициента составляет 0,5. Расчетные значения этого коэффициента за 2006-2009гг. и их динамика приведены в Приложении 9.

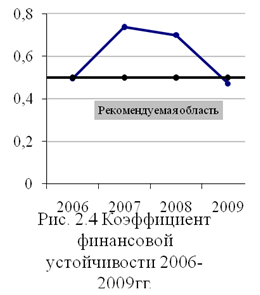

Анализ коэффициента автономии дополняется расчетом коэффициента финансовой устойчивости (Кф.уст.)

Кфуст. = ![]() (2.8)

(2.8)

Данный коэффициент показывает удельный вес тех источников финансирования, которые ООО СТК «Колибри» может использовать в своей деятельности длительное время. Он характеризует часть актива баланса, финансируемую за счет устойчивых источников, а именно собственных средств организации, средне- и долгосрочных обязательств.

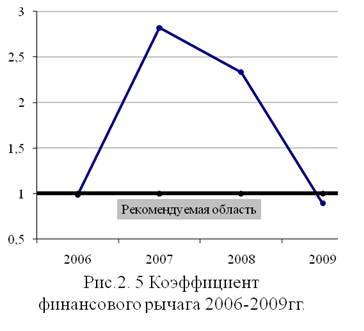

Коэффициент финансовой активности (плечо финансового рычага) (Ксзсс) показывает соотношение заемных и собственных ООО СТК «Колибри»

Ксзсс = ![]() (2.9)

(2.9)

Анализ данного коэффициента также проводится в комплексе с анализом показателей оборачиваемости материальных оборотных средств и дебиторской задолженности.

Для наглядности результаты расчетов представлены на рисунках 2.3-2.5.

Как видно из расчетных данных 2007-2008гг. для ООО СТК «Колибри» были самыми неблагоприятными с точки зрения анализа коэффициентов финансовой устойчивости. Значения рассмотренных коэффициентов в этот период находится вне рекомендованных значений, следовательно предприятие в наибольшей степени было зависимо от внешних, заемных, источников финансирования, имело несбалансированную структуру активов и пассивов, отраженных в бухгалтерском балансе. При этом значение коэффициента текущей ликвидности в течение всего периода находится выше критического значения Кт.л.=1, более того в 2009г. значение Кт.л.≥2 (минимальное рекомендованное значение).

Поэтому при всей внешней неблагоприятности положения ООО СТК «Колибри» в этот период следует отметить, что увеличение доли заемных источников финансирования (получение кредита, увеличение кредиторской задолженности) обеспечило предприятию возможность роста и расширения деятельности, строительства нового производства.

По этой причине в 2009 году наблюдается заметное (по сравнению с 2008 годом) улучшение финансового состояния предприятия, что говорит о более эффективном осуществлении финансово-хозяйственной деятельности.

Понятие ликвидности предприятия находится в тесной взаимосвязи с его финансовой устойчивостью, поэтому проведение комплексного анализа финансового состояния предприятия предусматривает расчет показателей ликвидности и платежеспособности.

Для определения ликвидности баланса организации проверяется соотношение соответствующих по степени ликвидности активов и обязательств, а также рассчитываются относительные показатели ликвидности организации.

Для дальнейшего расчета необходимо провести группировку активов и организации (табл. 2.11).

Таблица 2.11

Группировка активов ООО СТК «Колибри» по степени ликвидности

| Актив | Алгоритм расчета | Значение показателя, т.руб. | |||

| 2006г. | 2007г. | 2008г. | 2009г. | ||

| Наиболее ликвидные активы | стр.250+стр.260 ф.№1 | 526 | 649 | 1706 | 1604 |

| Быстрореализ. активы | стр.240+стр.270 ф.№1 | 706 | 924 | 1996 | 2647 |

| Медленно реализуемые активы | стр.210+стр.220+стр.230 ф№1 | 901 | 1885 | 1793 | 2002 |

| Трудно реализуемые активы | стр.190 ф.№1 | 1527 | 4380 | 4478 | 5048 |

| БАЛАНС | 3660 | 7838 | 9973 | 11301 | |

Далее приведем группировку обязательств предприятия по степени ликвидности (табл. 2.12)

Таблица 2.12

Группировка обязательств ООО СТК «Колибри» по степени ликвидности

| Актив | Алгоритм расчета | Значение показателя | |||

| 2006г. | 2007г. | 2008г. | 2009г. | ||

| Наиболее срочные обязательства | стр.620+стр.630+стр.660 ф.№1 | 1814 | 1786 | 1981 | 1333 |

| Краткосрочные пассивы | стр.610 ф.№1 | 0 | 1000 | 1000 | 0 |

| Долгосрочные пассивы | стр.590 ф.№1 | 0 | 3000 | 4000 | 4000 |

| Постоянные пассивы | стр.490+стр.640+ стр.650 ф.№1 | 1846 | 2052 | 2992 | 5468 |

| БАЛАНС | 3660 | 7838 | 9973 | 11301 | |

По результатам произведенной группировки производится расчет показателей ликвидности ООО СТК «Колибри» в рассматриваемом периоде (таблица 2.13).

Таблица 2.13

Характеристика ликвидности организации

| Показатели ликвидности организации | Порядок расчета показателя | Значение показателя | |||

| 2006 | 2007 | 2008 | 2009 | ||

| Коэффициент абсолют. ликвидности |

| 0,290 | 0,233 | 0,572 | 1,203 |

| Коэффициент быстрой ликвидности |

| 0,679 | 0,565 | 1,242 | 3,189 |

| Коэффициент текущей ликвидности |

| 1,176 | 1,241 | 1,843 | 4,691 |

Коэффициент абсолютной ликвидности показывает, какую часть кредиторской задолженности предприятие может погасить немедленно. В соответствии с установившейся практикой значение данного показателя не должно опускаться ниже 0,2.

Из результатов расчетов видно, что коэффициент абсолютной ликвидности в 2006-2007гг. имел значение, близкое к критическому, что означало возможность для организации покрыть денежными средствами только самые срочные обязательства. В 2008 году данный показатель вырос практически в 2,5 раза, а в 2009 году – еще вдвое.

Коэффициент быстрой ликвидности показывает, насколько ликвидные средства предприятия покрывают его краткосрочную задолженность. Данный показатель определяет, какая доля кредиторской задолженности может быть погашена за счет наиболее ликвидных активов, т. е. показывает, какая часть краткосрочных обязательств предприятия может быть немедленно погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам.

Коэффициент текущей ликвидности показывает, достаточно ли у предприятия средств, которые могут быть использованы им для погашения своих краткосрочных обязательств в течение года. Это основной показатель платежеспособности предприятия. В мировой практике значение этого коэффициента должно находиться в диапазоне 1-2.

В 2006-2007гг. значения указанных коэффициентов также были достаточно низкими, но уже в 2008 году значительно выросли, что говорит об укреплении положения организации в этот период.

При этом анализируя данные за 2009 год, следует отметить, что значения коэффициентов ликвидности выросли в два и более раз по сравнению с 2008 годом и достигли весьма высоких значений. С одной стороны это положительно характеризует ООО СТК «Колибри» как организацию, которая имеет достаточно денежных средств для покрытия своих текущих долгов. Однако слишком высокое значение коэффициентов говорит также и о том, что денежные средства, находящиеся на счетах, и запасы, находящиеся на складе, отвлекаются из оборота, что приводит к уменьшению оборачиваемости активов и снижает эффективность экономической деятельности в целом.

Похожие работы

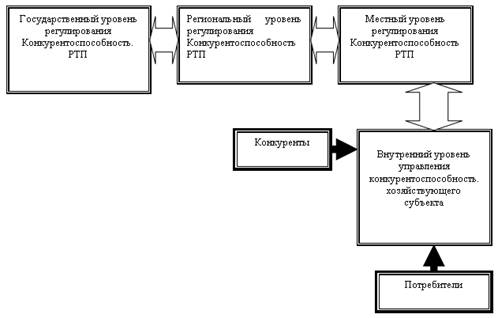

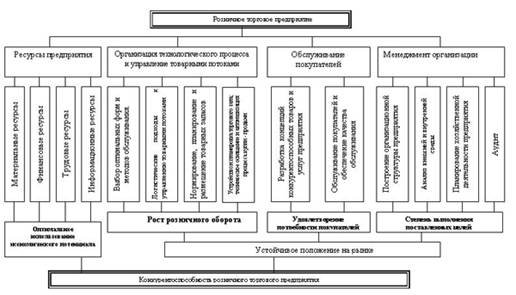

... напрямую зависит от уровня управления конкурентоспособности каждого хозяйствующего субъекта. По мнению автора, применение его теоретических уточнений и методологических рекомендаций в сфере оценки и разработки мер по повышению эффективности конкурентоспособностью розничных торговых предприятий на практике будет способствовать повышению эффективности менеджмента, как отдельных предприятий, так и ...

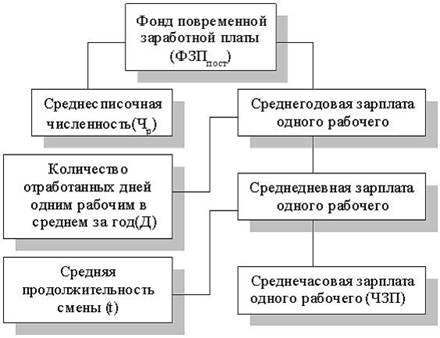

... предприятия, анализа финансово-хозяйственной деятельности, бухгалтерского учета, нормативно-правовые акты, регулирующие бухгалтерский и гражданско-правовые аспекты деятельности предприятия.[25; с.45-50;] 1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ АНАЛИЗА ИСПОЛЬЗОВАНИЯ ФОНДА ЗАРАБОТНОЙ ПЛАТЫ 1.1 Понятие, назначение и методология анализа хозяйственной деятельности предприятия Экономический анализ как наука ...

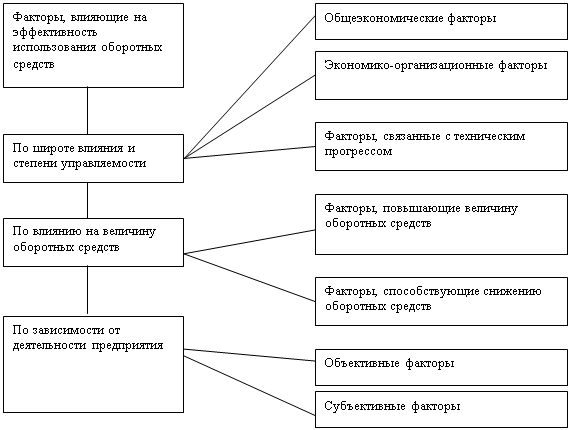

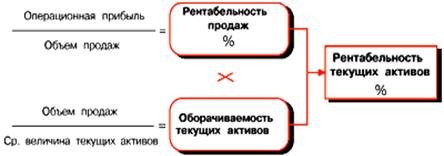

... осуществлении закупок. Уровень запасов должен быть достаточно высоким для удовлетворения потребности в них в случаях необходимости. Основными показателями, рассчитываемыми в данном блоке анализа оборачиваемости оборотных активов, являются: (10) Себестоимость реализованной продукции - Стр.020 ф.2 Запасы = Стр.210 ф.1 + Стр.220 ф.1 Зап. ср. = средняя ...

... разработки таких фирм, как ЦИТ «Парус», «Комтех +», «Новый атлант» и других. ПКП «Арника» относится к тем предприятиям, где предпочтительнее использовать интегрированную бухгалтерскую систему. 3. Экономический анализ финансово-коммерческой деятельности ПКП «Арника» 3.1. Информационная база экономического анализа финансово-коммерческой деятельности ПКП «Арника» в современных условиях развития ...

0 комментариев