Навигация

Руб

Всего по этой статье: 2917500 руб.

Полная себестоимость выпуска керамико-фарфоровой продукции за два месяца 1998 г. по элементам экономических затрат приведена в следующей таблице.

Полная себестоимость первой партии продукции предприятия «Инстройсервис»

| № пп | Наименование элементов затрат | Всего, руб. |

| 1. | Сырье и основные материалы (за вычетом возвратных отходов): | |

| а) сырье и основные материалы | 6058364 | |

| б) вода на технологические цели | 1390158 | |

| 2. | Вспомогательные материалы | 884825 |

| 3. | Топливо на технологические цели | 3576200 |

| 4. | Энергия на технологические цели | 3906720 |

| 5. | Коммунальные услуги: | |

| а) отопление помещений | 567483 | |

| б) освещение помещений | 656806 | |

| 6. | Горючее для автомобиля | 1482000 |

| Всего материальных затрат | 18522556 | |

| 1. | Заработная плата производственного персонала | 9235819 |

| 2. | Заработная плата руководителей и других категорий работников | 8866104 |

| Всего затрат на оплату труда | 18101923 | |

| Всего затрат на отчисления на соц. нужды | 6697712 | |

|

| Затраты на амортизацию сновных фондов | 9757040 |

| 1. | Арендная плата | 1534454 |

| 2. | Страховые взносы | 243926 |

| 3. | Реклама | 374600 |

| 4. | Канцтовары | 75000 |

| 5. | Процент за кредит | 9176471 |

| 6. | Налог на пользователей автодорог | 5057000 |

| Всего прочих затрат | 21577673 | |

| Итого полная себестоимость продукции | 90918355 |

Удельный вес условно-постоянных затрат в полной себестоимости продукции составит 68,4%.

![]() где:

где:

![]()

![]() где:

где:

Тогда: ![]()

Отсюда удельный вес условно-переменных затрат в полной себестоимости продукции равен 31,6%. Стоимость постоянных и переменных затрат в составе полной себестоимости продукции была определена по статьям затрат на основе таблицы.

Оборотные средства фирмы определяются по формуле:

![]()

![]()

![]()

Тогда: ![]() руб

руб

![]() , где:

, где:

Тогда: ![]() дней, отсюда: Зтек = 144650 ´ 12 = 1735800 руб.

дней, отсюда: Зтек = 144650 ´ 12 = 1735800 руб.

Величина текущего запаса составляет 1735800 руб.

Зная, что ![]()

![]()

Величина страхового запаса составляет 867900 руб.

![]()

![]() ,где:

,где:

Тогда: ![]() руб

руб

![]() , где:

, где:

Тогда:

![]()

Отсюда: Н = 1894132 ´ 6 ´ 0,84 =9546425 руб.

Величина незавершенного производства составит 9546425 руб. Зная, что величина прочих оборотных средств составляет 25% от всех остальных оборотных средств, они определяются в размере 3037531 руб.

![]() руб.

руб.

Отсюда: Фоб = 1735800 + 867900 + 9546425 + 3037531 = 15187656 руб.

Величина необходимых оборотных средств составит 15187656 руб.

Тогда: Фосн + Фоб = 243926000 + 15187656 = 259113656 руб.

Исходя из полученного результата следует, что величина кредита в размере 260 тыс. руб. достаточна для организации производства и начала выпуска 1-ой партии продукции. Дальнейшее пополнение оборотных фондов предусматривается либо за счет прибыли, либо за счет авансовых выплат заказчика.

Основные показатели предприятия по итогам работы 2-х первых месяцев.

Определим валовую прибыль предприятия:

![]()

![]()

Тогда: ![]()

Рентабельность продукции равна: ![]() , где:

, где:

Тогда: ![]()

Отсюда, рентабельность всего выпуска продукции составляет 113,9%, что подтверждает правильность выбора стратегии маркетинга и достигает значений рентабельности по отрасли за прошедшие наиболее удачные годы. Рентабельность производства определим по формуле:

![]()

Тогда: ![]()

Таким образом, рентабельность производства составила по итогам двух месяцев 40%.

Фондоотдачу рассчитаем по формуле: ![]() , где:

, где:

Тогда: ![]() руб.

руб.

Отсюда фондоемкость составит: ![]() ,где:

,где:

Тогда: ![]() руб.

руб.

Достигнутая фондоотдача за период показывает, что основные производственные фонды использовались недостаточно эффективно, что объясняется наличием избыточной мощности предприятия для выпуска 1-ой партии продукции, связанной с индивидуальным характером производства и величиной заказа. Поэтому для выпуска на 1 рубль продукции затрачено 1,25 руб. основных фондов. Вместе с тем, ясно, что годовая фондоотдача возрастает по мере выпуска остальной продукции и доля затрат основных фондов, приходящаяся на 1 рубль продукции существенно сократится.

Определим фондовооруженность:

![]() ,где:

,где:

Напряженность использования оборудования составит 8840909 руб. на единицу оборудования.

![]() , где:

, где:

Тогда: ![]() руб. за единицу.

руб. за единицу.

Выработка на 1 работающего составит: ![]() , где:

, где:

![]() руб.

руб.

Затраты на 1 руб. товарной продукции составит:  , где:

, где:

Тогда: ![]() руб.

руб.

Поэтому имеется возможность для сокращения затрат на 1 рубль продукции за счет пересмотра и активизации структуры затрачиваемых ресурсов.

Определим чистую прибыль:

![]()

1) Налог на прибыль =![]() , где:

, где:

Тогда: Налог на прибыль =![]() руб.

руб.

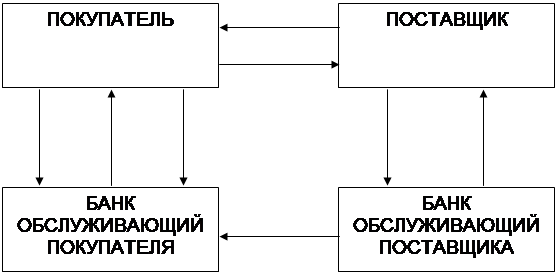

2) НДС = НДС, полученный от покупателей — НДС, уплаченный поставщикам

![]() руб.

руб.

3) Налог на приобретение автотранспорта составляет 20% от стоимости автомобиля:

![]() руб.

руб.

4) Налог на содержание жилсоцфонда и социально-культурной сферы составляет 1% от объема реализации. Тогда: ![]() руб.

руб.

5) Налог на нужды образовательных учреждений:![]() где.

где.

![]() руб.

руб.

Отсюда сумма всех налоговых отчислений за 2 месяца составляет:

362535576+35125569+1600000+1945000+181019=75085164 руб.

По итогам деятельности за два месяца подлежит распределению прибыль в размере: 103581645-75085164=28496481 руб.

3.3 Анализ состояния средств предприятия

Анализ выполним по данным таблицы 1.

Таблица 1. Стоимостная характеристика имущества предприятия, тыс. руб.| Показатели | Начало Года | Конец Года | Отклонение | |

| Абсолютное | Отн. % | |||

| Всего средств предприятия, руб. | 17132,4 | 18066,1 | 933 | 5,4 |

| Основные средства и внеоборотные активы | 8783,7 | 8199,7 | -584 | -6,6 |

| В % к имуществу | 51,2 | 45,3 | ||

| Оборотные средства | 8344,7 | 9861,9 | 1517,2 | 18,18 |

| В % к имуществу | 48,7 | 54,5 | ||

| Материальные оборотные средства | 5353,7 | 5881,9 | 528,2 | 9,8 |

| В % к оборотным средствам | 64,1 | 59,6 | ||

| Денежные средства и краткосрочные ценные бумаги | 196,5 | 972,8 | 776,3 | 395 |

| В % к оборотным средствам | 2,4 | 9.9 | ||

| Дебиторская задолженность | 456,4 | 518,2 | 61,8 | 13,5 |

| В % к оборотным средствам | 5,5 | 5,2 | ||

| Собственные средства | 14097,7 | 14347,1 | 249,6 | 1,7 |

| В % к имуществу | 82,2 | 79,4 | ||

| Заемные средства | 3034,9 | 3719 | 684,1 | 22,5 |

| В % к имуществу | 17,7 | 20,5 | ||

| Долгосрочные займы | 0 | 0 | ||

| В % к заемным средствам | 0 | 0 | ||

| Краткосрочные заемные средства | 0 | 0 | ||

| В % к заемным средствам | 0 | 0 | ||

| Кредиторская задолженность | 3034,9 | 3719 | 684,1 | |

| В % к заемным средствам | 100 | 100 | ||

Как следует из данных таблицы 1., в целом стоимость имущества предприятия за исследуемый период увеличилась на 933 тыс. руб. Это увеличение, при уменьшении стоимости основных фондов, обусловлено ростом стоимости оборотных средств на 1517,2 тыс. руб. Рост стоимости оборотных средств, в свою очередь, связан с увеличением стоимости материальных оборотных средств на 528,2 тыс.руб. ,и денежных средств на 776,3 тыс. руб. Следует отметить, что рост стоимости материальных оборотных средств практически всецело обусловлен ростом стоимости незавершенного производства, что как было отмечено выше, связано с плановым наращиванием затрат.

Заметно улучшился за истекший период и показатель абсолютной ликвидности. Его величина увеличилась с 6,4% до 26%. Таким образом, показатель абсолютной ликвидности приблизился по своей величине к рекомендуемому уровню.

Вместе с тем, заметно ухудшились показатели задолженности предприятия. Так, дебиторская его задолженность увеличилась на 13,5% и достигла размера 518,2 тыс. руб., а кредиторская - на 22,5% и составила на конец отчетного года 3719 тыс.руб. (против 3034 тыс.руб. на начало года). Рост задолженности обусловлен в основном общеэкономическим кризисом, который поразил народное хозяйство России и других стран СНГ, предприятия которых являются заказчиками продукции. Кроме этих объективных факторов, нельзя также не учитывать и тот факт, что предприятие иногда передает российским заказчикам готовую продукцию без гарантии её оплаты со стороны заказчиков, что нельзя признать обоснованным.

3.4 Анализ финансовой устойчивостиФинансовая устойчивость предприятия характеризуется соотношением долгосрочных и краткосрочных средств, соотношением собственных и заемных средств, темпами роста собственных средств, должным обеспечением материальными средствами и пр. Показатели - характеризующие финансовую устойчивость предприятия приведены в таблице.

1. Показатели финансовой устойчивости предприятия| Показатели | Начало года | Конец года | Отклон нения |

| 1. Коэффициент отношения собственных и заемных средств К1 | 0,2 | 0,2 | 0 |

| 2. Коэффициент маневренности собственных средств К 2 | 0,59 | 0,68 | 0,09 |

| 3. Коэффициент накопления амортизации К 3 | 0,7 | 0,6 | -0,1 |

| 4.Коэффициент реальной стоимости основных и материальных оборотных средств К4 | 0,6 | 0,5 | -0,1 |

| 5.Коэффициент реальной стоимости основных средств К5 | 0,5 | 0,4 | -0,1 |

Коэффициент К1 показывает отношение обязательств по привлечению заемных средств к сумме собственных средств и характеризует сколько привлекалось заемных средств на каждый руб. собственных средств. На начало года предприятие привлекало 0,2 на каждый руб. К концу года данный показатель не изменился. Такое значение коэффициента свидетельствует о достаточно высокой финансовой устойчивости предприятия. Уменьшение коэффициента свидетельствует о понижении зависимости предприятия от внешних источников.

Коэффициент К2 показывает отношение собственных оборотных средств к сумме источников собственных средств. Как видно, за отчетный период этот показатель не изменился. Это означает, что финансовое положение предприятия постепенно стабилизируется.

Коэффициент К3 показывает, какими средствами осуществляется накопление амортизации. Как видно, к началу года 70% стоимости основных средств были погашены за счет амортизационных отчислений, концу года 60%. Такое понижение степени износа основных фондов обусловлено тем, что в течение года на предприятии были списаны изношенные, неиспользуемые основные фонды с соответствующим уменьшением суммы начисленного износа. Кроме того, за тот же период на предприятии были также введены основные фонды. Эти операции в конечном итоге равнозначны обновлению основных фондов. В целом видно, что накопление амортизации нормальное.

Коэффициент К4 уменьшился за исследуемый период на 0,1. Это в основном обусловлено тем, что к концу анализируемого периода в производство было передано значительное количество малоценных быстроизнашивающихся предметов, что привело к существенному сокращению остаточной стоимости материальных активов предприятия. Кроме того, на изменение этого коэффициента оказало влияние и некоторое уменьшение остаточной стоимости основных фондов.

Коэффициент К5 показывает соотношение остаточной стоимости основных средств и валюты баланса. Его снижение за анализируемый период обусловлено уменьшением стоимости основных средств к концу периода и увеличением валюты баланса в основном по третьему его разделу.

3.5. Анализ оборачиваемости оборотных средствВажнейшим показателем, характеризующим использование оборотных средств, является оборачиваемость.

Оборачиваемость характеризуется системой показателей. Одним из которых является коэффициент оборачиваемости. Он опре- деляется отношением объема реализации к среднему остатку оборотных средств.

Коб = Qp/ Сo,

где Qp - объем реализации, тыс.руб.

Со - средний остаток оборотных средств, тыс.руб.

Время оборота определяется по формуле:

То= (Со ∙ Дп)/Qp

где Дп - длительность анализируемого периода, Дп= 180 дней

Проанализируем оборачиваемость материальных оборотных средств.

Средние остатки оборотных средств.

Со= (2338,1+ 2489,6)/2=2413,85 тыс.руб.

Определим коэффициент оборачиваемости оборотных средств предприятия за истекший период.

Коб= 3886,6/ 2413,85 = 1,6

Тогда, период оборота равен:

То= 180/ 1,6 = 113 дня.

Определим оборачиваемость дебиторской задолженности.

Средние остатки дебиторской задолженности составят:

Со=(456,4+ 518,2) / 2= 487,3 тыс.руб.

Коэффициент оборачиваемости:

Код = 3886,6 / 487,3=7,9

Период оборота

То= 180 / 7,9=23 дня

Учитывая, что нормальная длительность документооборота при расчетах составляет 30 дней, можно считать, что оборачиваемость дебиторской задолженности предприятия вполне нормальная и особых тревог, поэтому не может вызывать.

Таблица 1.

Расчет показателей оборачиваемости оборотных средств в днях.

| Показатели | Запрошлый год | За отчетный год | |

| По плану | Фактически | ||

| Выручка от реализации товарной продукции руб. | 173075 | 200689 | 194500 |

| Средние остатки всех оборотных средств,руб. | 13862 | * | 15187 |

| Средние остатки нормируемых оборотных средств. | 12531 | 12367 | 13157 |

| Оборачиваемость всех оборотных средств | 92,5 | * | 84,7 |

| Оборачиваемость нормируемых средств | 8,36 | 71,1 | 73,3 |

Когда исчисляют плановые остатки оборотных средств, то за основу расчета берут остатки по нормативам. Но для полной сапостовимости с фактическими к плановым остаткам прибавляют суммы средств, прокредитованные банком.

По данным таблицы легко рассчитать коэффициенты оборачиваемости. За прошлый год оборотные средства совершили 12,4 оборота(173075:13862), в том числе нормируемые – 13,8 (173075:12531); за отчетный год – 12,8 оборота (194500:15187), в том числе нормируемые – 14,8 оборота (194500:13157) при плане 16,2 (200689:12367).

Различия в методологии построения показателей оборота всех оборотных и нормируемых средств объясняются тем, что в первом случае реализация товарной продукции рассматривается как результат использования всех (собственных и заемных) оборотных средств. Во втором случае показатель от реализации является результатом использования нормируемых средств, сформированных за счет собственных средств и кредитов банка под них. Для экономического анализа представляет интерес показатель оборачиваемости как собственных, так и всех средств предприятия.

По результатам оборачиваемости рассчитывают сумму экономии оборотных средств (абсолютное и относительное высвобождение) или сумму их дополнительного привлечения.

Таблица 2.

Анализ состояния дебиторской задолженности на 1.10.98г.

| Статьи дебиторской задолженности | Всего на конец периода, руб. | В том числе по срокам образования | ||||

| До 1 мес. | От 1до2 мес. | 3-6 мес. | От6 до1 Года. | Более года. | ||

| 1.Дебиторская задолженность за товары, работы и услуги. | 269566 | 269566 | ||||

| 2. Прочие дебиторы в т.ч. | 19653 | 11977 | ||||

| А) Переплата финансовым органам по отчислениям от прибыли | 200 | 200 | ||||

| Б) Задолженность подотчетными лицами; | 980 | 980 | ||||

| В) Прочие виды задолженности; | 10992 | 9448 | 105 | 426 | 1013 | --- |

| Г) В том числе по расчетам с поставщиками. | 7481 | 1349 | 6132 | --- | --- | --- |

| Всего дебиторская задолженность. | 289219 | 281543 | 6237 | 426 | 1013 | --- |

3.Анализ оборачиваемости дебиторской задолженности.

| Показатели | Прошлый год | Отчетный год | Изменения |

| 1.Оборачиваемость дебиторской задолженности |

|

| -0,695 |

| 2.Период, погашения дебиторской задолженности |

|

| 6,29 |

| 3.Доля дебиторской задолженности в общем, объеме текущих активов |

|

| +4,0 |

| 4.Отношение средней величины дебиторской задолженности к выручке от реализации |

|

| +0,367 |

| 5.Доля сомнительной дебиторской задолженности в общем объеме задолженности |

| --------- | -0,05 |

Как видно из таблицы 3. Состояние расчетов с заказчиками по сравнению с соответствующим периодом прошлого года ухудшилось. На 6,29 дня увеличился средний срок погашения дебиторской задолженности, который составляет 52,71 дня. Сомнительной дебиторской задолженности не имеется, хотя доля дебиторской задолженности в общем объеме текущих активов выросла на 4,0% и составила к величине текущих активов 87,4%.

Следовательно, снизилась ликвидность текущих активов, что характеризует ухудшение финансового положения предприятия.

Анализ дебиторской задолженности необходимо дополнить анализом кредиторской задолженности. Из данных отчетного баланса видим,что кредиторская задолженность предприятия значительно возросла и ее доля к концу года составила более 21% к валюте баланса, что свидетельствует об увеличении «бесплатных» источников покрытия потребности предприятия в оборотных средствах.

Таблица 4.

Анализ состояния кредиторской задолженности.

| Показатели | Остатки на | В том числе по срокам образования на конец года | ||||

| Начало года | Конец года | До1 месяца | От 1 до 3 месяцев | От 3до6 месяцев | Более 6 месяцев | |

| 1.Краткосрочные кредиты банка | 1 | 10000 | ||||

| 2.Краткосрочные займы | 10000 | 216296 | 10000 | |||

| 3.Кредиторская задолженность | 46085 | 94888 | ||||

| За товары и услуги | 18189 | 31182 | ||||

| По оплате труда | 6300 | 31182 | ||||

| По расчетам соц. страхованию и обеспечению | 3419 | 17153 | ||||

| По платежам в бюджет | 17304 | 56425 | ||||

| Прочим кредиторам | 873 | 16648 | ||||

| 4.Просроченная задолженность всего: | 10115 | 91403 | 90730 | 673 | ||

| По расчетам с поставщиками | 10115 | 91403 | 90730 | 673 | ||

| Краткосрочные обязательства | 57234 | 229182 | ||||

В таблице 4. Дан пример анализа состояния кредиторской задолженности за отчетный период.

Как видим, задолженность поставщикам на конец отчетного периода составило 94888 тыс. руб., в том числе 91403 тыс. руб. – просроченная кредиторская задолженность. Отношение просроченной задолженности к общей величине краткосрочных обязательств увеличилась за отчетный период с 17,7% до40%(91403:229182)*100%.

В составе просроченной кредиторской задолженности доля срочной задолженности отсутствует, что свидетельствует о некоторой стабильности финансового положения. Для улучшения финансового положения предприятию необходимо:

1.Следить за соотношением дебиторской и кредиторской задолженности. Значительное превышение дебиторской задолжен ности создает угрозу финансовой устойчивости предприятия и делает необходимым привлечение дополнительных источников финансирования;

2. По возможности ориентироваться на увеличение количества заказчиков с целью уменьшения риска неуплаты монопольным заказчикам;

3. Контролировать состояние расчетов по просроченным задолженностям.

В условиях инфляции всякая отсрочка платежа привадит к тому, что предприятие реально получает лишь часть стоимости выполненных работ. Поэтому необходимо расширить систему авансовых платежей.

4.Своевременно выявлять недопустимые виды дебиторской и кредиторской задолженности, к которым относятся:просроченная задолженность поставщикам, в бюджет и др.; кредиторская задолженность по претензиям; товары отгруженные, не оплаченные в срок;поставщики и покупатели по претензиям;задолженность по статье «прочие дебиторы».

Глава 4. Налогообложение: виды и льготы:

Похожие работы

... количество, сорт, стоимость (по данным учета), дату принятия груза на хранение, место хранения, номера и даты документов. § 8. Корреспонденции счетов по операциям учета готовой продукции и ее реализации № пп Операции Корреспондирующие счета Дебет Кредит 1. Оприходована готовая продукция 40 20, 23, 29 2. Оприходованы ...

... 19 «НДС по приобретенным ценностям». Теперь передача товаров из оптовой торговли в розничную отразится лишь записями в аналитическом учете по счету 41. В результате совершенствования бухгалтерского учета при реализации готовой продукции и расчетов с покупателями и заказчиками уточняется порядок ведения книги покупок и книги продаж в розничной торговле. Если раньше счета-фактуры поставщиков ...

... капитала. Также рекомендуется производить плановые расчеты потребности готовой продукции и товаров на рынке сбыта на основе анализа спроса и предложения на товар и в будущем не производить большие запасы продукции и товаров на складах. 2. По организации учета готовой продукции. Учет организован в соответствии с законодательством РК учетной политикой, типовым планом счетов, стандартами ...

... оценивает систему внутреннего контроля, бухгалтерского учета, проводит оценку аудиторского риска и устанавливает приемлемый уровень существенности. Аудитор начинает планировать аудит учет отгрузки и реализации готовой продукции до написания письма-обязательства и до заключения договора с экономическим субъектом о проведении аудита. Планирование, являясь начальным этапом проведения аудита, ...

0 комментариев