Навигация

Налог на добавленную стоимость

4.2. Налог на добавленную стоимость.

1. Понятие налога на добавленную стоимость.

Налог на добавленную стоимость — это вид косвенного налога на товары и услуги, влияющего на процесс ценообразования и структуру потребления. Представляет собой форму изъятия в бюджет части прироста стоимости, которая создается на всех стадиях производства — от сырья до предметов потребления.

Носителем НДС является конечный потребитель, поэтому в соответствии с принятыми принципами классификации налогов НДС обычно относят к категории косвенных налогов. Вместе с тем в некоторых случаях НДС приобретает признаки прямого налога:

при реализации товаров (работ, услуг) внутри предприятия для нужд собственного потребления;

при налогообложении строительства, выполняемого хозяйственным способом.

Например, в первом случае — при реализации товаров (работ, услуг) внутри предприятия для нужд собственного производства, затраты по которым не относятся на издержки производства, — обороты по реализации являются объектом обложения НДС, поскольку предприятие не продает произведенные товары (работы, услуги) и, следовательно, не перекладывает сумму налога на покупателя, а уплачивает НДС за счет собственной прибыли. НДС в описанной ситуации приобретает форму прямого налога.

НДС взимается с каждого акта продажи. Теоретически объектом налогообложения в данном случае является добавленная стоимость, которая определяется посредством исключения из объема продукции (в денежном выражении) стоимости потребленных на ее производство сырья, материалов, полуфабрикатов, приобретенных со стороны, и некоторых других затрат. Добавленная стоимость включает заработную плату с отчислениями на социальное страхование, прибыль, проценты за кредит, расходы на рекламу, транспорт, электроэнергию и т. п.

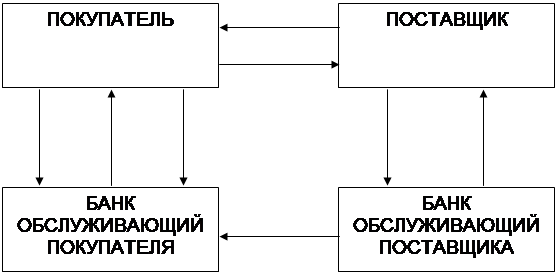

На практике почти невозможно выделить добавленную стоимость в общей стоимости продукции (работ, услуг), поэтому для упрощения расчетов за объект обложения налогом на добавленную стоимость принимается не добавленная стоимость, а весь оборот по реализации, включая стоимость списанных на издержки производства и обращения материальных затрат (без учета уплаченного за них НДС). Выделение же налога на добавленную стоимость и исключение двойного налогообложения достигаются тем, что плательщик перечисляет в бюджет разность между суммами налога, полученными от потребителей и уплаченными поставщикам.

Сумма НДС определяется на всех стадиях технологической цепочки вплоть до конечного потребителя как разница между суммами налога, полученными от покупателей за реализованные им товары (работы, услуги), и суммами налога, уплаченными поставщикам за материальные ресурсы, топливо, работы, услуги, стоимость которых относится на издержки обращения. НДС включается поставщиком (продавцом) в цену продукции, реализуемой потребителям (покупателям). При исчислении суммы НДС базой выступает прирост стоимости на данной стадии производства (перепродажи). Предприятия являются только сборщиками этого вида налога, фактическими плательщиками выступают конечные потребители товаров, работ или услуг.

2. Льготы по налогу на добавленную стоимость.

Льготы по НДС оказывают на налогоплательщика принципиально иное воздействие, чем, например, льготы по налогу на прибыль предприятий и организаций. Действительно, поскольку НДС — это косвенный налог, он не зависит от результатов финансово-хозяйственной деятельности предприятия. Вместе с тем предоставление льготы повышает конкурентоспособность производителя, так как позволяет снижать цены на продукцию даже при более высокой себестоимости по сравнению с другими производителями, а при равных условиях получать дополнительную прибыль (до суммы освобождения от налога).

Законодательством установлен следующий перечень оборотов, не облагаемых НДС, а также перечень продукции (товаров), работ и услуг, освобожденных от обложения НДС:

1) обороты по реализации продукции, полуфабрикатов, работ и услуг одними структурными подразделениями предприятия для промышленно-производственных нужд другим структурным подразделениям этого же предприятия (внутризаводской оборот). Под структурными подразделениями предприятия понимаются структурные подразделения, не имеющие расчетного счета и состоящие на балансе основного предприятия;

2) продажа, обмен, безвозмездная передача приобретенных с НДС основных средств и товаров для непроизводственных целей, за исключением их реализации по ценам, превышающим цену приобретения (кроме сельскохозяйственных предприятий);

3) средства, полученные от реализации военного имущества и оказания услуг Министерством обороны РФ, при обязательном их направлении на улучшение социально-экономических и жилищных условий военнослужащих, лиц, уволенных с военной службы, и членов их семей;

4) обороты угледобывающих предприятий по реализации угля и продуктов углеобогащения угле сбытовым органам;

5) товары, экспортируемые предприятиями-изготовителями, экспортируемые услуги и работы, а также услуги по транспортировке, погрузке, разгрузке, перегрузке экспортируемых товаров и при транзите иностранных грузов через территорию РФ.

6) товары и услуги, предназначенные для официального использования иностранных дипломатических и приравненных к ним представительств, а также для личного пользования дипломатического и административно-технического персонала этих представительств, включая членов их семей, проживающих вместе с ними;

7) услуги городского пассажирского транспорта (кроме такси), а также услуги по перевозкам пассажиров в пригородном сообщении морским, речным, железнодорожным и автомобильным транспортом;

8) квартирная плата, включая плату за проживание в общежитиях;

9) стоимость выкупаемого в порядке приватизации имущества государственных предприятий, стоимость приобретаемых гражданами жилых помещений в домах государственного и муниципального жилищного фонда (в порядке приватизации), а также арендная плата за арендные предприятия, образованные на базе государственной собственности;

10) операции по страхованию и перестрахованию, выдаче и передаче ссуд, а также операции, совершаемые по денежным вкладам, расчетным, текущим и другим счетам;

11) операции, связанные с обращением валюты, денег, банкнот, являющихся законными средствами платежа, а также ценных бумаг (акций, облигаций, сертификатов, векселей и др.), кроме брокерских и других посреднических услуг. Исключение представляют операции по изготовлению и хранению указанных платежных средств и бумаг, по которым налог взимается;

12) продажа почтовых марок, маркированных открыток, конвертов, лотерейных билетов;

13) действия, выполняемые уполномоченными на то органами, за которые взимается государственная пошлина, а также услуги, оказываемые членами коллегии адвокатов;

14) плата за недра;

15) патентно-лицензионные операции (кроме посреднических), связанные с объектами промышленной собственности, а также получение авторских прав;

16) продукция собственного производства отдельных предприятий общественного питания (студенческих и школьных столовых, столовых других учебных заведений, больниц, детских дошкольных учреждений, а также столовых и иных учреждений и организаций социально-культурной сферы, финансируемых из бюджета);

17) услуги в сфере образования, связанные с учебно-производственным и воспитательным процессом; услуги по обучению детей и подростков в кружках, секциях, студиях; услуги, оказываемые детям и подросткам с использованием спортивных сооружений; услуги по содержанию детей в дошкольных учреждениях и уходу за больными и престарелыми; услуги вневедомственной охраны МВД РФ. Под услугами в сфере образования следует понимать услуги, оказываемые образовательными учреждениями в части их уставной непредпринимательской деятельности независимо от их организационно правовых форм: государственными, муниципальными, негосударственными, включая частные, общественные, религиозные. Указанная льгота предоставляется при наличии лицензии на право ведения образовательной деятельности;

18) товары (работы, услуги), вырабатываемые и реализуемые учебными предприятиями образовательных учреждений (включая учебно-производственные мастерские), при условии направления полученного от этой деятельности дохода в данном образовательном учреждении на непосредственные нужды обеспечения, развития и совершенствования образовательного процесса;

19) Научно-исследовательские и опытно-конструкторские работы, выполняемые за счет бюджета, а также средств Российского фонда фундаментальных исследований, Российского фонда технологического развития и образуемых для этих целей в соответствии с законодательством внебюджетных фондов министерств, ведомств, ассоциаций; научно-исследовательские и опытно-конструкторские работы, выполняемые учреждениями образования на основе хозяйственных договоров;

20) услуги учреждений культуры и искусства, религиозных объединений, театрально-зрелищные, спортивные, культурно-просветительные, развлекательные мероприятия, включая видео показ. Под услугами религиозных объединений следует понимать услуги, связанные с осуществлением уставной деятельности, в том числе изготовление и реализацию их предприятиями предметов культа и религиозного назначения;

21) обороты казино, игровых автоматов, выигрыши по ставкам на ипподромах;

22) ритуальные услуги похоронных бюро, кладбищ и крематориев, включая изготовление памятников и надгробий, проведение обрядов и церемоний религиозными организациями;

23)обороты по реализации конфискованных, бесхозяйственных ценностей, кладов и скупленных ценностей, а также ценностей, перешедших по праву наследования государству:

24) обороты по реализации для дальнейшей переработки и аффинирования руды, концентратов и других промышленных продуктов, содержащих драгоценные металлы, лома и отходов драгоценных металлов, а также обороты по реализации в

Государственный фонд драгоценных металлов и драгоценных камней РФ;

25) платные медицинские услуги для населения, лекарственные средства, изделия медицинского назначения, протезно-ортопедические изделия и медицинская техника, а также путевки в санитарно-курортные и оздоровительные учреждения, учреждения отдыха, туристско-экскурсионные путевки; технические средства, включая автотранспорт, которые не могут быть использованы иначе как для профилактики инвалидности и реабилитации инвалидов;

26) товары (работы, услуги) производимые и реализуемые лечебно производственными мастерскими при психиатрических учреждениях, общественными организациями инвалидов;

27) товары (работы, услуги) собственного производства (за исключением брокерских и иных посреднических услуг), реализуемые предприятиями, учреждениями и организациями (кроме осуществляющих снабженчёско-сбытовую, торговую или закупочную деятельность), в которых инвалиды составляют не менее 50% от общего числа работников. При определении права на получение указанной льготы в среднесписочную численность включаются состоящие в штате работники предприятия, учреждения, организации, в том числе работающие по совместительству, а также лица, не состоящие в штате и выполняющие работы по договору подряда и другим договорам гражданско-правового характера;

28) продукция собственного производства колхозов, совхозов и других сельскохозяйственных предприятий, реализуемая в счет натуральной оплаты труда, натуральных выдач для оплаты труда, а также для общественного питания работников, привлекаемых на сельскохозяйственные работы;

29) изделия народных промыслов признанного художественного достоинства, образцы которых приняты в установленном порядке. Образцы изделий должны утверждаться территориальными комиссиями по вопросам развития художественных народных промыслов и декоративно-прикладного искусства;

30) товары, ввозимые на территорию РФ в качестве гуманитарной помощи в порядке, определяемой Правительством РФ; сдача в аренду служебных и жилых помещений иностранным гражданам и юридическим лицам, аккредитованным в РФ, в случаях, если их национальным законодательством установлена аналогичная льгота в отношении граждан и юридических лиц РФ либо эта льгота предусмотрена в международных договорах;

31) товары, ввозимые на территорию РФ: продовольственные товары (кроме под акцизных) и сырье для их производства; товары для детей по перечню, утвержденному Правительством РФ; оборудование и приборы, используемые для научно-исследовательских целей; технические средства, включая автотранспорт, которые не могут быть использованы иначе как для профилактики инвалидности и реабилитации инвалидов, лекарственные средства, изделия медицинского назначения, протезно-ортопедические изделия; медицинская техника, а также сырье и комплектующие изделия для их производства;

32) обороты по реализации драгоценных камней в сырье для обработки предприятиям независимо от форм собственности и последующей продажи на экспорт, драгоценных металлов и драгоценных камней в сырье или ограненных внешнеэкономическим организациям и Центральному банку России из Государственного фонда драгоценных металлов и драгоценных камней Россия;

33) товары, работы и услуги сельскохозяйственных предприятий, реализуемые пенсионерам по старости и инвалидности, работающим на данных предприятиях, и пенсионерам по старости и инвалидности из числа бывших работников этих предприятий в пределах установленных норм;

34) товары (работы, услуги) собственного производства, реализуемые учебно-производственными (трудовыми) мастерскими при противотуберкулезных и психоневрологических учреждениях и при учреждениях социальной защиты и социальной реабилитации населения;

35) сбор (плата) за выдачу лицензий на осуществление отдельных видов деятельности и регистрационный сбор (плата) за выдачу документов, удостоверяющих право собственности граждан на землю.

36) ввозимые на территорию РФ товары, предназначенные в качестве вклада в уставные фонды предприятий с иностранными инвестициями в течение года с момента их регистрации;

37) ввозимые на территорию РФ технологическое оборудование, запасные части к нему, материалы для обеспечения выпуска медицинских иммунобиологических препаратов для диагностики, профилактики и лечения, инфекционных заболевании, предназначенных для борьбы с эпидемиями;

38) ввозимые на территорию РФ товары и технологическое оборудование, направляемые в качестве безвозмездной технической помощи иностранными государствами в соответствии с межправительственными соглашениями, а также в соответствии с договорами с иностранными организациями и фирмами для проведения совместных научных работ;

39) ввозимые на территорию РФ книги и периодические издания, учебные пособия для образовательных учреждений.

Иными словами, льготы по данному налогу предоставляются либо путем изъятия из налогообложения определенных элементов объекта налога, либо путем освобождения от налогообложения отдельных категорий плательщиков.

Освобождаются от НДС товары (работы, услуги) по единому на всей территории РФ перечню, установленному законодательными актами. Местные органы государственной власти не могут его изменить.

Льготы по рассматриваемому налогу не распространяются на продукцию, поставляемую в другие государства — участники СНГ

В основу исчисления НДС на ввозимые на территорию РФ товары положена их таможенная стоимость, таможенные платежи, а по подакцизным товарам — и суммы акцизов.

4.3.Налог на прибыль предприятий и организаций.В налоговой системе РФ налог на прибыль предприятий и организаций занимает важное место, обеспечивая значительные поступления средств, как в федеральный бюджет, так и в бюджеты субъектов РФ. Так, доходной части федерального бюджета РФ налог на прибыль предприятий и организаций приносит 20% общей суммы налоговых поступлений, или 18% всех доходов федерального бюджета. Согласно Закону РФ «Об основах налоговой системы в Российской Федерации» этот налог определен как федеральный, распределяемый в пропорции, установленной Законом РФ от 15 апреля 1993 г. № 4807-1 «Об основах бюджетных прав и прав по формированию внебюджетных фондов». Иными словами, с помощью налога на прибыль происходит регулирование доходной базы бюджетов субъектов РФ.

Взимание налога на прибыль осуществляется в соответствии с Законом РФ от 27 декабря 1991 г. № 2116-1 «О налоге на прибыль предприятий и организаций» и Инструкцией Госналогслужбы РФ от 10 августа 1995 г. № 37 «О порядке исчисления и уплаты в бюджет налога на прибыль предприятий и организаций».

Налог на прибыль предприятий и организаций — прямой, т. е. его величина прямо зависит от конечных результатов хозяйственной деятельности. Поэтому данный налог влияет на инвестиционные процессы и процесс наращивания капитала. Для предприятий и организаций налог на прибыль является основным.

А. Плательщики налога на прибыль — предприятия и организации, их филиалы и другие подразделения, имеющие отдельный баланс и расчетный счет. К плательщикам налога на прибыль предприятий и организаций относятся:

1) предприятия с иностранными инвестициями, международные организации, осуществляющие предпринимательскую деятельность;

2) филиалы и другие обособленные подразделения предприятий и организаций, имеющие отдельный баланс и расчетный (текущий) счет;

3) иностранные юридические лица, осуществляющие предпринимательскую деятельность в РФ через постоянные представительства;

4) кредитные и страховые организации и их филиалы (за исключением филиалов и отделений Сбербанка РФ), имеющие отдельный баланс и расчетный (текущий) счет;

5) филиалы (территориальные банки) Сбербанка РФ в республиках, краях, областях,

г. Москве и. С - Петербурге;

6)некоммерческие и бюджетные организации, осуществляющие предпринимательскую деятельность.

Б. По законодательству РФ плательщиками налога на прибыль предприятий и организаций не являются:

1) малые предприятия, перешедшие на упрощенную систему налогообложения, учета и отчетности;

2) предприятия любых организационно-правовых форм по прибыли от реализации произведенной ими сельскохозяйственной и охотохозяйственной продукции, а также от произведенной и переработанной собственной сельскохозяйственной продукции;

3) паевые инвестиционные фонды.

4) прибыль от вне реализационных операций: от сдачи имущества в аренду, долевого участия в других организациях (дивиденды по ценным бумагам); полученные суммы штрафов, пени и неустоек по хозяйственным договорам и т. п.

Похожие работы

... количество, сорт, стоимость (по данным учета), дату принятия груза на хранение, место хранения, номера и даты документов. § 8. Корреспонденции счетов по операциям учета готовой продукции и ее реализации № пп Операции Корреспондирующие счета Дебет Кредит 1. Оприходована готовая продукция 40 20, 23, 29 2. Оприходованы ...

... 19 «НДС по приобретенным ценностям». Теперь передача товаров из оптовой торговли в розничную отразится лишь записями в аналитическом учете по счету 41. В результате совершенствования бухгалтерского учета при реализации готовой продукции и расчетов с покупателями и заказчиками уточняется порядок ведения книги покупок и книги продаж в розничной торговле. Если раньше счета-фактуры поставщиков ...

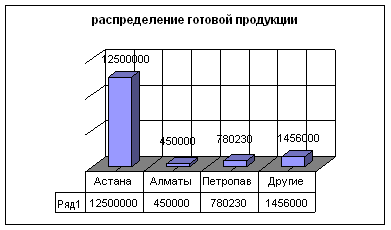

... капитала. Также рекомендуется производить плановые расчеты потребности готовой продукции и товаров на рынке сбыта на основе анализа спроса и предложения на товар и в будущем не производить большие запасы продукции и товаров на складах. 2. По организации учета готовой продукции. Учет организован в соответствии с законодательством РК учетной политикой, типовым планом счетов, стандартами ...

... оценивает систему внутреннего контроля, бухгалтерского учета, проводит оценку аудиторского риска и устанавливает приемлемый уровень существенности. Аудитор начинает планировать аудит учет отгрузки и реализации готовой продукции до написания письма-обязательства и до заключения договора с экономическим субъектом о проведении аудита. Планирование, являясь начальным этапом проведения аудита, ...

0 комментариев