Навигация

Коэффициент обеспеченности собственными оборотными средствами рассчитаем по формуле 28

3. Коэффициент обеспеченности собственными оборотными средствами рассчитаем по формуле 28

Коэффициент обеспеченности собственными оборотными средствами на начало года=-0,010

Коэффициент обеспеченности собственными оборотными средствами на конец года=-0,038

4. Коэффициент быстрой ликвидности рассчитаем по формуле 25

Коэффициент быстрой ликвидности на начало года=0,057

Коэффициент быстрой ликвидности на конец года=0,090

Из расчёта видно, что предприятие не обеспечено собственными оборотными средствами, т.е. оборотные средства приобретены предприятием за счёт своих средств и заёмных, кроме того К обеспеченности собственными средствами снизился на конец года. Это значит, что предприятие дополнительно вовлекло заёмные средства в формирование оборотных средств.

Факторный анализ коэффициента абсолютной ликвидности:

Таблица3.2.

| Подстановка | Денежные средства | Кредиторская задолженность | Прочие краткосрочные пассивы | Заёмные средства | К абсолютной ликвидности | Влияние фактора |

| Базис 1 подстановка 2 подстановка 3 подстановка 4 подстановка | 1662 2325 2325 2325 2325 | 39316 39316 81095 81095 81095 | 7012 7012 7012 39 39 | 18979 18979 18979 18979 11155 | 0,026 0,036 0,022 0,023 0,025 | +0,010 -0,014 +0,001 +0,002 |

1) за счёт роста денежных средств на 663 тыс.р., К абсолютной ликвидности вырос на 0,01

2) за счёт увеличения кредиторской задолженности на 41779 тыс.р., К абсолютной ликвидности снизился на 0,014

3) за счёт снижения прочих краткосрочных пассивов на 697тыс.р., К абсолютной ликвидности вырос на 0,001

4) за счёт снижения заёмных средств на 7824тыс.р., К абсолютной ликвидности вырос на 0,002

Влияние отрицательных факторов перекрыло значение положительных, в результате чего К абсолютной ликвидности снизился, хотя и ненамного.

Факторный анализ коэффициента текущей ликвидностиТаблица3.3.

| Подстановка | Ден. Ср-ва | Деб. Зад-ть до 12 мес. | Пр. об. активы | Запасы и затраты | Кредит. Зад-ть | Пр. краткоср пассивы | Заёмные ср-ва | К тек. ликвидности | Влияние фактора |

| Базис 1 подстановка 2 подстановка 3 подстановка 4 подстановка 5 подстановка 6 подстановка 7 подстановка | 1662 2325 2325 2325 2325 2325 2325 2325 | 2089 2089 6003 6003 6003 6003 6003 6003 | 1 1 1 0 0 0 0 0 | 60907 60907 60907 60907 81014 81014 81014 81014 | 39316 39316 39316 39316 39316 81095 81095 81095 | 7012 7012 7012 7012 7012 7012 39 39 | 18979 18979 18979 18979 18979 18979 18979 11155 | 0,990 0,067 1,060 1,060 1,368 0,834 0,892 0,968 | +0,010 +0,060 0 +0,308 -0,534 +0,058 +0,076 |

1) за счёт увеличения денежных средств на 663 тыс.р., К текущей ликвидности вырос на 0,010

2) при росте дебиторской задолженности до 12 месяцев на 3914тыс.р., К текущей ликвидности вырос на 0,060

3) при росте прочих оборотных активов на 1 тыс.р., К текущей ликвидности практически не изменился.

4) При росте запасов и затрат (включая долгосрочные финансовые вложения и НДС) на 20107тыс.р., К текущей ликвидности вырос на 0,308

5) При росте кредиторской задолженности на 41779тыс.р., К текущей ликвидности снизился на 0,534

6) При снижении заёмных средств на 7824тыс.р., К текущей ликвидности вырос на 0,076

Т.к. коэффициент текущей ликвидности и коэффициент обеспеченности собственными оборотными средствами ниже норматива, то следует рассчитать коэффициент восстановления платёжеспособности. Для этого используем формулу 29:

К восстановления платёжеспособности=0,479

Этот коэффициент ниже минимального значения (1), что означает невозможность восстановления платёжеспособности предприятия в ближайшее время

Факторный анализ коэффициента обеспеченности собственными оборотными средствами:

Таблица3.4.

| Подстановка | Собственные источники | Стоимость оборотных активов | К обеспеченности СОС | Влияние фактора |

| Базис 1 подстановка 2 подстановка | -655 -3353 -3353 | 64562 64562 89335 | -0,010 -0,052 -0,038 | -0,062 +0,014 |

3) при дополнительном вовлечении заёмных средств (при снижении собственных источников) К обеспеченности СОС снизился на 0,062

4) при росте стоимости оборотных активов К обеспеченности повысился на 0,014

общее влияние=0,048; проверка: 0,014-0,062=0,048

В результате проведённого факторного анализа можно сказать, что влияние отрицательных факторов перекрыло влияние положительных, в результате чего К обеспеченности СОС снизился.

3.2.Анализ финансовой устойчивости предприятия

Финансово-устойчивым называется предприятие, которое:

1. за счёт собственных средств покрывает средства, вложенные в активы;

2. не допускает неоправданной дебиторской и кредиторской задолженностей;

3. расплачивается в срок по своим обязательствам

При анализе финансовой устойчивости изучают финансовое состояние, состав и размещение активов, динамику и структуру источников, дебиторскую и кредиторскую задолженность, платёжеспособность и ликвидность.

При оценке кредитоспособности банку недостаточно иметь информацию о платёжеспособности клиентов. Важно быть уверенным в стабильности финансового положения ссудозаёмщика. Финансовая устойчивость предприятия тем выше, чем ниже его зависимость от заёмных средств.

Система показателей финансовой устойчивости:

Абсолютные показатели:

1. общая стоимость имущества

2. величина иммобилизованных средств

3. величина мобильных средств

4. величина собственных средств

5. величина заёмных средств

6. наличие у предприятия собственных оборотных средств

величина собственных оборотных средств считается достаточной при условии, что она покрывает все расходы по созданию запасов и затрат.

Источником средств для формирования запасов и затрат (кроме собственных оборотных средств) являются долгосрочные кредиты и займы и краткосрочные кредиты и займы. Различают 3 показателя обеспеченности запасов и затрат, источниками их формирования являются:

1. излишек или недостаток собственных оборотных средств

2. излишек или недостаток собственных оборотных средств и долгосрочных кредитов

3. излишек или недостаток собственных оборотных средств, долгосрочных и краткосрочных кредитов

По обеспеченности запасов и затрат, источниками их формирования различают 4 типа финансовой устойчивости:

- абсолютная финансовая устойчивость

собственные оборотные средства≥0

собственные оборотные средства+долгосрочные кредиты≥0

собственные оборотные средства + долгосрочные кредиты + кракосрочные кредиты ≥0

S (1,1,1) – 3х-мерный показатель устойчивости

- нормальная финансовая устойчивость

собственные оборотные средства<0

собственные оборотные средства+долгосрочные кредиты≥0

собственные оборотные средства + долгосрочные кредиты + кракосрочные кредиты ≥0

S(0,1,1)

- неустойчивое финансовое положение

собственные оборотные средства<0

собственные оборотные средства+долгосрочные кредиты<0

собственные оборотные средства + долгосрочные кредиты + кракосрочные кредиты ≥0

S(0,0,1)

- кризисное финансовое положение

собственные оборотные средства<0

собственные оборотные средства+долгосрочные кредиты<0

собственные оборотные средства + долгосрочные кредиты + кракосрочные кредиты <0

Относительные показатели финансовой устойчивости:

1. Коэффициент автономии (коэффициент концентрации собственного капитала или обеспеченности собственными средствами)

К автономии = собственные средства/валюта баланса (31)

Минимальное значение = 0,5

Коэффициент характеризует долю владельца предприятия в общей сумме средств, авансированная в его деятельности. Рост коэффициента означает повышение финансовой устойчивости

2. Коэффициент финансовой зависимости (32)

К финансовой зависимости=валюта баланса/собственные средства

Рост коэффициента означает увеличение доли заёмных средств. Если К=1, то это значит, что владельцы полностью финансируют своё предприятие.

3. Коэффициент финансовой устойчивости (33)

К финансовой устойчивости = собственные средства/заёмные +привлечённые средства

Чем выше значение коэффициента, тем сильнее финансовая устойчивость предприятия.

4. коэффициент обеспеченности собственными оборотными средствами = собственные оборотные средства/оборотные средства (34)

минимальное значение = 0,1

оптимальное значение = 0,6-0,8

К обеспеченности собственными оборотными средствами характеризует участие предприятия в формировании мобильной части актива баланса.

Похожие работы

... позитивная тенденция связана скорее всего с техническим переоснащением производства и оптимизацией производственного процесса. За анализируемый период предприятие получало прибыль. Раздел 3 Разработка стратегии развития предприятия 3.1 Стратегическое планирование деятельности предприятия Стратегическое планирование - это одна из функций управления, которая представляет собой процесс ...

... оборотные активы. Таким образом, можно делать вывод о том, что предприятие финансирует оборотный капитал полностью за счет заемных источников, что является отрицательным фактом. 3. Форма организации производства ОАО «Белгородский хладокомбинат» и пути ее совершенствования 3.1 Блочно-модульная форма организации производства Под влиянием научно-технического прогресса в технике и технологии ...

... оперативного маневрирования собственными средствами. Коэффициент реальной стоимости имущества превышает стоимость имущества и не изменяется на протяжении 3 лет. 3. АНАЛИЗ ЭФФЕКТИВНОСТИ ПРОИЗВОДСТВА МОЛОКА 3.1 Анализ динамики производства молока Объем производства и объем реализации продукции являются взаимозависимыми показателями. В условиях ограниченных производственных возможностей и ...

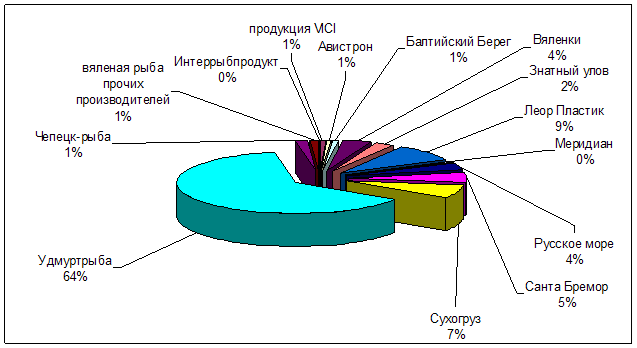

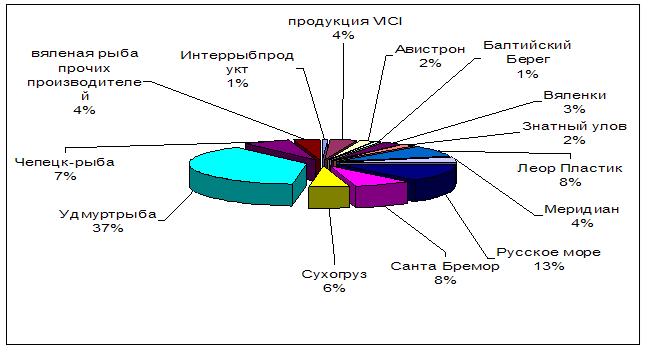

... – устное представление товара в ходе беседы с одним или несколькими потенциальными покупателями с целью совершения продажи.4. СОВЕРШЕНСТВОВАНИЕ ТОВАРНОЙ ПОЛИТИКИ 4.1. Предложения по совершенствованию товарного ассортимента Совершенствование ассортимента требует маркетингового анализа структуры номенклатуры товара для выявления видов, типов и торговых марок, не пользующихся спросом и/или ...

0 комментариев