Навигация

Коэффициент маневренности собственных средств = собственные оборотные средства/капитал и резервы (35)

5. Коэффициент маневренности собственных средств = собственные оборотные средства/капитал и резервы (35)

Таблица3.5.

| Показатели | Начало года | Конец года | Абсолютное изменение |

| 1.источники собственных средств 2.внеоборотные активы 3.собственные оборотные средства СОС) 4.долгосрочные кредиты (ДК) 5.СОС+ДК 6.краткосрочные кредиты (КК) 7.СОС+ДК+КК 8.запасы и затраты (ЗЗ) 9.СОС-ЗЗ 10.(СОС+ДК)-ЗЗ 11.(СОС+ДК+КК)-ЗЗ 12.3х-мерный показатель финансовой устойчивости 13.К автономии 14.Кфинансовой устойчивости | 31605 32260 -655 - -655 65307 64652 59200 -59855 -59855 5452 0,0,1 0,326 0,542 | 19023 21977 -2954 - -2954 92289 89335 76672 -79626 -79626 12663 0,0,1 0,171 0,206 | -12582 -10283 -2299 - -2299 +26982 +24683 +17472 -19771 -19771 +7211 -0,155 -0,336 |

Произведённые расчёты:

1. К автономии рассчитаем по формуле 31

К автономии на начало года = 0,326

К автономии на конец года = 0, 171

2.К финансовой устойчивости рассчитаем по формуле 33

К финансовой устойчивости на начало года = 0,542

К финансовой устойчивости на конец года = 0, 206

Проведём анализ финансовой устойчивости с помощью расчёта обеспеченности запасов и затрат предприятия источниками их финансирования:

СОС на начало года = -655<0

СОС на конец года = -2954<0

СОС+ДК на начало года = -655<0

СОС+ДК на конец года = -2954<0

СОС+ДК+КК на начало года = 64562>0

CОС+ДК+КК на конец года = 89335>0

Вывод:

Рассмотрим данные, приведённые в таблице 3.5. расчёты показывают, что предприятие находится в неустойчивом финансовом положении. У него в распоряжении находится мало источников собственных средств, а к концу года они ещё к тому же и снизились. В результате этого, оборотные средства приобретены, в основном, за счёт заёмных средств. Коэффициент автономии ниже норматива и имеет тенденцию к снижению. Это тоже связано с недостатком собственных средств. Коэффициент финансовой устойчивости очень низкий, кроме того, имеет тенденцию к снижению, что связано с недостатком собственных средств и с большой суммой привлечённых и заёмных средств.

Предприятию следует позаботиться о том, как пополнить свой собственный капитал. Ему нужно срочно менять свою политику.

3.3. Перспективный анализ финансовой устойчивости с учётом предполагаемой выдачи кредита.

Современная экономическая наука имеет большое количество приёмов и методов для прогнозирования финансовых показателей. Исходным пунктом перспективного анализа является признание факторопреемственности изменений показателей деятельности предприятия от одного периода к другому.

Кредитную организацию интересует, в первую очередь, сможет ли предприятие вернуть взятые в кредит деньги и обслужить долг. Существует метод прогнозирования банкротства предприятия с помощью расчёта индекса кредитоспособности – «Z»-показателя. Z-показатель широко применяется в зарубежной практике. Автор – Эдгар Альтман, который в 1968 году провёл мультипликативный дискриминантный анализ, с помощью которого разделил предприятия на потенциальных банкротов и небанкротов. При построении индекса Альтман обследовал 66 предприятий, из которых половина обанкротилась, а половина работала успешно. Альтман исследовал 22 показателя, из которых отобрал 5 наиболее значимых и построил многофакторное регрессивное уравнение. Z-показатель – это функция от некоторых показателей, характеризующих работу предприятие и его экономический потенциал.

Z=3,3К1+1,0К2+0,6К3+1,4К4+1,2К5

К1=прибыль до выплаты налогов/валюта баланса (36)

К2=выручка от реализации/валюта баланса (37)

К3=собственный капитал/заёмные +привлечённые средства (38)

К4=реинвестированная прибыль/валюта баланса (39)

К5=СОС/валюта баланса (40)

Критическое значение показателя = 2,675

Если Z<2, 675, то предприятие в ближайшем будущем ожидает банкротство.

Если Z≤1,8, то у предприятия очень высокая степень вероятности банкротства

Если 1,8<Z<2,7, то у предприятия высокая степень банкротства.

Если 2,71<Z<2,79, то у предприятия существует возможность обанкротиться.

Если Z>2,91, то у предприятия очень низкая вероятность обанкротиться.

Рассчитаем К1 на конец года по формуле 36

К1 = 0,214

Рассчитаем К2 по формуле 37

К2 = 1,304

Рассчитаем К3 по формуле 38

К3 = 0,206

Рассчитаем К4 по формуле 39

К4 = 0,014

Рассчитаем К5 по формуле 40

К5 = -0,027

Z=3,3*0,214+1*1,304+0,6*0,206+1,4*0,014+1,2*(-0,027) = 2,121

У предприятия высокая степень банкротства. Здесь важным показателем является собственный капитал, делённый на заёмные и привлечённые средства, а у нашего предприятия собственный капитал является отрицательным числом. Самым высоким показателем здесь является К2, он достаточно велик, потому что у предприятия большая выручка от реализации. Чтобы избежать банкротства, предприятию необходимо в первую очередь, изменить свою политику, которая должна быть направлена на рост, прежде всего, собственного капитала.

ЗАКЛЮЧЕНИЕ.

Заключительным этапом анализа деятельности предприятия является обобщение результатов анализа.

В первую очередь, рассмотрим наиболее обобщённые и важные показатели оценки прибыльности (рентабельности) хозяйственной деятельности предприятия. У ООО Хладокомбинат №7 за анализируемый период все показатели рентабельности имеют тенденцию к повышению, что свидетельствует о повышении работы предприятия. в итоге чистая прибыль у предприятия растёт.

Рассмотрим показатели оценки эффективности управления предприятием. Балансовая прибыль за анализируемый период выросла на 22381тыс.р. выручка от реализации имеет тенденцию к росту (+39631тыс.р.), что является положительным фактором. Прибыль от реализации также выросла (на 15822тыс.р.).

Рассмотрим показатели оценки деловой активности. Фондоотдача выросла, что свидетельствует о повышении эффективности использования основных средств. Коэффициент оборачиваемости оборотных средств снизился, что говорит о понижении количества оборотов оборотных средств.

Рассмотрим показатели ликвидности. Коэффициенты ликвидности за анализируемый период ниже минимально допустимого значения, что является отрицательной тенденцией в деятельности предприятия. также можно сказать, что предприятие не обеспечено собственными оборотными средствами.

Перспективный анализ финансовой устойчивости с учётом предполагаемой выдачи кредита показал, что у предприятия высокая степень вероятности обанкротиться.

Желающих получить кредит всегда много, но среди них необходимо выбрать тех, кому можно его предоставить, доверить и быть уверенным, что ссуда будет своевременно возвращена и за её использование будет выплачен ссудный процент. Поэтому неудивительно, что банк вступает в кредитные отношения с заёмщиком на базе оценки его кредитоспособности, ликвидности его баланса, изучения рынка продукта товаропроизводителя, уровня менеджмента и управления с учётом прошлого опыта работы с ним.

В оценке надёжности и конкурентоспособности своих клиентов и партнёров заинтересованы все субъекты рыночной экономики: инвесторы, банки, биржи, поставщики, заказчики, рекламные агентства и т.д. Рейтинг означает отнесение предприятие к какому-либо разряду или классу. Рейтинг не является постоянной величиной, а может повышаться или понижаться. В основе установления рейтинга лежит набор финансовых коэффициентов, которые могут получать оценку в баллах в зависимости от степени значимости каждого коэффициента.

В зависимости от итоговой оценки (количества баллов) предприятие относится к определённому классу кредитоспособности:

Первый класс кредитоспособности образуют заёмщики с абсолютным устойчивым финансовым положением или с незначительными отклонениями, которые можно легко устранить.

Второй класс образуют заёмщики, имеющие признаки финансового напряжения, для преодоления которых имеются потенциальные возможности.

Третий класс образуют заёмщики с неудовлетворительным финансовым положением и отсутствием перспектив стабилизации.

Проведём рейтинговую оценку с помощью баллов.

Пример балльной оценки

Таблица3.6.

| Коэффициент | 1класс (кредитоспособное предприятие) | 2класс (ограниченно кредитоспособное предприятие) | 3 класс (некредитоспособное) |

| 1. К абсолютной ликвидности 2.Кбыстрой ликвидности 3.Ктекущей ликвидности 4. К автономии | Более 0,2 Более 0,8 Более 2 Более 0,6 | 0,15-0,2 0,5-0,8 1-2 0,4-0,6 | Менее 0,2 Менее 0,5 Менее1 Менее0,4 |

К абсолютной ликвидности – удельный вес – 30%

К быстрой ликвидности – удельный вес – 20%

К текущей ликвидности – удельный вес – 20%

К автономии – удельный вес – 30%

1 класс – 100-150 баллов

2 класс – 151-250 баллов

3 класс – 251-300 баллов

К абсолютной ликвидности = 0,025 –3 класс

К быстрой ликвидности = 0,09 – 3 класс

К текущей ликвидности = 0,968 – 3 класс

К автономии = 0,171 – 3 класс

3*30+3*20+3*20+3*30=300 баллов

предприятие относится к 3 классу (некредитоспособное предприятие).

В связи с этим можно сказать, что нашему предприятию банк не захочет выдать кредит, а если оно и получит кредит, то под большие проценты и под гарантию.

Похожие работы

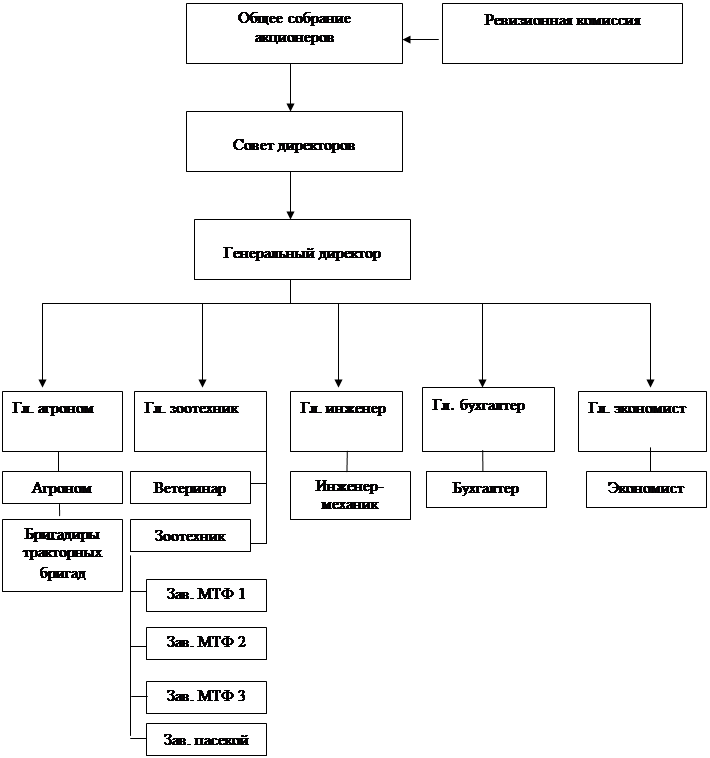

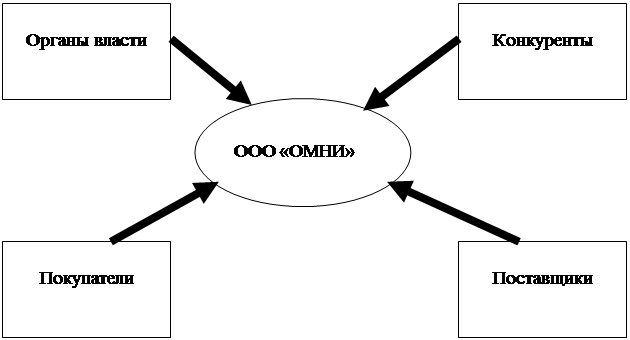

... позитивная тенденция связана скорее всего с техническим переоснащением производства и оптимизацией производственного процесса. За анализируемый период предприятие получало прибыль. Раздел 3 Разработка стратегии развития предприятия 3.1 Стратегическое планирование деятельности предприятия Стратегическое планирование - это одна из функций управления, которая представляет собой процесс ...

... оборотные активы. Таким образом, можно делать вывод о том, что предприятие финансирует оборотный капитал полностью за счет заемных источников, что является отрицательным фактом. 3. Форма организации производства ОАО «Белгородский хладокомбинат» и пути ее совершенствования 3.1 Блочно-модульная форма организации производства Под влиянием научно-технического прогресса в технике и технологии ...

... оперативного маневрирования собственными средствами. Коэффициент реальной стоимости имущества превышает стоимость имущества и не изменяется на протяжении 3 лет. 3. АНАЛИЗ ЭФФЕКТИВНОСТИ ПРОИЗВОДСТВА МОЛОКА 3.1 Анализ динамики производства молока Объем производства и объем реализации продукции являются взаимозависимыми показателями. В условиях ограниченных производственных возможностей и ...

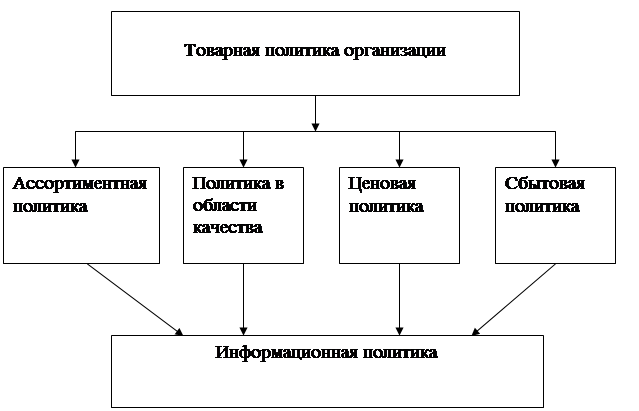

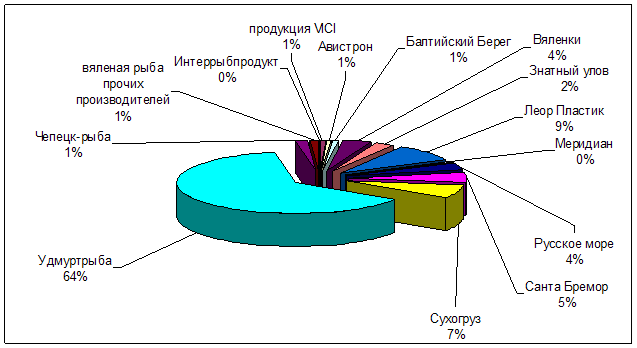

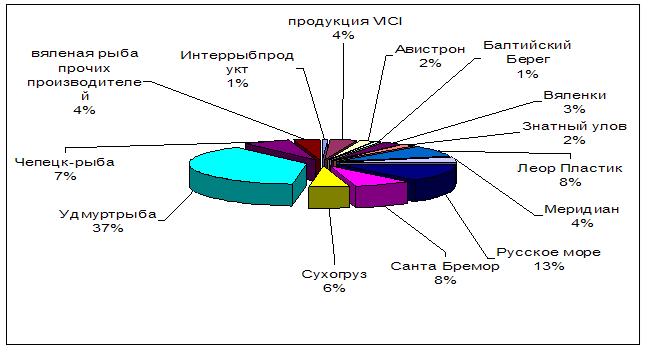

... – устное представление товара в ходе беседы с одним или несколькими потенциальными покупателями с целью совершения продажи.4. СОВЕРШЕНСТВОВАНИЕ ТОВАРНОЙ ПОЛИТИКИ 4.1. Предложения по совершенствованию товарного ассортимента Совершенствование ассортимента требует маркетингового анализа структуры номенклатуры товара для выявления видов, типов и торговых марок, не пользующихся спросом и/или ...

0 комментариев