Навигация

МЕТОДИКА АНАЛИЗА И УПРАВЛЕНИЯ ОБОРОТНЫМИ СРЕДСТВАМИ ПРЕДПРИЯТИЯ

2. МЕТОДИКА АНАЛИЗА И УПРАВЛЕНИЯ ОБОРОТНЫМИ СРЕДСТВАМИ ПРЕДПРИЯТИЯ

2.1. Система показателей оценки оборотных средств и эффективности их использования.

Принятие инвестиционных и финансовых решений в процессе ведения бизнеса тесно связано с управлением капиталом хозяйствующих субъектов, поскольку наличие определенной величины и динамики его состояния является одним из важных критериев при выборе оптимальных управленческих решений. Во все периоды жизненного цикла предприятия: от привлечения ресурсов для создания или расширения бизнеса до момента ликвидации или реорганизации — капитал всегда выступает необходимым атрибутом деятельности предприятия. В настоящее время, как правило, для определения эффективности привлечения ресурсов предприятием используются методы финансового планирования и определения денежных потоков. Это достаточно простой, но не всегда эффективный подход. [17, с.46]

Привлечение ресурсов предприятием — двоякий процесс, который должен рассматриваться с двух позиций: со стороны инвестора—как инвестиции, а. со стороны предприятия — как привлечение источников капитала для его формирования. Для решения указанных задач с позиции инвестора вполне достаточно применение финансовых методов, которые позволяют определить сроки возврата вложенных средств и суммы доходов от инвестиций. С точки зрения предприятия. в котором осуществляется формирование капитала, одних финансовых методов анализа для определения степени его воспроизводства, явно недостаточно. Поэтому возникает необходимость применения и ряда других методов и методик анализа привлечения ресурсов и оценки эффективности их использования.

Следует отметить, что на текущий момент, как за рубежом, так и у нас, в России, на практике преобладает утилитарный, узконаправленный подход к анализу капитала, который базируется в основном на решении задач по управлению отдельными видами активов предприятия и источников их формирования. [14, с.145]

Комплексный, системный подход в теории экономического анализа был разработан проф. А.Д.Шереметом более 30 лет тому назад, и ныне широко и успешно используется при проведении анализа оборотных средств предприятий.[17, с.47]

Некоторые авторы, в частности Погостинская Н.Н. и Погостинский Ю.А., утверждают, что в классических подходах экономического анализа [4, с.232] системность отождествляется с комплексностью. По этому поводу можно сказать, что мнение данных авторов совершенно не обосновано. Поскольку в комплексном анализе предполагается использование системы показателей, имеющих взаимную связь и обусловленность (применение системы как метода комплексного экономического анализа). В этом случае об адекватности данных понятий не может идти и речи, поскольку они представляют различные уровни проводимого исследования.

Профессор А.Д.Шеремет при проведении системного анализа выделяет шесть основных этапов:

1. Представление исследуемого объекта как системы, с определением целей и условий ее функционирования.

2. Разработка системы аналитических и синтетических показателей,

3. Схематичное изображение системы.

4. Проведение классификации факторов и показателей, определение взаимосвязей между ними.

5. Формирование модели системы на основе предшествующих этапов.

6. Проведение исследования с использованием разработанной модели.

Комплексный подход к анализу оборотных средств определяется необходимостью изучения всех их составных частей и свойств.

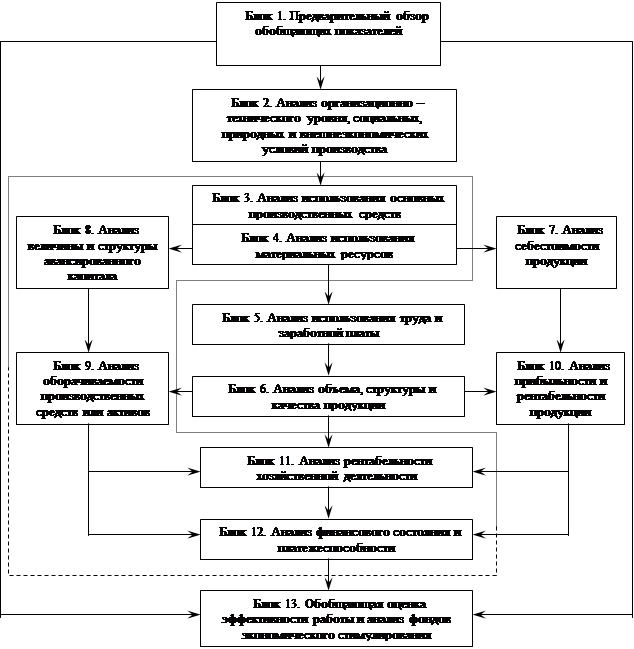

Место анализа оборотных средств и их элементов в системе комплексного экономического анализа деятельности предприятия можно увидеть на схеме комплексного экономического анализа, предложенной проф. А.Д.Шереметом, изображенной на рисунке 2.[30, с.120]

В этой связи при проведении анализа капитала необходимо рассматривать процессы его формирования и развития с одной стороны, и процессы его

Рис. 2 - Схема системы комплексного экономического анализа

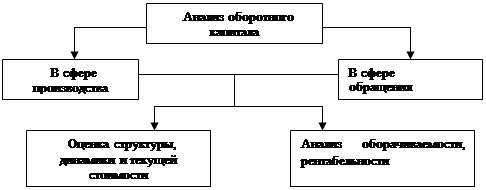

функционирования — с другой. Для отражения основных этапов анализа оборотных средств можно использовать схему, изображенную на рисунке 3.

Особое место а системе анализа оборотных средств предприятия занимают изучение их текущего состояния а также показателей интенсивности и эффективности использования.

Особенно продуктивным при проведении может быть использование балансовых методов анализа, которые позволяют изучать соотношение статей баланса

Рис. 3 – Схема анализа оборотного капитала

путем использования уравнений и вычисления относительных показателей взаимосвязей между составными частями бухгалтерского баланса предприятия и определением количественного значения данных взаимосвязей. Эти методы анализа баланса предприятия иногда называют финансовыми.[28, с.10]

Балансовые методы, используемые при расчете коэффициентов, характеризующих состояние, движение капитала, результативность его функционирования, основываются на данных финансовой бухгалтерской отчетности. Этот момент имеет большое значение в плане точности использования информации, поскольку в бухгалтерской отчетности предприятия с правовой и счетной позиций достоверно, системно отражаются данные об его имущественном, финансовом положении и результатах деятельности в денежном выражении.

Получение показателей капитала возможно только с применением расчетных и аналитических методов. Данные обстоятельства, в свою очередь, и предопределяют острую необходимость в разработке и использовании при проведении оценки и анализа капитала системы показателей, наиболее полно характеризующих его состояние, движение и эффективность использования.

К числу важнейших показателей, характеризующих источники формирования капитала, прежде всего относятся: величина, структура и стоимость всех источников капитала и отдельных его составляющих.

Функционирующий капитал определяется показателями иного порядка: объемными показателями активов; структурой и ценой активов предприятия.[26, с.320]

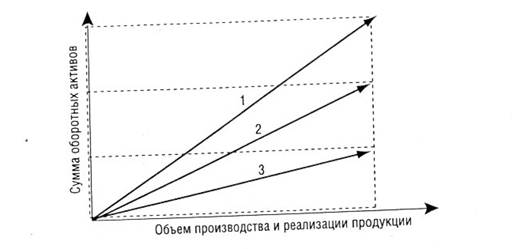

Кроме того, показатели функционирующего капитала должны включать объемные показатели текущих активов и структуру текущего капитала.

Среди показателей структуры источников оборотных средств необходимо выделить следующие.

1. Структуру отдельных источников и их динамику за период, в том числе:

· величину собственных источников;

· величину долгосрочных заемных источников;

· величину краткосрочных заемных источников.

2. Стоимость, средневзвешенная стоимость и структура стоимости источников капитала.

3. Совокупный показатель стоимости источников капитала.

4. Показатель эффекта финансового рычага рассматривается как инструмент управления капиталом, а не просто как показатель структуры источников капитала.

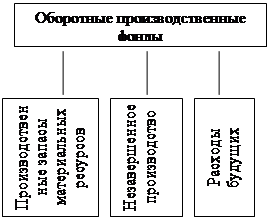

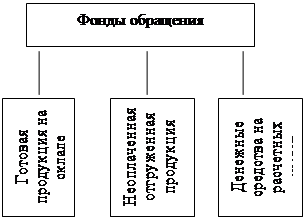

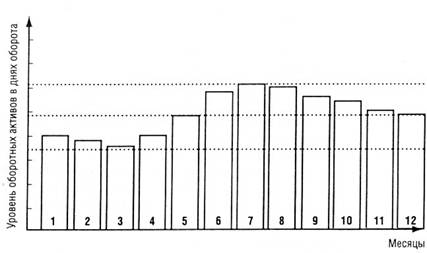

К показателям оборотного капитала относятся: величина, состав, структура и динамика, оборачиваемость, динамика оборачиваемости, факторы, влияющие на оборачиваемость. Показатели использования оборотного капитала имеют структуру, показанную в табл.1.

К показателям эффективности использования капитала относятся: прибыль, результат в виде текущего капитала, прибыльность, рентабельность, капиталоемкость, использование амортизационных отчислений, изменение показателей финансового состояния.[17, с.52]

При разработке методики анализа оборотных средств применен системный подход, заключающийся в использовании системы показателей. Для этого определен круг пользователей, источники информации и показатели, подлежащие отражению.

Для определения основных тенденций в формировании и использовании предприятием своего капитала необходимо производить трендовый анализ по описанной предлагаемой системе показателей в динамике за ряд (3 — 5) лет.

Применение методики предусматривает комплексное использование, но возможно применение ее отдельных разделов для проведения анализа более узкого

Таблица 1 – Показатели использования оборотного капитала| Показатели | Методика определения показателей етодика определения показателей | |

| Коэффициент оборачиваемости оборотного капитала | Коб = | Выручка от реализации продукции |

| Средняя величина оборотного капитала | ||

| Оборачиваемость оборотного капитала в днях | Р0 = | Средняя величина оборотного капитала |

| Выручка от реализации продукции/период | ||

| Коэффициент загрузки оборотного капитала | Кzос = | Средняя величина оборотного капитала |

| Выручка от реализации продукции | ||

Таблица 2 – Коэффициенты использования капитала

| Показатели | Методика расчета показателей | |

| Коэффициент автономии |

Кав = | Собственные источники капитала |

| Всего напитал предприятия | ||

| Коэффициент иммобилизации капитала |

Ким = | Постоянный Капитал |

| Всего собственных источников напитала | ||

| Коэффициент обеспеченности запасов собственным оборотным капиталом |

Коz = | Собственные источник оборотного капитала |

| Общая величина капитала | ||

| Коэффициент обеспеченности оборотного .капитала собственными историйками |

Коi =

|

Собственные источники оборотного капитала |

| Величина оборотного капитала | ||

| Коэффициент общей ликвидности |

Кол = | Оборотный капитал |

| Текущие обязательства | ||

| Коэффициент критической ликвидности |

Ккл = | Денежные средства и эквиваленты |

| Текущие обязательства | ||

| Коэффициент абсолютной ликвидности |

Кал = | Денежные средства и их эквиваленты + краткосрочные финансовые вложения |

| Текущие обязательства | ||

| Чистый оборотный капитал | NWC | Оборотный капитал — Текущие обязательства |

круга вопросов, т.е. изучения конкретных элементов системы капитала предприятия в зависимости от цели проведения анализа.[22, с.89] Методика должна включать в себя:

1. Анализ источников формирования капитала, их структуры и стоимости

В этих целях определяется величина источников капитала предприятия, отношение собственных и заемных источников капитала и показатели мультипликатора капитала. Изучается динамика приведенных показателей. Исчисляется стоимость отдельных источников капитала и его общая стоимость.

2. Анализ функционирующего капитала, его структуры и стоимости, в разрезе:

• основного капитала.

• оборотного капитала.

В данном разделе методики изучаются конкретные формы существования капитала предприятия. Определяется состав материального и нематериального капитала, его структура и состояние, изучаются показатели динамики путем исчисления соответствующих коэффициентов. Производится оценка степени эффективности использования оборотного капитала и влияния внешних и внутренних факторов на его состояние, структуру и динамику.

Похожие работы

... фактически имеющегося дополнительного вовлечения оборотных средств: 19570,6 тыс. руб. > 15763 тыс. руб. 3.3 Совершенствование системы управления оборотными средствами на предприятии Важную роль в организации кругооборота фондов предприятия играет собственный оборотный капитал, который в отчетном году составил 114556 тыс. руб. (среднее значение). В дальнейшем пополнение оборотных средств ...

... самом общем виде норматив определенного элемента оборотных средств есть произведение однодневных затрат на норму запаса дня. Методы нормирования оборотных средств. Существует несколько методов нормирования оборотных средств предприятия: а) в производственных запасах Производственные запасы (ПЗ) - сырье (1) - основные материалы (2) - покупные п/фабрикаты (3) - вспомогательные материалы (4) ...

... часть основана на Бухгалтерском балансе (а также его Отчёте о прибыли и убытках) организации ОАО «Энергоремонт» на 31 декабря 2007 г.(годовой баланс). В практической части я проанализирую на основе теории эффективность управления оборотными средствами на примере предприятия ОАО «Энергоремонт». 1. Длительность одного оборота ( До) определяется по формуле: До = (Со * Тпер) / Vреал , где ...

... эффективность работы предприятия, так как именно оборотный капитал обеспечивает оборот всех ресурсов на предприятии. Оценка эффективности использования оборотного капитала осуществляется также через показатели его оборачиваемости. Поскольку критерием оценки эффективности управления оборотными средствами является фактор времени, используются показатели, отражающие, во-первых, общее время оборота, ...

0 комментариев