Навигация

< СОС + КЗ. (15)

33 < СОС + КЗ. (15)

Для более глубокого анализа финансового состояния организации в дополнение к абсолютным показателям целесообразно рассчитать ряд относительных показателей - финансовых коэффициентов;

• коэффициент автономии (Ка) рассчитывается как отношение величины собственного капитала к итогу баланса:

Ка = КР / Б. (16)

Нормальное минимальное значение коэффициента автономии оценивается на уровне 0,5. Этот коэффициент характеризует долю собственников организации в общей сумме средств, авансируемых в ее деятельности. Чем выше значение этого коэффициента, тем более финансово устойчиво, стабильно и независимо от внешних кредиторов положение данного экономического субъекта.

• коэффициент соотношения заемных и собственных средств (Кз/c) рассчитывается как отношение величины обязательств организации к величине ее собственных средств:

Кз/с = ип / кр. (17)

Коэффициенты Кз/с и Ка взаимосвязаны:

Кз/с = 1/Ка - 1. (18)

Нормальное ограничение для коэффициента соотношения заемных и собственных средств Кз/с > 1. Данный коэффициент показывает, какая величина средств, авансируемых в деятельность организации, финансируется за счет привлеченных источников средств:

• коэффициент маневренности собственного капитала (Kм) рассматривается как отношение величины собственных оборотных средств к об" щей величине источников собственных средств:

Км = СОС / КР. (19)

Нормальное ограничение коэффициента Км > 0,5. Этот коэффициент показывает, какая часть собственного капитала используется для финансирования текущей деятельности, т.е. вложена в оборотные средства, а какая часть капитализирована;

• коэффициент обеспеченности собственными источниками финансирования (Ко) рассчитывается как отношение величины собственных оборотных средств к стоимости запасов и затрат:

Ко = СОС / 33. (20)

Нормальное ограничение коэффициента Ко > 0.1. Этот коэффициент показывает степень обеспеченности собственными источниками покрытии запасов и затрат и является одним из критериев для характеристики неплатежеспособности или же платежеспособности предприятия.

• коэффициент соотношения собственных и привлеченных средств (Кс/п) рассчитывается как отношение величины собственного капитала к величине привлеченного капитала:

Кс/п = КР / ИП; (21)

Нормальное ограничение коэффициента Кс/п > 1. Коэффициент показывает, какая часть деятельности организации финансируется за счет собственных источников;

• коэффициент финансовой зависимости (Кф/з) рассчитывается как отношение величины валюты баланса-нетто к величине собственного капитала:

Кф/з = БН / КР. (22)

Нормальное ограничение коэффициента Кф/з > 1.25. Рост этого показателя в динамике означает увеличение доли заемных средств в финансировании организации. Если его значение снижается до единицы, это означает, что деятельность организации полностью финансируется собственными источниками средств.

2.2. Способы управления чистым оборотным капиталом и текущими финансовыми потребностями предприятия

Собственный оборотный капитал предприятия (синонимы: собственные оборотные активы, собственные оборотные средства, чистый оборотный капитал, чистый рабочий капитал) - это те оборотные активы, которые остаются у предприятия в случае единовременного полного (стопроцентного) погашения краткосрочной задолженности предприятия. Другими словами, это тот запас финансовой устойчивости, который позволяет хозяйственному субъекту осуществлять бизнес, не опасаясь за свое финансовое положение даже в самой критической ситуации (когда все кредиторы предприятия одновременно потребуют погасить образовавшуюся текущую задолженность).[29, с.76]

Чаще всего выделяют следующие варианты расчета собственного оборотного капитала:

- источники собственных средств минус внеоборотные активы;

- источники собственных средств плюс долгосрочные кредиты и займы минус внеоборотные активы;

- текущие активы {оборотные средства) минус текущие пассивы (краткосрочная задолженность).

На самом деле перечисленные варианты можно отнести к частным случаям общего подхода к расчету собственного оборотного капитала, который должен базироваться на правильной группировке статей активов и пассивов исходного бухгалтерского баланса (формировании так называемого аналитического баланса), а самое главное. — на учете целевого назначения полученных долгосрочных кредитов и займов.

Рассмотрим порядок расчета собственного оборотного капитала при различных вариантах привлечения долгосрочных кредитов и займов.

Вариант 1. Долгосрочные кредиты и займы имеют целевое назначение — инвестирование во внеоборотные активы.

1-й способ расчета. Данные источники сформировали внеоборотные активы и собственные оборотные активы. Соответственно, для того, чтобы определить величину последних, нужно из источников собственных средств вычесть стоимость внеоборотных активов. При этом сами внеоборотные активы должны быть показаны за минусом той их части, которая была сформирована за счет внешних источников средств, а именно - за счет долгосрочных кредитов и займов. Таким образом, при определении собственного оборотного капитала из собственных источников исключаются те внеоборотные активы, которые были созданы только за счет собственных средств. [26, с.315]

|  | ||||

| |||||

|

2-й способ расчета. Этот способ основан на том, что источниками оборотных средств в данном варианте являются только собственный оборотный капитал и краткосрочная задолженность. Поэтому для определения величины собственного оборотного капитала необходимо из величины текущих активов (оборотных средств) вычесть величину текущих пассивов (краткосрочной задолженности). Таким образом, получим:

Собственный Текущие Текущие (24)

оборотный = активы - пассивы

капитал

Вариант 2. Целевым назначением долгосрочных кредитов и займов является пополнение оборотных активов.

1-й способ расчета. Поскольку долгосрочные кредиты и займы не участвовали в образовании внеоборотных активов, то расчет сводится к вычитанию из источников собственных средств стоимости внеоборотных активов:

Собственный Источники Внеоборотные

оборотный = собственных - (25)

капитал средств активы

2-й способ расчета. В отличие от первого варианта помимо собственного оборотного капитала и краткосрочной задолженности у оборотных активов появился дополнительный источник - долгосрочные кредиты и займы. Поэтому величина собственного оборотного капитала будет определяться после того, как из общей величины текущих активов мы исключим величину долгосрочных кредитов и займов и общую величину краткосрочной задолженности: [12, с.12]

Собственный Текущие Долгосрочные Текущиеоборотный = - кредиты и - (26)

капитал активы займы активы

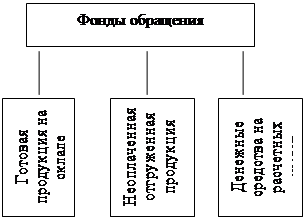

Таким образом, чистый оборотный капитал - это собственные оборотные средства предприятия. Оставшуюся часть оборотных активов, если она не покрыта денежными средствами, надо финансировать в долг - кредиторской задолженностью, а если ее не хватает - брать краткосрочный кредит.

Таким образом можно сформулировать понятие суммарных текущих финансовых потребностей (ТФП).[19, с.7]

ТФП - это :

- разница между текущими активами (без денежных средств) и текущими пассивами;

- разница между средствами , иммобилизованными в запасах сырья, готовой продукции, а также в дебиторской задолженности и краткосрочных финансовых вложениях , и суммой краткосрочного кредита и кредиторской задолженности;

- не покрытая ни собственными ни заемными средствами часть оборотных активов;

- недостаток/излишек собственных оборотных средств;

- потребность в дополнительном краткосрочном кредите, либо, наоборот, излишек денежных средств.[16, с.7]

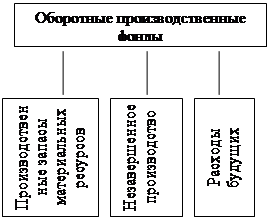

Учитывая остроту проблемы недостатка оборотных средств, сконцентрируемся на природе ТФП операционного характера и способах их регулирования. Операционные ТФП - это та часть суммарных ТФП , которая представляет собой недостаток (излишек) материальных оборотных средств предприятия. [21, с.108]ЗАПАСЫ ДЕБИ- КРЕДИТОР-

ОПЕРА- СЫРЬЯ И ТОРСКАЯ СКАЯ ЗА-

ЦИОННЫЕ = ГОТОВОЙ + ЗАДОЛЖЕН- - ДОЛЖЕН- (27)

ТФП ПРОДУК- НОСТЬ ПО- НОСТЬ ПОС-

ЦИИ КУПАТЕЛЕЙ ТАВЩИКОВ(1) (2) (3) [18, с.108]

Так как одной из задач комплексного оперативного управления текущими активами и текущими пассивами является превращение ТФП в отрицательную величину, то для финансового состояния предприятия благоприятно:

получение отсрочек платежа от поставщиков, от работников предприятия, от государства и т.д.;

неблагоприятно:

замораживание определенной части средств в запасах, представление отсрочек платежа клиентам.[21, с.109]

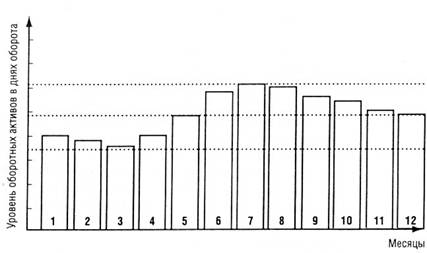

Как суммарные, так и операционные ТФП можно исчислять в рублях, в процентах к обороту, а также во времени относительно оборота.

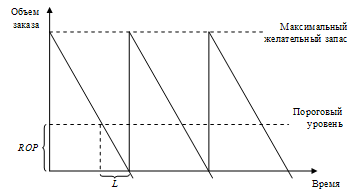

Задача превращения ТФП в отрицательную величину сводится к расчету разумной длительности отсрочек платежей по поставкам сырья и реализации готовой продукции.

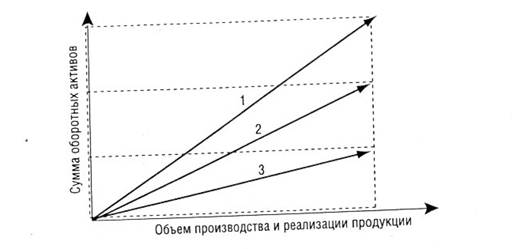

На операционные ТФП оказывают влияние :

- длительность эксплуатационного и сбытового циклов;

- темпы роста производства;

- сезонность производства и реализации готовой продукции , а также снабжения сырьем и материалами;

- состояние конъюнктуры;

- величина и норма добавленной стоимости: чем меньше норма добавленной стоимости, тем в большей степени коммерческий кредит поставщиков способен компенсировать клиентскую задолженность. Чем больше норма добавленной стоимости, тем больше операционные ТФП.

У предприятий с повышенной нормой добавленной стоимости операционные ТФП растут быстрее выручки от реализации. Теперь — текущие финансовые потребности

Основные взаимосвязи: [8, с.22]

ТФП =ТЕКУЩИЕ АКТИВЫ без денежных средств – ТЕКУЩИЕ ПАССИВЫ = оперФП + внереалФП = ДЕБИТОРСКАЯ ЗАДОЛЖЕННОСТЬ + ЗАПАСЫ – КРЕДИТОРСКАЯ ЗАДОЛЖЕННОСТЬ + КРАТКОСРОЧНЫЕ ФИНАНСОВЫЕ ВЛОЖЕНИЯ И ДРУГИЕ ОБОРОТНЫЕ АКТИВЫ, кроме денежных средств - КРАТКОСРОЧНЫЙ КРЕДИТ. (28)

Нам известно:

- что в запасы сырья и готовой продукции вложены деньги.

Пока сырье не трансформировалось в готовую продукцию, а готовая продукция - в деньги на счете, запасы уже самим своим существованием порождают потребность в оборотных средствах;

- что в дебиторской задолженности тоже воплощена потребность в оборотных средствах. Пока товар не произведен, не складирован, не отгружен и не оплачен покупателем, эта потребность требует соответствующего удовлетворения;

- что в кредиторской задолженности воплощено покрытие текущей потребности в оборотных средствах. Пока не пришел срок оплаты счетов по обязательствам за приобретаемые товары сырье, материалы и т. п., кредиторская задолженность представляет собой бесплатный кредит со стороны поставщиков, т. е. источник ресурсов для предприятия. Отсюда

ВАЖНОЕ ПРАВИЛО №1

Если операционные финансовые потребности больше нуля, то текущие потребности в финансировании неденежных оборотных активов превышают краткосрочные ресурсы. [19, с.85]

В самом общем случае промышленные предприятия имеют положительное значение операционных финансовых потребностей. Причин тому несколько:

- наличие значительных запасов сырья и готовой продукции, а также не завершенного производства. Необходимо также помнить, что запасы готовой продукции учитываются по производственной себестоимости, т. е. с включением всех затрат на изготовление (сырье, энергия, труд, косвенные затраты), поэтому в структуре стоимости запасов может наблюдаться крен в сторону запасов готовой продукции. И вообще, у предприятий с высокой себестоимостью производства все текущие активы могут утяжеляться, порождая повышенные текущие финансовые потребности;

- иммобилизация значительных, как правило, сумм в дебиторской задолженности. Это может быть связано с трудностями сбыта, когда предприятию не удается пристроить свою продукцию, если не предоставлять длительных отсрочек платежа покупателям. Встречается и противоположная причина разбухания дебиторской задолженности — слишком щедрая, нерасчетливая политика отсрочек, не продиктованная ни трудностями реализации, ни маркетинговой политикой предприятия.

ВАЖНОЕ ПРАВИЛО №2

Если операционные финансовые потребности меньше нуля, то краткосрочные ресурсы собственных оборотных средств превышают текущие потребности в финансировании неденежных оборотных активов.

Затем — внереализационные финансовые потребности (внереалФП)

Для чего разделять понятия операционных и внереализационных текущих финансовых потребностей? Чтобы знать, благодаря чему достигается финансовое равновесие предприятия: за счет его собственной, «родной», непосредственно хозяйственной деятельности, или за счет исключительных (финансовых) операций. Если между операционными и внереализационными финансовыми потребностями разумные пропорции, это свидетельствует о хорошем управлении всеми сферами деятельности предприятия. При диспропорции — все наоборот.

Финансовая диагностика. [24, с.120]

Предприятие имеет слишком высокие операционные финансовые потребности.

Рекомендации.

Требуется оценить внутренние трудности и быстро отреагировать. Чтобы исправить ситуацию, требуется срочно сократить операционные финансовые потребности. Тогда устранится перекос в сторону внереализационных финансовых потребностей.

Если последовать этой рекомендации, положение будет выправляться, текущие финансовые потребности сократятся.

По самой своей природе внереализационные операции являются исключительными. Ставка на них — большой риск. Равновесие ресурсов и потребностей, достигаемое преимущественно за счет внереализационных операций, имеет неустойчивый характер.

Далее — денежная наличность.

Обозначение.

Денежные средства — ДС.

Основные взаимосвязи ДС = СОС - ТФП;

ТФП = СОС - ДС;

СОС = ДС + ТФП. [16, с.210] (29)

Зачастую тактические (имеющие краткосрочный характер) спасательные мероприятия по повышению уровня денежной наличности не дают устойчивого результата, поскольку причины дефицита денежных средств на самом деле — глубинные, долговременные, структурные. Необходимо выявить истинную причину недостатка денежной наличности и применить именно такие методы устранения дефицита, которые соответствуют данной причине.

ВАЖНОЕ ПРАВИЛО №3

Управление денежной наличностью сводится в конечном итоге к регулированию величины собственных оборотных средств и текущих финансовых потребностей. А СОС и ТФП, в свою очередь, зависят не только от тактики, но и от стратегии управления финансами предприятия. Поэтому для принятия решений по управлению денежной наличностью необходимо анализировать данные за достаточно длительный период и выявлять направленность главных структурных изменений.

Наконец — уравновешивание ресурсов и потребностей

Если СОС < ТФП, то ДС < 0 — имеется дефицит денежной наличности;

если СОС > ТФП, то ДС > 0 — нет дефицита денежной наличности.

ВАЖНОЕ ПРАВИЛО №4

Денежные средства являются регулятором равновесия между собственными оборотными средствами и текущими финансовыми потребностями.

Похожие работы

... фактически имеющегося дополнительного вовлечения оборотных средств: 19570,6 тыс. руб. > 15763 тыс. руб. 3.3 Совершенствование системы управления оборотными средствами на предприятии Важную роль в организации кругооборота фондов предприятия играет собственный оборотный капитал, который в отчетном году составил 114556 тыс. руб. (среднее значение). В дальнейшем пополнение оборотных средств ...

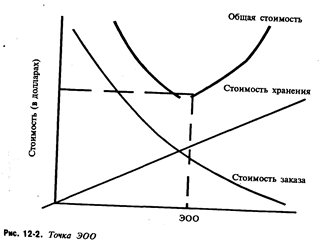

... самом общем виде норматив определенного элемента оборотных средств есть произведение однодневных затрат на норму запаса дня. Методы нормирования оборотных средств. Существует несколько методов нормирования оборотных средств предприятия: а) в производственных запасах Производственные запасы (ПЗ) - сырье (1) - основные материалы (2) - покупные п/фабрикаты (3) - вспомогательные материалы (4) ...

... часть основана на Бухгалтерском балансе (а также его Отчёте о прибыли и убытках) организации ОАО «Энергоремонт» на 31 декабря 2007 г.(годовой баланс). В практической части я проанализирую на основе теории эффективность управления оборотными средствами на примере предприятия ОАО «Энергоремонт». 1. Длительность одного оборота ( До) определяется по формуле: До = (Со * Тпер) / Vреал , где ...

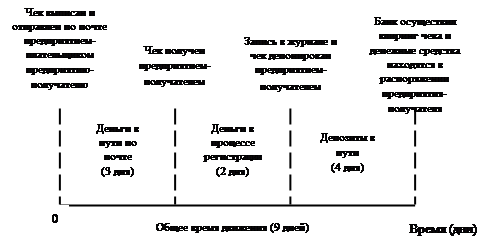

... эффективность работы предприятия, так как именно оборотный капитал обеспечивает оборот всех ресурсов на предприятии. Оценка эффективности использования оборотного капитала осуществляется также через показатели его оборачиваемости. Поскольку критерием оценки эффективности управления оборотными средствами является фактор времени, используются показатели, отражающие, во-первых, общее время оборота, ...

0 комментариев