Навигация

Преобразование бухгалтерского баланса и отчета о прибылях и убытках

1.2 Преобразование бухгалтерского баланса и отчета о прибылях и убытках

Преобразование бухгалтерской отчетности связано с укрупнением и разукрупнением ее статей в зависимости от целей анализа, введением единых условных обозначений показателей аналитической отчетности. Использование аналитических форм отчетности дает возможность описать методику анализа независимо от постоянно изменяющихся форм бухгалтерской отчетности. При изменении форм отчетности достаточно изменить алгоритмы преобразования отчетных форм в аналитические, сохраняя описание методики анализа.

В Таблицах 11 и 12 представлены актив и пассив аналитического баланса-нетто, который получен путем преобразования форм отчетных балансов. Актив и пассив сравнительного аналитического баланса нетто представлен в Приложениях 6 и 7. Аналитический баланс носит название баланса-нетто и в отличие от отчетного баланса (баланса-брутто) более реально отражает состояние активов и источников их образования.

Таблица 11 Актив аналитического баланса-нетто

| Статьи актива | Сумма, тыс. руб. | |||

|

|

| На начало периода | На конец | |

| Наименование | Обозн. | в действующ. ценах | в сопоставим. ценах | периода |

| 1. Внеоборотные активы | F | 13 963 600 | 13 963 600 | 15 126 634 |

| 1.1. Нематериальные активы по остаточной стоимости | F1 | - | - | - |

| 1.2. Основные средства по остаточной стоимости | F2 | 3 261 171 | 3 261 171 | 3 527 069 |

| 1.3. Отложенные налоговые активы | F3 | 33 325 | 33 325 | 68 329 |

| 1.4 Незавершенное строительство (незавершенные капвложения) | F4 | 2 181 207 | 2 181 207 | 2 427 869 |

| 1.5. Долгосрочные финансовые вложения | F5 | 8 413 671 | 8 413 671 | 9 023 797 |

| 1.6. Прочие внеоборотные активы | F6 | 74 226 | 74 226 | 79 570 |

| 2. Запасы и затраты | Z | 1 123 573 | 1 123 573 | 1 449 514 |

| 2.1. Производственные запасы (сырье, материалы и другие аналогичные ценности) | Z1 | 1 075 050 | 1 075 050 | 1 356 255 |

| 2.3. Незавершенное производство (затраты в незавершенном производстве) | Z3 | - | ||

| 2.4. Расходы будущих периодов | Z4 | 36 458 | 36 458 | 82 971 |

| 2.5. Готовая продукция и товары | Z5 | 12 065 | 12 065 | 10 288 |

| 2.6. Прочие запасы и затраты | Z6 | - | - | - |

| 3. Денежные средства, расчеты и прочие оборотные активы | Ra | 2 654 099 | 2 654 099 | 4 431 034 |

| 3.1. Денежные средства и краткосрочные финансовые вложения | R1a | 530 841 | 530 841 | 651 008 |

| 3.2. Дебиторская задолженность краткосрочная | R2aк | 2 123 258 | 2 123 258 | 3 780 026 |

| 3.3. Дебиторская задолженность долгосрочная | R2aд | - | - | - |

| 3.4. Прочие оборотные активы | R3a | - | - | - |

| БАЛАНС: | Ba | 18 152 686 | 18 152 686 | 21 007 182 |

Таблица 12 Пассив аналитического баланса-нетто

| Статьи пассива | Сумма, тыс. руб. | |||

| На начало периода | На конец | |||

| Наименование | Обозн. | в действующих ценах | в сопоставимых ценах | периода |

| 1. Источники собственных средств | Ic | 13 523 893 | 13 523 893 | 14 207 380 |

| 1.1. Уставный капитал | I1c | 160 746 | 160 746 | 169 529 |

| 1.2. Добавочный капитал | I2c | 6 514 323 | 6 514 323 | 6 859 176 |

| 1.3. Резервный капитал | I3c | 8 037 | 8 037 | 8 476 |

| 1.4. Нераспределенная прибыль (непокрытый убыток) | I4c | 6 840 758 | 6 840 758 | 7 168 799 |

| 1.5. Доходы будущих периодов, резервы предстоящих расходов и прочие источники собственных средств | I5c | 29 | 29 | 1 504 |

| 2. Кредиты банков и займы | K | 2 158 784 | 2 158 784 | 4 686 435 |

| 2.1. Долгосрочные кредиты банков и займы | K1 | 1 462 352 | 1 462 352 | 2 129 651 |

| 2.2. Краткосрочные кредиты банков и займы | K2 | 696 432 | 696 432 | 2 556 784 |

| 3. Кредиторская задолженность и прочие краткосрочные пассивы: | Rp | 2 470 009 | 2 470 009 | 2 113 367 |

| 3.1. Кредиторская задолженность | R1p | 2 462 650 | 2 462 650 | 2 101 676 |

| 3.2. Прочие краткосрочные пассивы (обязательства) | R2p | 7 359 | 7 359 | 11 692 |

| БАЛАНС: | Bp | 18 152 686 | 18 152 686 | 21 007 182 |

При построении сравнительного аналитического баланса-нетто (Приложение 6 и 7) использовались следующие инструменты с применением базисного метода оценки:

- удельный вес ,% - Руi = Yi * 100/ Ва., где Yi – значение статьи баланса, Ва – итог баланса, Руi, Рубi – удельный вес статьи баланса (сравниваемой, базисной) по отношению к итогу баланса (рассчитывается аналогично как для базисных величин, так и для сравниваемых);

- отклонения в абсолютных величинах, тыс. руб - ∆аi = Yi – Yб, где Yб – соответствующее Yi базисное значение статьи баланса;

- отклонение по удельному весу, % - ∆уi = Руi - Рубi;

- темп роста, % - Трi = Yi * 100/ Yб;

- темп прироста, % - Тпр = Трi – 100%

В приложении 8 представлена аналитическая детализированная форма отчета о прибылях и убытках, построенная на основании отчетов о прибылях и убытках за 2005 год и за III квартал 2006 года.

Таблица 13 Отчет о прибылях и убытках (аналитическая форма детализированная)

| Показатель | Значение, тыс. руб. | ||

| Наименование | Обозн. | базисное | фактическое |

| 1. Доходы и расходы по обычным видам деятельности | |||

| 1.1. Выручка (нетто) от продажи товаров, продукции, работ, услуг | N1 | 16 483 238 | 14 800 778 |

| 1.2. Себестоимость проданных товаров, продукции, работ, услуг | C1c | (15 695 855) | (14 399 753) |

| 1.3. Валовая прибыль | Рв | 787 383 | 401 024 |

| 1.4. Коммерческие расходы | C1к | - | - |

| 1.5. Управленческие расходы | С1у | - | - |

| 1.6. Прибыль (убыток) от продаж | Р1 | 787 383 | 401 024 |

| 2. Прочие доходы и расходы | |||

| 2.1. Проценты к получению | Р31д | 37 127 | 16 236 |

| 2.2. Проценты к уплате | Р31р | (230 853) | (138 425) |

| 2.3. Доходы от участия в других организациях | Р32д | 9 971 | 50 323 |

| 2. 4. Прочие операционные доходы | Р33д | 4 306 718 | 570 121 |

| 2.5. Прочие операционные расходы | Р33р | (4 066 022) | (611 669) |

| 2.6. Итого операционные доходы | Ропд | ||

| 2.8. Итого операционные расходы | Ропр | ||

| 2.9. Разность между операционными доходами и расходами | dРоп | ||

| 2.10. Внереализационные доходы | Рвнд | 193 777 | 202 421 |

| 2.11. Внереализационные расходы | Рвнр | (515 179) | (463 093) |

| 2.12. Разность между внереализационными доходами и расходами | dРвн | ||

| 2.13. Разность между прочими доходами и расходами | dРпр | ||

| 3. Прибыль (убыток) до налогообложения | Р | 522 922 | 26 938 |

| 4. Отложенные налоговые активы | Она | 31 911 | 38 291 |

| 5. Отложенные налоговые обязательства | Оно | 17 280 | (87359) |

| 6. Текущий налог на прибыль | Нр | (291 527) | (28 571) |

| 7. Чистая прибыль (убыток) отчетного периода | Рч | 280 586 | (5 892) |

Вывод:

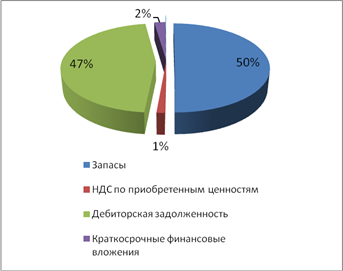

На основании сравнительного баланса – нетто можно судить в целом о положительном росте показателей ФХД ОАО «Новосибирскэнерго» на 15,72%. Как положительные факторы роста можно отметить снижение удельного веса внеоборотных активов, за счет выбытия изношенного оборудования, увеличение доли денежных средств ( Тпр = 66,95%), снижение кредиторской задолженности и стремление организации улучшить показатели за счет использования заемных средств как в краткосрочном так и в долгосрочном периодах. Некоторый отрицательный фон вносит увеличение дебиторской задолженности в краткосрочном периоде.

Похожие работы

... рекомендуется отражать планируемые виды аудиторских работ, период их проведения, исполнителей; общий план подписывается руководителями аудиторской организации и аудиторской группы. Аудит финансовых вложений, в случае проведения аудита всей финансово-хозяйственной деятельности организации, является составной частью работ, включаемых в общий план аудита. План аудита финансовых вложений представлен ...

... право кредитору и должнику подать заявление в арбитражный суд. Суд либо принимает дело к производству, либо отклоняет. [15, c.56-59] 2. Анализ платежеспособности ОАО «Черепановский завод строительных материалов» 2.1 Финансово-экономическая характеристика ОАО «ЧЗСМ» Объектом исследования явилось конкретное предприятие – ОАО «Черепановский завод строительных материалов», которое по ...

... Электрическая мощность ОАО "Новосибирскэнерго" составляет 2 522 МВт, тепловая - 6 782 Гкал/час. «Новосибирскэнерго» Обслуживает более миллиона физических лиц и свыше 20 тысяч предприятий. 1.4 Характеристика производственных взаимосвязей В структуру предприятия входят следующие организации: 1.4.1 ЗАО «Автотранспортное предприятие» 2 филиал «Генерация» 3 филиал «Локальные котельные» 4 НОУ ...

... продукции и услуг (дохода) со стоимостью использованных в процессе производства продукции (затрат). Сравнение доходов и затрат позволяет выяснить, достигнута ли в результате производственно-хозяйственной деятельности планируемая прибыль, и принимать решения по управлению прибылью. Прибыль – важнейший результативный и обобщающий показатель, характеризующий в денежном выражении количественную и ...

0 комментариев