Навигация

Оценка структуры и динамики финансовых ресурсов

1.3 Оценка структуры и динамики финансовых ресурсов

Оценка структуры финансовых ресурсов связана с вычислением удельного веса каждой статьи (раздела) аналитического баланса-нетто в общей сумме активов и пассивов на конец рассматриваемого периода в сравнении с данными на начало периода. Оценка структуры иллюстрирует использование метода вертикального анализа.

Динамика финансовых ресурсов отражается посредством абсолютных отклонений по каждому виду активов и пассивов на конец и начало периода в сопоставимых ценах, отклонений по удельному весу, темпов роста и прироста ресурсов. При оценке динамики в качестве базы для сравнения используются показатели наличия активов и пассивов на начало анализируемого периода.

В приложении 8 представлена аналитическая детализированная форма отчета о прибылях и убытках, построенная на основании отчетов о прибылях и убытках за 2005 год и за III квартал 2006 года.

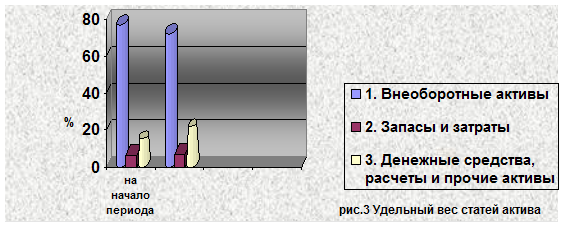

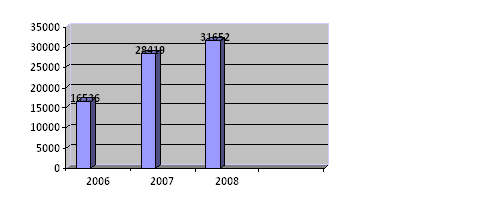

Данные диаграмм (рис.3) и Таблицы 11 свидетельствуют о том, что в сопоставимых ценах имущество организации, сравнительный аналитический баланс которого приведен в Приложении 6, увеличилось на 2 854 496 тыс.руб., в том числе на 1 163 034 тыс.руб. возросла сумма основных средств и внеоборотных активов, на 325 941 тыс. руб. - материальных оборотных средств. Сумма денежных средств, средств в расчетах и прочих активов увеличилась с 2 654 099 тыс.руб. до 4 431 034 тыс.руб. Если на начало года доля внеоборотных активов составляла 76,92%, то к концу года доля этих активов в имуществе организации снизилась до 72,01%. В то же время доля запасов и затрат увеличилась на 2,67%, а доля денежных средств и средств в расчетах возросла с 14,62% до 21,09%. В Приложениях 6 и 7 отражена также структура и динамика различных видов нематериальных оборотных средств, приведены темпы роста и прироста имущества в целом и по видам. В активе баланса ОАО «Новосибирскэнерго» преобладают внеоборотные активы, оборачиваемость которых, а, следовательно, способность приносить выручку от продажи и прибыль значительно ниже запасов и затрат и других видов оборотных средств.

Данные Таблицы 12 и диаграммы (рис.4), в которых представлены результаты оценки структуры источников финансирования показывают, что за отчетный период сумма источников собственных средств предприятия возросла на 683 487 тыс. руб. в то время, как удельный вес собственных средств снизился с 74,5% на начало периода до 67,63% на конец периода. Это явилось следствием того, что компания сделала ставку на краткосрочные займы в сумме 1 860 352 тыс. руб., а также на 667 299 тыс. руб. сумму долгосрочных кредитов и займов. Вместе с тем, менеджеры ОАО «Новосибирскэнерго» пошли на снижение кредиторской задолженности на 356 642 тыс.руб.

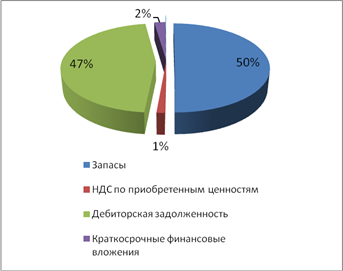

Оценка структуры и динамики имущества и источников его образования показала, что дебиторская задолженность составляет не малую долю активов компании, а именно 6,29%, что не позволяет включать эти суммы в оборот. Однако следует отметить, что данная задолженность краткосрочная и возникла в связи осуществлением организацией авансовых платежей подрядчикам, реализующим программу РАО ЕЭС по увеличению генерирующих мощностей. В краткосрочном периоде этот показатель обусловливает ухудшение финансового состояния организации.

Таблица 14 Анализ структуры пассивов

| Статьи пассива | Удельный вес, % | |||

| на 1 января | на 1 октября | на 1 января | на 1 октября | |

| 1. Источники собственных средств – Ic | 13 523 893 | 14 207 380 | 74,5 | 67,63 |

| 2. Долгосрочные кредиты банков и займы –K1 | 1 462 352 | 2 129 651 | 8,06 | 10,14 |

| 3. Краткосрочные кредиты банков и займы – K2 | 696 432 | 2 556 784 | 3,84 | 12,17 |

| 4. Кредиторская задолженность –R1p | 2 470 009 | 2 113 367 | 13,61 | 10,06 |

Основную долю просроченной кредиторской задолженности составляет задолженность поставщикам и подрядчикам по договорам о долевом участии в развитии энергетических объектов при строительстве ТЭЦ-6. Обязательства перед поставщиками не исполнены в связи с прекращением финансирования строительства ТЭЦ-6.

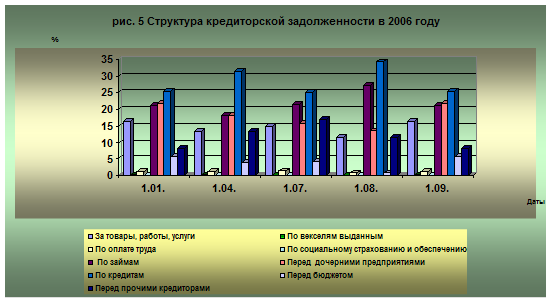

В Приложении 9 и на рис.5 постатейно приведена оценка структуры и динамики кредиторской задолженности. Доля кредиторской задолженности за товары, работы и услуги достигает максимума 16,51% на 1 января 2006 года и 1 октября 2006 года и колеблется в пределах 11, 68% - 14.94% в течении анализируемого периода. Нужно отметить, что доля задолженности перед поставщиками и подрядчиками не высока и в основном является текущей, базирующейся по отчетам ОАО «Новосибирскэнерго» на долгосрочных договорах по поставкам товаров (работ, услуг). Основную долю кредиторской задолженности составляют кредиты и займы, достигающие «пиковых» значений, соответственно 34, 23% и 27, 15% в августе 2006 года и в течении анализируемого периода имеют «лидирующие» значения. На конец рассматриваемого периода, т.е. на 01.10.2006 г. их доля снижается, соответственно до значений 25,42% и 21,22%, однако в суммовом выражении на эту дату виден значительный рост данных показателей, достигающих своего максимума. Сумма кредитов на 01.01.2006 года составляет 1 176 630 тыс.руб., а к 01.10.2006 года она вырастает до 2 905 873 тыс.руб. По займам за тот же период произошел рост с 982 154 тыс. руб. до 1 780 562 тыс.руб. Данный факт нельзя назвать отрицательным, поскольку менеджмент предприятия стремится достичь поставленных целей по развитию генерирующего комплекса не только за счет ускоренного оборота собственных средств, но и за счет привлеченных. Как видно из таблицы 14 доля краткосрочных кредитов в общей сумме кредитов на 1 октября 2006 года составляет более 50%, и в суммовом выражении имеет значение 2 556 784 тыс.руб. Стоит отметить как отрицательный факт кредиторскую задолженность перед дочерними предприятиями, несмотря на то, что ее доля и сумма в структуре кредиторской задолженности неуклонно снижается с 1 015 634 тыс.руб. до 564 897 тыс.руб. Поскольку такая ситуация не позволяет интенсивно развиваться зависимым от ОАО «Новосибирскэнерго» организациям, то соответственно негативно сказывается на ФХД головной компании.

Таблица 15 Структура кредиторской задолженности в период 2001 – 2004 г.г.

| Наименование обязательств | 2001г. | 2002г. | 2003г. | 2004г. |

| Краткосрочные и долгосрочные обязательства, всего, тыс.руб. | 4 324 356 | 4 151 791 | 4 702 577 | 6 848 539 |

| Кредиторская задолженность, всего, тыс.руб. в том числе: | 3 812 265 | 3 803 858 | 4 011 299 | 4 683 454 |

| перед поставщиками и подрядчиками, тыс.руб. | 1 211 807 | 1 165 031 | 1 828 434 | 1 917 064 |

| векселя к уплате, тыс.руб. | 449 972 | 465 743 | 10 190 | 9 425 |

| перед аффилированными лицами эмитента, тыс.руб. | 93 733 | 206 778 | 1 183 244 | |

| по оплате труда, тыс.руб. | 99 614 | 78 275 | 61 855 | 39 374 |

| задолженность перед бюджетом и внебюджетными фондами, тыс.руб. | 1 557 944 | 1 666 535 | 1 310 912 | 718 238 |

| прочая кредиторская задолженность, тыс. руб. | 492 928 | 334 541 | 593 130 | 816 109 |

| Из общей кредиторской задолженности просроченная задолженность, тыс.руб. | 1 809 302 | 1 207 699 | 1 970 821 | 1 816 157 |

| Кредиты, всего, тыс.руб. | 383 108 | 220 000 | 517 596 | 2 118 294 |

| Из общей суммы кредитов просроченная задолженность, тыс.руб. | ||||

| Займы, всего, тыс.руб. в том числе: | 7 215 | 38 326 | ||

| облигационные займы, тыс.руб. | ||||

| Из общей суммы займов просроченная задолженность, тыс.руб. | ||||

| Прочие обязательства, тыс.руб. | 128 983 | 127 933 | 166 467 | 8 465 |

Вывод:

В период с 2001 по 2004 годы, а так же в анализируемый период видна явная тенденция к увеличению краткосрочной кредиторской задолженности и снижению дебиторской, и соответственно к привлечению инвестиций в развитие материально-технической базы ОАО «Новосибирскэнерго». Прослеживается характерное изменение структуры баланса для современной экономики России, когда цели организации достигаются без значительного увеличения собственных средств и даже со снижением их удельного веса в активе баланса, а так же с использованием привлеченного капитала, доля которого постепенно растет.

1.4 Оценка ликвидности активов и баланса ОАО «Новосибирскэнерго»

Ликвидность баланса характеризует способность организации своевременно рассчитываться по краткосрочным обязательствам. Ликвидность баланса определяется как степень покрытия краткосрочных обязательств организации ее активами.

Ликвидность активов – характеризует способность активов быть своевременно проданными и зависит от времени, необходимого для превращения активов в денежные средства. Чем меньше это время, тем выше ликвидность активов.

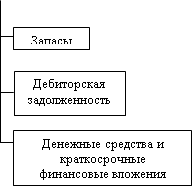

В зависимости от степени ликвидности, или скорости преобразования в денежные средства, активы организации разделяются на четыре группы (н – начало периода 01.01.2006 г., к – конец периода 01.10.2006 г.), в тыс. руб.:

1. Наиболее ликвидные активы, включающие денежные средства и краткосрочные финансовые вложения (А1=R1а) – А1н = 530 841, А1к = 651 008;

2. Быстро реализуемые активы, объединяющие краткосрочную дебиторскую задолженность со сроком погашения не более 12 месяцев и прочие оборотные активы (А2=R2а + R3а) – А2н = 2 123 258 + 0 = 2 123 258, А2к = 3 780 026;

3. Медленно реализуемые активы, к которым относятся запасы и затраты, долгосрочные финансовые вложения (А3=Z+F5) – А3н = 1 123 573 + +8 413 671 = 9 537 244. А3к = 1 449 514 + 9 023 797 = 10 473 311;

4. Трудно реализуемые активы, наибольший удельный вес которых составляют основные и прочие внеоборотные средства (А4=F-F5) – А4н = 13 963 600 – 1 123 573 = 12 840 027, А4к = 15 126 634 – 1 449 514 = =13 677 120.

Активы первых трех групп называются текущими активами. Расчеты произведены на основании данных Таблицы 11.

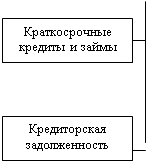

Пассивы баланса по степени срочности их оплаты также образуют четыре группы (н – начало периода 01.01.2006 г., к – конец периода 01.10.2006 г.), в тыс. руб.:

1. Наиболее срочные обязательства, к которым относятся кредиторская задолженность и прочие краткосрочные пассивы (П1=Rр) – П1н = 2 470 009, П1к = 2 113 367;

2. Краткосрочные кредиты и заемные средства (П2=K2) – П2н = 696 432, П2к = 2 556 784;

3. Долгосрочные кредиты и заемные средства (П3=K1) – П3н = 1 462 352, П3к = 2 129 651;

4. Постоянные пассивы, включающие, главным образом, источники собственных средств (П4=Iс) – П4н = 13 523 893, П4к = 14 207 380.

Пассивы первых двух групп называются текущими пассивами. Расчеты произведены на основании данных Таблицы 11.

Баланс считается абсолютно ликвидным при выполнении следующих условий: А1 >= П1, А2 >= П2,

А3 >= П3, А4 <= П4.

Три первых условия - главные. Четвертое носит второстепенный характер и выполняется всегда при достижении первых трех условий. Четвертое условие свидетельствует о наличии в организации собственных источников оборотных средств.

Таблица 16 Баланс ликвидности

| Актив (покрытие) | Пассив (обязательство) | Отклонение | |||||

| на начало | на конец | на начало | на конец | излишек | недостаток | ||

| периода | периода | периода | периода | на начало периода | на конец периода | на начало периода | на конец периода |

| А1н 530 841 А2н 2 123 258 А3н 9 537 244 А4н 12 840 027 | А1к 651 008 А2к 3 780 026 А3к 10 473 311 А4к 13 677 120 | П1н 2 470 009 П2н 696 432 П3н 1 462 352 П4н 13 523 893 | П1к 2 113 367 П2к 2 556 784 П3к 2 129 651 П4к 14 207 380 | А-П>0 1 426 826 8 074 892 | А-П>0 1 223 242 8 343 660 | А-П<0 1 939 168 683 866 | А-П<0 1 462 359 530 260 |

Вывод:

Достижение абсолютной ликвидности - идеал. В данном случае анализ баланса показывает, что величина кредиторской задолженности и прочих краткосрочных пассивов превышает сумму денежных средств и краткосрочных финансовых вложений, как начале периода, так и в его конце, а так же значение постоянных пассивов выше значения трудно реализуемых активов. Однако недостаток средств этих двух групп компенсируется их избытком по группам А3-П3 и А4-П4. Для ОАО «Новосибирскэнерго» характерна компенсация более ликвидными активами менее ликвидных.

Для оценки ликвидности вычисляются коэффициенты ликвидности, состав и рекомендуемые значения которых приведены ниже.

1. Коэффициент абсолютной ликвидности отражает, какую долю краткосрочной задолженности организация способна погасить практически немедленно за счет денежных средств и краткосрочных финансовых вложений. Коэффициент абсолютной ликвидности (L1) равен отношению наиболее ликвидных активов (А1) к краткосрочным обязательствам (П1+П2):

![]() (3)

(3)

2. Промежуточный коэффициент покрытия показывает, какую часть краткосрочной задолженности организация сможет погасить при условии продажи краткосрочной дебиторской задолженности. Промежуточный коэффициент покрытия (L2) равен отношению суммы наиболее ликвидных и быстрореализуемых активов (А1+А2) к краткосрочным обязательствам:

![]() (4)

(4)

3. Общий коэффициент покрытия характеризует, насколько текущая задолженность обеспечена оборотными активами. Общий коэффициент (L3) покрытия равен отношению величины всех оборотных активов (А1+А2+А3) к краткосрочным обязательствам:

![]() (5)

(5)

4. Коэффициент ликвидности можно определить на базе показателя чистых, или собственных оборотных активов. Названный коэффициент ликвидности (L4) равен отношению чистых оборотных активов (Qч) к краткосрочным обязательствам.

Величина чистых оборотных активов, или собственных оборотных средств равна разности между текущими активами и текущими пассивами:

Qч = (А1 + А2 + А3) - (П1 + П2) (6).

Чистые оборотные активы показывают, что останется в обороте организации, если погасить всю краткосрочную задолженность. В специальной литературе чистые оборотные активы называются также финансово-эксплуатационными потребностями (ФЭП) [2.19].

Представленный ниже коэффициент ликвидности характеризует способность организации погасить краткосрочную задолженность за счет собственных оборотных средств:

![]() (7)

(7)

Кроме показателя чистых оборотных активов в анализе и управлении финансами используется показатель чистых активов, порядок оценки стоимости которых применительно к акционерным обществам установлен совместным приказом Министерства финансов РФ и Федеральной комиссии по рынку ценных бумаг [1.6]. Величина чистых активов определяется на основании бухгалтерской отчетности путем вычитания из суммы активов организации, принимаемых к расчету, суммы пассивов, принимаемых к расчету

Qчa = (Ai)-(Пi) (8)

Расчет величин коэффициентов ликвидности произведен в Приложении 10.

В состав активов, принимаемых к расчету, включаются:

* внеоборотные активы (нематериальные активы, основные средства, незавершенное строительство, доходные вложения в материальные ценности, долгосрочные финансовые вложения, прочие внеоборотные активы);

* оборотные активы (запасы, налог на добавленную стоимость по приобретенным ценностям, дебиторская задолженность, краткосрочные финансовые вложения, денежные средства, прочие оборотные активы) за исключением фактических затрат на выкуп обществом у акционеров собственных акций для их перепродажи или аннулирования, а также задолженности участников (учредителей) по взносам в уставный капитал.

В состав активов, принимаемых к расчету, включаются:

* долгосрочные и краткосрочные обязательства по займам и кредитам;

* кредиторская задолженность;

* задолженность участникам (учредителям) по выплате доходов;

* резервы предстоящих расходов;

* прочие долгосрочные и краткосрочные обязательства.

Коэффициенты ликвидности L1-L4 не учитывают вероятностей своевременной продажи активов и обращения их в деньги либо высоколиквидные ценные бумаги. Не принимаются также во внимание возможные отклонения в требованиях кредиторов вернуть долг в установленные сроки и относятся к коэффициентам статичной ликвидности. Коэффициент, позволяющий учесть названные выше условия вероятности, можно назвать интегральным коэффициентом ликвидности (L5):

![]() (9)

(9)

Этот коэффициент является также показателем динамичной ликвидности. Вероятность своевременной продажи дебиторской задолженности принимается равной 0.5, а запасов и затрат - 0.3.Вероятность своевременного взыскания краткосрочных кредитов банков и займов составляет 0.5.

Платежеспособность и ликвидность организации - взаимосвязанные показатели. При условии достаточной ликвидности обеспечивается и платежеспособность субъекта.

В Таблице 17 приведены значения коэффициентов ликвидности в ОАО «Новосибирскэнерго», а также рекомендуемые значения коэффициентов ликвидности, принятые в международной практике.

Значение коэффициента L1 близко к рекомендуемому, но все же несколько ниже его, поэтому анализируемая компания не имеет возможности своевременно ликвидировать краткосрочные обязательства. Стоит обратить внимание на тот факт, что значение коэффициента абсолютной ликвидности к концу периода снизился с 0,17 до 0,14, однако его значение не на столько низко, что бы можно было судить о негативных тенденциях. Значение общего коэффициента покрытия несколько больше рекомендуемого, его снижение к концу анализируемого периода еще раз доказывает стремление руководства формировать финансовую структуру капитала ОАО «Новосибирскэнерго» с постепенным увеличением доли заемных средств.

Таблица 17 Критерии оценки ликвидности баланса

| Показатель | Расчет | Рекомендуемое значение | ||

| Наименование | Обозн. | Начало периода | Конец периода | |

| 1. Коэффициент абсолютной ликвидности |

| 0,17 | 0,14 | >,= 0,2 |

| 2. Промежуточный коэффициент покрытия | L2 | 0,84 | 0,95 | >,= 0,7 |

| 3. Общий коэффициент покрытия | L3 | 3,85 | 3,19 | >,= 2 |

| 4. Коэффициент ликвидности по данным чистых оборотных активов | L4 | 2,85 | 2,19 | |

| 5. Общий коэффициент ликвидности | L5 | 1,58 | 1,68 | |

Значение коэффициента L1 говорит о том, что организация имела и имеет возможность погасить «львиную долю» краткосрочной кредиторской задолженности за счет продажи дебиторской задолженности. За счет собственных оборотных средств ОАО «Новосибирскэнерго» так же может погасить кредиторскую задолженность, о чем свидетельствует коэффициент L4.

Вывод:

Значения практически всех коэффициентов ликвидности баланса имеют положительный характер. Однако для анализа ФХД ОАО «Новосибирскэнерго» особенно важен коэффициент абсолютной ликвидности, поскольку данная организация является поставщиком энергоресурсов, а значение L1 находится ниже рекомендуемого. Но следует отметить, что на протяжении 2001-2006 годов значение данного коэффициента постепенно приближается к международным стандартам, а это придает позитивный характер ФХД компании.

1.5 Оценка финансовой устойчивости организации

Оценка финансовой устойчивости осуществляется на базе балансовой модели:

F + Z + Rа = Iс + K1 + K2 + Rр (10)

Для начала периода: 18 152 686 тыс.руб.

13 963 600 + 1 123 573 + 2 654 099 = 13 523 893 + 1 462 352 + 696 432 + 2 470 009

Для конца периода: 21 007 182 тыс.руб.

15 126 634 + 1 449 514 + 4 431 034 = 14 207 380 + 2 129 651 + 2 556 784 + 2 113 367.

Учитывая, что долгосрочные кредиты направляются в основном на приобретение основных средств и прочих внеоборотных активов, можно преобразовать исходную формулу баланса к виду:

Z + Rа = [(Iс + K1) - F] + [K2 + Rр] (11)

Для начала периода: 18 152 686 тыс.руб.

1 123 573 + 2 654 099 = [(13 523 893 + 1 462 352) – 13 963 600] + [696 432 + 2 470 009]

Для конца периода: 21 007 182 тыс.руб.

1 449 514 + 4 431 034 = [(14 207 380 + 2 129 651) - 15 126 634] + [2 556 784 + 2 113 367].

При выполнении одного из условий ликвидности баланса организации в ситуации, если долгосрочная дебиторская задолженность признается ликвидной:

Rа >= (K2 + Rр) (12)

Для начала периода:

2 654 099 < (696 432 + 2 470 009) = 3 166 441

Для конца периода:

4 431 034 < (2 556 784 + 2 113 367) = 4 670 151,

для обеспечения финансовой устойчивости организации необходимо, чтобы величина запасов и затрат не превышала источников, предназначенных для их финансирования:

Z <= [(Iс + K1) - F] (13)

Для начала периода:

1 123 573 > [(13 523 893 + 1 462 352) – 13 963 600] = 1 022 645

Для конца периода:

1 449 514 > [(14 207 380 + 2 129 651) - 15 126 634] = 1 210 397.

Выражение 12 определяет одно из условий ликвидности, а выражение 13 - отражает условие финансовой устойчивости организации.

Таким образом, соотношение величин материальных оборотных средств, собственных и заемных источников их формирования определяет финансовую устойчивость организации.

Вывод:

Произведенные вычисления указывают на не возможность признания долгосрочной дебиторской задолженности ликвидной и о превышении величины запасов и затрат над источниками, предназначенными для их финансирования. В связи с этим можно сделать вывод о недостаточной финансовой устойчивости ОАО «Новосибирскэнерго». Организация должна сделать акцент на снижение запасов и затрат, а так же на снижение доли кредиторской задолженности и увеличение доли краткосрочных кредитов банков и займов.

Обеспеченность запасов и затрат источниками финансирования является сущностью финансовой устойчивости. Способность организации своевременно рассчитаться по своим краткосрочным обязательствам выступает внешним проявлением финансовой устойчивости.

Для идентификации типов финансовых ситуаций по степени их устойчивости можно вычислить три показателя обеспеченности запасов и затрат источниками формирования последних:

dEс =(Iс - F) - Z - излишек или недостаток собственных источников формирования оборотных средств (14)

Для начала периода:

dEс = (13 523 893 – 13 963 600) – 1 123 573 = - 1 563 280

Для конца периода:

dEс = (14 207 380 - 15 126 634) – 1 449 514 = - 2 368 768;

dEt =(Ic + K1 - F) - Z - излишек или недостаток собственных и долгосрочных заемных источников формирования запасов и затрат (15)

Для начала периода:

dEt = (13 523 893 + 1 462 352 – 13 963 600) – 1 123 573 = - 100 928

Для конца периода:

dEt = (14 207 380 + 2 129 651 - 15 126 634) – 1 449 514 = - 239 117;

dEs =(I c+ K1 + K2 - F) - Z - излишек или недостаток общей величины источников формирования запасов и затрат (16)

Для начала периода:

dEs = (13 523 893 + 1 462 352 + 696 432 – 13 963 600) – 1 123 573 = 595 504

Для конца периода:

dEs = (14 207 380 + 2 129 651 + 2 556 784 - 15 126 634) – 1 449 514 = 2 795 901.

Вывод:

Произведенные расчеты подтверждают, что ОАО «Новосибирскэнерго» находится в неустойчивом финансовом положении, поскольку имеет недостаток собственных источников формирования оборотных средств (dEc < 0), недостаток собственных и долгосрочных заемных источников формирования запасов и затрат ( dEt < 0), излишек общей величины источников формирования запасов и затрат (dEs > 0), однако сохраняется возможность изменения финансовой ситуации и восстановления равновесия за счет привлечения краткосрочных кредитов и займов.

Для характеристики уровня финансовой устойчивости вычислим коэффициенты обеспеченности запасов и затрат источниками финансирования. Перечень коэффициентов финансовой устойчивости, алгоритмы расчетов и значения приведены в Таблице 18

Таблица 18 Основные коэффициенты финансовой устойчивости организации

| Показатель | Обозн. | Алгоритм расчета | Фактическое значение | |

| Начало периода | Конец периода | |||

| 1. Коэффициент обеспеченности запасов и затрат собственными источниками их формирования | Lc |

| -0,39 | -0,63 |

| 2. Коэффициент обеспеченности запасов и затрат собственными и долгосрочными заемными источниками их формирования | Lt |

| 0,91 | 0,84 |

| 1. Коэффициент обеспеченности запасов и затрат собственными, долгосрочными и краткосрочными заемными источниками их формирования | Ls |

| 1,53 | 2,6 |

Как следует из расчетов, финансовое состояние ОАО «Новосибирскэнерго» неустойчивое, однако привлечение краткосрочных заемных средств может обеспечить необходимую сумму источников формирования запасов и затрат.

Таблица 19 Прочие коэффициенты финансовой устойчивости

| Показатель | Обозначение | Алгоритм расчета | Расчет | |

| Начало периода | Конец периода | |||

| 1. Коэффициент долга | Lk |

| 0,25 | 0,32 |

| 2. Коэффициент автономии (0,5- рекомендуемое значение) | Licb |

| 0,75 | 0,68 |

| 3. Коэффициент финансирования | Lick |

| 2,92 | 2,09 |

| 4. Коэффициент соотношения мобильных и иммобилизованных средств | Lzf |

| 0,27 | 0,39 |

| 5. Коэффициент маневренности (0,5- рекомендуемое значение) | Lfic |

| -0,03 | -0,06 |

| 6. Коэффициент привлечения долгосрочных заемных средств | Lk1 |

| 0,1 | 0,13 |

| 7. Коэффициент инвестирования | Licf |

| 0,97 | 0,94 |

| 8. Коэффициент соотношения заемных и собственных средств ("плечо рычага") | Lkic |

| 0,34 | 0,48 |

Похожие работы

... рекомендуется отражать планируемые виды аудиторских работ, период их проведения, исполнителей; общий план подписывается руководителями аудиторской организации и аудиторской группы. Аудит финансовых вложений, в случае проведения аудита всей финансово-хозяйственной деятельности организации, является составной частью работ, включаемых в общий план аудита. План аудита финансовых вложений представлен ...

... право кредитору и должнику подать заявление в арбитражный суд. Суд либо принимает дело к производству, либо отклоняет. [15, c.56-59] 2. Анализ платежеспособности ОАО «Черепановский завод строительных материалов» 2.1 Финансово-экономическая характеристика ОАО «ЧЗСМ» Объектом исследования явилось конкретное предприятие – ОАО «Черепановский завод строительных материалов», которое по ...

... Электрическая мощность ОАО "Новосибирскэнерго" составляет 2 522 МВт, тепловая - 6 782 Гкал/час. «Новосибирскэнерго» Обслуживает более миллиона физических лиц и свыше 20 тысяч предприятий. 1.4 Характеристика производственных взаимосвязей В структуру предприятия входят следующие организации: 1.4.1 ЗАО «Автотранспортное предприятие» 2 филиал «Генерация» 3 филиал «Локальные котельные» 4 НОУ ...

... продукции и услуг (дохода) со стоимостью использованных в процессе производства продукции (затрат). Сравнение доходов и затрат позволяет выяснить, достигнута ли в результате производственно-хозяйственной деятельности планируемая прибыль, и принимать решения по управлению прибылью. Прибыль – важнейший результативный и обобщающий показатель, характеризующий в денежном выражении количественную и ...

0 комментариев