Навигация

Оценка платежеспособности предприятия за отчетный период

4.3.5. Оценка платежеспособности предприятия за отчетный период

Трехкомпонентный показатель типа финансовой ситуации

Расчет основных показателей принимает следующий вид:

±Ec=Ec-Z

±ET=(Ec+KT)-Z

±Еn=(Ес+КТ+Кt)-Z

3-х компонентный показатель:

![]()

Финансовые ситуации по степени их устойчивости классифицируются следующим образом:

1) Абсолютно-устойчивое финансовое состояние. S={1;1;1}

2) Нормальная устойчивость финансового состояния. S={0;1;1}

3) Неустойчивое финансовое состояние. Характеризуется нарушением

платежеспособности, но его можно восстановить. S={0;0;1}

4) Кризисное финансовое состояние. S={0;0;0}

Вспомогательная таблица для расчета трехкомпонентного показателя.

Таблица 4.26.

| Показатели | 2002год | 2003 год | |||||

| нач. года | кон. года | изменение | нач. года | кон. года | изменение | ||

| Uс | Реальный собственный капитал | 63342 | 83129 | +19787 | 83129 | 134030 | +50901 |

| F | Внеоборотные активы и долгосрочная задолженность | 34544 | 44642 | +10098 | 46088 | 83873 | +37785 |

| Ес | Наличие собственных ОбС | 28798 | 38487 | +9689 | 37041 | 50157 | +13116 |

| КТ | Долгосрочные пассивы | - | - | - | - | - | - |

|

| Наличие долгосрочных источников формирования запасов | 28798 | 38487 | +9689 | 37041 | 50157 | +13116 |

| Кt | Краткосрочные кредиты и займы | 8000 | 0 | -8000 | 0 | 9901 | +9901 |

| Общая величина основных источников формирования запасов | 36798 | 38487 | +1689 | 37041 | 60058 | +23017 | |

| Z | Общая величина запасов | 33609 | 56096 | 22487 | 54650 | 72987 | +18337 |

| ±Ес | Излишек или недостаток собственных оборотных средств | -4811 | -17609 | -12798 | -17609 | -22830 | -5221 |

| ±ЕТ | Излишек или недостаток долгосрочных запасов | -4811 | -17609 | -12798 | -17609 | -22830 | -5221 |

| ±Еn | Излишек или недостаток общей величины основных источников формирования запасов | 3189 | -17609 | -14420 | -17609 | -12929 | +4680 |

2002 год:

В начале года S = {0;0;1}, что говорит о неустойчивом финансовом состоянии, но оно может быть восстановлено. Но к концу года S = {0;0;0} – финансовое состояние стало кризисным.

2003год:

И в начале и в конце года S = {0;0;0}, это свидетельствует о кризисном состоянии, так как наблюдается тенденция увеличения общей величины основных источников формирования запасов, то возможно улучшение ситуации.

Аналитический (сгруппированный) баланс

| Актив | 2002год | 2003год | ||||

| на нач. года | на кон. года | изменение | на нач. года | на кон. года | изменение | |

| (А1) | 3525 | 1525 | -2000 | 1525 | 7799 | +6274 |

| (А2) | 22834 | 14804 | -8030 | 14493 | 19842 | +5349 |

| (А3) | 29285 | 45458 | +16173 | 44012 | 61063 | +17051 |

| (А4) | 34544 | 44642 | +10098 | 46088 | 83873 | +37785 |

| Баланс | 90188 | 106429 | +16241 | 106118 | 927477 | +821359 |

для оценки платёжеспособности.

| Пассив

| 2002год | 2003год | ||||

| на нач. года | на кон. года | изменение | на нач. года | на кон. года | изменение | |

| (П1) | 23146 | 33914 | +10768 | 33603 | 40433 | +6830 |

| (П2) | 8000 | 0 | -8000 | 0 | 10037 | +10037 |

| (П3) | - | - | - | - | - | - |

| (П4) | 63366 | 83153 | +19787 | 83153 | 134031 | +50878 |

| Баланс | 94512 | 117067 | +22555 | 116756 | 184501 | 67745 |

Таблица 4.27.

Активы: Пассивы:

(А1) – наиболее ликвидные (П1) – наиболее срочные

активы (250 + 260). обязательства (620).

(А2) – быстрореализуемые (П2) – краткосрочные

активы (240 + 270). пассивы (690 – 620).

(А3) – медленнореализу- (П3) – долгосрочные

емые активы (210 – 220 – 216). пассивы (590).

(А4) – труднореализуемые (П4) – постоянные

активы (190 + 230). пассивы (490).

Баланс является абсолютно ликвидным, если выполняются следующие условия:

А1 ≥ П1

А2 ≥ П2

А3 ≥ П3

А4 ≤ П4

Исходя из полученных расчётов (табл.) для ОАО «БелАЦИ » мы имеем следующие условия:

на начало 2002 года:

А1 ≤ П1, так как 3525 < 23146;

А2 ≥ П2, так как 22834 > 8000;

А3 ≥ П3, так как 29285 > 0;

А4 ≤ П4, так как 34544 < 63366;

на конец 2002 года:

А1 ≤ П1, так как 1525 < 33914;

А2 ≥ П2, так как 14804> 0;

А3 ≥ П3, так как 45458 > 0;

А4 ≤ П4, так как 44642< 83153.

Исходя из этих условий, можно сказать, что как на начало, так и на конец анализируемого периода ОАО «БелАЦИ» в краткосрочном периоде неликвидно, так как пассивы больше активов, а в долгосрочном периоде предприятие ликвидно.

на начало 2003года:

А1 ≤ П1, так как 1525 < 33603;

А2 ≥ П2, так как 14493 > 0;

А3 ≥ П3, так как 44012 > 0;

А4 ≤ П4, так как 46088 < 83153;

на конец 2003 года:

А1 ≤ П1, так как 7799 < 40433;

А2 ≥ П2, так как 19842> 10037;

А3 ≥ П3, так как 61063> 0;

А4 ≤ П4, так как 83873<134031.

Эти данные свидетельствуют о том, что в 2003 году по сравнению с 2002 годом изменений не произошло.

Продолжим расчет показателей платежеспособности предприятия:

1) коэффициент абсолютной ликвидности (Кабс.ликв.≥0,2);

![]() (строки)

(строки)

2) коэффициент уточненной ликвидности (Куточненной.ликв>1);

![]() (строки)

(строки)

3) коэффициент текущей ликвидности (Ктекущ.ликв.≥2) - критерий банкротства;

![]() (строки)

(строки)

Расчет этих показателей представлен в таблице 4.28.

Вспомогательная таблица для расчета коэффициентов платежеспособности.

Таблица 4.28.

| 2002 год | 2003 год | |||

| нач. года | кон. года | нач. года | кон. года | |

| стр.210 | 31471 | 50806 | 49360 | 67028 |

| стр.220 | 2138 | 5290 | 5290 | 5959 |

| стр.240 | 22834 | 14804 | 14493 | 19842 |

| стр.250 | 24 | 24 | 24 | 1 |

| стр.260 | 3501 | 1501 | 1501 | 7798 |

| стр.290 | 60245 | 77517 | 75760 | 106485 |

| стр.610 | 8000 | - | 0 | 9901 |

| стр.620 | 23146 | 33914 | 33603 | 40433 |

| стр.630 | - | - | - | 136 |

| стр.660 | - | - | - | - |

| стр.670 | - | - | - | - |

| стр.490 | 63366 | 83153 | 83153 | 134031 |

| К абс.ликв.

| 0,11

| 0,045

| 0,045

| 0,15

|

| К уточн.ликв.

| 0,85

| 0,5

| 0,48

| 0,55

|

| К тек.ликв.

| 1,93

| 2,14

| 2,1

| 1,99

|

Коэффициент абсолютной ликвидности показывает, какую часть краткосрочной задолженности предприятие может погасить в ближайшее время. Этот индикатор имеет особо важное значение для инвесторов. Коэффициент абсолютной ликвидности характеризует платежеспособность предприятия на дату составления баланса.

Мы видим, что коэффициент абсолютной ликвидности к концу 2002 году по сравнению с началом года снизился на 0,065, и оставался таким же до начала 2003 года. Но к концу года значительно возрос (на 0,105), но не достиг критерия его оценки (>0,2).

Коэффициент уточненной ликвидности в 2002 и 2003 году гораздо ниже критерия его оценки (>1). Это отрицательный момент.

Коэффициент текущей ликвидности дает общую оценку деятельности предприятия и показывает, в какой мере текущие кредиторские обязательства обеспечиваются материальными оборотными средствами. Мы видим, что этот показатель в 2002 году и начале 2003 года соответствовал критерию оценки >2, но к концу 2003 года снизился.

ГЛАВА V. ЭКОНОМИКО-МАТЕМАТИЧЕСКАЯ МОДЕЛЬ

Для эффективной оценки предлагаемого мероприятия - увеличение объема производства асбестоцементных листов составим математическую модель.

Важнейшим показателем, характеризующим эффективность работы предприятия в целом, различных направлений деятельности, является рентабельность. Она более полно, чем прибыль, характеризует окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными или использованными ресурсами. ОАО «БелАЦИ» применяет данный показатель для оценки деятельности предприятия.

Ниже приведена модель, показывающая влияние различных факторов на рентабельность предприятия. В качестве объясняющих переменных были выбраны: коэффициент обновления основных средств и коэффициент текучести кадров.

Исходные данные для корреляционно-регрессионного анализа.

Таблица 5.1.

| № эксперимента | Коэффициент обновления ОС | Коэффициент текучести кадров | Рентабельность производства |

| 1 2 3 4 5 6 7 8 | 0,1 0,15 0,17 0,18 0,19 0,21 0,23 0,25 | 0,08 0,11 0,11 0,1 0,09 0,1 0,11 0,124 | 0,384 0,394 0,420 0,438 0,454 0,478 0,498 0,510 |

Р Е З У Л Ь Т А Т Ы Р Е Г Р Е С С И О Н Н О Г О А Н А Л И З А

******************************************************************

Число независимых факторов - 2

Число экспериментов - 8

МНОЖЕСТВЕННАЯ ЛИНЕЙНАЯ РЕГРЕССИЯ

Список регрессионных переменных :

Z ( 1) = X ( 1)

Z ( 2) = X ( 2)

Y = Z ( 3) = X ( 3)

. УРАВНЕНИЕ МНОЖЕСТВЕННОЙ РЕГРЕССИИ :

. N Предиктор Отклик Корреляционная матрица оценок (%)

. 1 2

. Y = .330. 1. Z( 1) + 1.135 * Z( 1) 99 -70

. 2. Z( 2) - .901 * Z( 2) -70 99

КОРРЕЛЯЦИОННАЯ МАТРИЦА ПРЕДИКТОРОВ И ОТКЛИКА

. Номер 1 2 3

. 1 1.000 .701 .966

. 2 .701 1.000 .542

. 3 .966 .542 1.000

. ОСНОВНЫЕ СТАТИСТИКИ УРАВНЕНИЯ РЕГРЕССИИ

. Номер Среднее Стандарт- Корреля- Коэфф. Станд.ош. Т - стат.

. ное откл. ция с Y регрессии коэфф.

. J PAV(J) PSAV(J) CFY(J) A(J) S(J) T(J)

. 1 .185 .047 .966 1.135 .109 10.387

. 2 .103 .014 .542 -.901 .378 -2.383

. О т к л и к

. 3 .447 .047

. Свободный член : A(0) = .330

. Стандартная ошибка : S(0) = .029

. СТАТИСТИКИ АДЕКВАТНОСТИ МОДЕЛИ

. Полная сумма квадратов .015.

. Остаточная сумма квадратов .000,

. степени свободы 5.

. Об"ясненная сумма квадратов .015,

. степени свободы 2.

. FISH - статистика Фишера 77.459.

. Коэфф. множественной корреляции .984.

. Стандартная ошибка оценки .010.

. ТАБЛИЦА ОСТАТКОВ

. Номер экс- Отклик Оценка Остаток

. перимента отклика

. 1 .384 .371 .013

. 2 .394 .401 -.007

. 3 .420 .424 -.004

. 4 .438 .444 -.006

. 5 .454 .464 -.010

. 6 .478 .478 .000

. 7 .498 .492 .006

. 8 .510 .502 .008

Уравнение множественной регрессии имеет вид:

у = 1,135 х1 – 0,901 х2 + 0,33

Из полученного уравнения видно, что увеличение коэффициента обновления ОС на 1% приведет к повышению рентабельности на 1,135%, а увеличение коэффициента текучести кадров, наоборот, будет давать снижение рентабельности на 0,901%.

Для оценки надежности уравнения регрессии используется критерий Фишера. Он равен 77,459, что больше F2,8,5%. Таким образом, уравнение регрессии значимо и надежно.

Теснота связи между первым признаком и результативным признаком составляет 0,966, что свидетельствует об очень тесной связи; между вторым признаком и результативным признаком 0,542, что говорит о связи средней степени; между рентабельностью и двумя объясняющими переменными (коэффициент множественной корреляции) 0,984, что показывает удачность подобранной модели.

Итак, полученное уравнение регрессии значимо и надежно. Положительно влияет на рентабельность увеличение коэффициента обновления ОС, а отрицательное влияние на рентабельность оказывает коэффициент текучести кадров.

ГЛАВА VI. ПЛАН ПОВЫШЕНИЯ ЭКОНОМИЧЕСКОЙ

ЭФФЕКТИВНОСТИ ПРОИЗВОДСТВА

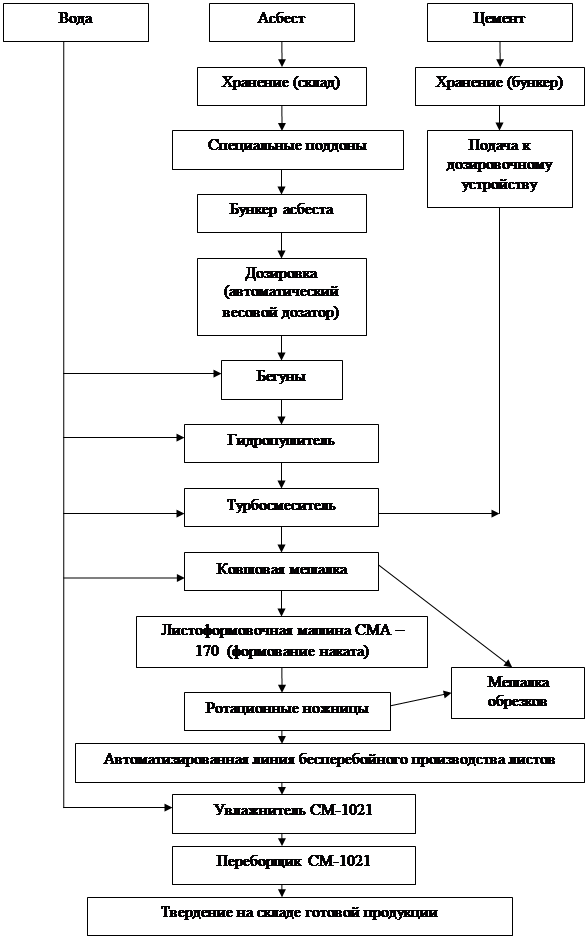

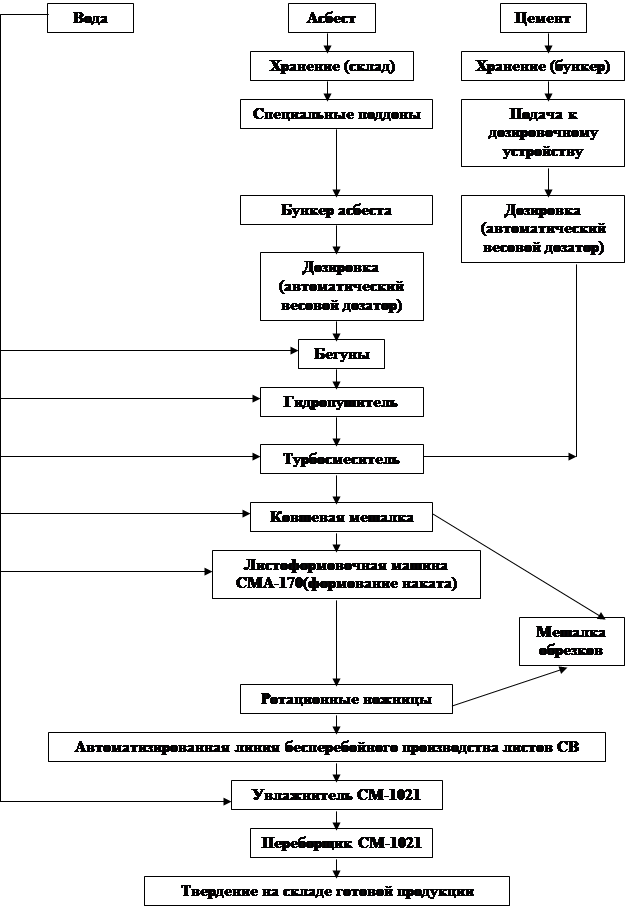

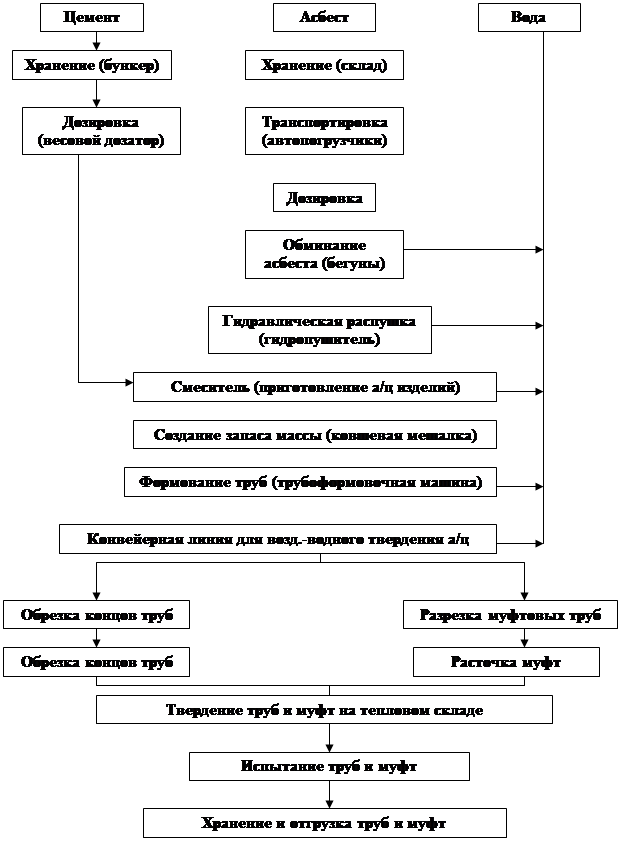

В плане маркетинга была выдвинута стратегия более глубокого проникновения. Для ее реализации необходимо провести модернизацию технологической линии по производству окрашенных асбестоцементных листов, с целью увеличения объема производства.

Суть проекта: Приобретение машины листоформовочной СМ942А.

Поставщик оборудования: Завод по производству оборудования для асбестоцементных производств «Стоммашина», Могилевская обл., Беларусь.

Срок реализации проекта: 4 года.

Для покупки этого оборудования ОАО «БелАЦИ» требуются инвестиции в размере 2535500 руб.

После модернизации технологической линии комбинат сможет увеличить ежегодный объем выпуска продукции на 8%, что поможет более глубоко проникнуть на рынок. В результате реализации этого проекта ожидаются следующие изменения:

Ø ОПФ увеличивается на стоимость оборудования;

Ø увеличится расход электроэнергии на 2%.

Ввод в эксплуатацию такой линии не повлечет организационных и структурных изменений, так как она нормально вписывается в уже существующую структуру цехов предприятия.

Дополнительного персонала не требуется. Оборудование не потребует, также дополнительных производственных площадей.

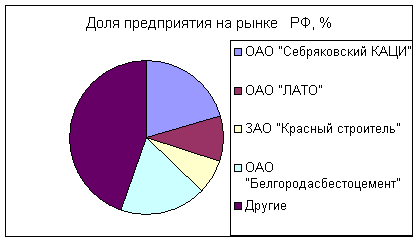

Ввиду того, что в Российской Федерации заводов по производству окрашенных асбестоцементных листов мало, а ОАО «БелАЦИ» имеет положительный имидж и репутацию надежного партнера, поставляющего своим потребителям только высококачественную продукцию и, следовательно, мало кто сможет составить ему конкуренцию. Следует также отметить, что на рынке асбестоцементных изделий наблюдается стремительно растущий спрос на окрашенные асбестоцементные листы. Из вышеизложенного можно сделать следующее заключение: для более глубокого проникновения на рынок, т.е. завоевания еще большей его доли, предприятию вполне достаточно просто увеличить выпуск своей продукции (окрашенных асбестоцементных листов).

ГЛАВА VII. ПЛАН ПРОИЗВОДСТВА

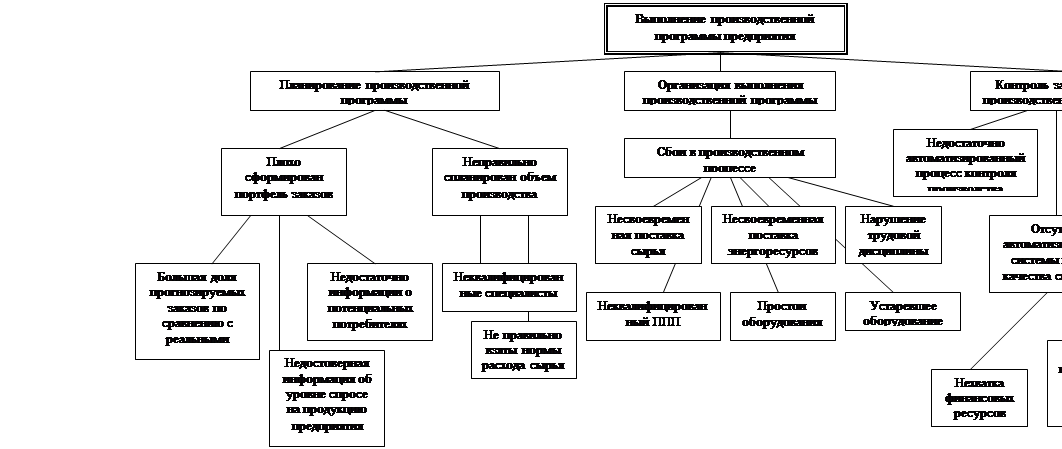

Производственная программа — это развернутый или комплексный план производства и продажи продукции, характеризующий годовой объем выпуска, номенклатуру, качество и сроки, требуемые рынком товаров и услуг.

В рыночных условиях основу плана производства на ОАО «БелАЦИ» составляют договоры с потребителями, имеется портфель заказов.

Составим производственную программу ОАО «БелАЦИ» по выпуску асбестоцементных листов. Так как с модернизацией технологической линии за рассматриваемый и планируемый период (3 года) намечается увеличение объемов выпуска ежегодно на 8% за счет уменьшения брака и увеличения производительности.

Производственная программа (тыс.усл.пл.).

Таблица 7.1.

| Годы | 2002

| 2003

| 2004

| 2005

| 2006 | 2007 |

| Объем выпуска продукции | 337021 | 337021 | 363982,7 | 393101,3 | 424549,4 | 458513,35 |

Планируемый объем продаж продукции.

Таблица 7.2.

| Показатели | Годы | |||||

| 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | |

| 1. Объем выпуска, туп. | 337021 | 337021 | 363982,7 | 393101,3 | 424549,4 | 458513,35 |

| 2. Цена за ед. прод., руб. | 1050 | 1050 | 1050 | 1050 | 1050 | 1050 |

| 3. Объем продаж, руб. | 353872050 | 353872050 | 382181835 | 412756365 | 445776870 | 481439017,5 |

Теперь проанализируем потребность в основных производственных фондах.

Потребность в основных фондах (тыс.руб.).

Таблица 7.3.

| Основные фонды | Действующие | Общая потребность | Прирост ОПФ |

| 1. Здания, сооружения | 72870 | 72870 | - |

| 2. Машины и оборудование | 53731 | 56266,5 | 2535,5 |

| 3. Транспортные средства | 7629 | 7629 | - |

| 4. Прочие | 6035 | 6035 | - |

| Итого

| 140265 | 142814

| 2535,5

|

Как видно из таблицы прирост ОПФ 2535,5 тыс.руб., что отражает необходимые средства на закупку оборудования. Вследствие его установки и дальнейшей эксплуатации потребуется определенное количество производственных ресурсов на представленную выше производственную программу, потребность в которых представлена в таблице 7.4.

В связи с тем, что потребности в дополнительном персонале нет, расходов на заработную плату не будет.

Составив план производства, перейдем к рискам и страхованию ОАО «БелАЦИ» при выполнении производственной программы.

ГЛАВА VIII. ОЦЕНКА РИСКОВ И СТРАХОВАНИЕ

Предпринимательский риск характеризуется как опасность потенциально возможной, потери ресурсов или недополучения доходов по сравнению с вариантом, рассчитанным на рациональное использование ресурсов в данном виде предпринимательской деятельности.

Иначе говоря, риск есть угроза того, что предприниматель понесет потери в виде дополнительных расходов сверх предусмотренных прогнозом, программой его действий, либо получит доходы ниже тех, на которые он рассчитывал.

Применительно к предприятию в качестве базы для определения относительной величины риска целесообразно брать стоимость основных фондов и оборотных средств предприятия или намеченные суммарные затраты на данный вид предпринимательской деятельности, имея в виду как текущие затраты, так и капиталовложения, или расчетный доход (прибыль).

Для достаточно значительного количества материальных ресурсов, стоимость которых заранее известна, потери сразу можно оценивать в денежном выражений. Имея оценку вероятных потерь по каждому из отдельных видов материальных ресурсов в стоимостном выражении, можно свести их воедино.

Трудовые потери представляют потери рабочего времени, вызванные случайными, непредвиденными обстоятельствами. В непосредственном измерении трудовые потери выражаются в человеко-часах, человеко-днях или просто часах рабочего времени. Перевод трудовых потерь в стоимостное, денежное выражение осуществляется путем умножения трудочасов на стоимость (цену) одного часа.

Финансовые потери - это прямой денежный ущерб, связанный с непредусмотренными платежами, выплатой штрафов, уплатой дополнительных налогов, потерей денежных средств и ценных бумаг. Кроме того, финансовые потери могут быть при недополучении или неполучении денег из предусмотренных источников, при не возврате долгов, неоплате покупателем поставленной ему продукции, уменьшении выручки вследствие снижения цен на реализуемые продукцию и услуги.

Особые виды денежного ущерба связаны с инфляцией, изменением валютного курса рубля, дополнительным к узаконенному изъятием средств предприятий в государственный (республиканский, местный) бюджет.

Наряду с окончательными, безвозвратными могут быть и временные финансовые потери, обусловленные замораживанием счетов, несвоевременной выдачей средств, отсрочкой выплаты долгов.

Потери времени существуют тогда, когда процесс предпринимательской деятельности идет медленнее, чем было намечено. Прямая оценка таких потерь осуществляется в часах, днях, неделях, месяцах запаздывания в получении намеченного результата. Чтобы перевести оценку потерь времени в стоимостное измерение, необходимо установить, к каким потерям дохода, прибыли от предпринимательства способны приводить случайные потери времени.

Специальные виды потерь проявляются в виде нанесения ущерба здоровью и жизни людей, окружающей среде, престижу предпринимателя, а также вследствие других неблагоприятных социальных и морально-психологических последствий.

Эти виды риска на ОАО «БелАЦИ» сведены до минимума.

К специфическим источникам потерь следует отнести потери от воздействия непредвиденных политических факторов. Такие потери порождают политический риск. Он проявляется в форме неожиданного, обусловленного политическими соображениями и событиями, изменения условий хозяйственной деятельности, создающим неблагоприятный для предпринимателя фон и тем самым способными привести к повышенным затратам ресурсов и потере прибыли.

Политический риск, связанный с изменением условий хозяйственной деятельности, в ближайшие 3 года не предвидится.

Типичные источники такого риска - увеличение налоговых ставок, введение принудительных отчислений, изменение договорных условий, трансформация форм и отношений собственности, отчуждение имущества и денежных средств по политическим мотивам. Величину возможных потерь и определяемую ими степень риска в этом случае очень трудно предвидеть.

Довольно близки по непредвидимости потери, обусловленные стихийными бедствиями, а также воровством и рэкетом.

Весьма специфичны возможные потери, вызванные несовершенством методологии и некомпетентностью лиц, формирующих бизнес-план и осуществляющих расчет прибыли и дохода.

Особое место занимают потери предпринимателя, обусловленные недобросовестностью или несостоятельностью компаньонов. Риск оказаться обманутым в сделке или столкнуться с неплатежеспособностью должника, невозвратностью долга, к сожалению, достаточно реален.

Подобный вид риска на ОАО «БелАЦИ» стараются свести до минимума. У предприятия существуют длительные, прочные и взаимовыгодные отношения с поставщиками. Как с АО «Ураласбест» и ОАО «Белцемент», которые поставляют основные виды сырьевых ресурсов, так и с Могилевским заводом «Стоммашина», поставщиком технологического оборудования. Поэтому при осуществлении проекта риск невыполнения поставщиками своих обязательств минимален. Что же касается потребителей, то в целях собственного страхования от потерь, продукция на предприятии реализуется только по предоплате. Т.о. этот вид риска также незначителен.

Под страхованием предпринимательских рисков понимается страхование предпринимателем рисков своих убытков и неполучения ожидаемых доходов от застрахованной предпринимательской деятельности из-за нарушения обязательств контрагентами предпринимателя или изменения условий этой деятельности по не зависящим от предпринимателя обстоятельствам.

Объектом данного страхования являются имущественные интересы страхователя, связанные с осуществлением коммерческой деятельности.

Одним из способов защиты от предпринимательских рисков является заключение договоров страхования. При этом потенциальный страховой интерес предпринимателей связан с получением покрытия по максимально возможному количеству рисков. Однако страховщик при решении вопроса о принятии ответственности должен, прежде всего, исходить из вероятностного характера наступления страхового случая, не зависящего от воли страхователя. Внутренние риски далеко не всегда отвечают этому требованию. Следовательно, при осуществлении предпринимательской деятельности страхованию могут подлежать в первую очередь внешние риски.

Страхование рисков потери прибыли производится на случай потери прибыли предпринимателем вследствие остановки производственного процесса или сокращения его объема. Страховщики не несут ответственности за остановку производства, явившихся следствием военных действий, гражданских волнений и других причин.

Теперь рассмотрим более тривиальные ситуации риска. Подчеркнем снова:

полностью избежать риска практически невозможно, но, зная, что порождает потери, предприниматель способен снизить их угрозу, уменьшая действие неблагоприятного фактора.

Итак, охарактеризуем потери, потенциальная возможность которых порождает риск для ОАО «БелАЦИ»:

1. Снижение намеченных объемов производства и реализации продукции вследствие уменьшения производительности труда, простоя оборудования или недоиспользования производственных мощностей, потерь рабочего времени, отсутствия необходимого количества исходных материалов, повышенного процента брака ведет к недополучению запланированной выручки.

Подобный риск не будет иметь места в результате осуществления проекта. Процент брака, как было упомянуто ранее, должен снизиться, производительность повыситься, недостатка производственных мощностей также не предвидится. Т.о. риск недополучения запланированной выручки, обусловленный подобного рода факторами, практически отсутствует.

2. Снижение цен, по которым намечается реализовать продукцию, в связи с недостаточным качеством, неблагоприятным изменением рыночной конъюнктуры, падением спроса, ценовой инфляцией приводит к вероятным потерям.

Снижение цен на продукцию в связи с неблагоприятными изменениями конъюнктуры, по прогнозам, не намечается, как и падение спроса. А вот что касается ценовой инфляции, то предприятие не может ее избежать. И в силу того, что это внешняя угроза, никак не может на нее повлиять.

3. Повышенные материальные затраты, обусловленные перерасходом материалов, сырья, топлива, энергии, ведут к потерям.

Такого рода риск всегда существует. Однако, проект нацелен на повышение эффективности производственного процесса, к тому же современное оборудование позволит свести этот риск к минимуму. Помимо этого предприятие может застраховать себя от него введением жесткой системы контроля за расходованием материальных и энергетических ресурсов.

4. Другие повышенные издержки, которые могут быть вследствие высоких транспортных расходов, торговых издержек, накладных и других побочных расходов.

Так как предприятие получает часть сырьевых материалов по железной дороге, существует риск повышения транспортных расходов, вследствие увеличения железнодорожных тарифов.

5. Перерасход намеченной величины фонда оплаты труда вследствие превышения расчетной численности либо вследствие выплаты более высокого, чем запланировано, уровня заработной платы отдельным работникам.

От подобного вида риска предприятие может себя застраховать точным планированием расхода ФОТ и поручением этой работы высококвалифицированным специалистам.

6. Уплата повышенных отчислений и налогов, если в процессе осуществления бизнес-плана ставки отчислений и налогов изменятся в неблагоприятную для предпринимателя сторону.

В ближайшее время не ожидается повышения налоговых ставок, однако, в силу того, что проект рассчитан на 3 года, подобный риск весьма реален.

Похожие работы

... как машинами и вагонами продукция расходится практически по всей территории России, в страны СНГ и некоторые страны дальнего зарубежья. 4.2. Анализ производственного плана 1. Выполнение производственной программы предприятия Данные о динамике производства продукции в натуральном и стоимостном выражении представлены в табл. 4.2.1. Таблица 4.2.1. Динамика производства продукции ...

... носят название внутрипроизводственных логистических систем. Внутрипроизводственные логистические системы можно рассматривать на макро- и микроуровнях. На макроуровне внутрипроизводственные логистические системы выступают в качестве элементов микрологистических систем. Они задают ритм работы этих систем, являются источниками материальных потоков. Возможность адаптации микрологистических систем к ...

... , прибавляет самоуважения, уверенности в своих делах. Рациональная организация выполнения управленческих решений и систематический контроль за соблюдением норм и условий качественного осуществления - реальная предпосылка обеспечения их эффективности. 1.3.ОЦЕНКА ЭФФЕКТИВНОСТИ УПРАВЛЕНЧЕСКИХ РЕШЕНИЙ 1.3.1. Решения как инструмент изменений в функционировании и развитии предприятий Одним из ...

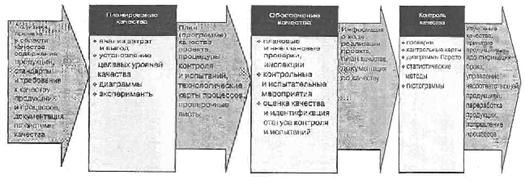

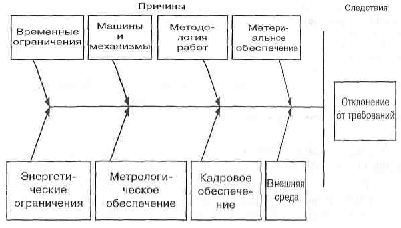

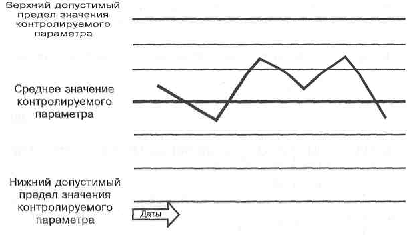

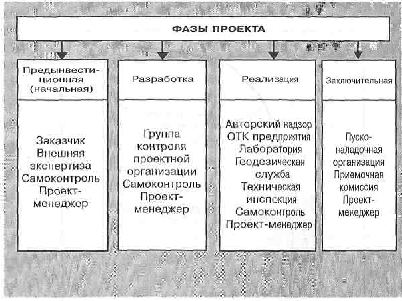

... , таких как ИСО 9000, многих национальных государственных моделей управления качеством, а также явились базой для выработки системы менеджмента качества проекта. 1.2 Менеджмент качества проекта Менеджмент качества в рамках управления проектом – это система методов, средств и видов деятельности, направленных на выполнение требований и ожиданий клиентов проекта к качеству самого проекта и ...

0 комментариев