Навигация

Проведение финансового анализа банка

3.2 Проведение финансового анализа банка

Проведем анализ финансового состояния ОАО АКБ «Росбанк» за 2007–2009 гг. по данным финансовой отчетности с целью выявления его инвестиционной привлекательности и состоятельности.

Таблица 3.1. Динамика и структура активов ОАО АКБ «Росбанк» за 2007–2008 гг.

| № п/п | Наименование статей | Сумма, тыс. руб. | Удельный вес, % | Изменение, тыс. руб. | Темп изменения, % | ||

| 2007 | 2008 | 2007 | 2008 | ||||

| 1. | Денежные средства | 10881 | 10990 | 4,6 | 4,5 | +109,0 | 101,0 |

| 2. | Средства в ЦБ РФ | 13033 | 15233 | 5,6 | 6,2 | +2200 | 116,9 |

| 2.1. | Обязательные резервы | 4148 | 4580 | 1,8 | 1,9 | +432,0 | 110,4 |

| 3. | Средства в кредитных организациях | 3033 | 190 | 1,3 | 0,1 | -2843,0 | 6,3 |

| 4. | Чистая ссудная задолженность | 102989 | 139586 | 44,0 | 55,0 | +36597,0 | 135,5 |

| 5. | Основные средства, нематериальные активы и материальные запасы | 45362 | 47485 | 19,4 | 19,4 | -2123,0 | 104,7 |

| 6. | Требования по получению процентов | 471 | 567 | 0,2 | 0,2 | +96,0 | 120,4 |

| 7. | Прочие активы | 54340 | 31087 | 23,1 | 12,7 | -23253,0 | 57,3 |

| 8. | Всего активов | 234257 | 245138 | 100 | 100 | +10881,0 | 104,6 |

По данным таблицы 3.1 можно сделать следующие выводы:

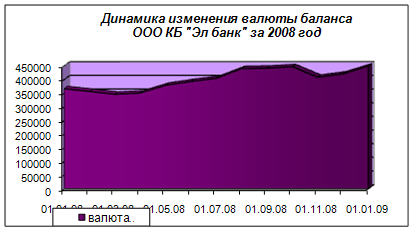

1. валюта баланса увеличилась в 2008 г. по сравнению с 2007 г. на 4,6% или 10881,0 тыс. руб. и составила 245138 тыс. руб., что свидетельствует об увеличении хозяйственного оборота и увеличении имущества банка;

2. наибольший удельный вес в структуре активов банка занимает ссудная задолженность заемщиков, к концу 2008 г. она увеличилась на 35,5% или 36597,0 тыс. руб. и составила 139586 тыс. руб.;

3. денежные средства банка увеличились на 9,0% и составили 10990 тыс. руб., увеличение денежных средств можно охарактеризовать как нерациональную финансовую политику банка;

4. в 2008 г. произошло увеличение средств в ЦБ РФ и отчислений обязательных резервов на 16,9% и 10,4% соответственно, что свидетельствует о повышении финансовой устойчивости банка.

В таблице 3.2 представлена структура и динамика источников формирования средств ОАО АКБ «Росбанк» за 2007–2008 гг.

Таблица 3.2. Динамика и структура источников формирования средств ОАО АКБ «Росбанк» за 2007–2008 гг.

| № п/п | Наименование статей | Сумма тыс. руб. | Удельный вес, % | Изменение, тыс. руб. | Темп изменения, % | ||

| 2007 | 2008 | 2007 | 2008 | ||||

| 1. | Кредиты ЦБ РФ | 0 | 0 | - | - | - | - |

| 2. | Средства кредитных организаций | 0 | 10000 | - | 4,1 | +10000 | - |

| 3. | Средства клиентов | 115111 | 171153 | 49,1 | 69,8 | +56042 | 148,7 |

| 4. | Вклады физических лиц | 60413 | 73054 | 25,8 | 29,8 | +12641 | 120,9 |

| 5. | Выпущенные долговые обязательства | 7988 | 8961 | 3,4 | 3,6 | +973 | 112,2 |

| 6. | Прочие обязательства | 4514 | 7316 | 1,9 | 3,6 | +2801 | 162,1 |

| 7. | Резервы на возможные потери по обязательствам | 108 | 132 | 0,0 | 0,0 | +24,0 | 122,2 |

| 8. | Всего обязательств | 188134 | 197562 | 80,3 | 80,6 | +9428 | 105,0 |

| 9. | Средства акционеров | 26250 | 26250 | 11,2 | 10,7 | - | - |

| 10. | Зарегистрированные обыкновенные акции и доли | 26250 | 26250 | 11,2 | 10,7 | - | - |

| 11. | Переоценка основных средств | 2222 | 2222 | 0,9 | 0,9 | - | - |

| 12. | Расходы будущих периодов и предстоящие выплаты | 2422 | 2703 | 1,0 | 1,1 | +281 | 111,6 |

| 13. | Фонды и прибыль прошлых лет | 11772 | 11303 | 5,0 | 4,6 | -469 | 96,0 |

| 14. | Прибыль к распределению за отчетный период | 10568 | 10504 | 4,5 | 4,3 | -64 | 99,4 |

| 15. | Всего источников собственных средств | 46123 | 47576 | 19,7 | 19,4 | +1453 | 103,1 |

| 17. | Всего пассивов | 234257 | 245138 | 100 | 100 | +10881 | 104,6 |

В структуре источников формирования средств банка наибольший удельный вес занимают заемные средства банка – 80,6%, по сравнению с 2007 г. в 2008 г. заемные средства банка увеличились на 0,5% и составили 197562 тыс. руб.

В структуре обязательств банка основную долю занимают средства юридических лиц – 69,8%, по сравнению с 2007 г. они увеличились на 48,7% и составили 171153 тыс. руб.

Вклады физических лиц увеличились в 2008 г. на 20,9% по сравнению с 2007 г. и составили 73054 тыс. руб.

Увеличились резервы на возможные потери по ссудам на 22,2%;

Таким образом, анализ динамики валюты баланса выявил, как положительные, так и отрицательные моменты деятельности банка.

Анализ финансового состояния банка характеризуют различные коэффициенты.

Рассматривая показатели таблицы 3.3, можно сделать следующие выводы:

Темп рост К1 за анализируемые периоды возрос. Темп роста составил 18%, т.е. степень покрытия собственного капитала в 2008 г. увеличилась на 18%. Наблюдается тенденция к росту, это увеличивает потенциальные возможности банка, снижает банковские риски.

Таблица 3.3. Анализ финансовой устойчивости ОАО АКБ «Росбанк» за 2007–2008 гг.

| № п/п | Показатели | Периоды | Темп изменения, % | |

| 2007 | 2008 | |||

| 1 | 2 | 4 | 5 | 6 |

| 1 | Коэффициент покрытия собственного капитала К1 | 0.964 | 1.032 | 118 |

| 2 | Коэффициент степени покрытия капитала наиболее рискованных видов активов К2 | 0.166 | 0.144 | 87 |

| 3 | Коэффициент иммобилизации К3 | 1.374 | 0.249 | 18 |

| 4 | Коэффициент маневренности собственных оборотных средств К4 | 0.312 | 0.066 | 21 |

| 5 | Промежуточный коэффициент покрытия К5 | 0.052 | 0.008 | 15 |

| 6 | Коэффициент привлечения средств, имеющих срочный характер К6 | 0.004 | 0.004 | 100 |

| 7 | Коэффициент финансовой напряженности К7 | 0.167 | 0.130 | 78 |

| 8 | Соотношение активов, приносящих доход с платными пассивами К8 | 1.922 | 1.753 | 91 |

Темп роста К2 составил 87%. Наблюдается скачкообразное изменение показателя в сторону уменьшения в 2008 г., это свидетельствует об уменьшении удельного реального обеспечения активов в составе собственных средств, что неблагоприятно сказывается на работе банка, возникает процентный риск и риск ликвидности. Для нормализации возникшего положения необходимо наращивать капитал, чтобы обеспечить покрытие наиболее рискованных видов активов.

К3 показывает состояние собственных оборотных средств коммерческого банка. В анализируемых периодах он составил 1,374; 0,249. Это больше чем ноль, поэтому можно сказать, что банк финансово устойчив. В 2008 г. наблюдается тенденция к снижению. Это говорит о том, что понижается уровень достаточности собственных средств для поддержки сбалансированности баланса за счет свободного остатка собственных средств-нетто, что отрицательно для банка, потому что при снижении обеспеченности собственными средствами увеличивается иммобилизация, при этом возрастает риск ликвидности, неплатежеспособности. Банку необходимо выявить и устранить причину недостатка в собственных средствах.

Однако показатель маневренности собственных оборотных средств выше нуля. Он составил 0.312; 0.066 соответственно. Это говорит о мобильности собственных оборотных средств. Но все-таки к 2008 г. наблюдается тенденция к снижению, что является отрицательным в работе банка. Если и далее показатель будет понижаться, то в случае возникновения кредитного и процентного рисков банк может оказаться немобильным.

Значение К5 отражает уровень покрытия заемных средств собственными. Он составил 0.052; 0.008. В 2008 г. показатель понижается. Это отрицательно для банка, может возникнуть риск невозврата средств вкладчикам, снижается устойчивость, что обусловлено увеличением иммобилизационных активов.

Показатель К6 отражает привлечение средств, имеющих срочный характер. Он составляет 0.004; 0.004 соответственно двум отчетным периодам. Наблюдаемое снижение ведет к понижению финансовой устойчивости из-за уменьшения доли привлеченных срочных депозитов и остатков на счетах.

К7 – показатель финансовой напряженности, отражает степень обеспечения собственными средствами заемных средств. В анализируемых периодах он составил 0.167; 0.130. Темпы роста –78%. Это говорит о снижении управляемости активными операциями. Уменьшение роста показателя – свидетельство агрессивной политики.

К8 характеризует соотношение активов, приносящих доход, по отношению к платным пассивам. К8 составил 1.922; 1.753. Это больше единицы, также наблюдается рост во всех периодах, что положительно для банка. Можно сказать, что на 1 рубль платных пассивов приходится 2 и 2 рубля соответственно по периодам.

Оценивая результаты по показателям финансовой устойчивости коммерческого банка можно сказать, что наблюдается практически по всем показателям снижение к 2008 г. Для эффективной работы банка и его финансовой устойчивости необходимо принять меры, нормализующие ситуацию.

Таблица 3.4. Анализ деловой активности ОАО АКБ «Росбанк» за 2007–2008 гг.

| № п/п | Показатели | Периоды | Темп изменения, % | |

| 2007 | 2008 | |||

| 1 | 2 | 3 | 4 | 5 |

| 1 | Показатель характеризующий удельный вес активов, непосредственно участвующих в операциях, приносящих доход К9 | 0.833 | 0.821 | 99 |

| 2 | Финансовый коэффициент «отдачи» активов К10 | 1.169 | 1.343 | 115 |

| 3 | Показатель использования привлеченных средств К 11 | 0.235 | 0.292 | 124 |

| 4 | Доходность привлеченных средств К12 | 0.010 | 0.012 | 120 |

| 5 | Коэффициент активности привлечения средств К13 | 0.857 | 0.885 | 103 |

| 6 | Рентабельность дохода К14 | 0.005 | 0.007 | 140 |

| 7 | Рентабельность общего капитала К15 | 0.004 | 0.005 | 125 |

| 8 | Коэффициент эффективности использования собственных средств К16 | 0.030 | 0.046 | 153 |

| 9 | Коэффициент рентабельности капитала банка К17 | 0.004 | 0.006 | 150 |

Коэффициент К9 характеризует удельный вес активов приносящих доход в валюте баланса. В анализируемых периодах этот показатель составил 0.833; 0.891 соответственно отчетным периодам. Удельный вес активов повышается и составляет больше, чем 0.7, что является положительным результатом. Увеличивается емкость рынка услуг, предоставляемых коммерческим банком.

К10 детализирует значения показателя К9. К10 составил 1.169; 1.343., наблюдается тенденция к росту, что также является положительным изменением. Т.е. на одну денежную единицу активов приходится 1.169; 1.343 единиц дохода соответственно анализируемым периодам.

К11 – показатель использования привлеченных средств. Он составил 0.235; 0.292. Т.е. непосредственно на кредитование направляется 23.5% в 2007 г., 29.2% в 2005 г. привлеченных средств. Полученные результаты не превышают 0.75, это говорит о консервативной кредитной политике. Также наблюдается тенденция к росту.

Активность коммерческого банка по эффективному использованию заемных средств определяется доходностью привлеченных средств К12. Он показывает, что в 2007 г. приходится 0.010, в 2008 г. 0.012 денежных единиц дохода. Происходит плавное возрастание показателя, т.е. предполагается эффективная деловая активность по управлению сбалансированным кредитно-депозитным портфелем банка.

Деятельность банка по развитию депозитной клиентской базы оценивается активностью привлечения средств К13. Темпы роста этого показателя равны 0.89 и 1.03 соответственно. Они повышаются, т.е. банк активно работает в сторону привлечения денежных средств на финансовом рынке без межбанковского кредитования.

Рентабельность дохода К14 показывает, что на одну денежную единицу дохода в 2007 г. приходится 0.005 денежных единиц, в 2008 г. – 0.007 денежных единиц. Наблюдается тенденция к повышению рентабельности дохода, это свидетельствует об оптимизации структуры ресурсной базы.

Рентабельность общего капитала К15 характеризует деятельность банка с точки зрения эффективности управления по размещению активов, т.е. их возможность приносить доход. К15 составил 0.004; 0.005, показатель увеличивается, что является положительным результатом.

Эффективность использования собственных средств характеризует коэффициент К16. В анализируемых периодах он составил 0.030; 0.046. В 2008 г. показатель снизился по сравнению с 2007 г. Это говорит о неоперативности принятия решений в случае возникновения рисков.

К17 характеризует эффективность оборота текущих активов. Темп роста составил 150% соответственно, т.е. повышается эффективность оборота текущих активов, увеличивается число оборотов за единицу времени. В общем по коэффициентам, характеризующим и оценивающим деловую активность коммерческого банка можно сделать вывод, что все коэффициенты имеют положительные значения и тенденцию к росту.

Таким образом, анализ финансово-хозяйственной деятельности банка свидетельствует о том, что в 2008 г. произошло укрепление баланса банка, прибыльность основных видов деятельности повысилась благодаря увеличению объемов ссудных операций по более выгодным ставкам, росту комиссионных доходов, а также благоприятным внешним условиям деятельности.

Вместе с тем сдерживающее влияние на прибыльность оказывали высокие расходы на расширение филиальной сети банка и вложения в развитие информационных технологий.

Агрессивная стратегия расширения АКБ «Росбанк», может негативно повлиять на его показатели. Банк, скорее всего, будет преуспевать при условии сохранения положительной динамики российской экономики и благоприятной политической среды. Если же в экономике произойдет сбой, АКБ «Росбанк» может оказаться в более рискованном положении, чем многие банки одной с ним категории, учитывая высокие операционные издержки и большую долю заимствованных средств в его финансовой структуре.

Похожие работы

... , что такой принцип учета непредвиденного дохода (расхода) после налогообложения прибыли использован в соответствии со схемой отчета о прибылях и убытках общей финансовой отчетности узбекских коммерческих банков, установленной Центральным банком. В схеме же последовательного отчета о прибылях и убытках, рассмотренной выше, доход (убытки) от непредвиденных (чрезвычайных) событий учитывается до ...

... В 1978 г. Федеральная резервная система, Контролер денежного обращения и Федеральная корпорация по страхованию депозитов договорились об унификации и стандартизации своих рейтинговых систем анализа финансового состояния коммерческого банка. Аббревиатура CAMEL представляет собой сочетание начальных букв анализируемых компонентов. Расшифровывается она следующим образом: C – capital adequacy, или ...

... вероятно не должен превышать 3 - 4 %, а резервы на покрытие убытков по ссудам должны быть не менее величины просроченных кредитов. Рассмотрим метод определения финансовой устойчивости коммерческого банка через показатель достаточности капитала. В целях поддержания ликвидности баланса коммерческими банками на должном уровне и обеспечения экономической устойчивости в их работе, Центральный ...

... и убытках», где очень подробно расшифровываются все доходы и расходы банка, которые сгруппированы по подразделам, что делает эту форму аналитической. Центральное место в анализе финансовых результатов коммерческих банков принадлежит изучению объема и качества получаемых ими доходов, поскольку, они являются главным фактором формирования прибыли[4]. К числу приоритетных задач анализа доходов банка ...

0 комментариев