Навигация

Реструктуризація портфеля за конкретними видами цінних паперів

5. Реструктуризація портфеля за конкретними видами цінних паперів.

Методи такої реструктуризації портфеля визначаються принциповими підходами до її здійснення.

При пасивному підході до оперативного управління портфелем основну увагу в здійсненні цього етапу реструктуризації портфеля приділяють забезпеченню його диверсифікації в межах окремих видів цінних паперів.

При активному підході до оперативного управління портфелем основну увагу на цьому етапі реструктуризації портфеля приділяють пошуку та придбанню недооцінених цінних паперів (ринкова ціна яких нижча від їх реальної внутрішньої вартості, визначеної на основі оцінки вартості чистих активів компанії).

2.4 Управління банківськими ризиками

У найширшому розумінні ризик – це невизначеність щодо здійснення тієї чи іншої події в майбутньому. Ризик вимірюється ймовірністю того, що очікувана подія не відбудеться і не приведе до небажаних наслідків.

В банківській справі як і в інших видах бізнесу ризик пов’язується передусім з фінансовими втратами, що виникають у разі реалізації певних ризиків.

Ризик означає небезпеку (можливість) втрати банком своїх ресурсів, недоотримання доходів або понесення додаткових витрат у результаті здійснення певних фінансових операцій.

У цілому банківська сфера характеризується вищою ризиковістю порівняно з іншими видами діяльності. Ця особливість зумовлена специфікою тих функцій які виконує кожен комерційний банк. Банки мають багато партнерів, клієнтів, позичальників, фінансовий стан яких безпосередньо впливає на їхнє становище.

Діяльність банку дуже різноманітна і включає операції залучення коштів, випуск і купівлю цінних паперів, видачу кредитів, факторинг, лізинг, забезпечення клієнтів готівкою. Здійснення кожної банківської операції пов’язане з можливістю реалізації кількох ризиків. Через те, що банк одночасно здійснює активні і пасивні операції виникають такі ризики, як: кредитний ризик, валютний ризик, процентний ризик, ризик незбалансованої ліквідності, ризик розриву строку залучення і розміщення коштів, валютний ризик.

2.4.1 Кредитний ризик

Кредитні операції є складовою банківського бізнесу й визначають головні доходи банку. Але такі операції становлять так званий кредитний ризик.

Кредитний ризик є в усіх видах діяльності, де результат залежить від діяльності контрагента, емітента або позичальника. Він виникає кожного разу, коли банк надає кошти, бере зобов'язання про їх надання, інвестує кошти або іншим чином ризикує ними відповідно до умов реальних чи умовних угод незалежно від того, де відображується операція - на балансі чи поза балансом.

Кредитний ризик може виникати з різних причин, але в будь-якому випадку для банку він означає загрозу втрати чи часткової втрати коштів, наданих у користування. Досить важливо, щоб банк виявив, що саме спричинює таку загрозу, адже в майбутньому від цього залежатиме його прибутковість за операціями, пов'язаними з кредитуванням.

Фактори кредитного ризику можуть мати як зовнішній характер стосовно банку, так і внутрішній.

Фактори, що мають зовнішній характер, пов'язані з можливістю реалізації кредитного ризику, оскільки не залежать від діяльності персоналу кредитного підрозділу банку. Позичальник може не повернути кредит, незважаючи на сумлінні дії співробітників банку.

Навпаки, фактори, що мають внутрішній характер, пов'язані з помилками, яких припустився персонал в ході оформлення кредитної документації, помилками при оцінці кредитоспроможності позичальника, порушеннями посадових інструкцій і помилками, закладеними в самих правилах здійснення кредитування.

При оцінці кредитного ризику доцільно розрізняти індивідуальний та портфельний кредитні ризики.

Джерелом індивідуального кредитного ризику є окремий, конкретний контрагент банку - позичальник, боржник, емітент цінних паперів. Оцінка індивідуального кредитного ризику передбачає оцінку кредитоспроможності такого окремого контрагента, тобто його індивідуальну спроможність своєчасно та в повному обсязі розрахуватися за прийнятими зобов'язаннями.

Основні причини виникнення індивідуального кредитного ризику: нездатність позичальника до створення адекватного грошового потоку; ризик ліквідності застави; моральні та етичні характеристики позичальника.

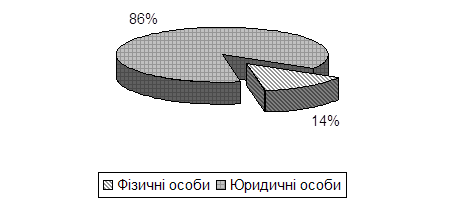

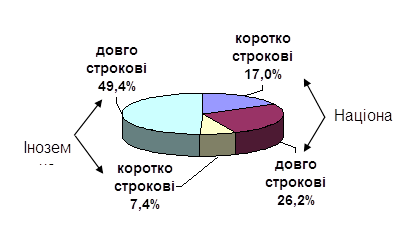

Портфельний кредитний ризик проявляється у зменшенні вартості активів банку. Джерелом портфельного кредитного ризику є сукупна заборгованість банку за операціями, яким притаманний кредитний ризик - кредитний портфель, портфель цінних паперів, портфель дебіторської заборгованості тощо. Оцінка портфельного кредитного ризику передбачає оцінку концентрації та диверсифікації активів банку: концентрація – це зосередження кредитів в одному із секторів економіки; диверсифікація полягає у розподілі кредитного портфеля серед широкого кола позичальників, які відрізняються один від одного як за характерами (розмір капіталу, форма власності), так і за умовами діяльності (галузь економіки, географічний регіон).

Метод диверсифікації слід застосовувати зважено та обережно, спираючись на статистичний аналіз і прогнозування, враховуючи можливості самого банку і, насамперед, рівень підготовки кадрів. Диверсифікація потребує професійного управління та глибокого знання ринку. Саме тому надмірна диверсифікація призводить не до зменшення, а до зростання кредитного ризику. Але навіть великий банк не завжди має достатню кількість висококваліфікованих фахівців, котрі володіють глибокими знаннями в багатьох галузях економіки, знають специфіку різних географічних територій, мають практичний досвід роботи з різними категоріями позичальників.

Визначення оптимального співвідношення між рівнями диверсифікації та концентрації кредитного портфеля банку є завданням, яке має вирішувати менеджмент кожного банку залежно від обраної стратегії, можливостей та конкретної економічної ситуації.

Одним із методів управління ризиком кредитного портфеля банку є лімітування. Лімітування полягає у встановленні максимально допустимих розмірів надання позик. Завдяки встановлення лімітів кредитування банкам удається уникнути критичних втрат внаслідок необдуманої концентрації будь-якого виду ризику, а також диверсифікувати кредитний портфель та забезпечити стабільні прибутки. Ліміти можуть установлюватися за видами кредитів, категоріями позичальників або групами взаємопов`язаних позичальників за кредитами в окремі галузі, географічні території, за найбільш ризиковими напрямками кредитування, такими як надання довгострокових позик, кредитування в іноземній валюті. Лімітування використовується для визначення повноважень кредитних працівників різних рангів щодо розмірів наданих позик. Кредитний ризик банку обмежується встановленням ліміту загального розміру кредитного портфеля, обмеження величини кредитних ресурсів філій банку; т.ін. Лімітування як метод зниження кредитного ризику широко застосовується у практиці як на рівні окремого комерційного банку, так і на рівні банківської системи в цілому (норматив НБУ "Максимальний розмір ризику на одного позичальника" (Н7).

Одним із методів управління кредитним ризиком є формування резервів на відшкодування втрат за кредитними операціями.

Створення резервів для відшкодування втрат за кредитними операціями банків як метод управління ризиком полягає в акумуляції частини коштів на спеціальному рахунку, які надалі використовуються для компенсації неповернених банку кредитів. Мета створення резервів – це підвищення стабільності, надійності банківської системи, захист інтересів клієнтів.

Цей підхід базується на принципі обачності, за яким банківські портфелі кредитів оцінюються на звітну дату за чистою вартістю, тобто в залежності від класу позичальника і стану обслуговування заборгованості. Резерв формується відповідно до сум фактичної кредитної заборгованості за групами ризику та встановлених норм відрахувань, які відображають ступінь кредитного ризику за кожною групою кредитів. За групою стандартних кредитів формується загальний резерв за рахунок прибутків минулих років. За кредитами, що віднесені до інших груп, під контролем, субстандартними, сумнівними і безнадійними – створюється спеціальний резерв, відрахування до якого відносяться до витрат комерційного банку. Якщо ризик не виправдався і кредит було повернуто, то прибуток у майбутньому періоді збільшується на відповідну суму.

Якщо резерв в банку не сформований, то втрати мають відшкодовуватися за рахунок власного капіталу банку. Значні ризики можуть призвести до повної втрати капіталу банку та його банкрутства. Отже, створення резерву дає змогу уникнути негативного впливу ризиків на величину капіталу банку.

Сьогодні банки України створюють такі резерви, як: резерв для відшкодування можливих втрат за кредитними операціями банків; резерви під дебіторську заборгованість; резервний фонд на покриття непередбачуваних збитків.

Порядок формування та використання зазначених резервів регулюється відповідними постановами НБУ.

Нарахування до резервів здійснюються за встановленими нормами відрахувань, визначеними у процентному відношенні до суми ймовірних втрат. Критерії оцінки якості активів, розміри відрахувань визначаються центральним банком залежно від економічних умов та ситуації в країні і можуть переглядатися з часом. Порядок використання резервів також регламентується централізовано. Перевагою резервування для банку є можливість швидкого відшкодування понесених банком фінансових втрат, а недоліками - відволікання значної частини фінансових ресурсів на формування резерву та, відповідно, зниження ефективності використання капіталу банку.

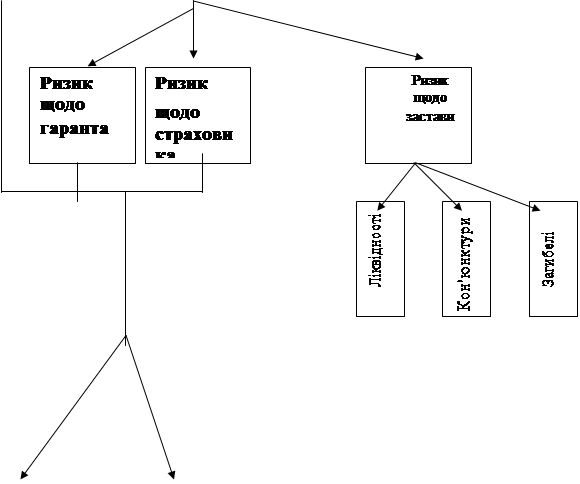

Найпоширенішими зовнішніми способами зниження кредитного ризику комерційного банку є застава, гарантія (порука) та страхування.

Страхування являє собою передачу за визначену плату цілком або частково власного ризику на спеціалізовану організацію. Економічна сутність страхування полягає в створенні резервного (страхового) фонду, розмір відрахувань в який для окремого суб`єкта, що бажає мінімізувати негативні прояви ризику, менший від розміру очікуваного збитку і, як наслідок, страхового відшкодування. Значна частина ризику або весь ризик передається від страхувальника до страховика.

Основними об`єктами страхування в кредитній діяльності банку є: об`єкт застави; ризики, пов`язані з банківськими кредитами, виданими (прийнятими) гарантіями.

Страхування кредитів використовується банками у двох формах:

1) заставного або кауційного страхування. У цьому випадку страхувальником є позичальник, об`єктом страхування його майнова відповідальність перед банком, що надав кредит, за своєчасну і повну виплату боргу і процентів за ним;

2) делькредерного страхування. У цьому випадку страхувальник - банк, а об'єкт страхування - відповідальність усіх чи окремих позичальників перед банком за своєчасне і повне погашення кредиту і процентів за ним, тобто фінансовий ризик банку отримати збитки внаслідок невиконання або неналежного виконання його позичальниками умов кредитних угод. У цьому випадку сума страхових внесків, які сплачує банк, може враховуватися при встановленні процентної ставки за кредит.

Перевагою страхування ризику кредитного портфеля над резервуванням є те, що обсяг відшкодування негативних наслідків не обмежується сформованим за рахунок відрахувань страховим фондом, а визначається вартістю об'єкта страхування, розміром страхового внеску та, відповідно, страховою сумою.

Під забезпеченням слід розуміти види та форми гарантованих зобов`язань позичальника перед кредитором щодо повернення кредиту у випадку можливого його неповернення позичальником. До забезпечення належать:

1. Застава матеріальних цінностей та майнових прав. Предметом застави може бути: майно, яке згідно з законодавством України може бути відчужене заставодавцем і на яке може бути звернене стягнення: товарно-матеріальні цінності, цінні папери, депозити, нерухоме майно; майнові права, тобто права користування майном, у тому числі і об`єктами права інтелектуальної власності.

Застава означає, що банк має право в разі невиконання позичальником зобов`язання одержати задоволення з вартості заставленого майна переважно перед іншими кредиторами. Таким чином, застава як спосіб зниження кредитного ризику – це, по-перше, конкретизація та посилення права кредиторської вимоги, а по-друге – право переваги.

2. Гарантія, за якою банк, інша фінансова установа, страхова організація, яка носить загальну назву "гарант", гарантує перед кредитором виконання боржником свого обов`язку за договором. Гарантія розглядається як самостійне зобов`язання гаранта перед банком, яке в правовому полі не залежить від інших договірних зобов`язань. Претензії банку, який отримав гарантію, можуть бути реалізовані у разі, якщо настане гарантійний випадок.

3. Порука - договір з односторонніми зобов`язаннями, на основі якого поручитель бере зобов`язання перед банком-кредитором сплатити у разі необхідності заборгованість позичальника. Забезпечувальна функція поруки виявляється в тому, що кредитор у разі невиконання зобов`язань боржником має право висунути свою вимогу як до боржника, так і до поручителя. У разі невиконання зобов`язань боржник і поручитель відповідають перед кредитором як солідарні боржники, якщо інше не встановлено договором поруки.

Похожие работы

... також бажана наявність акваріума. ВИСНОВКИ Проведений аналіз фінансової стійкості комерційного банку та шляхів її зміцнення дає підстави зробити наступні висновки й пропозиції. Фінансова стійкість комерційного банку ще не стала об'єктом комплексного наукового дослідження у вітчизняній літературі, хоча потреба в таких дослідженнях є значною. У процесі аналізу структури банківських ресурсів і ...

... говорять, що в стратегічному управлінні перемагає той, хто володіє дарма творчого мислення. [3] Випускники програми отримують державний диплом про вищу освіту і ступінь магістра менеджменту із спеціалізацією по фінансовому менеджменту. Інтенсивне короткострокове вчення по фундаментальних проблемах фінансового менеджменту пропонує програма по корпоративних фінансах, де в стислій, концентрованій ...

... що були у розпорядженні банків, недоліком необхідної інформації про позичальника. На сучасному етапі існують можливості для вирішення такого роду проблем, що сприяє успішній реалізації кредитної політики комерційного банку. Для вирішення ключового завдання кредитної політики - поліпшення оцінки кредитоспроможності позичальника необхідно: 1. Використовувати розширений набір фінансових коеф ...

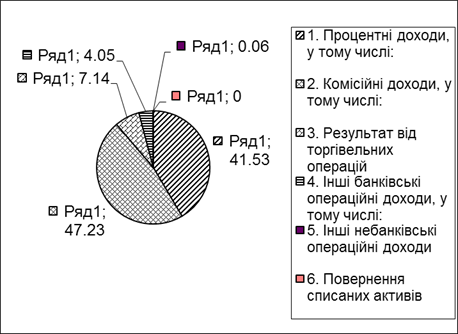

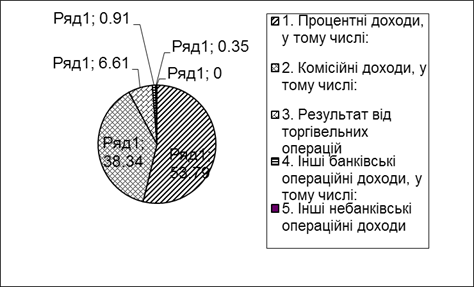

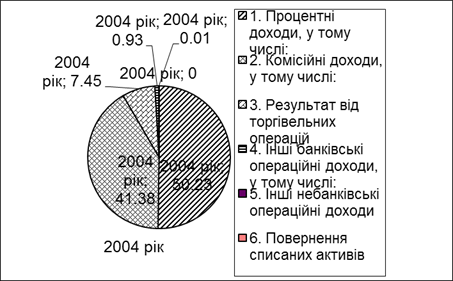

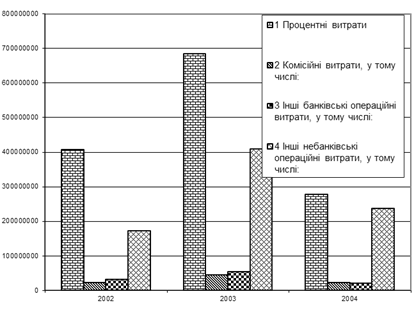

... на ту саму суму; зменшення доходів супроводжується зменшенням прибутку) та зворотний вплив витрат (тобто збільшення витрат призводить до зменшення 1.3 Доходи, витрати і прибуток як основні чинники аналізу фінансових результатів банку Розглядаючи сутність прибутку, слід зазначити такі його характеристики. По-перше, прибуток являє собою форму доходу підприємця, що виконує певний вид ді ...

0 комментариев