Навигация

Управління ліквідністю банку

2.5 Управління ліквідністю банку

2.5.1 Сутність і значення ліквідності банку

В "Інструкції про порядок регулювання та аналіз діяльності банків в Україні", затвердженій Постановою Правління Національного банку України від 28 серпня 2001 р. № 368, зазначається: "Ліквідність банку - це здатність банку забезпечити своєчасне виконання своїх грошових зобов'язань, яка визначається збалансованістю між строками і сумами погашення розміщених активів і строками й сумами виконання зобов'язань банку, а також строками й сумами інших джерел і напрямів використання коштів (надання кредитів, інші витрати)".

Виходячи з цього визначення, ліквідність окремих банків - це здатність кожної кредитної установи своєчасно здійснювати платежі за зобов'язаннями до запитання і у визначені строки. Це має забезпечуватися шляхом відповідної організації активних і пасивних операцій і перерозподілу сукупної банківської ліквідності. Але в той же час погашення зобов'язань повинно здійснюватися без втрати для прибутку банку. У цьому визначенні виділені основні риси ліквідності банку: організація активних і пасивних операцій відповідно до їх строків і обов'язкова прибутковість банку.

У наведеному трактуванні простежуються певні риси, що виражають суть ліквідності взагалі і банківської ліквідності зокрема. По-перше, у кожному з них є пряма або непряма згадка про грошові відносини, отже, поняття ліквідності безпосередньо пов'язане з категорією грошей. По-друге, у більшості визначень зустрічаються вказівки на часові характеристики, тобто ліквідність так чи інакше пов'язана з часом.

Також ліквідність пов'язана, по-перше, зі здатністю знарядь обігу виконувати свої основні функції, по-друге, з достатністю грошей і, по-третє, з надійністю виконання боргових зобов'язань у суспільстві.

Для банку гроші є і оборотним капіталом, і певною мірою продуктом. Якщо виробничі підприємства засновують свою діяльність на кругообігу капіталу переважно в товарній формі і їх ліквідність залежить від ліквідності товарів, то банк, здійснюючи кругообіг капіталу в грошовій формі як активного учасника грошового ринку, має справу, насамперед, з борговими зобов'язаннями (як кредиторів, так і позичальників).

![]() У той же час банк є самостійним фінансовим інститутом, який не є добродійником. За свою діяльність, за надання послуг він повинен отримувати прибуток, що покриває його витрати, тобто вартість (ціна) його послуг має бути на рівні, достатньому для подальшого розвитку. Інакше кажучи, суспільне визнання діяльності банку як самостійного суб'єкта передбачає, що ціна його продукту у вигляді банківських послуг має бути, як мінімум, не негативною.

У той же час банк є самостійним фінансовим інститутом, який не є добродійником. За свою діяльність, за надання послуг він повинен отримувати прибуток, що покриває його витрати, тобто вартість (ціна) його послуг має бути на рівні, достатньому для подальшого розвитку. Інакше кажучи, суспільне визнання діяльності банку як самостійного суб'єкта передбачає, що ціна його продукту у вигляді банківських послуг має бути, як мінімум, не негативною.

Таким чином, кожен банк стикається з проблемою ліквідності, щонайменше, двічі. По-перше, як технічний виконавець своєї ролі на грошовому ринку, здійснюючи платежі учасників ринку один одному. По-друге, як самостійний суб'єкт фінансово-кредитної сфери, отримуючи прибуток або збиток від своєї діяльності, банк стикається з ліквідністю свого власного товару - банківських послуг. Отже, ліквідність комерційного банку пов'язана, з одного боку, із забезпеченням готівкового й безготівкового грошового обігу за рахунками своїх клієнтів, а звідси з підтримкою відповідності між активними і пасивними операціями за строками закінчення зобов'язань, а з іншого - із забезпеченням стабільного мінімуму прибутковості.

З точки зору технічного виконавця платежів роль банку полягає в простому посередництві, і завдання забезпечення ліквідності зводиться до необхідності мати у своєму розпорядженні відповідний обсяг реальних грошей для здійснення платежів. Але з погляду відшкодування витрат й отримання прибутку внаслідок розриву в ланцюжку руху вартостей Т - Г – Т (Товар-Гроші-Товар) банк стає безпосереднім боржником і кредитором за широким колом зобов'язань, і тут на перший план висувається проблема ризику його діяльності як кредитора і надійності під час виконання власних зобов'язань.

Вкладення грошей з метою отримання прибутку вигідне як виробникам, так і банкірам, але частину високоліквідних коштів вони все ж змушені накопичувати у вигляді резерву на своєчасне покриття зобов'язань і на непередбачені платежі. Тут виявляється основна проблема управління ліквідністю різними суб'єктами: з одного боку, треба мати достатню кількість високоліквідних коштів, які, як правило, не дають прибутку, а з іншого - наявність і розміри цих коштів не повинні наносити збиток самому суб'єкту економіки у вигляді істотного зниження прибутковості або навіть виникнення збитків.

З урахуванням цих обставин і виходячи з наведеного раніше визначення під ліквідністю банку слід розуміти здатність банку виконувати свої зобов'язання (у будь-який момент за зобов'язаннями до запитання і відповідно до термінів за терміновими зобов'язаннями), маючи для цього достатню кількість готівки і безготівкових коштів.

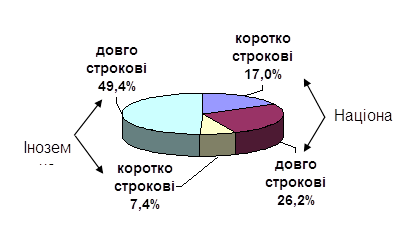

Своєчасне виконання зобов'язань зумовлює необхідність максимальної відповідності залучених пасивів і вкладень банку за строками так, щоб коштів від реалізації активів у будь-який проміжок часу вистачило на те, щоб задовольнити потреби вкладників банку і відповісти за іншими зобов'язаннями зі строком, що наступив. Очевидно, що без такої збалансованості про нормальну роботу банку мови бути не може. Тому її досягнення тривалий час вважалося першоосновою банківської політики. Звідси випливає, що банки, які мають у своїй пасивній частині довгострокові джерела, можуть здійснювати інвестиційні операції і надавати довгострокові кредити. Навпаки, банки, ресурсну базу яких складають короткострокові кошти, можуть здійснювати тільки короткострокові операції.

Даний підхід має, однак, істотний недолік, що не враховує специфіки банківської справи. Джерел інвестиційних операцій банки або зовсім не мають, або мають в обмежених кількостях, недостатніх для вкладень на ці самі терміни. Особливістю банківських пасивів є те, що всі кошти вкладників не бувають запитані одночасно, а тому в розпорядженні банку завжди є деякий постійний залишок коштів клієнтів. Завдяки наданню послуг за розрахунково-касовим обслуговуванням клієнтів банки мають певні суми на рахунках, які на практиці виявляються довгостроковими. Розмір цієї умовно постійної суми може змінюватися під впливом низки чинників, серед яких розрізняють як зовнішні, що стосуються економічної ситуації в регіоні, країні (кон'юнктура ринку, коливання ділової активності, розвиток кредитної системи), так і внутрішні, що належать до рівня роботи банку, якості і кількості послуг, які надаються, ефективності організації роботи щодо залучення ресурсів. Враховуючи ці чинники, можна досить точно визначити обсяг коштів клієнтів, який буде постійним і який можна використати для вкладень в середньо- і довгострокові операції.

Подібно пасивним деякі довгострокові активи мають відносні строки. Наприклад, вкладення в акції підприємств є безстроковими, але завдяки розвитку фондового ринку цей вид вкладень може бути легко реалізований і фактично виявитися короткостроковим. Таким чином, ліквідність активів не залежить від їх терміну, оскільки термін реалізації в багатьох випадках ![]()

![]()

![]() зумовлений розвитком і кон'юнктурою грошового і фондового ринків, а також рівнем ризикованості вкладень.

зумовлений розвитком і кон'юнктурою грошового і фондового ринків, а також рівнем ризикованості вкладень.

Відповідність за строками активів і пасивів на конкретний момент часу характеризує ліквідність банку тільки з одного боку. Цей підхід можна використати для оцінки ліквідності балансу банку, але не банку в цілому. Ліквідність балансу відображає здатність банку на конкретну дату забезпечити погашення зобов'язань своїми активами без втручання зі сторони, вона характеризує запас власних коштів, запас (портфель) активів і певну структуру зобов'язань, а також відповідність строків запитання пасивів строкам погашення активів.

Разом з тим діяльність банку характеризується не тільки структурою й запасом вкладень і зобов'язань, але передусім рухом активів, їх постійним вкладенням, вилученням, тобто потоком кредитованих коштів, а тому і ліквідність банку слід визначати, враховуючи цей потік. Таким чином, ліквідність балансу є складовою і невід'ємною частиною ліквідності банку, але ліквідність банку служить більш широким поняттям, що містить додаткові характеристики активів і пасивів, які належать до їх здатності до "переміщення".

Ліквідність активів залежить, насамперед, від їх якості, а також рівня розвитку грошово-кредитної і фінансової систем. Подібно якості активів структура та якість пасивів також відіграють важливу роль у підтримці ліквідності банку. Частка власних коштів у пасиві балансу і їх структура свідчать про успішність роботи банку на даний момент, рівень іммобілізації капіталу показує, який обсяг власних коштів може бути вкладений у довгострокові і (або) високоризикові активи. Структура залучених коштів характеризує стійкість ресурсної бази банку, дає змогу передбачити потребу в ліквідних коштах для погашення зобов'язань. На основі структури джерел визначається портфель активів як за строками, так і за ступенем ризику. Якість і величина залучених ресурсів характеризують здатність банку зацікавити вкладників, які довіряють йому свої кошти. Чим стабільніші залучені пасиви, тим стійкіша основа для розвитку активних операцій банку, і чим нижчі процентні ставки за ресурсами, що залучаються, тим більше шансів у банку отримати прибуток. Отже, досить дешеві стабільні пасиви є необхідною умовою ліквідності комерційного банку, а довіра вкладників і кредиторів - своєрідним капіталом, завдяки якому навіть у складних кон'юнктурних умовах банк не позбавиться своєї ресурсної бази.

Крім цього, розвиток грошового ринку дає потенційну можливість у разі виникнення ризику незбалансованої ліквідності залучити кошти міжбанківського ринку або позичити кошти в кредитора останньої інстанції - центрального банку. Отже, ліквідність банку залежить від структури і якості ресурсної бази, а також від рівня розвитку грошового ринку і виконання центральним банком своїх безпосередніх функцій.

На ліквідність банку впливають також й інші чинники, що надзвичайно несприятливо позначаються на всіх галузях економіки. Це бюджетний дефіцит, інфляція, розбалансованість платоспроможного попиту на товари і їх пропозиції. Унаслідок впливу цих чинників навіть за відсутності недоліків у діяльності самого банку можуть виникнути проблеми з ліквідністю. Хоча безпосередня провина банків в цьому незначна, усе ж зовні це виглядає як порушення їх ліквідності, причому таке становище виникає не в окремого банку, а охоплює багато з них. Для усунення деяких негативних явищ слід застосовувати заходи, що виходять за межі компетенції окремих банків.

Отже, у розумінні банківської ліквідності можна виділити два аспекти. У вузькому значенні під нею розуміють грошові кошти й інші високоліквідні активи, здатні в найкоротший термін трансформуватися в готівкові або безготівкові гроші і призначені на мікрорівні для своєчасного погашення зобов'язань і надання кредитів, а на макрорівні - для організації грошового обігу й оперативного перерозподілу вільних коштів між суб'єктами економіки.

У широкому значенні банківська ліквідність розуміється як якісна характеристика суб'єкта економічних відносин; на мікрорівні її можна охарактеризувати як єдність платоспроможності, надійності та фінансової стійкості.

Похожие работы

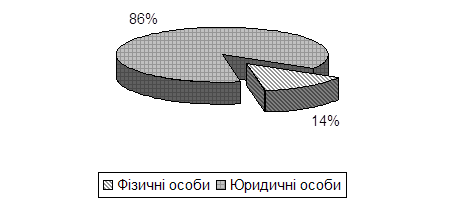

... також бажана наявність акваріума. ВИСНОВКИ Проведений аналіз фінансової стійкості комерційного банку та шляхів її зміцнення дає підстави зробити наступні висновки й пропозиції. Фінансова стійкість комерційного банку ще не стала об'єктом комплексного наукового дослідження у вітчизняній літературі, хоча потреба в таких дослідженнях є значною. У процесі аналізу структури банківських ресурсів і ...

... говорять, що в стратегічному управлінні перемагає той, хто володіє дарма творчого мислення. [3] Випускники програми отримують державний диплом про вищу освіту і ступінь магістра менеджменту із спеціалізацією по фінансовому менеджменту. Інтенсивне короткострокове вчення по фундаментальних проблемах фінансового менеджменту пропонує програма по корпоративних фінансах, де в стислій, концентрованій ...

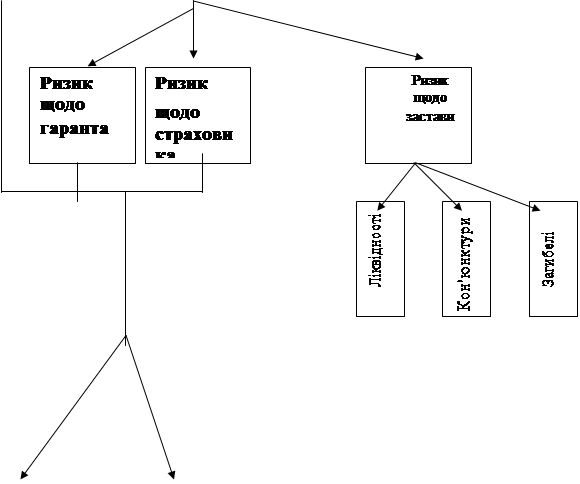

... що були у розпорядженні банків, недоліком необхідної інформації про позичальника. На сучасному етапі існують можливості для вирішення такого роду проблем, що сприяє успішній реалізації кредитної політики комерційного банку. Для вирішення ключового завдання кредитної політики - поліпшення оцінки кредитоспроможності позичальника необхідно: 1. Використовувати розширений набір фінансових коеф ...

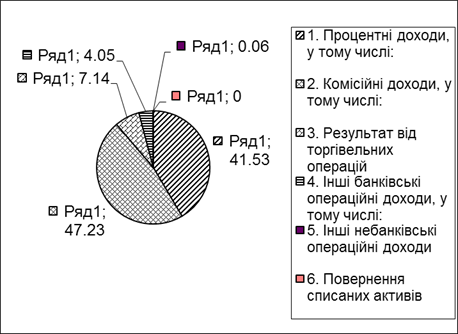

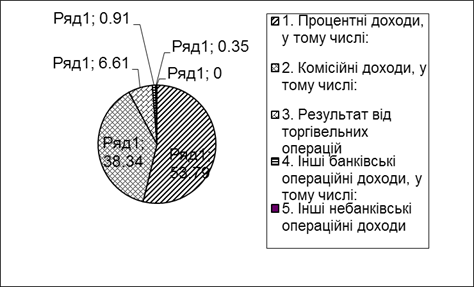

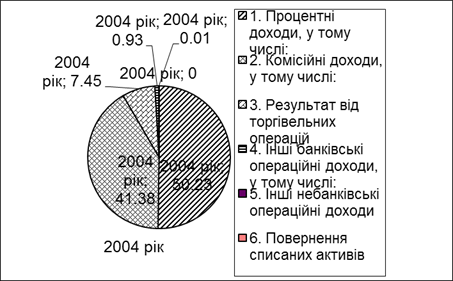

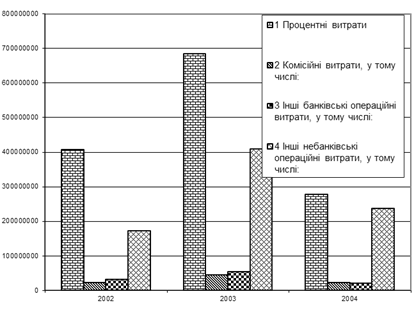

... на ту саму суму; зменшення доходів супроводжується зменшенням прибутку) та зворотний вплив витрат (тобто збільшення витрат призводить до зменшення 1.3 Доходи, витрати і прибуток як основні чинники аналізу фінансових результатів банку Розглядаючи сутність прибутку, слід зазначити такі його характеристики. По-перше, прибуток являє собою форму доходу підприємця, що виконує певний вид ді ...

0 комментариев