Навигация

Прогнозна оцінка розвитку діяльності банку

2. Прогнозна оцінка розвитку діяльності банку.

3. Визначення планового періоду для оцінювання потреб ліквідності.

Вибір величини і періодичності часових інтервалів для кожного банку доцільно робити індивідуально, залежно від розподілу інтенсивності платіжних потоків банку в часі, відносної рівномірності платежів всередині обраного часового проміжку і ділових циклів, у яких працює банк.

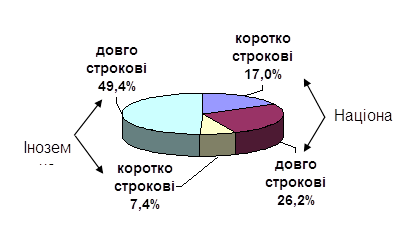

Ліквідну позицію банку доцільно оцінювати в короткостроковому та довгостроковому інтервалах. Короткострокова ліквідна позиція, як правило, розраховується на місяць із щоденною розбивкою. Довгострокова ліквідна позиція обчислюється на квартал зі щомісячною розбивкою.

Для підвищення точності розрахунку ліквідної позиції банку на всіх інтервалах часу слід враховувати рух коштів на активних і пасивних рахунках, угоди за якими не мають конкретного терміну (операції з терміном до запитання). Такі операції повинні відображатися виходячи з прогнозу величини руху за рахунками до запитання в аналізованому часовому інтервалі та з урахуванням впливу на них умов діяльності банку за альтернативними сценаріями.

Так само під час розрахунку ліквідної позиції банку за альтернативними сценаріями слід враховувати вплив зміни умов діяльності банку на величину повернення активів, відтоку і притоку коштів клієнтів на рахунки банку, зміну величини інших грошових потоків.

У сучасних умовах, коли існує підвищена ймовірність виникнення дефіциту ліквідності, у тому числі й з незалежних від банку причин, для "збільшення маневру" варто враховувати можливість перенесення або навіть непроведення окремих платежів.

4. Розрахунок потреби банку в ліквідних коштах за обраними часовими інтервалами чи альтернативними варіантами.

5. Визначення джерел покриття потреби в банку в ліквідних коштах.

Джерела покриття потреби банку включають до свого складу накопичену та покупну ліквідність банку.

У розрахунок накопиченої ліквідності банку входять високоліквідні активи банку: залишки по касі і кореспондентському рахунку в НБУ; кореспондентські рахунки в інших банках; депозити в Національному банку; портфель банку в частині найбільш ліквідних і таких, що постійно котируються на біржі, паперів; враховані банком векселі в частині тих, що вільно обертаються на ринку.

Розрахунок здійснюється за залишками на відповідних рахунках на день розрахунку.

До розрахунку покупної ліквідності банку входять: сума лімітів банків-контрагентів на міжбанківському ринку (у частині суми міжбанківських кредитів, що реально можна залучити протягом розглянутого інтервалу часу); сума кредитних ліній, відкритих на банк, і окремих договорів з корпоративними кредиторами банку; сума депозитів банку (міжбанківські і великих кредиторів банку), за якими може бути досягнута домовленість про пролонгацію депозитів, що знаходяться в банку; кредити НБУ в розмірі пакета державних цінних паперів, вільних від застави.

При розрахунку покупної та накопиченої ліквідності для альтернативних варіантів слід коригувати їх з урахуванням зміни умов продажу активів і залучення коштів з фінансового ринку.

Очевидно, що ймовірність отримати в потрібний момент часу міжбанківські кредити в повному обсязі за всіма виділеними для банку лімітами незначна, тому варто реально оцінювати кредитну здатність банку на ринку міжбанківських кредитів і необґрунтовано не розраховувати, на весь ліміт кредитування банку.

6. Обчислення розриву ліквідності (фактичного та прогнозованого) в кожному з зафіксованих інтервалів за базовим та альтернативним варіантами.

7. Складання плану дій у разі виникнення дефіциту або позитивного сальдо ліквідності: визначення періоду з найбільшою величиною дефіциту або надлишку ліквідності; аналіз періодів з найбільшим дефіцитом ліквідності з погляду можливості його погашення за рахунок управління строками угод, за укладеними з клієнтами договорами, покупною і накопиченою ліквідністю, і визначення величини чистої нестачі ліквідності (тобто дефіциту, який неможливо усунути за допомогою наявних на той період часу інструментів ліквідності); вибір джерел погашення нестачі чистої ліквідності шляхом використання надлишків, що утворилися на попередніх часових інтервалах; збільшення обсягу накопиченої і покупної ліквідності з урахуванням мінімізації фінансових витрат; визначення альтернативних напрямків вкладення коштів на випадок утворення надлишку ліквідності; складання плану залучення та розміщення коштів за строками і сумами за базовими та альтернативними варіантами; визначення на основі аналізу базового й альтернативного варіантів потреби банку в накопиченій ліквідності в розбивці за строками та розробка плану роботи з розширення покупної ліквідності (встановлення кореспондентських відносин з іншими банками, відкриття кредитних ліній на банк тощо); оптимізація рівня накопиченої і покупної ліквідності за строками і сумами.

Крім аналізу базового та альтернативного варіантів, слід також оцінити ситуацію на окремих часових інтервалах, що призводять до найбільшого дефіциту ліквідності. У випадку, якщо такий аналіз виявить нездатність банку погасити дефіцит ліквідності за допомогою використовуваних ним інструментів управління ліквідністю, доцільно розробити для екстрених випадків план антикризового управління, який передбачає процедури, що дають змогу перебороти сформовану ситуацію.

Таким чином, зміст управління ліквідністю полягає в забезпеченні безперебійного проведення поточних платежів банку, основними аспектами якого є: оцінка умов діяльності банку за попередні періоди, вибір найбільш імовірних сценаріїв розвитку подій, оцінка ліквідної позиції банку з урахуванням альтернативних варіантів розвитку подій, розробка управлінських рішень, спрямованих на зниження ризику виникнення дефіциту ліквідної позиції банку і мінімізацію витрат.

Похожие работы

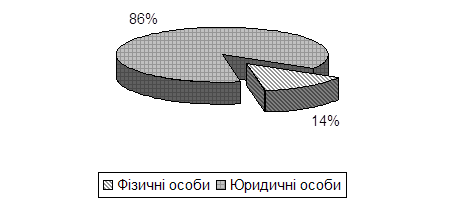

... також бажана наявність акваріума. ВИСНОВКИ Проведений аналіз фінансової стійкості комерційного банку та шляхів її зміцнення дає підстави зробити наступні висновки й пропозиції. Фінансова стійкість комерційного банку ще не стала об'єктом комплексного наукового дослідження у вітчизняній літературі, хоча потреба в таких дослідженнях є значною. У процесі аналізу структури банківських ресурсів і ...

... говорять, що в стратегічному управлінні перемагає той, хто володіє дарма творчого мислення. [3] Випускники програми отримують державний диплом про вищу освіту і ступінь магістра менеджменту із спеціалізацією по фінансовому менеджменту. Інтенсивне короткострокове вчення по фундаментальних проблемах фінансового менеджменту пропонує програма по корпоративних фінансах, де в стислій, концентрованій ...

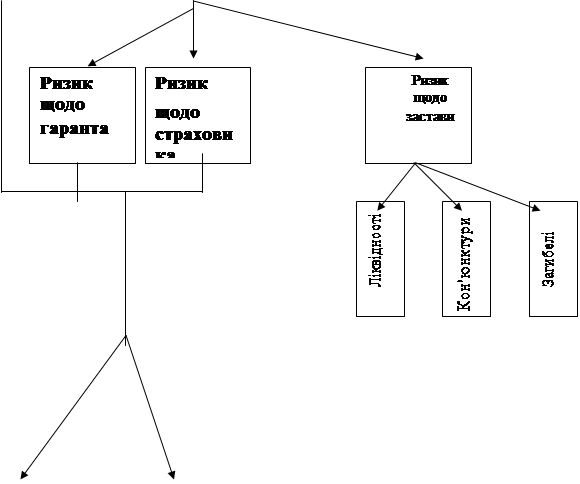

... що були у розпорядженні банків, недоліком необхідної інформації про позичальника. На сучасному етапі існують можливості для вирішення такого роду проблем, що сприяє успішній реалізації кредитної політики комерційного банку. Для вирішення ключового завдання кредитної політики - поліпшення оцінки кредитоспроможності позичальника необхідно: 1. Використовувати розширений набір фінансових коеф ...

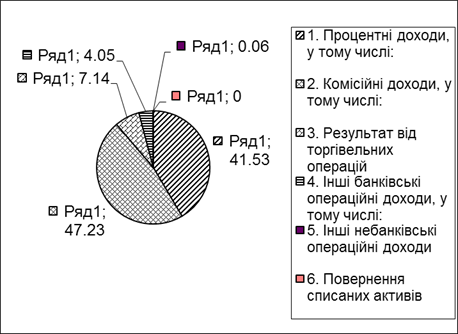

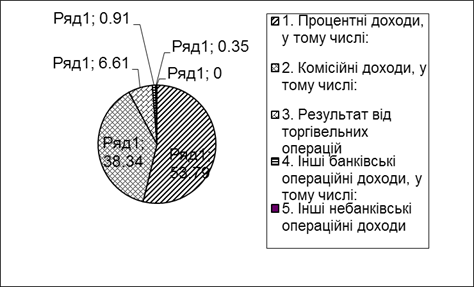

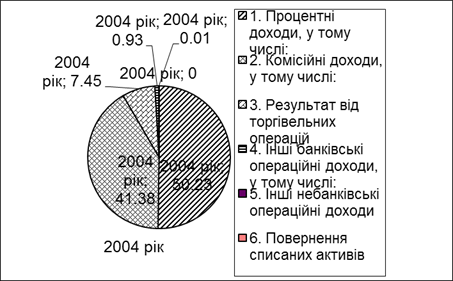

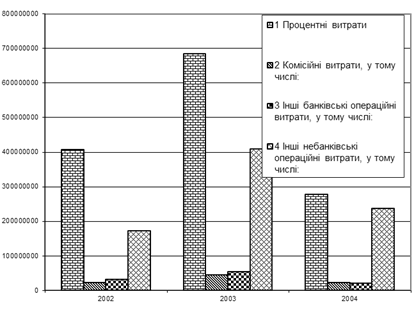

... на ту саму суму; зменшення доходів супроводжується зменшенням прибутку) та зворотний вплив витрат (тобто збільшення витрат призводить до зменшення 1.3 Доходи, витрати і прибуток як основні чинники аналізу фінансових результатів банку Розглядаючи сутність прибутку, слід зазначити такі його характеристики. По-перше, прибуток являє собою форму доходу підприємця, що виконує певний вид ді ...

0 комментариев