Навигация

2. Практическая часть

2.1 Общая характеристика предприятия

Жипхегенское месторождение гранитов открыто в 1903 г. и использовалось при строительстве транссибирской магистрали. Месторождение эксплуатируется с 1967 г. специально созданным для этого одноименным заводом Министерства путей сообщения, входящим в состав Забайкальской железной дороги. С июля 2008 года Жипхегенский щебёночный завод является филиалом ОАО "Первая нерудная компания", созданного на базе имущества ОАО "Российские железные дороги".

Жипхегенский щебеночный завод располагается в 4,5 км. севернее пос. Жипхеген Хилокского района Забайкальского края. Щебень, получаемый из гранитов пригоден, и используется для отсыпки балластного слоя железнодорожных путей, для автодорог любого значения, при производстве тяжелых, дорожных, строительных бетонов, также предприятие производит различные строительные материалы, такие как гравий, сухие строительные смеси.

Погрузка гранитов производится в автосамосвалы БелАЗ (грузоподъемностью 33 тонны) и транспортируется на ж/тупик станции Жипхеген на расстояние 7,3 км.

Завод имеет в собственности два административных здания, гаражи, помещения для ремонта и технического обслуживания техники и оборудования. Добыча осуществляется экскаваторами, после граниты транспортируются на автосамосвалах БелАЗ в цех переработки. Там граниты дробятся, измельчаются, проходят необходимую обработку, для получения из них готовой продукции, необходимой покупателям и заказчикам.

Численность работников на заводе составляет 295 человек, которые занимаются добывающей, перерабатывающей и управленческой деятельностью

2.2 Учетная политика предприятия

ПРИКАЗ

«30» декабря 2004 г.

Об учетной политике ОАО «Жипхегенский щебеночный завод»

На основании и в соответствии с Федеральным законом от 21.11.96 № 129-ФЗ «О бухгалтерском учете», Положением по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденным приказом Минфина России от 29.07.98 № 34н, Положением по бухгалтерскому учету «Учетная политика предприятия» ПБУ 1/98, утвержденным приказом Минфина России от 09.12.98 № 60н, Налоговым кодексом Российской Федерации

ПРИКАЗЫВАЮ:

Принять следующую учетную политику.

1. Бухгалтерский раздел учетной политики

При осуществлении бухгалтерского учета использовать План счетов, утвержденный приказом Минфина России от 31.10.2000 № 94н.

Правильность отражения хозяйственных операций в регистрах бухгалтерского учета обеспечивают лица, составившие и подписавшие их. Формы первичной документации, их периодичность и порядок составления определяются на основании стандартных документов.

1.1. Бухгалтерский учет имущества обязательств и хозяйственных операций ведется в рублях и копейках (п. 18 ПБУ 6/01).

1.2. Амортизацию по основным средствам начислять указать способ начисления амортизации линейным способом (п. 48 Положения по бухгалтерскому учету, п. 18 ПБУ 6/01, ст. 259 НК РФ):

1.3. Первоначальная стоимость нематериальных активов погашается линейным способом по нормам амортизационных отчислений, рассчитанным организацией исходя из первоначальной стоимости и срока их полезного использования;

1.4. Амортизационные отчисления по нематериальным активам отражаются в бухгалтерском учете с применением счета 05 «Амортизация нематериальных активов».

1.5. Процесс приобретения (заготовления) сырья, основных и вспомогательных материалов, топлива, покупных полуфабрикатов и комплектующих изделий, запасных частей, тары, используемой для упаковки и транспортировки продукции (товаров), и других материальных ресурсов в бухгалтерском учете отражать с применением счетов 10 «Материалы», 15 «Заготовление и приобретение материалов» и 16 «Отклонение в стоимости материалов» с оценкой материальных ресурсов на счете 10 по учетной стоимости.

1.6. Установить метод оценки производственных запасов (сырья, материалов и т.п.) при отпуске их в производство и прочем выбытии по средней себестоимости (п. 58 Положения по бухгалтерскому учету, п. 16 ПБУ 5/01, п. 6 ст. 254 НК РФ).

Возможные варианты:

1.7. Бухгалтерский учет затрат на производство ведется с подразделением затрат на прямые (собираемые по дебету счета 20 «Основное производство» на отдельных субсчетах) и косвенные (затраты общепроизводственного и общехозяйственного назначения, которые отражаются по дебету счета 25 «Общепроизводственные расходы» и дебету счета 26 «Общехозяйственные расходы» соответственно).

В конце отчетного периода косвенные расходы списывать непосредственно в дебет счета 20 «Основное производство»

1.8 Коммерческие расходы для целей бухгалтерского учета включаются в себестоимость проданных продукции, товаров, работ, услуг полностью в отчетном году их признания в качестве расходов по обычным видам деятельности (п. 9 ПБУ 10/99).

1.9. Оценку готовой продукции в бухгалтерском учете производить по нормативной себестоимости (п. 58 Положения по бухгалтерскому учету).

1.10 Резервы предстоящих расходов и платежей не создавать (п. 72 Положения по бухгалтерскому учету и ст. 267 НК РФ).

1.11. Резервы по сомнительным долгам для целей отражения в бухгалтерском учете не создавать (п. 70 Положения по бухгалтерскому учету).

1.12. Выручка от выполнения работ, оказания услуг, продажи продукции с длительным циклом изготовления признается по завершении выполнения работы, оказания услуги, изготовления продукции в целом;

1.13. Проводить инвентаризацию в обязательном порядке в случаях, установленных действующими нормативными документами. Кроме того, проводить инвентаризацию кассы не реже одного раза в квартал.

1.4. Применять фондовый метод учета прибыли. На предприятии сформирован резервный фонд.

2. Раздел учетной политики для целей налогообложения

В соответствии с требованиями налогового законодательства в целях установления порядка ведения налогового учета, отражающего особенности деятельности организации в 2005 г., установить:

2.1. Для целей обложения налогом на добавленную стоимость:

определять дату возникновения обязанности по уплате налога по мере отгрузки и предъявления покупателю расчетных документов.

2.2. Вести учет и распределять налог, уплаченный за товары, работы, услуги, использованные при осуществлении деятельности или операций, как освобожденных, так и не освобожденных от налогообложения, в следующем порядке:

суммы входного НДС отражаются по дебету счета 19 «Налог на добавленную стоимость по приобретенным ценностям». После оплаты поставщикам материалов делается запись: Дебет счета 68/ ндс Кредит счета 19.

2.3. Для целей налогообложения прибыли:

2.3.1. Расходы, связь которых с доходами не может быть определена четко или определяется косвенным путем, распределять по мере признания соответствующих доходов пропорционально доле соответствующего дохода в суммарном объеме всех доходов налогоплательщика.

2.3.2. Вести учет доходов и расходов раздельно по следующим видам деятельности или операциям:

2.3.2.1. Реализация товаров, работ, услуг соответственного производства, за исключением товаров, работ, услуг обслуживающих производств и хозяйств.

2.3.2.2. Реализация товаров, работ, услуг обслуживающих производств и хозяйств (в том числе раздельно по видам деятельности, указанным в пп. 32 п. 1 ст. 264 НК РФ).

2.3.2.3. Реализация покупных товаров.

2.3.2.4. Реализация ценных бумаг, не обращающихся на организованном рынке.

2.3.2.5. Реализация финансовых инструментов срочных сделок, не обращающихся на организованном рынке.

2.3.2.6. Реализация имущественных прав, за исключением нематериальных активов и права требования.

2.3.2.7. Реализация амортизируемого имущества (в том числе раздельно - по основным средствам и нематериальным активам).

2.3.2.8. Реализация права требования (в том числе раздельно - до наступления срока платежа, после наступления срока платежа, как реализация финансовых услуг).

2.3.2.9. Реализация прочего имущества (виды деятельности и операций обособлены в соответствии с требованиями абз. 1 ст. 316 НК РФ, показателями расчета налоговой базы ст. 315 НК РФ и налоговой декларации).

2.3.3. Расходы, которые не могут быть непосредственно отнесены на затраты по конкретному из перечисленных в п. 2.3.4 виду деятельности (операций), распределять пропорционально доле соответствующего дoxoдa в суммарном объеме всех доходов.

Возможные варианты:

· стоимости прямых расходов;

· другой показатель.

2.3.4. При списании сырья и материалов, используемых при производстве (изготовлении) товаров (выполнении работ, оказании услуг), применять метод оценки по себестоимости единицы запасов (п. 6 СТ. 254 НК РФ).

2.3.5. Исчислять налог по итогам каждого отчетного (налогового) периода.

2.3.6. Амортизацию основных средств, входящих в первую-седьмую амортизационные группы, начислять в следующем порядке: начислять в порядке определяемом при вводе объекта в эксплуатацию (п. 3 ст. 259 НК РФ).

3. Главному бухгалтеру:

3.1. Обеспечить ведение бухгалтерского учета в полном соответствии с Положением по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, Планом счетов бухгалтерского учета и инструкцией по его применению, утвержденной приказом Минфина России от 31.10.2000 № 94н, и другими действующими нормативными актами в области методологии бухгалтерского учета.

3.2. Обеспечить своевременное и полное представление необходимой отчетности заинтересованным пользователям в соответствии с действующим законодательством.

3.3. При ведении бухгалтерского и налогового учета обеспечить возможность оперативного учета изменений действующего законодательства.

3.4. Обеспечить возможность достоверного определения налогооблагаемой базы для расчета с бюджетом и внебюджетными фондами по установленным налогам и прочим платежам в соответствии с действующим налоговым законодательством.

3.5. При формировании затрат на производство продукции (работ, услуг) руководствоваться главой 25 Налогового кодекса Российской Федерации.

3.6. Для организации бухгалтерского и налогового учета определить сроки составления документов, правила внесения исправлений, порядок восстановления и дооформления документов, правила хранения бухгалтерских документов, используемые сокращения и т.п. (п. 8 Положения по ведению бухгалтерского учета).

Похожие работы

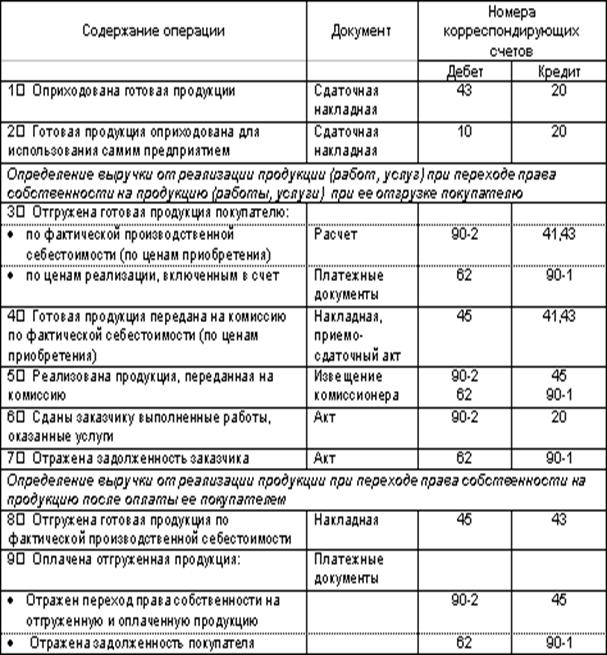

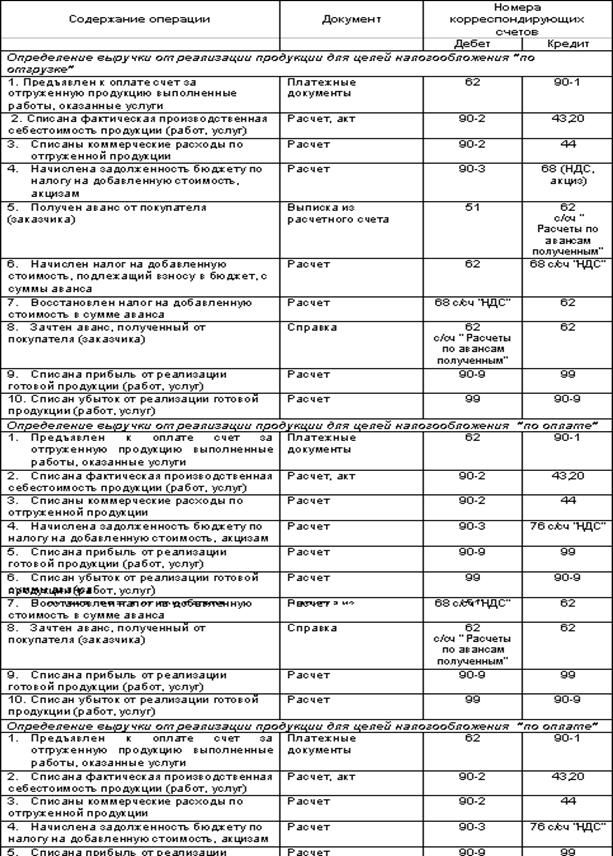

... организация закупила товары для продажи, записи будут следующими: Д41 К60 – закупка товаров. Д19 К60 – входной НДС. Д62 К90/1 – начислена выручка от продажи. Д90/2 К41, 44 – учтены расходы. Д90/3 К68 – начислен НДС на проданные товары. Д90/9 К99 – финансовый результат (прибыль) Глава 3 Бухгалтерский учет готовой продукции и ее продаж на примере компании «Вимм-Билль-Данн» Компания «Ви

... предназначенной к продаже продукции. Она может оцениваться в ожидаемой (плановой, нормативной) и фактической производственной себестоимости, по прямым статьям расходов, в рыночных (продажных) ценах. Учет готовой продукции, находящейся на хранении в складах (кладовых) организации и подразделений ведется на карточках складского учета по каждому наименованию, сорту, артикулу, марке, размеру и другим ...

... № 11. В конце каждого месяца обороты по указанным счетам переносятся из журнала – ордера № 11 в Книгу "Журнал – Главная". 3. Совершенствование учета готовой продукции и ее реализации Порядок учета готовой продукции ГУП ОПХ "Орошаемое" соответствует порядку, закрепленному в учетной политике, которая, в свою очередь, соответствует положениям действующих нормативных документов (Приложение 12). ...

... , учтенных в карточках, на складах составляются оборотные ведомости готовой продукции или сальдовые ведомости готовой продукции, которые передаются в бухгалтерию. Здесь они необходимы для ведения количественного и стоимостного учета движения готовой продукции на складах и организации контроля за сохранностью этих ценностей. Методическими указаниями предложен вариант оформления операции отпуска ( ...

0 комментариев