Навигация

Структура и классификация налогов

1.3 Структура и классификация налогов

Общие принципы построения налоговой системы, налоги, сборы, пошлины и другие обязательные платежи определяет Закон РФ «Об основах налоговой системы в Российской Федерации» от 27.12.91 г. N 2118 - 1. К понятию «другие платежи» относятся обязательные взносы в государственные внебюджетные фонды, такие, как Пенсионный фонд, Фонд медицинского страхования, Фонд социального страхования.

Для того чтобы вникнуть в суть налоговых платежей, важно определить основные принципы налогообложения. Как правило, они едины для налогообложения любой страны и заключаются в следующем:

1. Уровень налоговой ставки должен устанавливаться с учетом возможностей налогоплательщика, т. е. уровня доходов (принцип равнонапряженности).

2. Необходимо прилагать все усилия, чтобы налогообложение доходов носило однократный характер. Многократное обложение дохода или капитала недопустимо. Примером осуществления этого принципа служит замена налога с оборота, где обложение оборота происходило по нарастающей кривой, на НДС, где вновь созданный чистый продукт облагается налогом всего один раз вплоть до его реализации (принцип однократности уплаты налога).

3. Обязательность уплаты налогов. Налоговая система не должна оставлять сомнений у налогоплательщика в неизбежности платежа (принцип обязательности).

4. Система и процедура выплаты налогов должны быть простыми, понятными и удобными для налогоплательщиков и экономичными для учреждений, собирающих налоги (принцип подвижности).

5. Налоговая система должна быть гибкой и легко адаптируемой к меняющимся общественно-политическим потребностям (принцип эффективности).

6. Налоговая система должна обеспечивать перераспределение создаваемого ВВП и быть эффективным инструментом государственной экономической политики.

Современная налоговая система включает различные виды налогов. Попытки унифицировать налоги, уменьшить количество их видов пока не имели успеха. Возможно, это происходит потому, что правительствам удобнее вместо одного налога взимать множество не столь больших, в этом случае налоговые поборы становятся менее заметными и менее чувствительными для населения. При таком большом разнообразии налогов важное управленческое значение приобретает приведение их в определенную систему. Речь идет о систематизации, или классификации налогов, которая представляет собой подразделение налогов на группы по определенным критериям, признакам и особым свойствам.

Современная теория налогообложения и в особенности теория классификации налогов решает следующие вопросы:

1. выбор критериев и признаков при общей системе классификации налогов.

2. о существенных признаках (критериях) при делении налогов на прямые и косвенные, на общие и специальные и т.д.

3. о статусной, т.е. о макро- и микросистемной классификации налогов. Речь идет о территориальной иерархии налоговых поступлений в консолидированный бюджет государства.

4. проблема формирования налогового потенциала на уровне микроэкономики, т.е. проблема изъятия, отнесения или включения конкретных элементов (ставок, льгот, скидок, вычетов и т.д.) в налогооблагаемую базу хозяйствующих субъектов.

5. сфера действия налогов, т.е. о переложении (перемещении), пропорциональности, прогрессивности и регрессивности налогов.

По механизму формирования налоги подразделяются два вида - на прямые и косвенные. Прямые налоги – это налоги на доходы и имущество. К ним относятся: подоходный налог и налог на прибыль, поимущественные налоги, в том числе налоги на собственность, включая землю и другую недвижимость; налог на перевод прибыли и капиталов за рубеж и другие. Они взимаются с конкретного физического или юридического лица.

Косвенные налоги - налоги на товары и услуги. Это налог на добавленную стоимость; акцизы (налоги, прямо включаемые в цену товара или услуги); на наследство; на сделки с недвижимостью и ценными бумагами и другие. Они частично или полностью переносятся на цену товара или услуги.

Прямые налоги трудно перенести на потребителя. Из них легче всего дело обстоит с налогами на землю и на другую недвижимость: они включаются в арендную и квартирную плату, цену сельскохозяйственной продукции.

Косвенные налоги переносятся на конечного потребителя в зависимости от степени эластичности спроса на товары и услуги, облагаемые этими налогами. Чем менее эластичен спрос, тем большая часть налога перекладывается на потребителя. Чем менее эластично предложение, тем меньшая часть налога перекладывается на потребителя, а большая уплачивается за счет прибыли.

Как известно, раньше в финансовой науке при делении налогов на прямые и косвенные применялись три критерия: по платежеспособности, способу обложения и взимания и по признаку переложения. Сегодня, в современных условиях эти критерии для принятия эффективных управленческих решений в области налогообложения недостаточны. Более расширенная система классификации налогов подробно изложена в приложении 1.

Вся совокупность налогов, пошлин и других платежей сгруппирована по 12 признакам, но, видимо, это еще не предел.

Различия в налогах зависят также от характера облагаемых доходов и расходов. Природа этих доходов и расходов, следовательно, тоже может стать признаком классификации налогов. Особое значение имеет дифференциация (классификация) налогов по источнику обложения: издержки производства (себестоимость); прибыль; валовая прибыль; совокупный доход; чистый доход, капитал и т.д.

Различаются налоги и в зависимости от того, кто их взимает и в какой бюджет они поступают, какое целевое назначение имеют. В силу этих причин налоги, соответственно, подразделяются на государственные и местные, общие и специальные. При всей важности указанных критериев и признаков при классификации налогов в финансово-аналитической практике до сих пор применяется деление всей совокупности налогов на две группы: прямые и косвенные.

Деление налогов на прямые и косвенные продолжалось довольно длительное время. Оно не потеряло своей актуальности и сегодня. Дискуссии шли в двух противоречивых направлениях: «за» и «против». Так, например, сторонники прямого обложения И.Х. Озеров и М.И. Фридман еще в 20-х годах XX века писали: «По общему правилу прямые налоги дают более верный и определенный доход, в большей степени соразмеряются с платежеспособностью населения, точнее и яснее определяют податную обязанность каждого плательщика, чем косвенные налоги. Наконец, прямые налоги имеют дело только с личным доходом плательщика и совершенно пассивно относятся к производству народного богатства»[1].

Аргументы сторонников косвенного налогообложения более четко обосновали русские финансисты М.Н. Соболев и Л.В. Ходский. М.Н. Соболев, например, говорит о трех сторонах – преимуществах косвенного обложения:

1. «Эти налоги, поскольку они падают на предметы широкого потребления, весьма доходны для государства. Их доходность опирается именно на их большое потребление, измеряемое миллионами и десятками миллионов пудов, ведер и других единиц измерения»[2].

Похожие работы

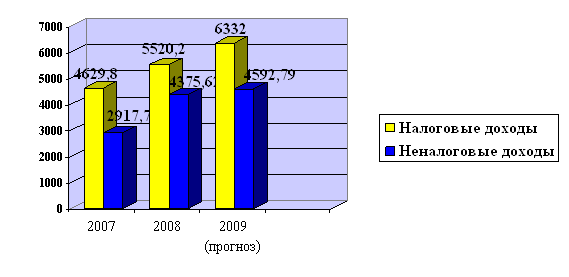

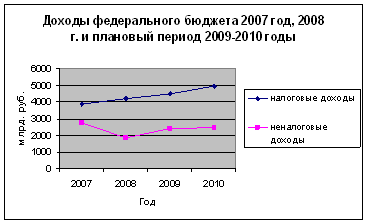

... природа нефтегазовых доходов определила необходимость особого режима управления этими доходами путем создания специализированных фондов (Резервного фонда и Фонда национального благосостояния). На формирование доходов федерального бюджета существенное влияние будет оказывать изменение законодательства Российской Федерации о налогах и сборах. Так, с 2008г. должен быть изменен порядок ...

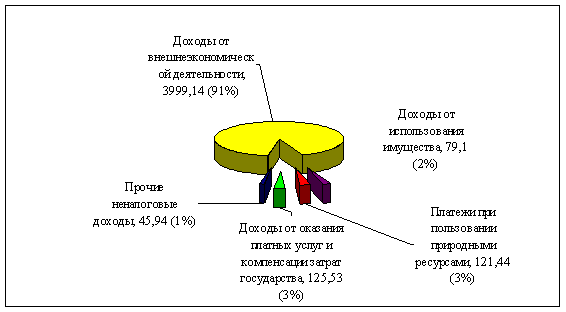

... контроля за собираемостью налогов, создание единой универсальной базы данных, включающей всех налогоплательщиков России. Другим путем увеличения доходов федерального бюджета и снижения налоговой нагрузки является оптимизация системы неналоговых поступлений в бюджет. Резервы пополнения неналоговых доходов связаны в основном с повышением эффективности использования собственности через эффективное ...

... -промышленного комплекса, охране окружающей среды, по укреплению научно-технического потенциала и развитию культуры страны, поддержке социальных программ. Таким образом, обоснованное формирование доходов федерального бюджета, их полная и своевременная мобилизация, обеспечение надлежащего контроля являются гарантией финансирования расходов в предусмотренных законом о федеральном бюджете объемах. ...

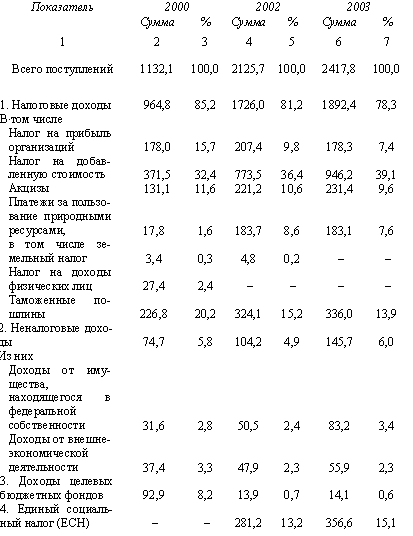

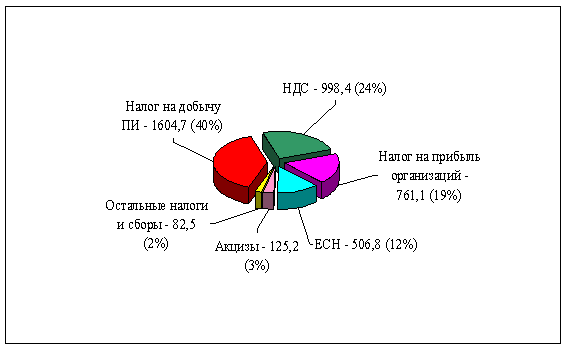

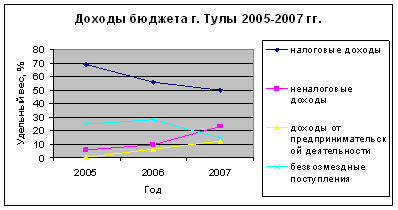

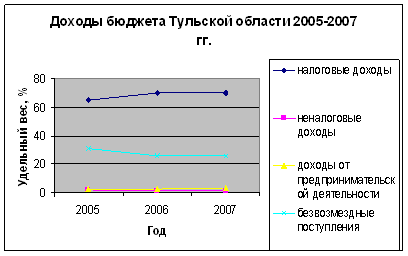

... представительных органов местного самоуправления и обязательные к уплате на территории соответствующих муниципальных образований. Местные налоги и сборы в городах федерального значения Москве и Санкт-Петербурге устанавливаются и вводятся в действие законами указанных субъектов РФ.[6] 1.2 Доходы федерального бюджета В доходы федерального бюджета зачисляются собственные налоговые доходы ...

0 комментариев