Навигация

Налогообложение акцизами некоммерческих организаций

54. налогообложение акцизами некоммерческих организаций

Т.к. целью некоммерческих организаций не является получение прибыли, то им нецелесообразно реализовывать подакцизные товары. Следовательно, если все таки они реализуют подакцизный товар, то применяются общие правила налогообложения.

Налог в большинстве случаев устанавливается с целью изъятия в бюджет сверх прибыли, полученной при про-ве определенных видов продукции и ограничения потребления некоторых видов продукции в т.ч. вредных для здоровья.

Налогоплательщики: организации; ИП; лица, признаваемые НП в связи с перемещением товаров через таможенную границу РФ - признаются НП, если совершают операции, подлежащие налогообложению акцизами.

Объект налогообложения: реализация на территории РФ лицами произведенных ими подакцизных товаров; продажа лицами переданных им на основании приговоров или решений судов конфискованных и (или) бесхозяйных подакцизных товаров; передача на территории РФ лицами произведенных ими подакцизных товаров для собственных нужд; ввоз подакцизных товаров на таможенную территорию РФ;

Необлагаемые операции:

1) передача подакцизных товаров одним структурным подразделением организации, не являющимся самостоятельным налогоплательщиком, для производства других подакцизных товаров другому такому же структурному подразделению этой организации;

2) реализация подакцизных товаров, помещенных под таможенный режим экспорта.

3) первичная реализация (передача) конфискованных и (или) бесхозяйных подакцизных товаров, подакцизных товаров, от которых произошел отказ в пользу государства

Перечисленные операции (1, 2, 3) не подлежат налогообложению (освобождаются от налогообложения) только при ведении и наличии отдельного учета операций по производству и реализации (передаче) таких подакцизных товаров.

4) ввоз на таможенную территорию РФ подакцизных товаров, от которых произошел отказ в пользу государства.

Налоговая база – объем реализованных подакцизных товаров в натуральном выражении, если по ним установлены твердые (специфические) ставки. Приввозе таких товаров на тамож. Территорию РФ нал. База определяется как объем ввозимых товаров в натуральном выражении.

- как ст-ть реализ-ых подакцизных товаров без учета акциза и НДС, если по ним установлены адволорные (%) ставки.

55. Особенности налогообложение банков НДС и налогом на прибыль

1. Особенности исчисления и уплаты НДС.

В соответствии со ст. 143 банк признается плательщиком НДС.

Однако большинство банковских операций НДС не облагаются, поэтому многие мелкие банки могут воспользоваться правом на освобождение от уплаты НДС (если выручка от реализации товаров, работ, услуг за 3 последовательных налоговых периода не превышает 2 млн. руб.).

Операции, не подлежащие налогообложению (ст.149)

Наиболее актуальными для банка являются следующие необлагаемые операции:

1) осуществление банками банковских операций (за искл. инкассации);

2) оказание услуг, связанных с обслуживанием банковских карт;

3) операции организаций, обеспечивающих информационное и технологическое взаимодействие между участниками расчетов по операциям с банковскими картами;

4) реализация драг. металлов и камней банком, а так же реализация драг. металлов банками при условии, что слитки остаются в одном из сертифицированных хранилищ (гос. хранилище ценностей, хранилище ЦБР или хранилища банков);

Методы исчисления НДС в бюджет.

Существует 2 метода исчисления НДС для банков (ст. 170):

I. метод – метод применения налоговых вычетов.

Предполагает уменьшение НДС, исчисленного по реализации товаров, работ, услуг на сумму налога, уплаченную при приобретении товаров, работ, услуг, используемых для осуществления операций, облагаемых НДС.

НДСв бюджет = НДСначисл.- налоговые вычеты

II. метод - метод отнесения на затраты (упрощенный метод).

Предполагает, что вся сумма НДС начисленного подлежит уплате в бюджет, а вся сумма НДС уплаченного включается в расходы по налогу на прибыль (т.е. включается в стоимость приобретенных товаров, работ, услуг).

Данный метод могут применять только банки, страховые организации и НПФ.

Выбранный метод должен быть закреплен в учетной политике банка.

Этот метод использует абсолютное большинство банков.

2. Особенности исчисления налога на прибыль.

Специфика деятельности банков, а так же особенности ведения бух. учета обусловили особенности определения как доходов, так и расходов банка при исчислении налога на прибыль.

Объект обложения у кредитных организаций в целом не отличается от обычного подхода (прибыль = доходы - расходы), однако состав доходов и расходов у банков имеет особенности, установленные ст. 290-291 (доходы и расходы соответственно).

2.2 Особенности состава доходов, включаемых в налоговую базу по налогу на прибыль.

В доходы банка при расчете налоговой базы кроме доходов от реализации (ст. 249) включаются:

- доходы от реализации (выручка);

- внереализационные (%, аренда, штрафы, пени)

- не учитываемые.

Расходы банков можно разделить на 6 групп:

1) процентные расходы, связанные с привлечением средств физических и юридических лиц;

2) расходы, связанные с кредитной и приравненной к ней деятельностью.

3) расходы по РКО;

4) расходы по валютным операциям;

5) расходы по операциям с ценными бумагами;

6) прочие расходы.

56. Особенности налогообложения страховых организаций НДС и налогом на прибыль

Налог на прибыль

Специфические доходы:

1.1. Доходы по страхованию (ст.293)

1) страховые премии (взносы) по договорам страхования, сострахования и перестрахования. При этом страховые премии (взносы) по договорам сострахования включаются в состав доходов страховщика (состраховщика) только в размере его доли страховой премии, установленной в договоре сострахования;

2) вознаграждения и тантьемы (форма вознаграждения страховщика со стороны перестраховщика) по договорам перестрахования;

3) вознаграждения от страховщиков по договорам сострахования;

1.2. Доходы от деятельности, связанной с операциями страхования:

1) доходы от реализации перешедшего к страховщику права требования страхователя (выгодоприобретателя) к лицам, ответственным за причиненный ущерб;

2) суммы санкций за неисполнение условий договоров страхования, признанные должником добровольно либо по решению суда;

3) вознаграждения за оказание услуг страхового агента, брокера;

4) вознаграждения, полученные страховщиком за оказание услуг сюрвейера (осмотр принимаемого в страхование имущества и выдачу заключений об оценке страхового риска) и аварийного комиссара (определение причин, характера и размеров убытков при страховом событии);

Похожие работы

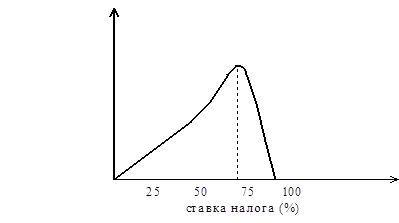

... налоговым прессингом. Сужалась налогооблагаемая база, назревала необходимость затрат из бюджета для поддержания хотя бы минимального жизненого уровня населения." Итак, налоговая система оказалась не в состоянии обеспечивать потребность государства в самом необходимом уровне доходов. Не выполняет она и другую свою важнейшую функцию - стимулирование производства и товаропроизводителей. Практика ...

... использованы для проводок по начислению постоянных налоговых обязательств (активов), отложенных налоговых обязательств (активов). Глава 2. Постановка налогового учета на предприятии 2.1 Методология учета доходов и расходов при налогообложении прибыли Доходами ЗАО «ТУСК» являются: -Агентское вознаграждение, полученное от агента, путем удержания его из суммы перечисленной покупателем ...

... с этим важное значение имеет организация учета и контроля производственной деятельности предприятия и принятия правильных управленческих решений с целью повышения финансового результата за счет снижения издержек предприятия. На сегодняшний день в общей системе бухгалтерского учета учет затрат на производство занимают ведущее место. В связи с этим в практике работы предприятий этот участок учета ...

... следующие методы начисления износа: Равномерный метод. Метод ускоренной амортизации. Метод уменьшающегося остатка. Метод списания стоимости по сумме числа лет. Метод начисления износа пропорционально объему выполненной работы Аудит основных средств имеет следующие цели: проверка принадлежности основных средств, записанных на счетах компании, или эти средства арендованы ею; проверка ...

0 комментариев