Навигация

Доходы и расходы налогоплательщика в целях настоящей главы учитываются в денежной форме

3. Доходы и расходы налогоплательщика в целях настоящей главы учитываются в денежной форме.

4. Доходы, полученные в натуральной форме в результате реализации товаров (работ, услуг), имущественных прав, учитываются исходя из цены сделки.

В случае если налогоплательщиком получен убыток налоговая база признается равной нулю.

Перенос убытков на будущее (статья 283)

Налогоплательщик вправе осуществлять перенос убытка на будущее в течение 10 лет, следующих за тем налоговым периодом, в котором получен этот убыток.

Если н/п-к понес убытки более чем в одном нал периоде, перенос таких убытков на будущее осуществляется в той очередности, в которой они понесены. Он обязан хранить док-ты, подтверждающие объем понесенного убытка в течении срока, когда он уменьшает НБ текущего нал. Периода на сумму ранее полученных убытков.

Создание резервов

Резерв по сомнительным долгам может создаваться только теми организациями, которые определяют доходы и расходы методом начисления.

Сомнительным долгом признается задолженность, которая не погашена в установленные договором сроки и не обеспечена соответствующими гарантиями.

Сумма резервов определяется по результатам проведенной инвентаризации.

При создании резервов по сомнительным долгам для целей налогообложения установлены два ограничения:

1) ограничение по сроку возникновения сомнительного долга:

- до 45 дней - резерв не создается;

- от 45 до 90 дней (включительно) - в сумму резерва включаются 50% от суммы сомнительной задолженности;

- свыше 90 дней - в сумму резерва включается вся сумма сомнительной задолженности;

2) ограничение величины создаваемого резерва.

Сумма резерва по сомнительным долгам не может превышать 10% от выручки отчетного (налогового) периода.

Резерв по сомнительным долгам может использоваться только на покрытие убытков от безнадежных долгов. Формирование резерва по сомнительным долгам является правом организации, а не обязанностью.

Сроки и порядок уплаты налога и налога в виде авансовых платежей (статья 287).

По истечении налогового периода, уплачивается не позднее срока, установленного для подачи налоговых деклараций за соответствующий налоговый период., не позднее 28-го марта, года следующего за отчетным.

Ежемесячные авансовые платежи уплачивают авансовые платежи не позднее 28-дней после окончания отчетного периода

Налоговым агентом по доходам, выплачиваемым налогоплательщикам в виде дивидендов, осуществившим выплату, в течение 10 дней со дня выплаты дохода.

28. Водный налог: налоговые ставки, порядок исчисления и сроки уплаты, налоговая декларация.

Налоговые ставки устанавливаются по бассейнам рек, озер, морей и экономическим районам.

При заборе воды сверх установленных лимитов водопользования ставки в части такого превышения устанавливаются в пятикратном размере. В случае отсутствия утвержденных квартальных лимитов квартальные лимиты определяются расчетно как ¼ утвержденного годового лимита.

Ставка водного налога при заборе воды из водных объектов для водоснабжения населения устанавливается в размере 70 рублей за одну тысячу кубических метров воды.

Порядок исчисления и уплаты налога: налогоплательщик исчисляет сумму налога самостоятельно как произведение налоговой базы и соответствующей ей налоговой ставки.

Сумма налога уплачивается по местонахождению объекта налогообложения в срок не позднее 20-го числа месяца, следующего за истекшим налоговым периодом.

Налоговая декларация представляется НП-ком в налоговый орган по местонахождению объекта налогообложения в срок, установленный для уплаты налога.

27. Водный налог: налогоплательщики, объекты налогообложения, алоговая база, налоговый период

Налогоплательщики - организации и физические лица, осуществляющие специальное и (или) особое водопользование в соответствии с законодательством РФ.

Объекты налогообложения:

1) забор воды из водных объектов;

2) использование акватории водных объектов, за исключением лесосплава в плотах и кошелях;

3) использование водных объектов без забора воды для целей гидроэнергетики;

4) использование водных объектов для целей сплава древесины в плотах и кошелях.

Не признаются объектами налогообложения:

1) забор из подземных водных объектов воды, содержащей полезные ископаемые и (или) природные лечебные ресурсы, а также термальных вод;

2) забор воды из водных объектов для обеспечения пожарной безопасности, а также для ликвидации стихийных бедствий и последствий аварий;

3) забор воды из водных объектов для санитарных, экологических и судоходных попусков;

4) забор морскими судами, судами внутреннего и смешанного (река - море) плавания воды из водных объектов для обеспечения работы технологического оборудования;

5) забор воды из водных объектов и использование акватории водных объектов для рыбоводства и воспроизводства водных биологических ресурсов;

Налоговая база определяется налогоплательщиком отдельно в отношении каждого водного объекта.

При заборе воды налоговая база определяется как объем воды, забранной из водного объекта за налоговый период.

При использовании акватории водных объектов, за исключением сплава древесины в плотах и кошелях, налоговая база определяется как площадь предоставленного водного пространства.

При использовании водных объектов без забора воды для целей гидроэнергетики налоговая база определяется как количество произведенной за налоговый период электроэнергии.

При использовании водных объектов для целей сплава древесины в плотах и кошелях налоговая база определяется как произведение объема древесины, сплавляемой в плотах и кошелях за налоговый период, выраженного в тысячах кубических метров, и расстояния сплава, выраженного в километрах, деленного на 100.

Налоговым периодом признается квартал.

Похожие работы

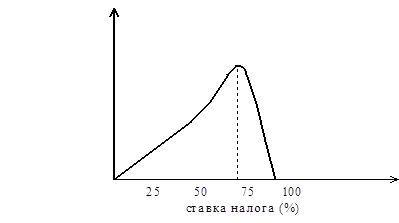

... налоговым прессингом. Сужалась налогооблагаемая база, назревала необходимость затрат из бюджета для поддержания хотя бы минимального жизненого уровня населения." Итак, налоговая система оказалась не в состоянии обеспечивать потребность государства в самом необходимом уровне доходов. Не выполняет она и другую свою важнейшую функцию - стимулирование производства и товаропроизводителей. Практика ...

... использованы для проводок по начислению постоянных налоговых обязательств (активов), отложенных налоговых обязательств (активов). Глава 2. Постановка налогового учета на предприятии 2.1 Методология учета доходов и расходов при налогообложении прибыли Доходами ЗАО «ТУСК» являются: -Агентское вознаграждение, полученное от агента, путем удержания его из суммы перечисленной покупателем ...

... с этим важное значение имеет организация учета и контроля производственной деятельности предприятия и принятия правильных управленческих решений с целью повышения финансового результата за счет снижения издержек предприятия. На сегодняшний день в общей системе бухгалтерского учета учет затрат на производство занимают ведущее место. В связи с этим в практике работы предприятий этот участок учета ...

... следующие методы начисления износа: Равномерный метод. Метод ускоренной амортизации. Метод уменьшающегося остатка. Метод списания стоимости по сумме числа лет. Метод начисления износа пропорционально объему выполненной работы Аудит основных средств имеет следующие цели: проверка принадлежности основных средств, записанных на счетах компании, или эти средства арендованы ею; проверка ...

0 комментариев