Навигация

Дог. займа: налоговые последствия его заключения

60. Дог. займа: налоговые последствия его заключения

Стороны: займодавец и заемщик.

Дго. Заключается в письменной форме, где указывается сумма, срок, предметно описывается, что даем в заем, последствия неисполнения, %ы.

Налоговые последствия:

Н/облож. Займов, предоставленных в руб.

1. займы НДС не облагаются 2. %ы по дог. – внереализационные дох. У займодавца и расх. У заёмщика по н на пр.

Если применяется метод начисления при учете %в, то последний день месяца – дата получения дох. , а при кассовом методе – дата получения денежных средств на расчетный счет или в кассу.

Дог. займа предоставленный в иностранной валюте

Особенность – определение курсовой разницы. Только положительные курсовые разницы учитываются в НБ при определении Н на Пр.

Дог. займа м/у ф. и ю. л.

Организация, получившая заём от ф.л. несет росх. По уплате %. Сумма % учитывается в расх. Организации и это общее правило, но сущ-т исключения:

1. Расх. По обслуживанию займа относятся на увеличение дебиторской задолженности. Если пп. Средства займа использует для предварительной оплаты мат. Ценностей, запасов, для выдачи авансов, то она должна расх. По обслуживанию займа относить на увеличение дебиторской задолженности, образовавшиеся в связи с предварительной оплатой. Включение % в состав деб. Задолженности продолжается до получения орг.-заемщика приобретенных ценностей, выполненных Р, оказ. У. после этого расх. По займу учитываются в общем порядке.

2. Расх. По обслуживанию займа включаются в ст-ть инвестиц. Актива. % за кредит увеличивают ст-ть инвестиц. Актива и включаются в его ст-ть до момента принятия объекта в качестве ОС, имущ. Комплекса и т.д.

Дог. займа полученный ф. л. От организаций

При получении займа от юр. л., сумма займа у ф.л. не яв-ся объектом обложения, но ф.л. обязаны уплачивать НДФЛ с суммы мат. Выгоды. Мах. Из з/пл. в счет погашения займа у раб-ка м. удерживаться не более 50%.

61. Договор о совместной деятельности: налоговые последствия его заключения

2 или более лиц без образования юр. лица для извлечения прибыли соединяют вклады.

К сущ-м условиям относятся:

1. Наличие единой цели,которая прописана в договоре:

2. Все участники делают вклады как в денежной, так и в натуральных формах.

3. Совместная деятельность по достижению цели.

4. Учет всех операций в рамках дог-ра СД ведется по доверенности, которую подписывают все участники договора.

5. Распределение доходов и убытков.

Налоговые последствия:

1. связанные с определением Н на П

а) взносы по дог. СД делаются только за счет чистой прибыли,

б) участник дог., который ведет общие дела, должен ежем. сообщать о сумме доходов,

в) убытки , полученные в результате сделки, не уменьшают НБ по Н на П,

г)при возврате взноса в УК в большей сумме, чем первоначальный взнос, тоже облагается Н на П.

2. связанные с НДС:

а) взносы по дог. СД не являются объектом по НДС,

б) все остальные операции, проводимые в рамках договора, облагаются на общих основаниях,

в) в случае возврата взноса в сумме большей, чем первоначальная сумма взноса, то разница облагается НДС,

3. связанные с акцизами:

После производства подакцизного товара, на следующий день участник дог. СД, который ведет общие дела должен сообщить в ИФНС по месту своей регистрации о том, что произведен подакцизный товар и сдать в нал. инспекцию копию дог. СД и свидетельство о постановке на налоговый учет в налоговый орган всех участников товарищества. ИФНС получив эти сведения, в трехдневный срок сообщает в налоговые органы все участников товарищества по месту их регистрации для последующей проверки участников простого товарищества.

акцизами облагается выручка от реализации:

- Вклады подакцизными товарами являются объектом акциза(т.е. НДС нет, а акциз есть)

- При выделении доли СД, если доля забирается подакцизными товарами, то тоже должны быть обложены акцизами

4. связанные с Н на им-во:

- Плательщиками Н на Им-во предприятия с суммы вклада является собственник имущества

- со стоимости ОС, купленных в рамках дог. СД или произведенный Н на Им-во платит каждый участник дог-ра пропорционально доли вклада.

Участник тов-ва, который ведет учет, должен ежемесячно до 20 числа месяца, следующего за отчетным сообщить каждому участнику тов-ва ст-ть ОС, которые приходятся на его долю.

62. Договор финансовой аренды: налоговые последствия его заключения

Субъекты являются:

1. Лизингодатель – м.б. как юр. так и физ. лицо, которое за счет собственных или привлеченных средств приобретает в ходе реализации дог. лизинга имущество в собственность и за тем предоставляет это имущество а качестве предмета лизинга – лизингополучателю, за определенную плату, на определенный срок с переходом или без права перехода к лизингополучателю права собственности на предмет лизинга.

2. Лизингополучатель – юр. или физ. лицо, которое в соответствии с дог. лизинга обязано принять предмет лизинга за определенную плату на определенный срок и на определенных условиях (либо с выкупом, либо без).

3. Продавец или поставщик – либо юр., фих лицо, которое в соответствии с дог. купли-продажи с лизингодателем продает лизингополучателю имущество, которое является предметом лизинга.

Предметом дог. лизинга м.б. любые не портящиеся вещи, т.е. вещи, которые не теряют своих натуральных свойств в процессе их использования.

Налоговые последствия:

1. НДС – при приобретении предмета лизинга лизинговые платежи должны включать НДС.

2. Н на П – при определении Н на П, на сумму Н на П будут влиять суммы лизинговых платежей ( частично плата за землю, Н на имущ. Предприятия, расходы по обслуживанию, прибыль, амортизация)

3. Н на имущ. Предприятия – в зависимости на чьем балансе имущ., тот и платит налог ( на чьем балансе прописывается в дог лизинга).

63. Договор цессии: налоговые последствия его заключения

100р 1) Цедент → 2) Цессионар

80р ↑ ↓ 100р

3) Новый кредитор

Поставщик – цедент, покупатель – цессионар, новый кредитор – цессионарий.

Продавец имеет право передавать право требования задолженности другому лицу. Передача права требования происходит на основании дог. цессии.

При заключении дог. важно:

1. Продавец должен гарантировать новому кредитору то, что дебиторская задолженность является действительной. Это значит, что нужно передать счет - фактуры, акты, накладные, т.е. документы подтверждающие, что товар был отгружен.

2. В соответствии с ГК получать соглашение должника на смены кредитора не надо, но проинформировать об этом нужно.

Налоговые последствия цедента:

1. Объектом по НДС является сумма реализованной продукции

2. Налоговые последствия определения Н на П зависят от даты заключения дог. цессии

а) когда дог. цессии заключен до наступления срока платежа по дог. купли-продажи, то сумма убытка нормируется и не должна превышать суммы %-в за кредит, который можно отнести к расходам с момента заключения дог. купли-продажи до даты прекращения права требования, причем %-ы за кредит исчисляются исходя из ставки рефинансирования увеличенной в 1,1%.

б) Когда дог. цессии заключен после наступления срока платежа по дог. купли-продажи, то 50% убытков списывается в первые 45 дней с момента заключения дог. цессии и вторые 50% в следующие 45 дней

если используется кассовый метод, выручка учитывается в момент поступления денег на расчетный счет или в кассу.

Налоговые последствия у цессионара:

В момент оплаты принимается НДС к вычету.

Налоговые последствия у цессионария:

1. НДС в покупке дебиторской задолженности и в полной выручке от покупателя.

(Выручка - сумма дебиторской задолженности)*18/118

2. Н на П в дебиторской задолженности и в выручке, которая прейдет от покупателя.

64. Налоговое прогнозирование и планирование: сущность, содержание, значение, этапы

1. Понятие налогового планирования, его роль в системе управления финансами предприятия.

Следуя логике изучения любой экономической категории при рассмотрении понятия налогового планирования, необходимо последовательно проанализировать категории налог и планирование.

В различных экономических словарях, а также в современной и зарубежной литературе даются самые различные определения планирования. Единой точки зрения на этот вопрос не существует, однако в большинстве случаев понятие планирование рассматривается как вид управленческой деятельности и способ оптимизации в действии хозяйствующих субъектов, поэтому под планированием на уровне хозяйствующего субъекта будем понимать неотъемлемую часть управления его финансово-хозяйственной деятельностью, заключающуюся в установлении желаемого в будущем состояния объекта и оптимального способа достижения этого состояния в условиях ограниченности ресурсов и возможности их альтернативного использования.

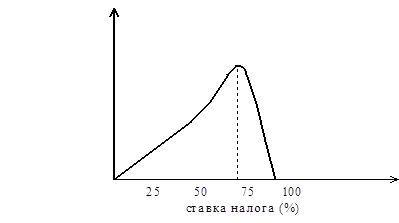

Уменьшение налогов или налоговая оптимизация – целенаправленные действия налогоплательщика, которые позволяют ему избежать или в определенной степени уменьшить его обязательные платежи в бюджет, производимые в виде налогов.

Налоговое планирование является более широкой категорией и представляет собой часть управления финансово-хозяйственной деятельностью субъекта в рамках единой стратегии его экономического развития и представляет собой процесс системного использования оптимальных законных налоговых способов для установления желаемого в будущем состояния объекта в условиях ограниченности ресурсов.

Похожие работы

... налоговым прессингом. Сужалась налогооблагаемая база, назревала необходимость затрат из бюджета для поддержания хотя бы минимального жизненого уровня населения." Итак, налоговая система оказалась не в состоянии обеспечивать потребность государства в самом необходимом уровне доходов. Не выполняет она и другую свою важнейшую функцию - стимулирование производства и товаропроизводителей. Практика ...

... использованы для проводок по начислению постоянных налоговых обязательств (активов), отложенных налоговых обязательств (активов). Глава 2. Постановка налогового учета на предприятии 2.1 Методология учета доходов и расходов при налогообложении прибыли Доходами ЗАО «ТУСК» являются: -Агентское вознаграждение, полученное от агента, путем удержания его из суммы перечисленной покупателем ...

... с этим важное значение имеет организация учета и контроля производственной деятельности предприятия и принятия правильных управленческих решений с целью повышения финансового результата за счет снижения издержек предприятия. На сегодняшний день в общей системе бухгалтерского учета учет затрат на производство занимают ведущее место. В связи с этим в практике работы предприятий этот участок учета ...

... следующие методы начисления износа: Равномерный метод. Метод ускоренной амортизации. Метод уменьшающегося остатка. Метод списания стоимости по сумме числа лет. Метод начисления износа пропорционально объему выполненной работы Аудит основных средств имеет следующие цели: проверка принадлежности основных средств, записанных на счетах компании, или эти средства арендованы ею; проверка ...

0 комментариев