Навигация

Учетная политика ЗАО «Лара»

7. Учетная политика ЗАО «Лара»

В соответствии со ст. 5 ФЗ «О бухгалтерском учете» и иными законодательными и нормативными актами по бухгалтерской отчетности, генеральный директор Мухлынина С.А. посредством «Приказа об утверждении «Положения по учетной политике по бухгалтерскому учету на 2008 год.», приказала:

Утвердить положение по учетной политике по бухгалтерскому учету.

Предприятие применяет специальный режим налогообложения ЕНВД,

Вид деятельности – розничная торговля в торговом зале по ул. Новая 10, г.Реутова. Площадь торгового зала не превышает 150 кв.м.

1. Порядок ведения учета на предприятии.

· Бухгалтерский и налоговый учет на предприятии ведется бухгалтерией, возглавляемой главным бухгалтером.

· Учет в организации ведется в программе 1С-предприятие, на счетах, предусмотренных приказом Минфина России от 31.10.2000г. № 94н

· Учет дохода – Наценка на проданные товары рассчитывается как реализованное наложение на проданный товар, т.е. процентное отношение суммы поступившей наценки за текущий месяц и остатка наценки на начало месяца и суммы реализованных товаров и остатка товара на конец текущего месяца.

· Применять и принимать к учету типовые унифицированные формы первичной бухгалтерской документации по учету:

- основных средств;

- нематериальных активов;

- материально-производственных запасов;

- труда и заработной платы и т.д.

- товаров.

2. Установить следующие сроки представления авансовых отчетов подотчетными лицами:

по средствам, выданным на командировочные расходы – 3 дня по возвращении из командировки;

3. Инвентаризацию имущества и обязательств проводить два раза в год, перед сдачей полугодовой и годовой отчетности.

4. Порядок признания выручки.

Признание выручки осуществляется по кассовому методу. В том отчетном периоде, в котором они получены. День поступления средств в кассу предприятия.

5. Состав и сроки погашения расходов будущих периодов.

Затраты, произведенные организацией в отчетном периоде, но относящиеся к следующим периодам, отражаются в бухгалтерском балансе отдельной статьей расходы будущих периодов и подлежат списанию равномерно в течение периода, к которому они относятся.

6. Настоящая учетная политика может быть изменена согласно приказу в случаях:

- изменения законодательства РФ или нормативных актов по бухгалтерскому учету;

- разработки организацией новых способов ведения бухучета, предполагающего более достоверное представление фактов хозяйственной деятельности в учете и отчетности или меньшую трудоёмкость учётного процесса без снижения степени достоверности информации.

Контроль возлагает на себя, генеральный директор Мухлынина С.А.

8. Единый налог на вмененный доход

Хочу не много подробнее рассказать про применяемый режим налогообложения в ЗАО «Лара».

Специальный налоговый режим в виде единого налога на вмененный доход (далее – ЕНВД) для отдельных видов деятельности регламентирован гл. 26.3 НК РФ, введенный ФЗ от 24 июля 2002 г. № 104 ФЗ (далее – Закон №104-ФЗ).

Система налогообложения в виде ЕНВД – специальный налоговый режим налогообложения для отдельных видов деятельности, применяемый организациями и индивидуальными предпринимателями наряду с общей системой налогообложения и иными режимами налогообложения, переход к которому является обязательным в порядке предусмотренном гл. 26.3 НК РФ, и применение которого предусматривает замену уплаты некоторых налогов.

Виды деятельности, облагаемые ЕНВД:

- оказание бытовых услуг;

- оказание платных ветеринарных услуг;

- оказание услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств;

- оказание услуг общественного питания;

- оказания автотранспортных услуг по перевозке пассажиров и грузов;

- розничная торговля.

На уплату ЕНВД переводится розничная торговля как стационарных, так и не в нестационарных торговых помещениях. Если розничная торговля осуществляется в магазине или павильоне, то на уплату этого налога переводят только в том случае, если площадь торгового зала не превышает 150 м². А розничная торговля в палатках и других объектах организации торговли переводится на уплату ЕНВД независимо от того, какова их площадь.[28]

Уплата организацией ЕНВД согласно п. 4 ст. 346.26 НК РФ предусматривает освобождение от обязанности по уплате налога на прибыль организации (в отношении прибыли, полученной от ведения предпринимательской деятельности, облагаемой ЕНВД), налога на имущество организации (в отношении имущества, используемого для ведения предпринимательской деятельности, облагаемой ЕНВД) и единого социального налога (в отношении выплат, производимых физическими лицами в связи с ведением предпринимательской деятельности, облагаемой ЕНВД).

Организация является плательщиком единого налога, на основании п. 4 ст. 346.26 НК РФ, не признается налогоплательщиком налога на добавленную стоимость (в отношении операций, признаваемых объектами налогообложения в соответствии с гл. 21 НК РФ, осуществляемых в рамках предпринимательской деятельности, облагаемой ЕНВД). За исключением налога на добавленную стоимость, подлежащего уплате в соответствии с НК РФ при ввозе товаров на таможенную территорию РФ.

Таким образом, налогоплательщики, переведенные на единый налог, ввозящие товары на таможенную территорию РФ, должны будут уплачивать НДС при осуществлении этих операций. Такая норма введена для того, чтобы не создавать для налогоплательщиков единого налога льготного режима налогообложения по импортным товарам. Все остальные операции в рамках деятельности, облагаемой ЕНВД, не подлежат обложению НДС.

Налогоплательщики обязаны соблюдать порядок веления расчетных и кассовых операций в наличной и безналичной формах, установленный в соответствии с законодательством РФ. Учет кассовых операций осуществляется согласно Порядку ведения кассовых операций в РФ, утвержденному решением Совета директоров ЦБ РФ от 22 сентября 1993г. №40. При осуществлении расчетов наличными деньгами организации должны иметь контрольно-кассовую технику и вести кассовую книгу по установленной форме.

При осуществлении нескольких видов предпринимательской деятельности, подлежащих налогообложению ЕНВД в соответствии с гл. 26.3 НК РФ, учет показателей ведется раздельно по каждому виду деятельности (п. 6 ст. 346.26 НК РФ).

Налогоплательщики, осуществляющие наряду с предпринимательской деятельностью, подлежащей налогообложению ЕНВД, иные виды предпринимательской деятельности, обязаны вести раздельный учет имущества, обязательств и хозяйственных операций в отношении предпринимательской деятельности, подлежащей налогообложению единым налогом, и предпринимательской деятельности, в отношении которой налогоплательщики уплачивают налоги в соответствии с иным режимом налогообложения.[29]

Налоговым периодом по ЕНВД согласно ст. 346.30 НК РФ признается квартал. Ставка ЕНВД согласно ст. 346.31 НК РФ устанавливается в размере 15% величины вмененного дохода.

ЕНВД=ВД*15:100

где ВД – вмененный доход за квартал.

Вмененный доход – потенциально возможный доход налогоплательщика единого налога, рассчитываемый с учетом совокупности условий, непосредственно влияющих на получение указанного дохода, и используемый для расчета величины ЕНВД по установленной ставке.

ВД=БД × (N1+N2+N3) × К1 × К2

где БД – базовая доходность.

Базовая доходность – условная месячная доходность в стоимостном выражении на ту или иную единицу физического показателя, характеризующего определенный вид предпринимательской деятельности в различных сопоставимых условиях, которая используется для расчета величины вмененного дохода. Розничная торговля: базовая доходность – 1800 руб. в месяц.

N1, N2, N3 – физические показатели, характеризующие данный вид деятельности в каждом месяце налогового периода (показатель за первый месяц квартала, второй месяц и третий месяц квартала). Розничная торговля: физические показатели – площадь торгового зала в м².

К1 – устанавливаемый на календарный год коэффициент-дефлятор, учитывающий изменение потребительских цен на товары в РФ в предшествующем периоде.

К2 – корректирующий коэффициент базовой доходности, учитывающий совокупность особенностей ведения предпринимательской деятельности. На календарный год значения устанавливают в пределах 0,005 до 1 включительно.

Уплата ЕНВД на основании п. 1 ст. 346.32 НК РФ производится налогоплательщиком по итогам налогового периода не позднее 25-го числа первого месяца следующего налогового периода. Согласно данному пункту сначала налогоплательщик получает доход, а потом из этого уплачивает налог. Подлежащая уплате сумма ЕНВД уплачивается по итогам I, II, III, IV квартала. Уплата ЕНВД производится в наличной и безналичной форме.

Сумма ЕНВД, исчисляется за налоговый период, согласно п. 2 ст. 346.32 НК РФ уменьшается налогоплательщиками на сумму страховых взносов на обязательное пенсионное страхование, уплаченных (в пределах исчисленных сумм) за этот же период времени в соответствии с законодательством РФ при выплате налогоплательщиками вознаграждений своим работникам, занятым в тех сферах деятельности налогоплательщика, по которым уплачивается единый налог, и на сумму выплаченных работником пособий по временной нетрудоспособности. При этом сумма ЕНВД не может быть уменьшена более чем на 50%.[30]

Похожие работы

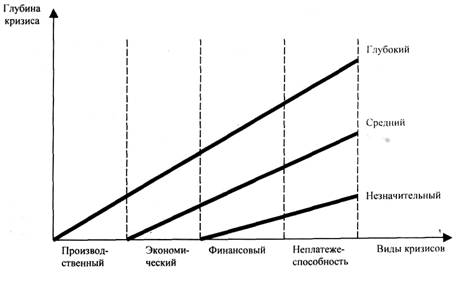

... ) с распродажей всего имущества. Система организаций дебиторов и кредиторов, органов управления и третьих лиц, которые могут взаимодействовать с организацией-должником, представлена на рисунке 1.3.[6] Финансовое оздоровление организации означает, прежде всего, восстановление ее платежеспособности путем устранения причин, вызывающих ухудшение финансового состояния. Для этого необходимо рассмотреть ...

... ” при регистрации создаваемого юридического лица в регистрирующий орган представляются следующие документы. · заявление учредителя (или учредителей) о регистрации; · учредительные документы; · решение о создании предприятия (постановление собрания учредителей); · свидетельство об оплате государственной пошлины. [13] После завершения регистрации и получения свидетельства о регистрации все ...

... продукции. Низкие значения этого коэффициента отражают рост затрат на производство и падение объемов продаж. 2.3Анализ внешней и внутренней среды ОАО «Дальхимпром» Анализ среды – очень важный элемент стратегического управления предприятием, требующий внимательного отслеживания происходящих в среде процессов, оценки факторов и установления связей между факторами и теми сильными и ...

... Федерации в соответствии с таможенным режимом экспорта, а во-вторых, вывоз должен быть осуществлен не позднее двух лет со дня перемещения товаров через таможенную границу Российской Федерации. Льготы, применяемые в рамках таможенных режимов, а также условия их предоставления приводятся в таблице 2.1.Льготы, предоставляемые в связи с заявлением таможенного режима Таблица 2.1. Таможенный ...

0 комментариев