Навигация

Методика финансового анализа деятельности предприятий

Федеральное агентство связи

ГОУ ВПО «Сибирский государственный университет телекоммуникаций и информатики»

Уральский технический институт связи и информатики (филиал)

КУРСОВАЯ РАБОТА ПО АНАЛИЗУ ФИНАНСОВО–ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ

Екатеринбург, 2009

Введение

В настоящее время значительно возрастает роль экономического анализа как важного средства, позволяющего оценить результаты хозяйственной деятельности предприятия, выявить внутренние резервы и определить пути наиболее эффективного использования ресурсов.

Финансовый анализ становится особенно актуален при подготовке специалистов в области экономики, т.к. для них хозяйственная деятельность преломляется, прежде всего, через призму финансовых отношений, поэтому курсовой проект предлагается выполнить именно по финансовому анализу.

Основным источником информации для выполнения курсового проекта служит годовой бухгалтерский отчёт предприятия, который выдается вместе с заданием на выполнение курсового проекта преподавателем.

Целью выполнения курсового проекта является освоение методики финансового анализа деятельности предприятий.

Задачи данного курсового проекта следующие:

1) предварительный обзор экономического и финансового положения предприятия;

2) оценка и анализ экономического потенциала;

3) оценка и анализ результативности финансово-хозяйственной деятельности предприятия.

Выполненные по каждому разделу расчеты сопровождаются выводами, в которых отражается динамика показателей, возможные причины отклонений и рекомендации по улучшению финансового положения организации.

1. ПРЕДВАРИТЕЛЬНЫЙ ОБЗОР ЭКОНОМИЧЕСКОГО И ФИНАНСОВОГО ПОЛОЖЕНИЯ ОРГАНИЗАЦИИ

1) Для проверки правильности составления баланса необходимо проверить равенство итогов актива и пассива, равенство суммы всех разделов актива и пассива с итоговой суммой (валютой) баланса, равенство суммы отдельных статей с итогом по каждому разделу.

Чтение и анализ бухгалтерского баланса необходимо начинать с изучения основных показателей бухгалтерской отчетности, в результате которого необходимо дать ответы на ряд вопросов. Как изменилось имущественное положение предприятия на начало и конец отчетного периода? Каких финансовых результатов достигло предприятие?

Имущественное положение предприятия характеризуются данными баланса на начало и конец отчетного периода. Сравнивая динамику итогов отдельных разделов и общей суммы актива (стр.300) и пассива (стр.700) баланса, можно выяснить тенденции изменения его имущественного положения. Увеличение валюты баланса характеризует увеличение стоимости имущества и источников его финансирования, что косвенно может свидетельствовать о расширении масштабов хозяйственной деятельности. Для уточнения выводов необходимо проанализировать влияние отдельных статей на изменение суммы валюты баланса.

В качестве положительных изменений в активе можно рассматривать увеличение внеоборотных активов (стр.190), включающих основные средства, нематериальные активы, долгосрочные финансовые вложения; увеличение отдельных статей оборотных активов, таких как денежные средства, запасы сырья и материалов; увеличение других статей оборотных активов темпами, не превышающими темп роста выручки от продаж.

В качестве положительных изменений в пассиве можно рассматривать увеличение собственного капитала (стр.490); увеличение долгосрочных обязательств (стр.590), увеличение доходов будущих периодов, увеличение краткосрочных обязательств (стр.690) темпами, не превышающими темпа роста выручки от продаж.

Эффективность работы предприятия характеризуется финансовым результатом, источниками его формирования и направлениями использования. На основе анализа формы 2 « Отчет о прибылях и убытках» рассматриваются и оцениваются следующие показатели прибыли: прибыль от продаж (стр.50), прибыль до налогообложения, характеризующая общий финансовый результат работы предприятия (стр.140), нераспределенная (чистая) прибыль, остающаяся в распоряжении предприятия после расчетов с бюджетом (стр.190). Нераспределенная (чистая) прибыль является собственным источником финансирования и в значительной степени определяет возможности развития предприятия в будущем.

В результате анализа отчетности необходимо выявить« больные» статьи, свидетельствующие о неудовлетворительной работе предприятия в отчетном периоде и отрицательно влияющие на его финансовое состояние. В данном предприятии больных статей не выявлено.

2)Экспресс-анализ заключается в оценке финансового состояния предприятия и его изменении за отчетный период на основе рассмотрения ограниченного круга основных показателей бухгалтерской отчетности. Необходимо проанализировать как абсолютные, так и относительные показатели.

Например, деловая активность характеризуется темпами изменения валюты баланса и выручки, а также показателем оборачиваемости активов; эффективность работы предприятия характеризуется прибылью до налогообложения и чистой прибылью и показателями рентабельности; платежеспособность предприятия характеризуется изменением краткосрочных обязательств (увеличение или уменьшение), а также сроком погашения краткосрочных обязательств.

В процессе экспресс-анализа необходимо выявить основные факторы, оказывающие негативное влияние на финансовое состояние. Для этого необходимо понимать существующие причинно-следственные связи. Например, кредиторская задолженность может увеличиваться в результате нерентабельной или низко рентабельной работы предприятия, а также в случае отвлечения и замораживания оборотных средств в запасах сырья и материалов, готовой продукции при замедлении сбыта, в дебиторской задолженности при увеличении сроков расчета с покупателями, осуществлении инвестиций в основные средства и др.

Перечень показателей, рекомендуемых для проведения экспресс-оценки финансового состояния приведен в табл. 1.

Таблица 1 - Экспресс-оценка финансового состояния предприятия

| Наименование показателя | Формула расчета | Показатели | Изменение | ||

| На начало | На конец | (стр.4-стр.3), тыс.руб. | стр.4/ стр.3, % | ||

| 1. Валюта баланса | ф.1,(стр.300 или стр.700) сред. | 33837000 | 59875000 | 26038000,00 | 176,95 |

| 2. Выручка от продаж | ф.2, стр.010 | 106015000 | 166824000 | 60809000,00 | 157,36 |

| 3.Оборачивае-мость активов | стр.2/ стр.1 | 3,13 | 2,79 | -0,35 | 88,93 |

| 4. Прибыль от продаж | ф.2, стр.050 | 10994000 | 25196000 | 14202000,00 | 229,18 |

| 5.Рентабельность продаж | стр.4 / стр.2 | 0,10 | 0,15 | 0,05 | - |

| 6.Прибыль чистая | ф2,стр.190 | 7612000 | 18729000 | 11117000,00 | 246,05 |

| 7. Рентабельность продаж чистая | стр.6 / стр.2 | 0,07 | 0,11 | 0,04 | - |

| 8. Краткосрочные обязательства | ф.1,(стр.610+ стр.620) | 19823000 | 30252000 | 10429000,00 | 152,61 |

| 9. Дебиторская задолженность | ф.1, (стр.230+ +стр.240) | 14431000 | 30202000 | 15771000,00 | 209,29 |

| 10. Запасы | ф.1,стр.210 сред. | 7325000 | 12102000 | 4777000,00 | 165,22 |

| 11. Основные средства | ф.1,стр.120 сред. | 6010000 | 6464000 | 454000,00 | 107,55 |

| 12. Среднемесяч-ная выручка | стр.2 / число месяцев в отч. Периоде | 8834583,33 | 13902000,00 | 5067416,67 | 157,36 |

| 13.Средний срок погашения краткосрочных обязательств, есс. | стр.8 / стр.12 | 2,24 | 2,18 | -0,07 | 96,98 |

Вывод: В отчетном периоде по сравнению с базисным валюта баланса выросла на 76.95%, следовательно, увеличились активы и капитал предприятия, что косвенно может свидетельствовать о расширении масштабов деятельности предприятии. Прибыль от продажи также увеличилась на 129,18%. Выручка от продажи выросла и составила 166824000 тыс.руб., что на 57,36% больше, чем в базисном году, что свидетельствует об увеличении объемов реализации продукции или оказываемых услуг. То есть темпы роста прибыли от продажи выше, чем темпы роста выручки от продажи. Это говорит об уменьшении затрат на производство.

Прибыль предприятия увеличилась на 14202000 тыс.руб., или на 129,18%. Чистая прибыль предприятии увеличилась на 11117000 тыс.руб., или 146,05%. Показатель рентабельности продаж по общей прибыли увеличился незначительно – на 0,05%, а рентабельность продаж по чистой прибыли увеличилась на 0,04%. Из этого следует вывод, что рост прибыли произошел за счет увеличения объемов реализации и за счет снижения уровня затрат.

Краткосрочные обязательства предприятия увеличились на 10429000 тыс. руб., или 52,61%, и темпы их роста не превышают темпы увеличения выручки от продажи. Это свидетельствует о хорошей платежеспособности предприятия. Темпы снижения дебиторской задолженности и темпы роста запасов существенно ниже темпов роста выручки, следовательно, не происходит излишнего отвлечения денежных средств в оборотных активах;

Средний срок погашения обязательств составил 2,18 месяца. В соответствии с Федеральным законом «О несостоятельности ( банкротстве)» наличие кредиторской задолженности, превышающей 100 тыс.руб. и просроченной свыше 3 месяцев, может служить основанием для возбуждения дела о банкротстве. Следовательно, у предприятия нет угрозы банкротства.

При анализе бухгалтерской отчетности можно сделать следующие выводы:

1)Валюта баланса в отчетном периоде увеличилась на76,95% по сравнению с базисным периодом и составила 59875000 тыс.руб.

2)Темпы роста оборотных активов выше, чем темпы роста внеоборотных активов (на 20%).

3)Темпы роста собственного капитала выше, чем темпы роста заемного капитала (на 25%).

4) Темпы роста дебиторской задолженности (109.29%) выше темпов роста кредиторской задолженности на (52.61%).

Таким образом, анализируя все выше сказанное, можно сделать вывод, что в бухгалтерской отчетности больных статей не выявлено. Предприятие в отчетном периоде улучшило свое финансовое положение по сравнению с базисным периодом.

2. ОЦЕНКА И АНАЛИЗ ЭКОНОМИЧЕСКОГО ПОТЕНЦИАЛА ПРЕДПРИЯТИЯ

2.1 Оценка имущественного положения

2.1.1 Построение аналитического баланса-нетто

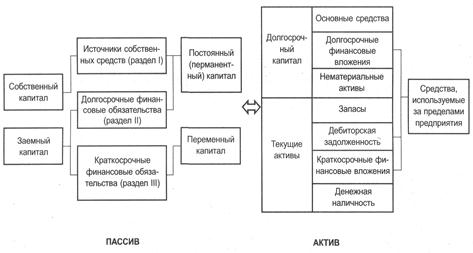

Для анализа баланса нужно построить уплотнённый аналитический баланс Уплотненный аналитический баланс можно получить из исходного баланса путем уплотнения (агрегирования) отдельных статей и дополнения его показателями структуры и динамики

В основе свёртки лежит разделение активов и пассивов на долгосрочные и краткосрочные.

Уплотнение баланса представлено в таблице 2.

Таблица 2 – Уплотнённый баланс – нетто

| Статья | На начало года | На конец |

| Актив 1. Оборотные активы Денежные средства и их эквиваленты (стр.260) Расчёты с дебиторами (стр.240) Запасы и затраты (стр 210) Прочие оборотные активы (стр.220 + стр.250 + стр 270) | 3223000 14431000 7325000 1167000 | 4909000 30202000 12102000 4274000 |

| Итого по разделу 1 290 | 26146000 | 51487000 |

| 1.1 Внеоборотные активы Основные средства (стр. 120) Долгосрочные финансовые вложения (стр.140) Прочие в необоротные активы (стр.110+стр.130+стр.150+с+стр145+) | 6010000 122000 1559000 | 6464000 122000 1802000 |

| Итого по разделу II 190 | 76910000 | 8388000 |

| Всего активов 300 | 33837000 | 59875000 |

| Пассив 1. Заёмный капитал Краткосрочные пассивы (стр. 690) Долгосрочные пассивы (стр. 590) | 19913000 22000 | 30341000 39000 |

| Итого по разделу 1стр590+стр690 | 19935000 | 30380000 |

| 1.1 Собственный капитал Уставный капитал (стр 410) Фонды и резервы (стр 490 – стр 410) | 4000 13906000 | 4000 29499000 |

| Итого по разделу 1. Стр 490 | 13902000 | 29495000 |

| Всего источников 700 | 33837000 | 59875000 |

Вывод. Из анализа баланса можно получить важные характеристики финансового состояния организации :

1. Общая стоимость имущества организации на начало года 33837000, на конец 59875000.

2. Стоимость имущественных (т.е внеоборотных) средств (активов) или недвижимого имущества на начало года 76910000, на конец 8388000.

3. Стоимость мобильных (оборотных) средств на начало года 26146000, на конец 51487000.

4. Стоимость материальных оборотных средств на начало года 7325000. а на конец 12102000.

5. Величину собственных средств организации, равную итогу раздела на начало 13902000, на конец 29495000.

6. Величину заёмных средств, равную сумме итогов разделов на начало года 19935000, на конец 30380000.

7. Величину собственных оборотных средств (СОС) на начало года -12244000, на конец -21992000баланса.

8. Рабочий капитал, равный разнице между оборотными активами и текущими оборотами на начало 6233000, на конец 21146000.

2.1.2 Вертикальный анализ баланса

Вертикальный анализ баланса позволяет представить баланс предприятия в виде относительных показателей.

Такое представление позволяет видеть удельный вес каждой статьи баланса в его общем итоге.

Вертикальный анализ баланса представлен в таблице 3:

Таблица 3 – Вертикальный анализ баланса

| Статья | Базисный период | Отчетный период | Изменение | |||||||

| т. руб. | % | т. руб. | % | % | ||||||

| А К Т И В | ||||||||||

| I. Оборотные активы | ||||||||||

| Денежные средства и их эквиваленты (стр.260) | 3223 | 9,53 | 4909 | 8,20 | -1,33 | |||||

| Расчеты с дебиторами (стр. 240) | 14431 | 42,65 | 30202 | 50,44 | 7,79 | |||||

| Запасы и затраты (стр. 210) | 7325 | 21,65 | 12102 | 20,21 | -1,44 | |||||

| Прочие оборотные активы (стр.220 + стр.251 + стр.253 + стр.270) | 1167 | 3,45 | 4274 | 7,14 | 3,69 | |||||

| Итого по разделу I. | 26146 | 77,27 | 51487 | 85,99 | 8,72 | |||||

| II. Внеоборотные активы | ||||||||||

| Основные средства (стр. 120) | 6010 | 17,76 | 6464 | 10,80 | -6,97 | |||||

| Долгосрочные финансовые вложения (стр. 140) | 122 | 0,36 | 122 | 0,20 | -0,16 | |||||

| Прочие внеоборотные активы (стр.110+стр.130+стр.150+стр.230+стр.250) | 1559 | 4,61 | 1802 | 3,01 | -1,60 | |||||

| Итого по разделу II. | 76910 | 22,73 | 8388 | 14,01 | -8,72 | |||||

| Всего активов | 33837 | 100,00 | 59875 | 100,00 | 0,00 | |||||

| П А С С И В | ||||||||||

| I. Заемный капитал | ||||||||||

| Краткосрочные пассивы (стр. 690) | 19913 | 58,85 | 30341 | 50,67 | -8,18 | |||||

| Долгосрочные пассивы (стр. 590) | 22 | 0,07 | 39 | 0,07 | 0,00 | |||||

| Итого по разделу I. | 19935 | 58,91 | 3038 | 50,74 | -8,18 | |||||

| II. Собственный капитал | ||||||||||

| Уставный капитал (стр.410) | 4 | 0,01 | 4 | 0,01 | 0,00 | |||||

| Фонды и резервы (стр. 490 - стр. 410) | 13906 | 41,10 | 29499 | 49,27 | 8,17 | |||||

| Иого по разделу II. | 13902 | 41,09 | 29495 | 49,26 | 8,18 | |||||

| Всего источников. | 33837 | 100,00 | 59875 | 100,00 | 0,00 | |||||

Вывод: 1. Основным источником финансовых ресурсов организации являются заемные средства. Заемные средства составляют 50,74 %,а собственные - 49,26% в валюте баланса.

2. Большая часть финансовых ресурсов вложена в оборотные активы. Доля оборотных активов составила 85,99, в том числе: Денежные средства и их эквиваленты 8,20%, Расчёты с дебиторами 50,44%, Запасы и затраты 20,21%, Прочие оборотные активы 7,14%.

3. В пассиве баланса доля заемных средств по сравнению с базисным годом снизилась на 8,18%,а доля собственных средств увеличилась на 8,18%. Структура средств: доля оборотных активов по сравнению с базисным годом увеличилась на 8,72%, а доля внеоборотных активов снизилась на 8,72%.

Таким образом, организация строит свою работу на заемных источниках.

Похожие работы

... , для увеличения L3 нужно накопить количество ликвидных и быстрореализуемых активов, либо сократить количество срочных и краткосрочных обязательств. ОЦЕНКА И АНАЛИЗ РЕЗУЛЬТАТИВНОСТИ ФИНАНСОВО- ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ КОММЕРЧЕСКОЙ ОРГАНИЗАЦИИ. Оценка деловой активности В рыночной экономике самым главным мерилом эффективности работы организации является результативность Набор экономических ...

... подходом в финансовом анализе понимают совокупность методов, инструментов, технологий, принимаемых для сбора, обработки, интерпретации ( истолкования) данных о хозяйственной деятельности организации. Основной вклад в теорию и практику финансового анализа внесён экономистами стран с развитой рыночной экономикой. Главной целью финансового анализа является оценка и идентификация внутренних проблем ...

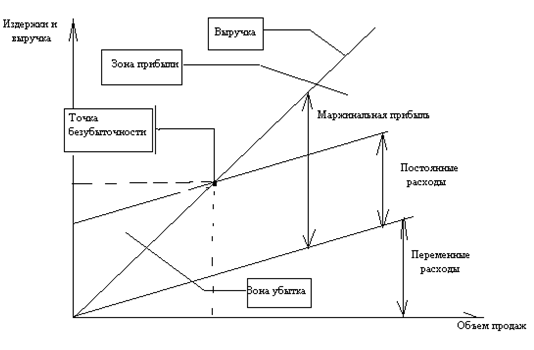

... дохода учитывает взаимосвязь факторов объемов производства, затрат и прибыли. Более точный расчет этих факторов обеспечивает высокий уровень планирования и прогнозирования финансовых результатов деятельности предприятия [12, с.88]. На основании изложенной выше методики проведем анализ рентабельности собственного капитала ОАО «Нефтекамскшина» по методике «Du Pont». Рассчитаем показатели данной ...

... макроокружения Значительное воздействие на предприятие оказывают факторы внешней среды (макросреды), под влиянием которых изменениям могут подвергнуться эффективность функционирования предприятия и устойчивость его финансово-хозяйственной деятельности. В целях предотвращения каких-либо негативных последствий для конкретного предприятия, необходимо выявить и определить внешние факторы, имеющие ...

0 комментариев