Навигация

Основные методы анализа РЦБ и построение моделей для определения стоимости активов

2.2 Основные методы анализа РЦБ и построение моделей для определения стоимости активов

Решения купить и продать любой актив принимаются на основе определенных методов анализа. В этой связи одним из самых проблематичных вопросов для участников рынка является оценка эффективности фундаментального и технического методов анализа.

Фундаментальный анализ базируется на доступной информации; технический анализ основывается на графиках исторического поведения цен. Сторонники первого систематизируют известную информацию и создают на ее базе модели поведения субъекта, позволяющие делать прогнозы. Технические аналитики изучают конфигурации на графиках истории цен и создают сценарии поведения, часто не зная, какой актив анализируют, так как сочетание графических конфигураций приводит к одним и тем же прогнозам независимо от актива. Фундаментальный анализ популярнее технического, это легко объяснить с точки зрения психологического комфорта: чем больше мы знаем о субъекте анализа, тем комфортнее себя чувствуем. Наделение же "картинок" способностью предсказывать выглядит дилетантством, даже если технический анализ используется несколько столетий и за это время две школы теханализа эволюционировали параллельно (европейско-американская и японская).

Обе концепции в равной мере основываются на предположении о возможности предсказать поведение анализируемого субъекта. Вспомним здесь известное высказывание: "тяжело прогнозировать, ...особенно будущее", т.е. все, что касается любого метода прогнозирования, несет значительный риск. Рассмотрим преимущества и недостатки обоих методов анализа для прогнозирования.

Сложность сравнения эффективности различных методов прогнозирования финансовых рынков и его результатов разными методами возникает не только ввиду таких факторов, как возможная ошибка в оценках спроса (фундаментальный анализ) или при неправильном прочтении графической конфигурации (технический анализ), но и ввиду проблематичности самой классификации факторов на технические и фундаментальные.

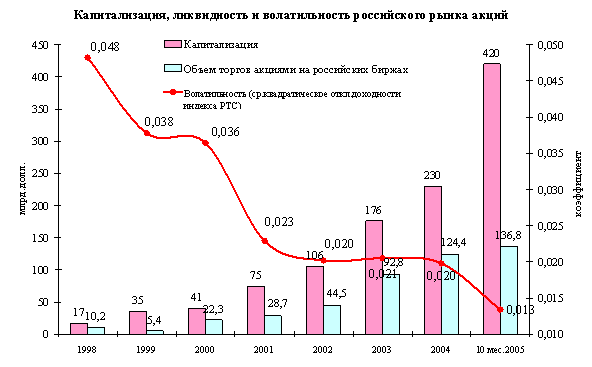

Из всех сложноклассифицируемых факторов самым значимым является ликвидность - потоки финансовых ресурсов на рынке. Если ресурсов много, а активов мало, то цены активов растут. "Растут, поскольку больше покупателей, чем продавцов", - это классическое ироничное объяснение на Уолл-стрите, когда пробуют найти объяснение "беспричинного" роста.

Анализ ликвидности находится на перекрестке фундаментального и технического анализов, так как причинами для приобретения или продажи могут быть как фундаментальные, так и технические заключения. Сила же этой убежденности проявляется в объеме движения денег - ликвидности.

Инвесторы и трейдеры постоянно отслеживают такие факторы, как количество открытых контрактов на биржах или появление "новых денег" на рынке.

Вопросы происхождения денег ("русские" или "западные", пенсионные или фондовые) направлены на выявление "сильных" и "слабых рук рынка", т.е. устойчивости тенденции (тренда). Даже будучи уверенными в фундаментальных факторах, воздействующих на рынок, с помощью анализа ликвидности инвесторы надеются получить ответ на вопрос о силе и продолжительности тренда.

Рассмотрим методы, используемые "фундаменталистами" для прогнозирования на разных рынках.

Для общего понимания этого процесса обратимся к профессору Р. Левичу. Говоря о рынке валют, он показывает последовательность нахождения рабочей модели для построения прогноза:

Выбор можно сделать из многих моделей: монетарный подход, портфельный баланс, покупательный паритет. После избрания модели под нее подбирают параметры: М1, М2, М3, валовой продукт, индекс роста цен, текущий баланс и т.д. Наконец, следует остановиться на одном из методов подсчета: обычное квадратическое отклонение, обобщенное квадратическое отклонение, общий метод моментов и т.д.

Предположим, инвестор успешно идентифицировал модель, по которой курс спот S является функцией f набора неизвестных Хв: S = f(Х1, Х2, ..., Хn). Таким образом, спот в 2005 г., а возможно, и на более поздние даты будет функцией Х1 в 2005 г., Х2 в 2005 г., Х3 в 2001 г. Но определение значений этих неизвестных в 2005 г. и далее - задача нелегкая.

Тогда инвестор может отвергнуть структурный подход и следовать не структурному, например, анализу временных рядов. К его услугам однопараметрические модели анализа временных рядов, многопараметрические модели анализа временных рядов, спектральный анализ временных рядов и метод нейронных сетей. Но и для этих моделей инвестор должен выбрать параметры и методы оценки моделей.

Однако, невзирая на избранный метод анализа, он столкнется со стандартными эконометрическими проблемами, например сколько информации необходимо для ее использования.... Критический момент здесь - будет ли модель объяснять только прошлое, если после всего историческая информация не окажется индикативной о будущей информации".

Иными словами, для успеха прогнозирования необходимо правильно подобрать и синхронизировать многие "движущие части". Даже при полной информации и экономически прогрессивном правительстве достаточно одного просчета в предположениях, и самые надежные прогнозы мгновенно разрушатся, - это убедительно показал кризис в Бразилии в 2002 г.

Обзор методов, используемых в прогнозировании поведения цен разных активов:

1)Модели, используемые для прогнозирования валют.

Рассмотрим методы, используемые для прогнозирования поведения цен различных активов.

Наиболее простыми являются теория процентного паритета (IRP-interest rate parity) и теория покупательного паритета (PPP-purchasing power parity). Первая гласит, что при данных процентных ставках двух валют будущий курс предсказуем на уровне форвардной цены.

Продемонстрируем это положение на следующем примере. Одолжим сегодня на год доллары, платя за них 10%; обменяем их по сегодняшнему курсу на иену и на год сделаем иеновый депозит. На таком обмене через год вы потеряете 10%. В реальной практике это невозможно, поскольку на рынке есть финансовый инструмент - форвард, который рассчитывается, исходя из разницы в процентных ставках двух валют, и корректирует ее (разницу) валютным курсом. В нашем примере курс форварда на доллар/иену с поставкой через год будет на 10% ниже. Таким образом, даже если вы за год теряете 10% на депозите, вы сможете в конце срока откупить доллар, продав иену по курсу на 10% ниже сегодняшнего. Следовательно, результат депозитарных и валютных операций будет равен нулю.

Эта теория является завуалированным вариантом random walk2 - базовой теории финансового предсказания. Ее основная идея заключается в том, что лучшим предсказателем будущей цены является сегодняшняя цена. Применительно к валютным курсам IRP как раз и говорит, что лучшим предсказателем будущей цены является сегодняшняя цена, скорректированная на разницу процентных ставок. При этом в IRP и процентные ставки де-факто рассматриваются как неизменные, т.е. сегодняшние ставки являются лучшим предсказателем ставок в будущем.

Покупательный паритет (РРР) предсказывает, что в условиях свободной торговли товары будут двигаться в страну с более дорогим уровнем жизни. Валюту этой страны будут продавать, пока уровень цен, скорректированный на валютный курс, не достигнет паритета, чтобы было не выгодно в страну экспортировать. Поскольку уровни цен изменяются из-за инфляции, можно сказать, что чем больше уровень инфляции, тем ниже курс валюты данной страны. Эта теория действительно находит свое отражения в жизни, но, как правило, в долговременной перспективе - 16 кварталов.

На практике ни IRP, ни РРР, ни их вариации при тестировании для кратко- и среднесрочной перспективы не подтверждаются. Предвосхищая обсуждение ликвидности, рассмотрим вышеизложенное на примере двух типичных случаев, когда в потоки ликвидности перенаправили вектор движения курсов валют предсказанный моделями.

В конце 80-х годов курс канадского доллара против американского постоянно рос, несмотря и на более высокий уровень инфляции, и на бюджетный дефицит, и на попытки Квебека отделиться от Канады. Объяснялась эта тенденция несколькими факторами. Канадские провинции и корпорации одалживали на американском рынке (где ставки были ниже) и обменивали полученные американские доллары на канадские. В ходе этой нехитрой операции они продавали американские доллары за канадские. Параллельно, в преддверии передачи Гонконга Китаю, китайцы переезжали в Канаду и переводили туда свои капиталы, до того времени хранимые в американских долларах.

В результате курс, который на основании РРР должен был быть примерно 1,4000, упал до 1,1200. Тенденция продолжалась почти 10 лет. Очевидно, что при общей логичности теоретических концепций для прогнозирования они были малопригодны.

Второй пример. Резкий рост котировок американского доллара против евро в 2000-2001 гг. был в первую очередь результатом увеличения инвестиций из Европы. Они росли вследствие фундаментальных причин, связанных с соотношением стоимости валют, а поскольку американский фондовый рынок рос, то и сулил инвесторам прибыли большие, чем в Европе. Но в 2001-2002 гг. тенденция резко изменилась, поскольку изменились ожидания роста цен акций. Обратите внимание на то, что при этом не изменилась инфляция и ее прогнозы, а экономика США продолжала расти быстрее европейской. То есть поток ликвидности был основным фактором: портфельные инвестиции ("горячие" деньги) могут на годы противодействовать ожиданиям сторонников фундаментального анализа.

2)Модели, используемые для прогнозирования облигаций и акций.

Еще в большей степени, чем при прогнозировании рынков валют, инфляция важна для моделей, используемых в прогнозировании облигаций и акций. В феврале 1994 г. падение рынка облигаций в США потянуло за собой падение рынка акций и падение доллара. Произошло это потому, что ФРБ США поднял ставки, чтобы отразить атаку инфляции.

Прогнозирование уровня инфляции зависит от бюджетов стран, их уровня потребления и т.д. Для прогнозирования инфляции необходимы прогнозы многих факторов. Каждый из них в свою очередь колеблется, одновременно меняется их значимость для прогнозов. Так, вспомним споры А. Гринспэна с традиционными экономистами. Они выплеснулись в прессу, когда экономика США достигла уровня полной занятости (4,8% безработицы). Тогда традиционные экономисты утверждали, что на этом уровне возникнет инфляция зарплат, которая приведет к ценовой инфляции. Первая часть прогноза материализовалась; вторая - нет, так как колоссальная внешняя конкуренция за американский рынок и снижение цен, которые повлекло за собой внедрение Интернета, абсорбировали растущие потребности населения, т.е. видоизменились привычные исторические взаимосвязи.

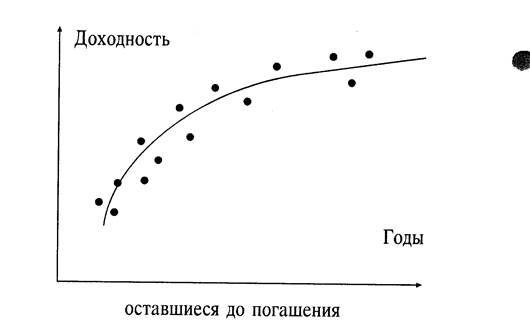

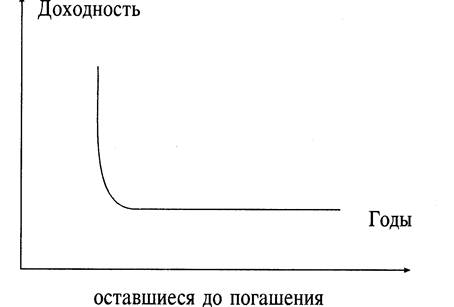

Модели прогнозирования цен на облигации наиболее зависимы от прогнозов уровня инфляции. Также очень важно прогнозирование нужд бюджета, которые влияют на рынки напрямую и косвенно: ставки заимствования напрямую зависят от размера бюджетного финансирования за счет рынков капитала, от инфляции и др.

Как показывает опыт России до 1998 г. или Италии в 1992 г., даже точное предсказание нужд бюджета, воздействующего на рынок напрямую, не позволяет точно предсказать котировки облигаций. Хроническое состояние дефицита было очевидно в течение многих лет, но имелись и факторы, которые рынок оценивал как достаточно сильные и устойчивые, чтобы закрывать глаза на проблемы, например ожидание реформ (процесса бюджетирования, налоговой сферы) или внешней помощи, или роста экономики (повышения налоговых платежей).

Значение дисконтирования новых факторов в построении моделей:

Следует подчеркнуть важность учета тенденций и будущих событий и вероятности их материализации и оценки их влияния на субъект на будущий момент. Именно последней корректируется сегодняшняя информация. Иногда эта "приведенная" оценка будущего играет существенно более значительную роль в определении цен, чем сегодняшняя информация. Так, на предкризисном рынке ГКО основную роль играла оценка вероятности помощи МВФ.

Оценка размера коэффициента приведения будущих событий зависит от предпочтений аналитика. Так, кредитная оценка платежеспособности корпорации в значительной мере базируется на cashflows - способности получить достаточно наличности (наличные доходы минус наличные расходы) для выплаты долгов.

Для этого в свою очередь необходим прогноз динамики доходов и расходов, а следовательно, нужны прогнозы общего экономического состояния страны, динамики индустрии и поставщиков. Аналитик должен выделить, какие из этих факторов/тенденций являются приоритетными сегодня и какие будут приоритетны в будущем.

Остановимся на моделях, используемых для предсказания цен акций. Начнем с DCF4, предсказывающих цену акций на основе прогноза динамики дивидендов. Для этого необходима оценка тех же базовых факторов, что и для прогноза кредитоспособности компании, т.е. роль искусства и здесь превышает роль науки.

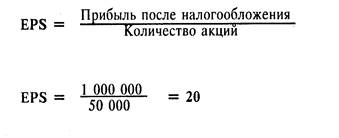

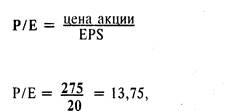

В дополнении к DCF, а иногда независимо от него, используется метод паритетов. Например, требуется оценка частной компании. Известны ее финансовые результаты, но поскольку ранее компания не оценивалась на рынке, то для получения ее первичной оценки эти показатели сравниваются с аналогичными публичными компаниями, котируемыми на рынке. За базу берется отношение цены акций Р к прибыли Е, так называемое Р/E ratio. Путем умножения P/E паритетной компании на прибыль оцениваемой получается прикидка рыночной стоимости последней. "Фундаментальность" этого метода находится под большим сомнением. Но ведь этот показатель напрямую зависит от ликвидности рынка: чем больший объем инвестиций, тем дороже те же активы. То есть в зависимости от этой "фундаментальной" оценки стоимость компании может отличаться в разы.

Не менее интересным является процесс оценки при покупке компании стратегическим инвестором. Базовым вариантом служит выкуп акций компании у рынка, т.е. оцениваются ее сегодняшняя цена и ее возможный рост при появлении крупного покупателя. Затем делается прикидка цены компании для "захватчика" с учетом потенциальных синергий с его бизнесом. При этом в первую очередь оценивается, как слияние повлияет на P/E компании "захватчика" первоначально, затем делаются допущения, чтобы "прикинуть", как быстро удастся новый кусок интегрировать, и т.д.

Как правило, эти оценки оптимистичны: все знают, что количество успешных слияний и интеграций не велико.

В общем, вышесказанное можно суммировать словами Дорнбуша, относящимися к моделям предсказания валютных курсов: "Для того чтобы понять, почему форвардный курс на самом деле не предсказывает будущую ставку спота, следует обратить внимание на неожиданные изменения в макроэкономической обстановке". Иными словами, для того чтобы прогноз оказался правильным, автор должен правильно предсказать сегодня неожиданные события, которые произойдут за время прогноза.

Специфические преграды на пути построения рабочих моделей:

На пути эффективного прогнозирования есть три серьезные преграды.

Первая преграда - это индивидуальное поведение ключевых персоналий, или качество менеджмента. Объявление об изменении высшего менеджмента может повысить капитализацию компаний на миллиарды. Ведь отчеты компаний начинаются словами "сильная команда менеджмента" или "изменения в менеджменте" и т.д.

Примером важности личностного фактора может служить поведение российских эмитентов во время кризиса. Баланс Москвы был незавидным, денег на погашение и рефинансирование облигаций не было. А вот на балансе Нижнего Новгорода деньги были. Однако Москва выплатила долги, а Нижний - реструктурировал. Мэр Нижнего Новгорода решил, что поддержка населения на выборах будет выше, если он своевременно выплатит зарплату, поступившись при этом финансовой репутацией региона. А мэр Москвы также на пороге выборов нашел решение социальных проблем без дефолта.

Этот пример демонстрирует, что, для того чтобы погасить облигацию от эмитента, требуются и способность погасить долг, и желание его погасить. Последнее просчитывается наперед не всегда.

Вторая преграда - это изменение эталонов успеха. Рынок - инвестиционная община, которая на разных этапах поощряет или реагирует на определенные показатели (например, динамику резервов Банка России или уровень безработицы в США). Когда "ценности рынка" становятся ясными менеджменту и акционерам компаний, они начинают подыгрывать рынку с целью повышения стоимости компаний. Некоторые делают это честно, а некоторые используют ценности рынка для подтасовывания фактов. Это было заметно в США во время технологического бума 5 лет назад, когда компании объявляли все в духе, ожидаемом рынком. То же начало происходить в России, где ряд компаний предпринимают меры для улучшения экономических показателей, а другие "ускоряют" рынок, завышая стоимость компаний. Появляется самореализуемый прогноз: мы знаем, что от нас хотят и делаем "это", за что рынок компенсирует нас ростом капитализации.

Попытки следования за "модой" всегда дорогостоящи, а иногда и невозможны. Например, в конце 90-х годов банк, не вкладывающий огромные средства в реализацию электронного бизнеса, считался бесперспективным. Уже через два года все те, кто продолжал начатые тогда программы, стали считаться "безответственными", т.е. за два года сменились фундаментальные приоритеты, которые рынок ставил перед менеджментом, хотя возможность переориентации компаний на новые ценности в столь короткие сроки весьма проблематична.

Третья преграда - это инерция рынка. Теория рефлективности Дж. Сороса, изложенная в книге "Алхимия финансов", основывается на циклах, которые он называет "бум-баст циклы"8. Он описывает семишаговый цикл оценки акции (для простоты изложения сократим его до трехфазового).

В начале цикла новая информация, которая противоречит общему настрою рынка, еще не признана, и лишь немногие на свой страх и риск готовы инвестировать, базируясь на ней; на второй стадии в игру включаются все (как правило, на этой стадии проявляется тенденция и в игру включаются технические трейдеры); последняя стадия - это когда в тенденцию еще продолжают верить, в то время как все факторы, к ней приведшие, перестают существовать.

Эта инерционная стадия часто затягивается и кончается "холодным душем" - резким разворотом тенденции. Только те специалисты, которые дисциплинированно занимают позицию, ожидая воплощения некоего прогноза, и обладают значительным финансовым ресурсом для противостояния рынку на последней стадии, - только они пожинают плоды фундаментальных знаний.

Поскольку выжидать разворота рынка трудно, приходится пользоваться советом Лионела Ротшильда, данном им еще в XIX в. По его признанию, он зарабатывал деньги благодаря тому, что не пытался угадать начало и конец тенденций, т.е. действовал на основе подтвержденных тенденций.

Три перечисленных выше фактора делают фундаментальное прогнозирование менее эффективным, поскольку противоречат отправной точке "фундаменталистов", что экономические решения рациональны по сути. Как показывают экстремальные примеры и спекуляций с тюльпанами в XVII в. и с акциями интернетных компаний в XXI в., рынок часто склонен к иррациональности. Рациональными же идеи признаются, после того как протестированы на ошибках многих ("посмертно"), для значительного числа участников и во временной перспективе, более длинной, чем прогнозы.

Фундаментальный анализ полезен при критическом анализе консенсусного прогноза, точнее, анализа консенсусного прогноза поведения приоритетных факторов. А вот если динамика показателей или правильность выбора факторов не подтверждаются, тогда первый, это заметивший, может ожидать появление "неожиданной" информации. Именно раннее упреждение о незамеченных рынком факторах, способных видоизменить ценовой вектор, и зарабатывает деньги.

В итоге можно сделать вывод, что термин "фундаментальный анализ" предполагает анализ информации субъектов, но его выводы не являются научными фактами. "Фундаментальность" выводов анализа на поверку зависит от личного мнения и удачи аналитика.

Похожие работы

... надо четко разграничить функции казначейства, Центрального банка и МНС. Другой вариант организационного решения проблемы состоит в серьезном изменении и перераспределении функций отдельных ведомств. 2.3 Перспективы развития рынка ценных бумаг в России Как видно из предыдущих параграфов настоящей работы рынок ценных бумаг в России переживает сложный, неустойчивый период формирования. За ...

... товарных бирж, постоянные фондовые аукционы), техническая (клиринго-расчетная, депозитарная, регистрационная сеть) и организационная подсистемы инфраструктуры обеспечивают нормальное функционирование рынка ценных бумаг. Вся деятельность российского рынка ценных бумаг сконцентрирована в Москве (90%) и Санкт-Петербурге. Региональный рынок ценных бумаг сосредоточен в таких городах, как Новосибирск, ...

... . 4. Какие основные факторы нужно определить прежде, чем формировать инвестиционный портфель клиента? 5. Опишите простую структуру инвестиционного портфеля. ВВЕДЕНИЕ РАЗВИТИЕ РЫНКА ЦЕННЫХ БУМАГ В РОССИИ И ЗАДАЧИ РЕГУЛИРОВАНИЯ Рынок ценных бумаг в России начал свое формирование в первой половине 1991 г. после принятия известного Постановления Совета министров РСФСР ¹ 601 от 25 ...

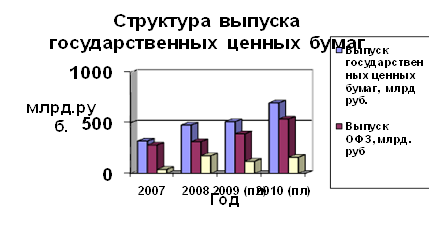

... , расширение использования возможностей российского фондового рынка акционерными обществами для привлечения инвестиционных ресурсов создает более устойчивую основу функционирования российского рынка государственных ценных бумаг, его большую ориентированность на потребности национальной экономики и снижение относительной зависимости от конъюнктуры мировых финансовых рынков. Особенно наглядно рост ...

0 комментариев