Навигация

Основы анализа финансовой устойчивости

1.3 Основы анализа финансовой устойчивости

Разница реального собственного капитала и уставного капитала является основным исходным показателем устойчивости финансового состояния предприятия. Сокращая величину уставного капитала, получаем выражение для расчета данного показателя:

— (Уставный капитал) = (Уставный капитал + Добавочный капитал + Резервный капитал + Фонд социальной сферы + Нераспределенная прибыль + Доходы будущих периодов - Непокрытые убытки — Собственные акции, выкупленные у акционеров — Задолженность участников (учредителей) по взносам в уставный капитал) — (Уставный капитал) = (Добавочный капитал) + (Резервный капитал) + (Фонд социальной сферы) + (Нераспределенная прибыль) + (Доходы будущих периодов) - (Непокрытые убытки) -(Собственные акции, выкупленные у акционеров) — (Задолженность участников (учредителей) по взносам в уставный капитал).

Положительные слагаемые выражения (1.14) можно условно назвать приростом собственного капитала после образования предприятия, отрицательные слагаемые - отвлечением собственного капитала, которое в том числе может быть связано с потерями капитала из-за убытков. Если рост собственного капитала превышает его отвлечение (или равен ему), то разница реального собственного капитала и уставного капитала положительна (или, по крайней мере, неотрицательна), следовательно, выполняется минимальное условие финансовой устойчивости предприятия. Если прирост собственного капитала меньше его отвлечения, то разница реального собственного капитала и уставного капитала отрицательна и поэтому финансовое состояние предприятия следует признать неустойчивым.

Анализ разницы реального собственного капитала и уставного капитала проводится по форме табл. 2.14. В ходе анализа устанавливается достаточность величины реального собственного капитала.

Анализ обеспеченности запасов источниками их формирования

Z < (ИС – F) + KT,(1.15)

где Z – запасы (включая несписанный НДС по приобретенным ценностям);

ИС - реальный собственный капитал предприятия;

F - внеоборотные активы (по остаточной стоимости) и долгосрочная дебиторская задолженность;

KT – долгосрочные кредиты и займы и прочие долгосрочные обязательства ( включая целевые финансирование и поступления долгосрочного характера);

Условие (1.15) задает необходимое для финансовой устойчивости предприятия ограничение величины запасов долгосрочными источниками их формирования. На основе этого ограничения строится методика анализа финансовой устойчивости предприятия, которая в этом случае сводится к анализу обеспеченности запасов источниками их формирования.

Обобщающим показателем финансовой устойчивости является излишек или недостаток источников средств для формирования запасов, определяемый как разница величины источников средств и величины запасов.

Для характеристики источников формирования запасов используется несколько показателей, отражающих различную степень охвата разных видов источников (табл.2.16) «Анализ обеспеченности запасов источниками» ).

наличие собственных оборотных средств

ЕС = ИС - F (1.16.)

наличие долгосрочных источников формирования запасов

ЕТ= ЕС + КТ, (1.17)

где ЕС - наличие собственных оборотных средств;

общая величина основных источников формирования запасов

ЕΣ= ET+ Кt(1.18)

где ЕT- наличие долгосрочных источников формирования запасов;

Кt - краткосрочные кредиты и займы и целевые финансирование и поступления краткосрочного характера.

излишек (+) или недостаток (—) собственных оборотных средств

δ EC=EC- Z; (1.19)

излишек (+) или недостаток (—) долгосрочных источников формирования запасов

δ ЕT= ЕT -Z; (1.20)

излишек (+) или недостаток (—) общей величины основных источников формирования запасов

δ ЕΣ = ЕΣ -Z. (1.21)

Вычисление трех показателей обеспеченности запасов источниками их формирования позволяет классифицировать финансовые ситуации по степени их устойчивости.

Если показатель < 0, то наблюдается недостаток ( - ),

Если показатель > 0, то наблюдается излишек по этому показателю (+).

1.Αбсолютная устойчивость финансового состояния. Задается условием:

δ EC > 0, (1.22)

δ ЕT> 0,

δ ЕΣ> 0,

2.Нормальная устойчивость финансового состояния, гарантирующая его платежеспособность.

δ EC < 0, (1.23.)

δ ЕT> 0,

δ ЕΣ> 0,

3.Неустойчивое финансовое состояние, при котором, тем не менее, сохраняется возможность восстановления равновесия за счет пополнения реального собственного капитала и увеличения собственных оборотных средств, а также за счет дополнительного привлечения кредитов и заемных средств:

δ EC < 0, (1.24.)

δ ЕT< 0,

δ ЕΣ> 0,

4.Кризисное финансовое состояние, при котором предприятие находится на гране банкротства.

δ EC < 0, (1.25.)

δ ЕT< 0,

δ ЕΣ< 0,

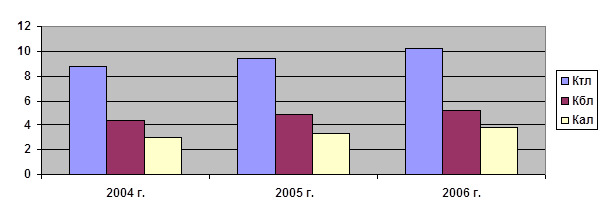

Наряду с абсолютными показателями финансовую устойчивость предприятия характеризуют также финансовые коэффициенты (табл.2.20.) Коэффициент маневренности и коэффициент автономии источников формирования запасов отражают наличие собственных оборотных средств.

Высокие значения коэффициента маневренности положительно характеризуют финансовое состояние.

Коэффициент автономии источников формирования запасов показывает долю собственных оборотных средств в общей сумме основных источников формирования запасов:

Рост коэффициента отражает тенденцию к снижению зависимости предприятия от заемных источников финансирования хозяйственного кругооборота и поэтому оценивается положительно.

Достаточность собственных оборотных средств представляет коэффициент обеспеченности запасов собственными источниками,

Нормальное ограничение для данного показателя: k > 0,1. Если коэффициент обеспеченности собственными средствами на конец отчетного периода имеет значение менее 0,1, то структура баланса предприятия считается неудовлетворительной, а само предприятие — неплатежеспособным.

Похожие работы

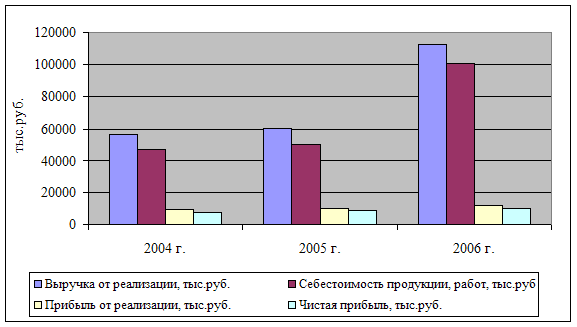

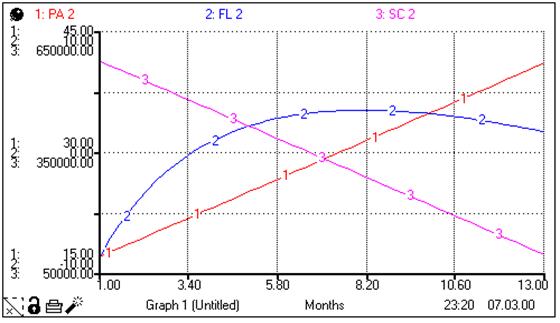

... , в 2006 г. у предприятия достаточно суммы выручки необходимой для возмещения постоянных расходов. 3. Анализ финансовой устойчивости ОАО «Эксплуатационное вагонное депо» за 2004-2006 гг. 3.1 Анализ абсолютных показателей финансовой устойчивости и соотношения собственного и заемного капитала предприятия Финансовая устойчивость является важнейшей характеристикой финансово-экономической ...

... финансовое положение предприятия характеризуется структурой источников средств, степенью зависимости предприятия от внешних инвесторов и кредиторов. Таким образом, экспресс-анализ финансового положения предприятия может оформляться по-разному: в виде совокупности показателей, краткого текстового отчёта, серии аналитических таблиц и завершается выводом о целесообразности или необходимости более ...

... рекомендаций по использованию выявленных резервов. 1.3. Финансовая отчетность предприятия как информационная база финансового анализа Анализ финансового состояния предприятия, характеризующегося совокупностью показателей, отражающих процесс использования его финансовых средств, является важным условием управления ими. Информационной базой для проведения анализа финансового состояния ...

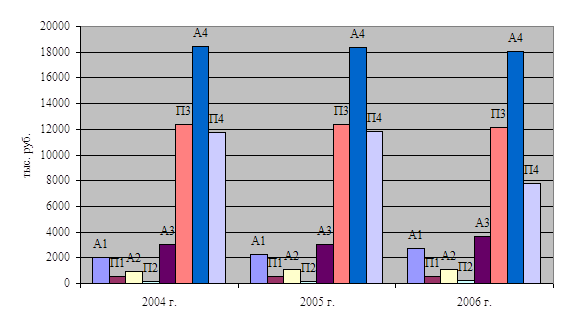

... баланса определяется как степень покрытия обязательств предприятия его активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств. 2 Анализ финансового состояния предприятия ОАО «ИСКОЖ» 2.1 Организационно-экономическая характеристика предприятия ОАО «ИСКОЖ» В декабре 1970 года в молодом городе Нефтекамске вступил в строй один из первых в бывшем ...

0 комментариев