Навигация

Основы анализа ликвидности предприятия

1.4 Основы анализа ликвидности предприятия

Ликвидность предприятия выступает в качестве внешнего проявления финансовой устойчивости, сущностью которой является обеспеченность оборотных активов долгосрочными источниками формирования. Большая или меньшая текущая ликвидность (неликвидность) обусловлена большей или меньшей степенью обеспеченности (необеспеченности) оборотных активов долгосрочными источниками.

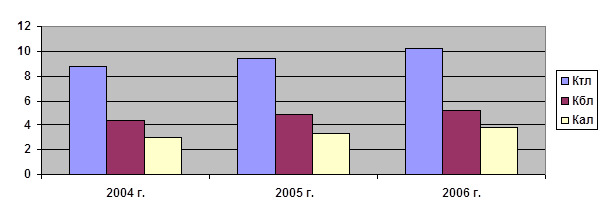

Мгновенную ликвидность (платежеспособность) предприятия характеризует коэффициент абсолютной ликвидности. Он показывает, какую часть краткосрочной задолженности может покрыть предприятие за счет имеющихся денежных средств и краткосрочных финансовых вложений, быстро реализуемых в случае надобности.

Нормальное ограничение kа.л > 0,2, означает, что каждый день подлежат погашению 20% краткосрочных обязательств предприятия или, другими словами, краткосрочная задолженность, имеющая место на отчетную дату, может быть погашена за 5 дней (1 :0,2).

Основной фактор повышения уровня абсолютной ликвидности — равномерное и своевременное погашение дебиторской задолженности, сдерживание роста дебиторской задолженности, запасов и внеоборотных активов и увеличение роста долгосрочных источников финансирования.

Ликвидность предприятия с учетом предстоящих поступлений от дебиторов характеризует коэффициент текущей ликвидности. Он показывает, какую часть текущей задолженности предприятие может покрыть в ближайшей перспективе при условий полного погашения дебиторской задолженности:

Нормальное ограничение kл > 1 означает, что денежные средства и предстоящие поступления от текущей деятельности должны покрывать текущие долги.

Прогнозируемые платежные возможности предприятия при условии погашения краткосрочной дебиторской задолженности и реализации имеющихся запасов (с учетом компенсации осуществленных затрат) отражает коэффициент покрытия:

Нормальное ограничение показателя — kn > 2. Для повышения уровня коэффициента покрытия необходимо пополнять реальный собственный капитал предприятия и обоснованно сдерживать рост внеоборотных активов и долгосрочной дебиторской задолженности.

В отличие от коэффициентов абсолютной ликвидности и текущей ликвидности, показывающих мгновенную и текущую платежеспособность, коэффициент покрытия отражает прогноз платежеспособности на относительно отдаленную перспективу.

Общая платежеспособность предприятия определяется как способность покрыть все обязательства предприятия (краткосрочные и долгосрочные) всеми его активами. Коэффициент общей платежеспособности рассчитывается по формуле:

Естественным является следующее нормальное ограничение для коэффициента: kon >2. Совместный анализ показателей ликвидности предприятия осуществляется по форме табл. 2.21.

1.5 Факторный анализ ликвидности и управление финансовой устойчивостью предприятия

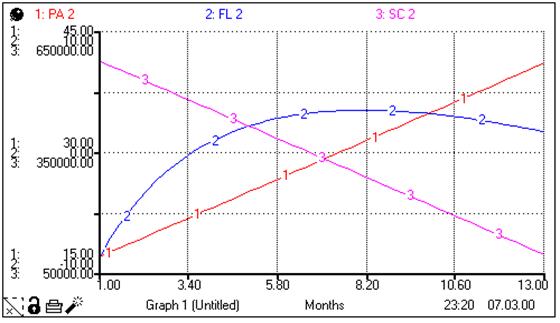

Эффективное управление ликвидностью предполагает планирование ликвидности на конец предстоящего периода, последующее сопоставление фактического значения ликвидности на конец отчетного периода с плановым значением и выяснение причин (уценку факторов) отклонения фактической ликвидности от плановой для принятия управленческих решений.

Ликвидность предприятия может измеряться с помощью как относительных, так и абсолютных показателей. Традиционно в финансовом анализе используются относительные показатели ликвидности. Однако факторный анализ удобнее проводить с помощью абсолютных показателей. Для целей настоящей методики под ликвидностью предприятия понимается текущая ликвидность, определяемая как разница текущих ликвидных активов и текущих обязательств. Текущие ликвидные активы включают денежные средства, краткосрочные ценные бумаги, краткосрочную дебиторскую задолженность покупателей, прочую краткосрочную дебиторскую задолженность (в том числе авансы поставщикам). Текущие обязательства включают краткосрочную кредиторскую задолженность перед поставщиками товаров, работ, услуг, перед трудовым коллективом по зарплате, перед бюджетом, внебюджетными фондами и т. п. (связанную с приобретением внеоборотных и оборотных активов, осуществлением расходов, уменьшающих финансовые результаты), прочие краткосрочные обязательства (в том числе задолженность по краткосрочным кредитам банков и краткосрочным займам, по авансам покупателей). Оптимальным является нулевое значение абсолютного показателя ликвидности. Отрицательные значения показателя свидетельствуют о нарушении финансовой устойчивости предприятия. Степень неустойчивости определяется отношением абсолютного показателя ликвидности к сумме текущих обязательств: чем больше модуль отрицательного значения этого отношения, тем больше неустойчивость финансового состояния предприятия. В общем виде показатель ликвидности можно отразить следующей формулой:

L = RA – RР + ε, (1.34)

где L — текущая ликвидность;

RA — текущие ликвидные активы прочей дебиторской задолженности;

RР - текущие обязательства за вычетом их краткосрочных обязательств;

ε — разница прочей дебиторской задолженности и прочих краткосрочных обязательств.

Вычисляется разница ликвидности фактической от ликвидности плановой.

отклонение фактической ликвидности от плановой аддитивно разлагается на пять факторных влияний:

влияние отклонения фактической рентабельности продаж от плановой;

влияние отклонения фактической оборачиваемости текущих запасов от плановой;

влияние отклонения фактических закупок текущих оборотных активов и прочих затрат, связанных с текущей деятельности, от плановых;

влияние отклонения фактических закупок внеоборотных активов от плановых;

влияние отклонения фактических значений прочих факторов от плановых;

Общее отклонение фактической ликвидности от плановой равно сумме указанных факторных влияний. Анализ относительных величин факторных влияний (в процентах к общему отклонению) позволяет определить факторы, в наибольшей степени повлиявшие на отклонение ликвидности от запланированного уровня.

После проведения факторного анализа отклонений фактической ликвидности от плановой по итогам отчетного периода определяются мероприятия по изменению уровней оборачиваемости, рентабельности, закупок и затрат для достижения требуемого уровня ликвидности.

Глава 2. Анализ устойчивости положения ЗАО «АГАТ»

Похожие работы

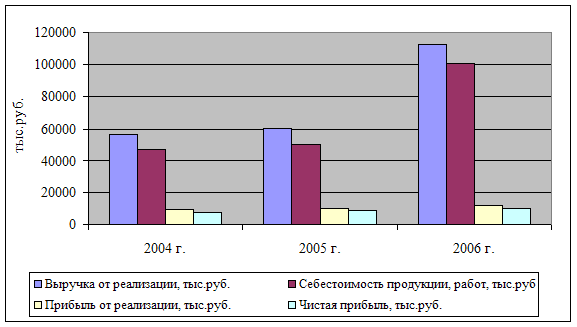

... , в 2006 г. у предприятия достаточно суммы выручки необходимой для возмещения постоянных расходов. 3. Анализ финансовой устойчивости ОАО «Эксплуатационное вагонное депо» за 2004-2006 гг. 3.1 Анализ абсолютных показателей финансовой устойчивости и соотношения собственного и заемного капитала предприятия Финансовая устойчивость является важнейшей характеристикой финансово-экономической ...

... финансовое положение предприятия характеризуется структурой источников средств, степенью зависимости предприятия от внешних инвесторов и кредиторов. Таким образом, экспресс-анализ финансового положения предприятия может оформляться по-разному: в виде совокупности показателей, краткого текстового отчёта, серии аналитических таблиц и завершается выводом о целесообразности или необходимости более ...

... рекомендаций по использованию выявленных резервов. 1.3. Финансовая отчетность предприятия как информационная база финансового анализа Анализ финансового состояния предприятия, характеризующегося совокупностью показателей, отражающих процесс использования его финансовых средств, является важным условием управления ими. Информационной базой для проведения анализа финансового состояния ...

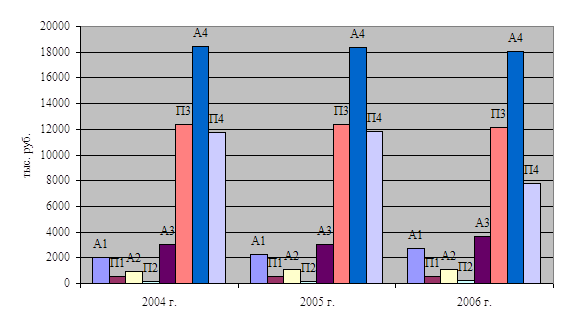

... баланса определяется как степень покрытия обязательств предприятия его активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств. 2 Анализ финансового состояния предприятия ОАО «ИСКОЖ» 2.1 Организационно-экономическая характеристика предприятия ОАО «ИСКОЖ» В декабре 1970 года в молодом городе Нефтекамске вступил в строй один из первых в бывшем ...

0 комментариев