Навигация

Структурный анализ активов и пассивов предприятия

2.2 Структурный анализ активов и пассивов предприятия

Анализ структуры активов

Таблица 2.3 Сравнение динамики активов и финансовых результатов, тыс. руб.

| Показатель | За текущий год (2006) | За предшествующий год (2005) | Темп прироста показателя (%) [(2)-(3)]/ (3) х 100 |

| 1 | 2 | 3 | 4 |

| Средняя за период величина активов предприятия | 69449 | 156225 | - 55,6 |

| Выручка от продаж | 42727 | 39028 | 9,5 |

| Чистая прибыль | 5371 | 141 | 3709,2 |

Если темпы прироста выручки и прибыли больше темпов прироста активов, то в отчетном периоде использование активов предприятия было более эффективным, чем в предшествующем периоде:

IпрР > IпрВ

IпрN > IпрВ

Сопоставление темпов приростов активов общества с темпами прироста выручки от продаж и чистой прибыли в 2006 году по сравнению с 2005 годом показывает, что темпы прироста выручки (9,5%) и темпы прироста прибыли (3709,2%) значительно опережает изменение активов.

Активы общества за отчетный период по сравнению с предыдущим снизились на 44,4% (темп снижения составил 55,6%), что само по себе не является положительным моментом и требует дальнейшего анализа. Однако положительная динамика выручки от продаж и особенно чистой прибыли общества свидетельствуют об эффективной работе предприятия.

Таблица 2.4 Анализ структуры активов, тыс. руб.

| Показатели | Абсолютные величины | Удельные веса (%) в общей величине активов | Изменения | |||||

| На начало года | На конец года | На начало года | На конец года | В абсолютных величинах | В удельных весах | В % к изменению общей величины активов | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | |

| Ι Внеоборотные активы | 53515 | 54566 | 75,5 | 80,2 | + 1051 | +4,7 | +37 | |

| ΙΙ Оборотные активы | 17328 | 13438 | 24,5 | 19,8 | - 3890 | - 4,7 | - 137 | |

| Итого активов | 70843 | 68004 | 100 | 100 | - 2839 | 0 | - 100 | |

| Коэффициент соотношения оборотных и внеоборотных активов. | 0,32 | 0,25 | ¾ | ¾ | - 0,07 | ¾ | ¾ | |

В таблице представлены абсолютные величины по видам активов, их удельные веса в общей величине активов, изменения абсолютных величин и удельных весов, значения и изменения коэффициента соотношения оборотных и внеоборотных активов за отчетный период. В графе 8 таблицы отражены доли изменений по каждому виду активов (внеоборотные, оборотные) в изменении общей величины активов предприятия.

Анализ структуры активов за 2006 год показывает, что в отчетном периоде в целом произошло снижение активов на 2839 т.р.. Повышение внеоборотных активов на 1051 т.р. или на 37% по отношению к изменению общей величины активов сопровождалось снижением оборотных активов на 3890 т.р. (и соответственно на 137% по отношению к изменению общей величины активов). За отчетный период произошло незначительное снижение коэффициента соотношения оборотных и внеоборотных активов с 0,32 до 0,25, т.е. на 0,07 пункта за счет снижения на 4,7% доли оборотных активов и соответственно роста доли внеоборотных активов в их общей сумме.

Таблица 2.5 Анализ динамики структуры активов, тыс.руб.

| Показатели | Абсолютные величины на конец года | Темп роста (снижения) % | Изменения | ||

| 2005 | 2006 | Изменения в абсолютных величинах (+ - ) | Темп прироста (снижения), % | ||

| 1 | 2 | 3 | 4 | 5 | 6 |

| IВнеоборотные активы | 53515 | 54566 | 101,9 | + 1051 | + 1,9 |

| II Оборотные активы | 17328 | 13438 | 77,6 | - 3890 | - 22,4 |

| Итого активов | 70843 | 68004 | 96,0 | - 2839 | - 4,0 |

| Коэффициент соотношения оборотных и внеоборотных активов | 0,32 | 0,25 | ¾ | - 0,07 | ¾ |

Динамика изменения доли основного и оборотного капитала показывает снижение доли оборотного капитала в 2006 году по сравнению с 2005 годом так же на 0,07 пункта. Это нельзя назвать положительной тенденцией, поскольку приводит снижению оборачиваемости капитала в целом, что осложняет финансовое состояние организации.

Далее рассмотрим более конкретный анализ структуры активов и ее изменения

Таблица 2.6 Анализ структуры внеоборотных активов, тыс.руб.

| показатели | Абсолютные величины | Уд. веса (%) в общей величине внеоборотных активов | Изменения | ||||

| На начало года | На конец года | На начало года | На конец года | В абсолютных величинах | В уд. весах | В % к изменению общей величины внеоборотных активов | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Основные средства | 47261 | 25561 | 88,3 | 46,8 | -21700 | - 41,5 | - 2064,7 |

| Долгосрочные финансовые вложения | 6254 | 29005 | 11,7 | 53,2 | +22751 | +41,5 | +2164,7 |

| Итого внеоборотных активов | 53515 | 54566 | 100 | 100 | +1051 | 0 | +100 |

Общий прирост внеоборотных активов на 1051 т.р. произошел за счет снижения стоимости основных средств и преимущественного роста долгосрочных финансовых вложений: они увеличились на 22751 т.р. или на 2164,7% по отношению к изменению общей величины внеоборотных активов.

Высокий удельный вес долгосрочных финансовых вложений в составе внеоборотных активов и высокая доля прироста долгосрочных финансовых вложений в изменении общей величины внеоборотных активов за отчётный период отражают финансово- инвестиционную стратегию развития.

Таблица 2.7 Анализ структуры оборотных активов, тыс.руб.

| Показатели | Абсолютные величины | Уд. веса (%) в общей величине оборотных активов | Изменения | ||||

| На начало года | На конец года | На начало года | На конец года | В абсолютных величинах | В удельных весах | В % к изменению общей величины оборотных активов | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Запасы | 11180 | 10248 | 64,5 | 76,3 | - 932 | +11,8 | -24 |

| НДС по приобр. ценностям | 1833 | 1425 | 10,6 | 10,6 | - 408 | 0 | - 10,5 |

| Краткосрочная дебиторская задолженность | 2546 | 561 | 14,7 | 4,2 | - 1985 | - 10,5 | - 51 |

| Краткосрочные финансовые вложения | 133 | 181 | 0,8 | 1,3 | + 48 | + 0,5 | + 1,2 |

| Денежные средства | 1636 | 1023 | 9,4 | 7,6 | - 613 | - 1,8 | - 15,7 |

| Итого оборотных активов | 17328 | 13438 | 100 | 100 | - 3890 | 0 | +100 |

При общем снижении оборотных активов на 3890 т.р. произошло увеличение только краткосрочных финансовых вложений как по сумме (на 48 т.р.), так и по уровню (на 0,5%).

По остальным позициям произошло снижение. Наиболее значительное снижение с 2546 т.р. до 561 т.р., т.е. почти в 5 раз, что составляет 51% от общего изменения оборотных активов, наблюдается по краткосрочной дебиторской задолженности.

Это говорит о грамотно поставленном финансовом менеджменте, проводимом в обществе.

Таблица 2.8 Анализ структуры запасов, тыс.руб.

| Показатели | Абсолютные величины | Уд. веса (%) в общей величине запасов | Изменения | ||||

| На начало года | На конец года | На начало года | На конец года | В абсолютных величи нах | В удельных весах | В % к изменению общей величины запасов | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Сырье, материалы и др. аналогичные ценности. | 216 | 335 | 1,9 | 3,3 | +119 | +1,4 | +12,8 |

| Готовая продукция и товары для перепродажи | 10950 | 9901 | 98,0 | 96,6 | - 1049 | - 1,4 | - 112,4 |

| Расходы будущих периодов | 14 | 11 | 0,1 | 0,1 | - 3 | ¾ | - 0,4 |

| Итого запасов | 11180 | 10247 | 100 | 100 | - 933 | 0 | - 100 |

Размер запасов в отчетном периоде уменьшился на 933 т.р., при чем стоимость сырья, материалов и др. аналогичных ценностей увеличились на 119 т.р. или на 1,4% по отношению к общей сумме запасов. Снижение произошло по готовой продукции и товарам отгруженным, а так же по расходам будущих периодов (по абсолютной величине).

Таблица 2.9 Анализ структуры краткосрочной дебиторской задолженности, тыс.руб.

| Показатели | Абсолютные величины | Уд. веса (%) в общей величине | Изменения | ||||

| На начало года | На конец года | На начало года | На конец года | В абсолютных величинах | В удельных весах | В % к изменению общей величины | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Покупатели и заказчики | 2019 | 548 | 79,3 | 97,7 | - 1471 | +18,4 | - 74,1 |

| Авансы выданные | 520 | ¾ | 20,4 | ¾ | - 520 | - 20,4 | - 26,2 |

| Прочие дебиторы | 7 | 13 | 0,3 | 2,3 | + 6 | + 2 | + 0,3 |

| Итого краткосрочной дебиторской задолженности | 2546 | 561 | 100 | 100 | - 1985 | 0 | - 100 |

При общем снижении краткосрочной дебиторской задолженности наиболее высокими темпами снизилась задолженность покупателей и заказчиков. Однако, к концу года ее удельный вес в общей сумме задолженности повысился на 18,4% за счет того, что полностью возвращены выданные авансы. Задолженность прочих дебиторов возросла почти в 2 раза по абсолютной величине, однако ее удельный вес в общей сумме задолженности повысился лишь на 2%.

Таблица 2.10 Анализ структуры денежных средств, тыс.руб.

| Показатели | Абсолютные величины | Уд. веса (%) в общей величине | Изменения | ||||

| На начало года | На конец года | На начало года | На конец года | В абсолютных величинах | В удельных весах | В % к изменению общей величины | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Касса | 1369 | 379 | 83,7 | 37 | - 990 | - 46,7 | - 161,5 |

| Расчетные счета | 139 | 522 | 8,5 | 51 | + 383 | + 42,5 | +62,5 |

| Валютные счета | 115 | 121 | 7 | 11,9 | + 6 | + 4,9 | + 1 |

| Прочие денежные средства | 13 | 1 | 0,8 | 0,1 | - 12 | - 0,7 | - 2 |

| Итого денежных средств | 1636 | 1023 | 100 | 100 | - 613 | 0 | - 100 |

Анализ показывает, что эта структура в течении отчетного периода претерпела значительные изменения: наличные деньги в кассе сократились на 99 т.р. и на 46,7% (почти на половину) уменьшилась их доля в общей сумме денежных средств. В свою очередь произошло увеличение средств на расчетных и валютных счетах: соответственно на 383 т.р. (42,5%) и на 6 т.р. (4,9%).

Из этого можно сделать вывод, что финансовый менеджмент общества осуществляется с пониманием того, что необходимо пополнять свои наиболее ликвидные активы, какими являются средства на расчетных и валютных счетах, однако общее снижение денежных средств и значительное снижение средств в кассе нельзя считать положительной тенденцией

Таблица 2.11 Динамика состояния активов, тыс.руб.

| Показатели | Абсолютные значения, тыс. руб. | Темпы прироста. % (+,-) | |||||||

| на 01.04.05 | на 01.01.06 | на 01.04.06 | на 01.01.07 | на 01.04.07 | с 01.04.05 по 01.01.06 | с 01.01.06 по 01.04.06 | с 01.04.06 по 01.01.07 | с 01.01.07 по 01.04.07 | |

| Всего имушества | 115104 | 70842 | 65446 | 68004 | 52884 | -38,49 | -7,56 | 3,9 | -22 |

| В том числе: 1.Внеоборотные активы | 53950 | 53515 | 53675 | 54566 | 27430 | -0,81 | 0,3 | 1,7 | -50 |

| в % к имуществу | 46,9 | 75,6 | 82 | 80,2 | 51,9 | 28,7 | 6,4 | -1,8 | -28 |

| 2. Оборотные активы | 61154 | 17327 | 11771 | 13438 | 25454 | -71,74 | -31,9 | 14,2 | 89,4 |

| в % к имуществу | 53,1 | 24,4 | 18 | 19,8 | 48,1 | -28,7 | -6,4 | 1,8 | 28,3 |

Анализируя данные полугодовой бухгалтерской отчетности ЗАО «Агат» за период с 01.04.2005 г. по 01.04.2007 г. можно сделать вывод, что изменение стоимости имущества за рассматриваемый промежуток времени было нестабильным.

На 01.04.2005 имущество организации составляло 115104 тыс. руб. и на 46,9 % состояло из внеоборотных активов, а на 53,1 % - из оборотных.

На 01.01.2006 общая стоимость имущества снизилась на 38,49 %, причем наиболее высокими темпами снижались оборотные активы (на 71,74 %), а внеоборотные тоже снизились на 0,81 %. Однако доля внеоборотных активов в их общей стоимости наоборот выросла на 28,7 %.

На 01.04.2006 произошло дальнейшее снижение стоимости имущества (на 7,56 %), причем внеоборотные активы выросли на 0,3 %, а оборотные – снизились на 31,9 %. Структурные изменения имущества характеризуются тем, что увеличилась доля внеоборотных активов на 6,4 %.

На 01.01.2007 общая стоимость имущества несколько увеличилась (на 3,9 %), причем наиболее высокими темпами увеличивались оборотные активы (на 14,2 %) и на 1,7 % - внеоборотные активы. По структуре на 1,8 % произошло увеличение доли оборотных активов.

На 01.04.2007 стоимость имущества опять снизилась на 22,23 %, причем внеоборотные активы снизились на 49,73 %, а оборотные активы повысились на 89,4 %. В структурном отношении на 28,3 % повысилась доля общей стоимости.

Таким образом, можно сделать вывод, что за рассматриваемый период наблюдается в основном снижение общей стоимости имущества организации, что нельзя назвать положительной тенденцией.

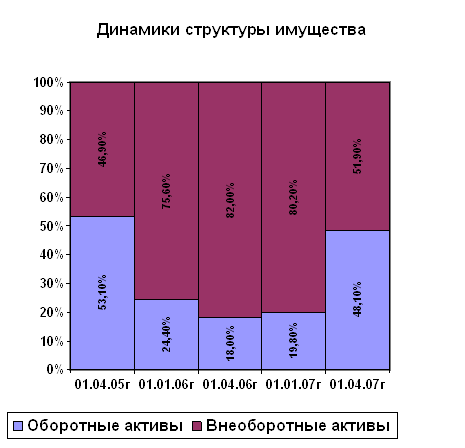

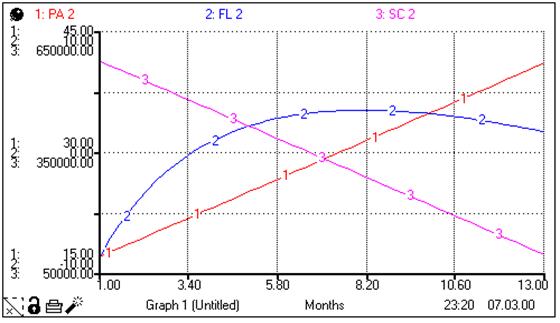

Рис.2.2.Структура активов 2005-2007 гг.

Эта диаграмма наглядно иллюстрирует динамику структуры активов ЗАО «Агат» и свидетельствует о том, что нет стабильности в распределении структуры: если в 2006 году наблюдалось снижение доли оборотных активов в их общей сумме, то уже в 2007 году наоборот удельный вес оборотных активов начинает увеличиваться. Это хорошая тенденция, хотя все это происходит на фоне общего снижения активов предприятия.

Таблица 2.12 Реальный собственный капитал, тыс. руб.

| Показатели | На начало года | На конец года | Изменения |

| 1 | 2 | 3 | 4 |

| 1.Капиталы и резервы (итог раздела ІІІ баланса) | - 185438 | - 180067 | + 5371 |

| 2.Реальный собственный капитал (п.1 + п.2 – п.3 – п.4 – п.5) | - 185438 | - 180067 | +5371 |

Реальный собственный капитал (или чистые активы) у Общества отсутствуют, более того в балансе за 2006 год как на начало, так и на конец года имеется непокрытый убыток прошлых лет в размере 189964 т.р. однако, наметилась тенденция к выравниванию ситуации за счет нераспределенной прибыли отчетного года отрицательный результат по величине чистых активов сократился за отчетный период на 5371 т.р.. В отчетном периоде произошло отвлечение собственного капитала, поэтому финансовое состояние предприятия нельзя признать устойчивым. В связи с недостаточностью реального собственного капитала усилия организации должны быть направлены на увеличение прибыли и рентабельности, а так же распределение чистой прибыли преимущественно на пополнение резервного капитала и сохранения нераспределенной прибыли (это в свою очередь приведет к уменьшению имеющегося у предприятия значительного не покрытого убытка прошлых лет). Это позволит в будущем нарастить реальный собственный капитал и укрепить финансовое состояние организации.

Таблица 2.13 Скорректированные заемные средства, тыс.руб.

| Показатели | На начало года | На конец года | Изменения |

| 1 | 2 | 3 | 4 |

| 1.Долгосрочные обязательства (итог ІV раздела баланса) | 80116 | 14707 | - 65409 |

| 2.Краткосрочные обязательства (итог V раздела баланса) | 176165 | 233364 | + 57199 |

| 3. Скорректированные заемные средства (п.1 + п.2 + п.3 – п.4) | 256281 | 248071 | - 8210 |

При общем снижении заемных средств на 8210 т.р. произошло значительное уменьшение долгосрочных обязательств на 65409 т.р. (их величина сократилась более чем в 5 раз, как по сумме, так и по уровню), но зато на 57199 т.р. увеличились краткосрочные обязательства.

На основе проведенного расчета реального собственного капитала и скорректированных заемных средств проанализирована структура пассивов предприятия (табл. 3.12.)

Таблица 2.14 Анализ структуры пассивов, тыс.руб.

| показатели | Абсолютные величины | Удельные веса (%) в общей величине пассивов | Изменения | ||||

| На начало года | На конец года | На начало года | На конец года | В абсолютных величинах | В удельных весах | В % к изм. общей величины пассивов | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Реальный собственный капитал | -185438 | -180067 | -261,8 | -264,8 | +5371 | - 3 | - 189,2 |

| Заемные средства (скорректированные) | 256281 | 248071 | +361,8 | +364,8 | - 8210 | + 3 | + 289,2 |

| Итого источников средств | 70843 | 68004 | 100 | 100 | - 2839 | 0 | + 100 |

| Коэффициент автономии | - 2,6 | - 2,6 | ¾ | ¾ | 0 | ¾ | ¾ |

| Коэфф. соотношения заемных и собственных средств | - 1,38 | - 1,38 | ¾ | ¾ | 0 | ¾ | ¾ |

В целом за отчетный год источники средств общества сократились на 2839 т.р..

Коэффициент автономии и коэффициент соотношения заемных и собственных средств выражены отрицательными величинами (-2,6 и –1,38 соответственно), что означает, что обязательства Общества не могут быть покрыты собственными средствами. Динамика коэффициентов (они остались на том же уровне) так же свидетельствует о том, что деятельность Общества в отчетном году нельзя считать финансово-независимой, поскольку инвестиционная деятельность осуществляется лишь за счет заемных средств.

Таблица 2.15 Анализ структуры реального собственного капитала, тыс.руб.

| Показатели | Абсолютные величины | Удельные веса (%) в общей величине | Изменения | ||||

| На начало года | На конец года | На начало года | На конец года | В абсолютных величинах | В удельных весах | В % к изм. общей величины собственного капитала | |

| Уставный капитал | 450 | 450 | __ | _ | 0 | __ | __ |

| Добавочный капитал | 4075 | 4075 | __ | __ | 0 | __ | __ |

| Резервный капитал | ¾ | ¾ | ¾ | ¾ | ¾ | ¾ | ¾ |

| Нераспределенная прибыль (непокрытый убыток) | - 189963 | - 184592 | __ | __ | +5371 | __ | __ |

| Итого реальный собственный капитал | - 185438 | - 180067 | 100 | 100 | +5371 | 0 | - 100 |

В отчетном периоде произошло отвлечение собственного капитала, поэтому финансовое состояние Общества нельзя признать устойчивым. В связи с недостаточностью реального собственного капитала усилия организации должны быть направлены на увеличение прибыли и рентабельности, а так же распределение чистой прибыли преимущественно на пополнение резервного капитала и сохранения нераспределенной прибыли (это в свою очередь приведет к уменьшению имеющегося у Общества значительного не покрытого убытка прошлых лет). Это позволит в будущем нарастить реальный собственный капитал и укрепить финансовое состояние организации.

Таблица 2.16 Анализ структуры заемных средств (скорректированных), тыс.руб.

| Показатели | Абсолютные величины | Удельные веса (%) в общей величине заемных средств | Изменения | ||||

| На начало года | На конец года | На начало года | На конец года | В абсолютных величинах | В удельных весах | В % к изм. общей величины заемных средств | |

| Долгосрочные займы и кредиты | 80116 | 14707 | 31,3 | 5,9 | - 65409 | - 25,4 | __ |

| Краткосрочная кредиторская задолженность | 176165 | 233364 | 68,7 | 94,2 | + 57199 | +696,7 | __ |

| Итого заемных средств (скорректированных | 256281 | 248071 | 100 | 100 | - 8210 | 0 | - 100 |

За отчетный период общая величина скорректированных заемных средств уменьшилась на 8210 т.р. в т. ч. наиболее высокими темпами уменьшились долгосрочные займы и кредиты: их величина сократилась более чем в 5 раз как по сумме так и по уровню; в свою очередь произошло увеличение краткосрочной кредиторской задолженности на 57199 т.р.

Таблица 2.17 Динамика источников имущества, тыс.руб.

| Показатели | Абсолютные значения, тыс. руб. | Темпы прироста, % (+.-) | ||||||||

| на 01. 04. 2005 г. | на 01. 01. 2006 г. | на 01 .04. 2006 г. | на 01.01. 2007 г. | на 01 .04. 2007 г. | С 01.04.05. по 01.01.06. | С 01.01.06. по 01.04.06. | С 01.04.06. по 001.01.07. | с 01.01.07 по 01.04.07 | ||

| Всего источников финансирования | 115104 | 70795 | 65446 | 68004 | 52884 | - 38,49 | -7,56 | + 3,9 | -22,23 | |

| Из них: . 1Собственный капитал | - 184837 | -185438 | - 184255 | -180067 | - 176470 | __ | - | - | __ | |

| - в % ко всему капиталу | - 160,6 | -261,9 | -281,5 | - 264,8 | - 333,7 | -101,3 | -19,6 | + 16,7 | -68,9 | |

| 2. Заемный капитал | 299941 | 256233 | 249701 | 249071 | 2293 54 | - 14,57 | -2,55 | 0,65 | -7,54 | |

| - в % ко всему капиталу | 260,6 | 361,9 | 381,5 | 364,8 | 433,7 | + 101,3 | + 19,6 | -16,7 | + 68,9 | |

Динамика изменения стоимости источников формирования ресурсов ЗАО «Агат» и их структуры показывает, что при их общем снижении наблюдается значительное превосходство доли заемного капитала в совокупном капитале организации, и хотя по стоимости происходит снижение как собственного, так и заемного капитала, однако по удельному весу его доля имеет тенденцию к росту (так за I квартал 2007 г. эта доля выросла на 68,9 %). Это очень тревожная тенденция, характеризующая кризисное финансовое состояние организации.

Пропорции собственного и заемного капитала в общей стоимости совокупного капитала организации не позволяют построить диаграмму динамики источников имущества из-за непомерно высокого удельного веса

заемного капитала (на 01.04.2007г. его доля составляет 433,7 %, соответственно доля собственного капитала – 33,7 %).

Похожие работы

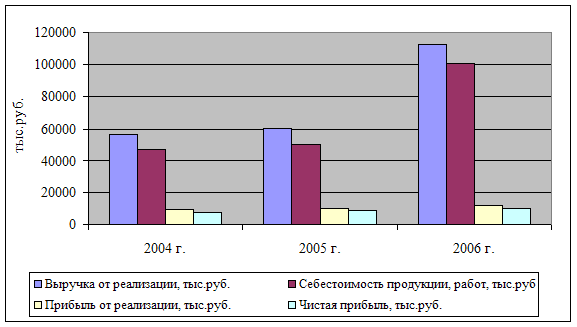

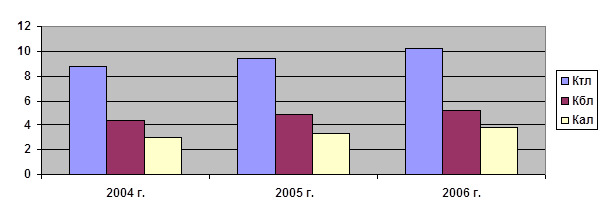

... , в 2006 г. у предприятия достаточно суммы выручки необходимой для возмещения постоянных расходов. 3. Анализ финансовой устойчивости ОАО «Эксплуатационное вагонное депо» за 2004-2006 гг. 3.1 Анализ абсолютных показателей финансовой устойчивости и соотношения собственного и заемного капитала предприятия Финансовая устойчивость является важнейшей характеристикой финансово-экономической ...

... финансовое положение предприятия характеризуется структурой источников средств, степенью зависимости предприятия от внешних инвесторов и кредиторов. Таким образом, экспресс-анализ финансового положения предприятия может оформляться по-разному: в виде совокупности показателей, краткого текстового отчёта, серии аналитических таблиц и завершается выводом о целесообразности или необходимости более ...

... рекомендаций по использованию выявленных резервов. 1.3. Финансовая отчетность предприятия как информационная база финансового анализа Анализ финансового состояния предприятия, характеризующегося совокупностью показателей, отражающих процесс использования его финансовых средств, является важным условием управления ими. Информационной базой для проведения анализа финансового состояния ...

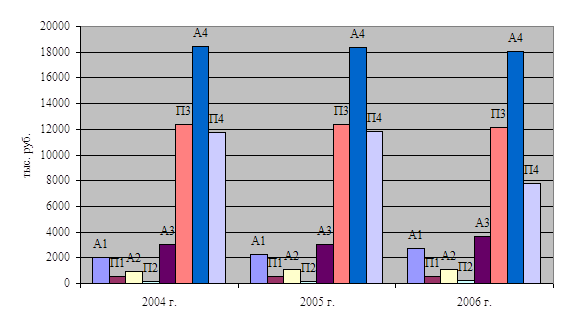

... баланса определяется как степень покрытия обязательств предприятия его активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств. 2 Анализ финансового состояния предприятия ОАО «ИСКОЖ» 2.1 Организационно-экономическая характеристика предприятия ОАО «ИСКОЖ» В декабре 1970 года в молодом городе Нефтекамске вступил в строй один из первых в бывшем ...

0 комментариев