Навигация

Облікова політика — вибрана підприємством сукупність способів ведення бухгалтерського і податкового обліку

2. Облікова політика — вибрана підприємством сукупність способів ведення бухгалтерського і податкового обліку.

3. Податкові пільги і організація операцій. Далеко не всі господарюючі суб'єкти правильно і в повному об'ємі застосовують пільги, що встановлюються законодавством по більшості податків. Крім того, необхідний аналіз можливих форм операцій (договорів) з врахуванням їх податкових наслідків.

4. Податковий контроль. Складання податкового бюджету є новим для здійснення контрольних дій з боку керівника підприємства і фінансового менеджера. Зниженню помилок сприяє вживання принципів і процедур технології внутрішнього контролю податкових розрахунків. Крім того, організація контролю передбачає в першу чергу недопущення прострочення сплати податків. Проте слід не упускати будь-які можливості відстрочити сплату, якщо це допускає законодавство про податки і збори.

5. Податковий календар необхідний для перевірки правильності обчислення і дотримання термінів сплати всіх податкових платежів, а також представлення звітності. Завжди треба пам'ятати про високі ризики, пов'язані з невчасною сплатою податкових платежів, бо в разі порушення податкових зобов'язань перед державою настає жорстка відповідальність відповідно до Податкового кодексу, адміністративного, митного і кримінального законодавства.

6. Стратегія оптимального управління і план реалізації цієї стратегії. Найбільш ефективним способом збільшення прибутку є побудова такої системи управління і ухвалення рішень, щоб оптимальної (у тому числі по податках) виявилася вся структура бізнесу. Саме подібний підхід забезпечує вище і стійкіше скорочення податкових втрат на довгострокову перспективу. На основі стратегії розробляються податкові модулі середньострокових і поточних планів.

7. Пільгові режими оподаткування. Маються на увазі способи зниження податків за рахунок створення офшорних компаній за кордоном і низькоподаткових компаній. При цьому відповідні побудови повинні логічно і природно вписуватися в загальну схему бізнесу, служити обґрунтуванням законного зниження податкового тягаря. Інакше контролюючі органи завжди знайдуть аргументи, щоб оскаржити непереконливу схему цілком або причинити неприємності податкоплатнику постійними перевірками.

8. Звітно-аналітична діяльність податкового менеджменту. Будь-яке підприємство повинне мати в своєму розпорядженні інформацію за декілька років про те, які прийоми і способи податкової оптимізації дали позитивні результати, по яких причинах вони не досягнуті, які чинники впливали на кінцевий фінансовий результат і тому подібне. Тим самим створюється основа для факторного аналізу діяльності підприємства, успішній розробці бізнес-плану і податкового бюджету.[13, с. 36]

3.2 Основні напрями оптимізації оподаткування на підприємстві

Становлення власної податкової системи України відбувалось на фоні системної перебудови економіки, спаду виробництва, загострення соціально-економічної ситуації. Для забезпечення необхідних надходжень до бюджету, акцент у побудові системи оподаткування були зроблено на фіскальній функції, між тим не відбулось належного розпитку її регулюючої функції. Тому проблема побудови ефективної податкової системи взагалі, і ефективної системи оподаткування суб'єктів підприємницької діяльності зокрема, залишається однією із найактуальніших у процесі становлення ринкових відносин і закладення підвалин для економічного зростання. Перед тим. як запропонувати напрями підвищення ефективності системи оподаткування підприємств, і взагалі шляхи вдосконалення податкової системи в Україні, необхідно ще раз акцентувати увагу па недоліках діючої системи оподаткування, які все ж таки існують, незважаючи па численні зміни, що перманентно вносяться до податкового законодавства і спрямовані на вдосконалення податкової системи України. До них відносяться наступні:

1. Податкова система характеризується, передусім, фіскальною спрямованістю, що с лейтмотивом більшості змін до податкового законодавства. Водночас її регулююча функція не зорієнтована на стабільне економічне зростання. Високе податкове навантаження па виробництво та низьке навантаження на природні ресурси робить її несприятливою для розвитку економіки. Це не сприяє, також покращеним позиції країни в податковій конкуренції, особливо виходячи з тих змін, що відбуваються в податкових системах постсоціалістичних країн-нових членів СС, де в процесі податкових реформ вдалося знизити податкове навантаження на капітал, так що в 2004 р. в Литві, Естонії та Словаччині він оподатковувався нижчими середніми ефективними ставками, ніж праця та споживання.

2. Нормативно-правова база оподаткування в Україні є складною неоднорідною та нестабільною, а окремі законодавчі норми недостатньо узгодженими, а інколи й суперечливими. Крім законів, питання

оподаткування й досі регулюються декретами Кабінету Міністрів України, указами Президента України. Внаслідок наявності у законодавчих актах норм непрямої дії значна кількість питань у сфері оподаткування регулюються підзаконними актами. Така строкатість правової бази може бути виправданою на початкових етапах формування податкової системи, однак не є прийнятною на даному етапі розвитку економіки.

Чимало норм мають неоднозначне тлумачення при їх застосуванні, що негативно позначаються на діяльності підприємницьких структур, знижує привабливість національної економіки для іноземних інвесторів.

Принциповим недоліком податкового законодавства є існування економічно необґрунтованих розбіжностей в підходах до визнання та оцінки доходів і витрат для визначення об'єкту оподаткування податком на прибуток і ПДВ та нормативно - правовою базою бухгалтерського обліку в частині розрахунку фінансового результату, що унеможливлює складання декларації про прибуток підприємств за даними бухгалтерського обліку.

3. Застосування в Україні спрощеного режиму оподаткування суб'єктів малого підприємництва поряд з позитивними наслідками (активізація підприємницької діяльності, створення нових робочих місць, стимулювання раціонального використання ресурсів, зменшення витрат на адміністрування податків) породило низку проблем:

- викривлення мотивації підприємницької діяльності, зокрема, незацікавленість суб'єктів господарювання у зміні свого статусу як суб'єктів, які мають право використовувати спрощені системи оподаткування, що гальмує їх розвиток та зростання обсягів діяльності, призводить до дроблення деяких середніх підприємств;

- створення умов для побудови схем уникнення оподаткування внаслідок нечіткого законодавчого регулювання спрощеної системи оподаткування;

- використання суб'єктів малого підприємництва, що застосовують спеціальний режим оподаткування, у схемах мінімізації податкових зобов'язань підприємств, які працюють у загальному режимі оподаткування

4. Податкова система України є дорогою в адмініструванні. Витрати на адміністрування окремих податків є значними порівняно із доходами бюджету, що забезпечуються за рахунок їх справляння.

5. Діяльність Міністерства фінансів України, Державної податкової служби України, Державної митної служби України щодо реалізації державної податкової політики, збирання податків і зборів (обов'язкових платежів), їх акумуляції в державному і місцевих бюджетах є недостатньо узгодженою та ефективною внаслідок недосконалого правового регулювання їх взаємовідносин, відсутності цілісного інформаційного простору.

6. Система митно-тарифного регулювання не дозволяє оперативно реагувати на зміни кон'юнктури світових ринків, а також торговельних режимів в інших країнах та структури економіки в Україні [42, с.6].

7. Недостатньо врегульовано питання оподаткування доходів від інтелектуальної власності та незалежної професійної діяльності, що призводить до втрати об'єкта (бази) оподаткування в частині податку з доходів фізичних осіб.

8. Недосконалою є система формування коштів соціального призначення, що базується на досить високих ставках внесків та характеризується нераціональною структурою джерел фінансування (основний фінансовий тягар несуть роботодавці, а найманими робітниками фінансується значно менша частка загальних надходжень). Існування чотирьох автономних фондів соціального страхування та диференційованих платежів до кожного з них призводить до значного збільшення витрат на адміністрування внесків, порівняно з консолідованим варіантом їх сплати (єдиний соціальний внесок) [27].

Крім зазначених недоліків існують недоліки системного характеру, породжені чинниками, що знаходяться за межами податкової системи. Серед них [27]:

1) податкова заборгованість платників перед бюджетами та державними цільовими фондами.

Ця проблема породжена низкою причин:

- відсутність ефективних механізмів, що забезпечують відповідальність суб’єктів господарювання за виконання своїх фінансових зобов’язань;

- недосконалою системою списання і а реструктуризації податкової заборгованості підприємств перед бюджетом;

- проведенням взаємозаліків, які роблять невигідною своєчасно і в повному обсязі сплату податків;

- проблемами окремих галузей (паливно-енергетичний комплекс, які є найбільшими боржниками бюджету, зокрема, в частині регулювання державою цін на енергоносії;

2) бюджетна заборгованість з відшкодування ПДВ.

Основними причинами, що ускладнюють, виконання державою зобов’язань перед платниками ПДВ є:

- пред’явлення необґрунтованих вимог на відшкодування ПДВ та зобов’язань сум податкових зобов’язань;

- виконання прогнозних показників надходжень ПДВ до державного бюджету за рахунок неповернення платникам переплачених сум податку;

- недоліки законодавчих норм, якими регулюється процедура відшкодування:

3) значні ухилення віл оподаткування.

Ця проблема є однією з найголовніших в Україні та таких, що вирізняє її з-поміж більшості європейських країн.

На масштаби ухилення від сплати податків впливає крім рівня податкових ставок, викривлення умов конкурентної боротьби внаслідок нерівномірною розподілу податкового навантаження; порушення принципу рівності платників перед законом; складність і недосконалість законодавства, що регулює підприємницьку діяльність, у т.ч. податкового; загальне недотримання норм законів, неефективність державної бюджетної політики

4) нерівномірний розподіл податкового навантаження, в результаті чого найбільше податкове навантаження несуть законослухняні платники, податкових пільг.

Отже, як бачимо, законодавцям є над чим працювати задля підвищення ефективності діючої системи оподаткування.

Метою підвищення системи оподаткування юридичних осіб є приведення її у відповідність і пріоритетами державної політики соціально-економічного розвитку, сприяння стабільному економічному зростанню на основі виваженої інвестиційно-інноваційної політики, забезпечення достатності сукупних податкових надходжень, до бюджетів усіх рівнів та державних цільових фондів, виходячи ч проведення збалансованої бюджетної полі гики на середньострокову перспективу.

Реалізація мети вдосконалення системи оподаткування суб'єктів підприємницької діяльності в Україні вимагає зміщення податкового навантаження з виробництва на споживання, а також на ресурсні та екологічні платежі. Зазначене вимагатиме, в першу чергу, зменшення податкового навантаження на прибуток підприємств та фонд оплати праці, реформування акцизного збору, ресурсних та рентних платежів, плати за забруднення навколишнього природного середовища.

Основними завданнями вдосконалення системи оподаткування суб'єктів підприємницької діяльності в Україні с наступні:

1. Удосконалення інституційного середовища оподаткування суб'єктів підприємницької діяльності, сприятливого для реалізації принципу рівності всіх платників перед законом, відповідального ставлення платників до виконання своїх податкових зобов’язань. Встановлення чітких правил регулювання взаємних зобов'язань держави і платників податків, дієвого контролю та їх дотриманням.

2. Підвищення регулюючого потенціалу системи оподаткування суб'єктів господарювання на основі запровадження інноваційно-інвестиційних преференцій.

3. Підвищення фіскальної ефективності податків за рахунок розширення податкової бази, покращення адміністрування, зменшення масштабів ухилення під сплати податків, формування доходів бюджетів усіх рівнів та державних цільових фондів, виходячи з проведення збалансованої бюджетної політики на середньострокову перспективу.

4. Поетапне зниженим податкового навантаження на платників-суб'єктів підприємницької діяльності.

5. Стимулювання зміцнення позицій вітчизняного бізнесу в конкурентній боротьбі за рахунок зменшення частки податків у витратах.

6. Гармонізація податкового, валютного, митного-тарифного, зовнішньоекономічного та цивільного законодавства.

7. Зменшення кількості контролюючих органів з одночасним створенням єдиних правил контролю за нарахуванням та сплатою податків і зборів (обов'язкових платежів).

8. Забезпечення проведення легалізації доходів та майна, отриманих з порушенням податкового законодавства (з яких не були сплачені податки).

Удосконалення системи оподаткування має йти, насамперед, по шляху вдосконалення всіх елементів податкової політики держави: принципів оподаткування: законодавства з питань оподаткування; системи взаємовідносин між платниками податків та контролюючими органами, яку визначено законодавчо.

Можна стверджувати, що побудова системи оподаткування починається з визначення принципів оподаткування, того базису, на якому далі має будуватися податкове законодавство. Безумовно, податкова система може вважатись ефективною за двох умов:

- здатність фінансово забезпечити виконання державою необхідних функцій (фіскальна ефективність);

- достатньо повне виконання основних принципів оподаткування.

Тому реформування податкової системи необхідно починати із встановлення таких принципів оподаткування, які б несли в собі ідею як фіскальної ефективності, так і регулюючих механізмів для економічного зростання, і на основі таких принципів реформувати податкове законодавство. Для відродження регулюючої і стимулюючої функції пропонуються такі принципи оподаткування:

1.Принцип однозначної визначеності податку. Можна навести висловлювання геніального А. Сміта: «З досвіду всіх народів ніщо не приносить такого великого зла, як найнезначніша невизначеність у податку». В Україні ж, і не визнають усі учасники податкового процесу, неоднозначне, а часто маніть і множинне тлумачення законодавчих норм з питань оподаткування давно вже стало нормою життя.

2.Принцип рівності в оподаткуванні. Цей принцип має означати абсолютно рівні обов'язки громадян суспільства сплачувати податки, рівну (однакову) відповідальність всіх громадян перед законом за несплату податку. Податки мають сплачувати всі, ніхто не може бути звільнений від сплати податків повністю. В законодавстві можуть бути тільки певні знижки (зменшення) та розстрочки при сплаті податків.

3. Принцип справедливості. Принцип податкової справедливості полягає в тому, що оподаткування орієнтується на економічну платоспроможність. Це означає, що оподатковуватись мають доходи, які залишаються у людини після задоволення основних життєвих потреб. Зазначений принцип є головним у побудові податкових систем багатьох розвинених країн світу. На жаль, в Україні він також не виконується, про що яскраво свідчить досвід прибуткового оподаткування громадян, коли встановлюється неоподатковуваний мінімум значно менший від мінімальної заробітної плати, яка, у свою чергу, менша від прожиткового мінімуму.

4.Принцип рентабельності податку. Будь-який податок, збір, обов'язковий платіж має приносити значно більший дохід, ніж витрати на його адміністрування. Для кожного податку повинна визначатись ефективність, рентабельність - економічні показники. Для ефективності справляння податку формула рентабельності може мати такий вигляд:

R = 100 – (Витрати із стягнення / сума податку) * 100 (3.10)

Похожие работы

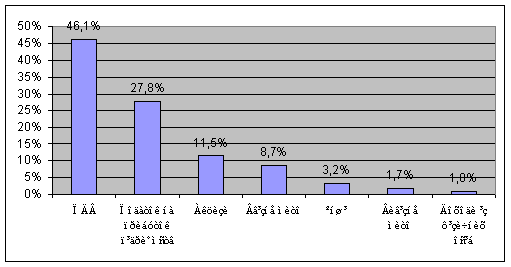

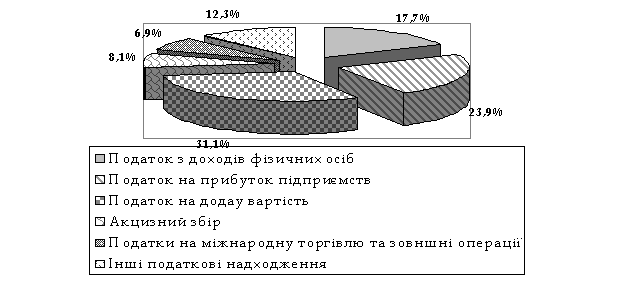

... (11,5%). Окрім перерахованих податків слід звернути увагу також на обов’язкові внески до позабюджетних соціальних, страхових фондів, які за своєю суттю можуть розглядатися підприємством на одному рівні з податковими платежами. 3. ШЛЯХИ ОПТИМІЗАЦІЇ ПОДАТКОВОЇ СИСТЕМИ 3.1 Аналіз стану й напрямки розвитку податкової системи України та її вплив на зростання економіки На сьогодні ефективність ...

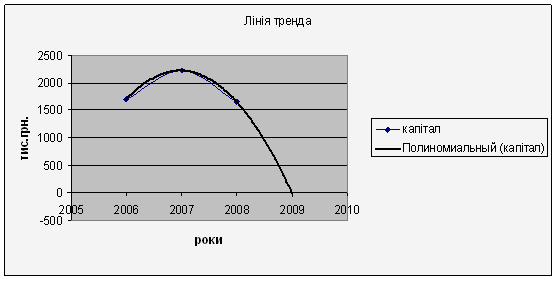

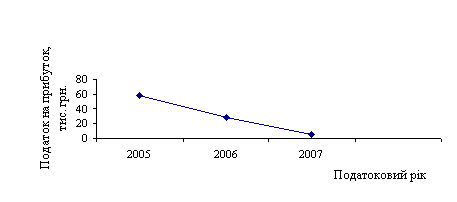

... прогнозний аналіз. Рисунок 3.1 – Лінія тренда З рисунку видно, що у 2009 році прогнозний рівень капіталу буде дорівнювати нулю. Для виходу ВАТ Городоцька молочна компанія «Біла роса» з кризи потрібно збільшити капітал підприємства за допомогою залучення коштів за умови невеликих відсотків для отримання прибутку та розрахуватися з боргами. З даної таблиці видно, що в результаті трендового ...

... ї системи як оптимальний шлях розвитку підприємств харчової промисловості // "Молодь і ринок". – 2006. – №3(18). – С.151 –154. АНОТАЦІЯ Андрусік І.І. Активізація діяльності підприємств харчової промисловості шляхом удосконалення механізму регулювання. – Рукопис Дисертація на здобуття наукового ступеня кандидата економічних наук за спеціальністю 08.00.04 - економіка та управління підприє ...

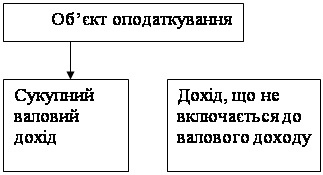

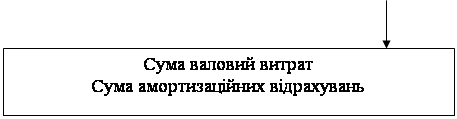

... або взагалі ухилитися від сплати податків і зборів та інших обов’язкових платежів. Розділ ІІ Аналіз механізму оподаткування прибутку промислових підприємств та шляхи його вдосконалення 2.1 Аналіз порядку сплати податку на прибуток на прикладі ЗАТ СП “Теріхем-Луцьк” Декларація з податку на прибуток підприємства подається платником незалежно від того, виникло у звітному періоді у платника ...

0 комментариев