Навигация

Анализ финансового состояния предприятия

3. Анализ финансового состояния предприятия

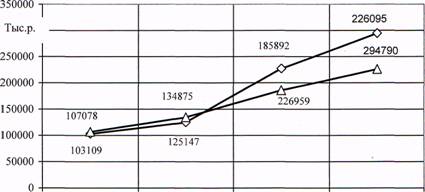

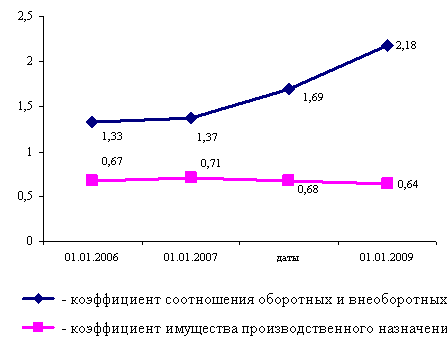

Для выполнения производственно- хозяйственной деятельности предприятие обладает различными видами имущества, которые проанализированы в приложении 1. По результатам данных представленных в приложении построена диаграмма соотношения внеоборотных и оборотных активов (Рисунок 1).

Рисунок 1 - Динамика и состав имущества ОАО «Курганхиммаш», тыс. р.

Из анализа представленных данных можно сделать следующие выводы:

1) В структуре активов предприятия доля оборотных активов увеличивается от 48 % от всего имущества в 2005 г. до 57 % в 2007 г.

В составе оборотных активов преобладают запасы 30 % от всего имущества в 2005 г. и 29 % в 2007 г., а также дебиторская задолженность 14 %.

В свою очередь в составе внеоборотных активов значительное место занимают основные средства 43%,41% и 43% по годам.

Тенденция изменения активов в 2005 - 2007 г. очень благоприятная, то есть значительное увеличение по сравнению с предыдущими периодами:

- Внеоборотные активы увеличились на 25%,38 % и 22% соответственно;

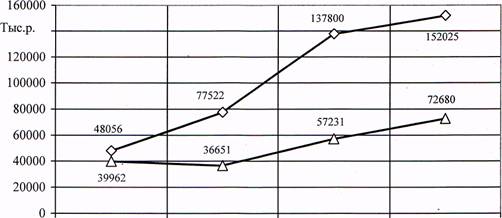

- Оборотные активы увеличились на 21%,81% и 30% соответственно. Оборотные активы предприятия составляют наиболее значительную часть в структуре имущества ОАО «Курганхиммаш» в рассматриваемый период 125147 тыс. р., 226959 тыс. р. и 294790 тыс. р. В составе оборотных средств наибольший удельный вес занимают запасы и дебиторская задолженность и денежные средства (Рисунок 2).

Рисунок 2 - Динамика и состав оборотных активов, тыс.р.

На представленной диаграмме просматриваются следующие закономерности: Значительное увеличение оборотных активов в 2006 году (81%), и в том числе: увеличение запасов на 78%, увеличение дебиторской задолженности на 56%, увеличение денежных средств на 279 %.

В 2007 году тенденция роста указанных показателей сохранилась, но темп роста стал меньше: 10%, 27% и 13% соответственно.

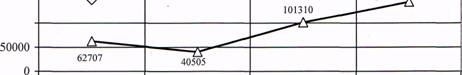

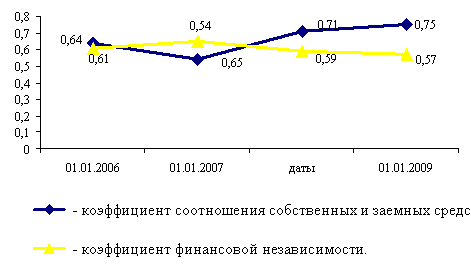

Структура капитала ОАО «Курганхиммаш» проанализирована в приложении 2. Соотношение собственных и заёмных средств предприятия составляет по годам соответственно 84:16, 75:25 и 72:28 (%). Хорошо просматривается тенденция к увеличению абсолютного значения и

относительной доли заёмных средств с 2005 г. по 2007 г. Эта тенденция увеличивает зависимость предприятия от заемных средств и уменьшает показатели устойчивости. Наиболее наглядно данные представленные в приложении 2 можно представить в виде диаграммы (Рисунок 3).

Рисунок 3 - Динамика и состав капитала ОАО «Курганхиммаш», тыс.р.

Наиболее значимыми элементами в структуре собственных средств предприятия являются:

1) уставный капитал, его величина в течение рассматриваемых трех лет составляет 43, 27 и 21 % от величины капитала предприятия;

добавочный капитал 16, 25 и 20% от капитала предприятия;

нераспределенная прибыль 24, 23 и 13%.

В 2005 - 2007 годах наблюдается рост заемного капитала, его доля возрастает по годам 16, 24 и 28% соответственно. Эта тенденция неблагоприятная, но как показали дальнейшие расчеты, финансовая устойчивость предприятия продолжает оставаться высокой. Необходимо отметить, что заемный капитал состоит только из краткосрочных пассивов.

По результатам данных приложений 2 и 1 построена диаграмма (Рисунок 3) в которой показана динамика кредиторской и дебиторской задолженности.

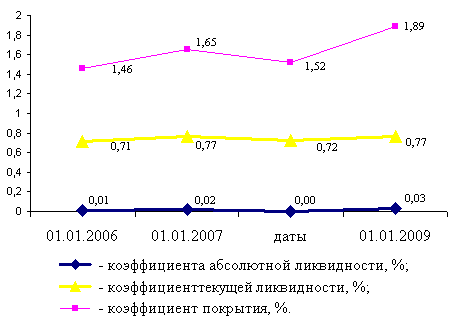

Ликвидность - способность товарно-материальных ценностей превращаться в деньги, являющимися абсолютно ликвидными средствами. Показатели ликвидности определяются отношением ликвидных оборотных активов предприятия к его краткосрочным долговым обязательствам. Из анализа данных в приложении 3 можно сделать вывод, что у предприятия достаточно денежных средств, чтобы быстро оплатить свои краткосрочные долговые обязательства. Все коэффициенты ликвидности выше рекомендуемых значений.

На этапе оценки финансового состояния предприятия и установления неудовлетворительной структуры баланса проводится предварительный анализ финансового состояния предприятия, целью которого является определение степени платежеспособности предприятия на основе структуры его баланса.

Первые из них отражает способность предприятия своевременно рассчитаться по своим срочным обязательствам, а второй - наличие у предприятия достаточного количества собственных средств, необходимых для его финансовой устойчивости.

Минимальное значение коэффициента текущей ликвидности равно 2. Предприятие будет считаться неплатежеспособным, если фактическое значение коэффициента будет меньше нормативного.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени ликвидности и расположенных в порядке убывания с обязательствами по пассиву, объединенными по срокам их погашения в порядке возрастания сроков.

Ликвидность баланса определяется как степень покрытия обязательств предприятия его активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств.

Таблица 11 - Группировка статей пассивов баланса по степени убывания срочности обязательств за 2007 год, тыс. р.

| № п/п | Показатель | Даты | |||

| 01.01.2005 | 01.01.2006 | 01.01.2007 | 01.01.2008 | ||

| А | 1 | 2 | 3 | 4 | |

| 1 | Наиболее срочные обязательства, Ш | 59534 | 39476 | 101160 | 143356 |

| 2 | Краткосрочные пассивы, П2 | 3000 | 800 | 0 | 0 |

| 3 | Кредиты банков | 3000 | 800 | 0 | 0 |

| 4 | Прочие займы | 0 | 0 | 0 | 0 |

| 5 | Долгосрочные пассивы, ПЗ | 0 | 0 | 0 | 0 |

| 6 | Постоянные пассивы, П4 | 143244 | 214498 | 306670 | 372481 |

| 7 | Уставный капитал | 110668 | 110668 | 110668 | 110668 |

| 8 | Резервный капитал | 0 | 0 | 0 | 0 |

| 9 | Добавочный капитал | 876 | 41305 | 102448 | 102455 |

| 10 | Нераспределенная прибыль | 31700 | 0 | 0 | 89356 |

| 11 | Нераспределенная прибыль | 0 | 62525 | 93554 | 70002 |

| 12 | Баланс | 210187 | 260022 | 412878 | 520885 |

Таблица 12- Группировка статей актива по степени убывания ликвидности, тыс.р.

| № | Показатель | Даты | |||

| п/п | 01.01. 2005 г | 01.01. 2006 г | 01.01. 2007 г | 01.01. 2008 г | |

| А | 1 | 2 | 3 | 4 | |

| 1 | Наиболее ликвидные активы, А1 денежные средства | 12150 | 5961 | 22573 | 25447 |

| 2 | Быстрореализуемые активы, А2 | 97988 | 136238 | 215162 | 271529 |

| 3 | Дебиторская задолженность | 39962 | 36651 | 57258 | 72680 |

| 4 | Запасы | 48056 | 77522 | 137800 | 152025 |

| 5 | Другие активы | 9970 | 22065 | 20104 | 46824 |

| 6 | Медленно реализуемые активы, АЗ | 97195 | 116494 | 172527 | 208641 |

| 7 | Долгосрочные вложения | 254 | 364 | 833 | 783 |

| 8 | Нематериальные активы | 122 | 488 | 281 | 20 |

| 9 | Основные средства | 96819 | 115642 | 171413 | 207838 |

| 10 | Трудно реализуемые активы | 2767 | 1329 | 2616 | 15286 |

| 11 | Баланс | 210187 | 260022 | 412878 | 520885 |

Таблица 13 - Оценка типа ликвидности баланса

| Даты | |||||||||||

| 01.01. 2005 г | 01.01.2006г | 01.01.2007г | 01.01.2008г | ||||||||

| А1 | < | П1 | А1 | < | П1 | А1 | < | П1 | А1 | < | Ш |

| А2 | > | П2 | А2 | > | П2 | А2 | > | П2 | А2 | > | П2 |

| АЗ | > | ПЗ | АЗ | > | ПЗ | АЗ | > | ПЗ | АЗ | > | ПЗ |

| А4 | < | П4 | А4 | < | П4 | А4 | < | П4 | А4 | < | П4 |

| Код ситуации (ОДД) | Код ситуации (ОДД) | Код ситуации (0,1,1) | Код ситуации (ОДД) | ||||||||

Анализ данных приведенных в аналитических таблицах 12-11 показывает, что ликвидность баланса предприятия за указанный период не удовлетворяет установленным требованиям и не является абсолютно ликвидным, так как А1 существенно меньше П1 в течение всего периода, кроме того за 2005 - 2007 годы показатель П1 существенно увеличился;

В условиях рынка повышается значение платежеспособности предприятия, так как возрастает необходимость своевременной оплаты предприятием текущих платежных требований. Под платежеспособностью предприятия понимают способность к полному и своевременному погашению долговых обязательств организации.

Платежеспособность означает наличие у организации денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения, и краткосрочным кредитам и займам.

Для оценки платежеспособности принято рассчитывать показатели ликвидности. Данные для расчета показателей ликвидности представлены в приложении 3, а в таблице 14 приведены показатели ликвидности предприятия.

Таблица 14 - Показатели ликвидности ОАО " Курганхиммаш"

| № п/п | Показатель | Рекомен- | Даты | |||

| дуемое значение | 01.01. 2005 г. | 01.01. 2006 г. | 01.01. 2007 г. | 01.01. 2008 г. | ||

| 1 | 2 | 3 | 4 | 5 | 6 | |

| 1 | Коэффициент абсолютной | 0,2-0,3 | 0,1951 | 0,2381 | 0,2893 | 0,3820 |

| 2 | Коэффициент срочной • ликвидности | 0,7-0,8 | 0,8374 | 1,1529 | 0,8896 | 0,9283 |

| 3 | Коэффициент текущей ликвидности | 2,0-2,5 | 1,6443 | 3,0897 | 2,2402 | 2,0542 |

Коэффициент абсолютной ликвидности имеет тенденцию к увеличению (с 0,1951 до 0,382), и в 2005, 2006 годах соответствует рекомендуемому значению, а в 2007 году даже выше рекомендуемого значения. Предприятие может оплатить значительную часть своих краткосрочных долговых обязательств, не прибегая к ликвидации запасов. А превышение рекомендованного значения свидетельствует об избыточности денежных средств на предприятии. Коэффициент текущей ликвидности показывает, в какой кратности оборотные активы превышают краткосрочные долговые обязательства предприятия, и зависит от срока превращения ликвидных активов в наличные деньги. Этот коэффициент повышается в 2005 году с 1,6443 до 3,0897, а затем снижается до 2,0542 в 2007 году и соответствует рекомендуемому значению.

Анализ платежеспособности показал, что у предприятия достаточно денежных средств, чтобы быстро оплатить свои краткосрочные долговые обязательства. Все коэффициенты ликвидности выше рекомендуемых значений, за исключением первого периода (01.01.2005 года).

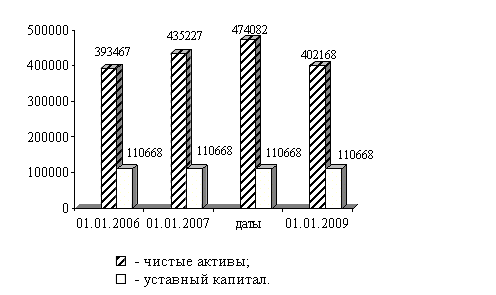

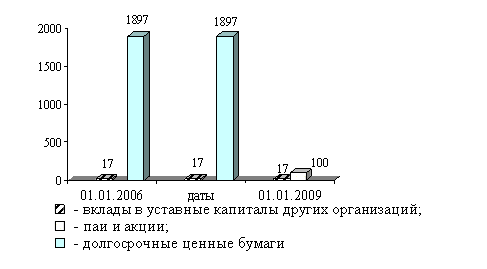

Анализ показателей финансовой устойчивости проводится на основе расчета четырех групп показателей: показателей структуры капитала, показателей обеспеченности собственным оборотным капиталом, показателей обеспеченности запасов основными источниками их формирования, а также чистых активов.

Данные для расчета показателей финансовой устойчивости представлены в приложении 4. Для анализа указанных показателей финансовой устойчивости за период с 2005 года по 2007 год составлена таблица 15.

Таблица 15 - Показатели финансовой устойчивости ОАО «Курганхиммаш»

| № п/п | Показатель | Даты | ||||

| Рекоменд. значения | 01.01. 2005 г | 01.01. 2006т | 01.01. 2007 г | 01.01. 2008 г | ||

| 1 | 2 | 3 | 4 | 5 | 6 | |

| 1 | Коэффициент концентрации собственного капитала | >0.5 | 0,7017 | 0,8442 | 0,7546 | 0,7245 |

| 2 | Коэффициент соотношения заемных и собственных средств | <1.0 | 0,4252 | 0,1845 | 0,3252 | 0,3803 |

| 3 | Коэффициент маневренности собственного капитала | >0.5 | 0,2739 | 0,3856 | 0,4033 | 0,4009 |

| 4 | Коэффициент финансовой зависимости | - | 1,4252 | 1,1845 | 1,3252 | 1,3803 |

| 5 | Коэффициент концентрации заемного капитала | - | 0,2983 | 0,1558 | 0,2454 | 0,2755 |

| 6 | Коэффициент структуры долгосрочных вложений | - | 0 | 0 | 0 | 0 |

| 7 | Коэффициент долгосрочного привлечения заемных средств | - | 0 | 0 | 0 | 0 |

| 8 | Коэффициент структуры заемного капитала | - | 0 | 0 | 0 | 0 |

Коэффициент концентрации собственного капитала отражает долю собственного капитала в общей сумме источников финансирования и независимость от внешних источников финансирования, степень формирования активов за счет собственного капитала. В течение указанного периода времени этот показатель незначительно увеличился с 0,7017 в 2005 г. до 0,7245 в 2007 г. (но эти показатели все равно выше рекомендуемого значения). Это повышение вызвано более значительным повышением величины собственных средств по сравнению с величиной активов.

Незначительно снизился коэффициент соотношения заемных и собственных средств с 0,4252 до 0,3803 (снова рекомендуемое значение не превышено), и происходит уменьшение зависимости предприятия от заемного капитала.

Коэффициент маневренности отражает долю собственного капитала, вложенного в оборотные средства, степень мобильности использования собственного капитала. За указанный период он постоянно был ниже рекомендуемого значения и несколько увеличился с 0,2739 до 0,4009, что подтверждает тенденции развития предприятия. По тем же причинам увеличились коэффициент финансовой зависимости и коэффициент концентрации заемного капитала.

Таблица 16 - Типы финансовой устойчивости организации

| Параметр | Ситуация | |||

| Характеристика ситуации | Абсолютная финансовая устойчивость | Нормальная финансовая устойчивость | Неустойчивое финансовое состояние | Кризисное финансовое состояние |

| Условие ситуации | Е1>0 | ЕЮ Е2>0 | ЕЮ Е2<0 Е3>0 | ЕЮ Е2<0 ЕЗО |

| Тип ситуации | ОЛЛ) | (0,1,1) | (ОД1) | (0,0,0) |

Анализ данных, представленных в таблице показывает, что в течении рассматриваемого периода времени тип финансовой устойчивости предприятия постоянно изменяется от абсолютной устойчивости на 01.01.2006 года до кризисного типа на 01.01.2007 года. Данные 01.01.2007 года соответствующие кризисному положению можно объяснить резким увеличением величины запасов (на 77 %)

Похожие работы

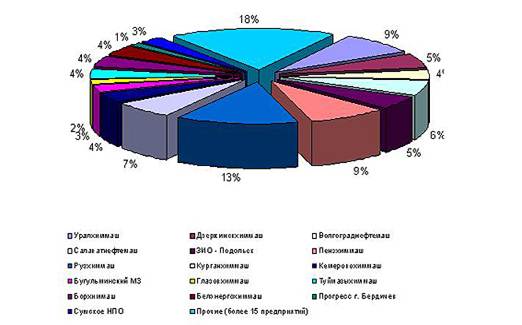

... менеджер может при этом использовать накопленную на предприятии статистику, а также прибегнуть к услугам экспертов-консультантов. 2 Анализ управления дебиторской задолженностью ОАО «Курганхиммаш» 2.1 Краткая характеристика предприятия Завод «Курганхиммаш» вступил в строй действующих предприятий в 1956 г. в ведомственной принадлежности Министерства химического машиностроения СССР для ...

... средняя , Округляем это значение до 5900 тыс. р. Удельный вес статьи «Финансовые вложения» составляет 0,012% Значение уровня существенности при аудите финансовых вложений составляет 5900*0,012% = 71 тыс. р. Риск аудитора (аудиторский риск) означает вероятность того, что бухгалтерская отчетность экономического субъекта может содержать не выявленные существенные ошибки и (или) искажения после ...

... профиль, специализацию и перспективы развития; · - порядок оформления, ведения и хранения документации, связанной с кадрами и их движением; 3.2 Организационная структура системы Управления Персоналом Управление персоналом по уровням: 1. Высший уровень УП К высшему уровню УП относятся: - Совет Директоров - Генеральный директор - Начальник УП - Оперативное совещание руководителей ...

... виде совокупности региональных машиностроительных образований, поэтому одновременно с поиском направлений достижения каких-либо общеэкономических целей определяются соответствующие рациональные территориальные пропорции в развитии машиностроения в прогнозируемом периоде. Как и для всех задач этого уровня прогнозирование развития машиностроения осуществляется в единой системе народнохозяйственных ...

0 комментариев