Навигация

Методологічні основи управління пасивами підприємства

3. Методологічні основи управління пасивами підприємства

3.1 Принципи формування капіталу створюваного підприємства

Основною метою формування капіталу створюваного підприємства є залучення його достатнього обсягу для фінансування придбання необхідних активів, а також оптимізація його структури з позицій забезпечення умов подальшого ефективного використання.

Процес формування капіталу створюваного підприємства має певні особливості, основні з яких наведено нижче.

1. До формування капіталу створюваного підприємства не може бути залучено внутрішні джерела фінансових ресурсів, які на цій стадії його життєвого циклу відсутні. Так, потреба у власному капіталі створюваного підприємства не може бути задоволена за рахунок його прибутку, а потреба в позиковому капіталі — за рахунок поточних зобов'язань за розрахунками, які до початку функціонування підприємства ще не сформувалися.

2. Основу формування стартового капіталу створюваного підприємства становить власний капітал його засновників. Без внесення певної частини власного капіталу у створення нового підприємства залучити позиковий капітал досить складно (формування стартового капіталу створюваного підприємства виключно за рахунок позикового капіталу теоретично можливе, проте на практиці зустрічається дуже рідко).

3. Стартовий капітал, що формується у процесі створення нового підприємства, може бути залучено його засновниками в будь-якій формі. Такими його формами можуть виступати грошові кошти; різні види основних засобів (будівлі, приміщення, машини, устаткування); різні види матеріальних оборотних активів (запаси сировини, матеріалів. товарів, напівфабрикатів); різноманітні нематеріальні активи (патентні права на використання винаходів, права на промислові зразки й моделі, права використання торгової марки або товарного знаку та ін.); окремі види фінансових активів (різні види цінних паперів, що обертаються на фондовому ринку).

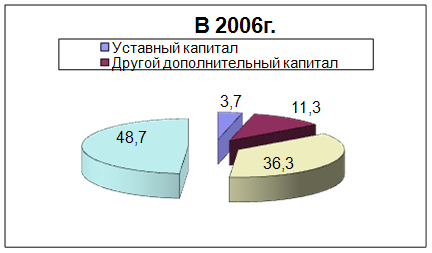

4. Власний капітал засновників (учасників) створюваного підприємства вкладається в нього у формі статутного капіталу. Початковий розмір цього капіталу декларується статутом створюваного підприємства.

5. Особливості формування статутного капіталу нового підприємства визначаються організаційно-правовими формами його створення. Таке формування регулюється державою. Так, державні нормативно-правові акти регламентують мінімальний розмір статутного капіталу підприємств, то створюються у формі відкритого акціонерного товариства й товариства з обмеженою відповідальністю. Щодо корпоративних підприємств, які створюються у формі відкритого акціонерного товариства, регламентується також порядок проведення емісії акцій, обсяг придбання пакету акцій його засновниками, мінімальний обсяг придбання акцій усіма акціонерами протягом передбаченого терміну відкритої підписки та деякі інші аспекти первинного формування капіталу.

6. Можливості та коло джерел залучення позикового капіталу на стадії створення підприємства вкрай обмежені. Хоча вважається, що хороша підприємницька ідея обов'язково отримає своє фінансування, це явне перебільшення (особливо в умовах економіки перехідного типу). Сучасна практика свідчить, шо фінансування нового бізнесу кредиторами є досить складним, а іноді і важко- вирішуваним завданням. При цьому на початковій стадії формування капіталу підприємства до його створення не може бути залучено такі позикові джерела, як емісія облігацій. податковий кредит та деякі інші.

7. Формування капіталу створюваного підприємства за рахунок зовнішніх джерел потребує, як правило, підготовки спеціального документа — бізнес-плану. Бізнес-план — це основний документ, який визначає необхідність створення нового підприємства й у якому в загальноприйнятій послідовності розділів викладені основні характеристики та прогнозовані фінансові показники новостворюваного підприємства. У бізнес-плані відбиваються, як правило, такі основні показники: загальна потреба в стартовому капіталі, необхідному для початку функціонування підприємства; схема фінансування нового бізнесу, пропонована його засновниками; очікувані строки повернення вкладеного капіталу інвесторам (кредиторам) та ін.

8. Для підготовки бізнес-плану засновники створюваного підприємства повинні здійснити певні передстартові витрати капіталу. Ці витрати пов'язані з оплатою праці розробників бізнес-плану і фінансуванням пов'язаних із цим досліджень. Передстартові витрати капіталу в суму статутного капіталу створюваного підприємства зазвичай не включаються.

9. Ризики, пов'язані з формуванням (і подальшим використанням) капіталу створюваного підприємства, характеризуються досить високим рівнем. Це зумовлює відповідно високий рівень вартості окремих елементів позикового капіталу, що залучається на стадії створення підприємства. [11,c. 289-291]

3.2 Управління власним капіталом підприємства

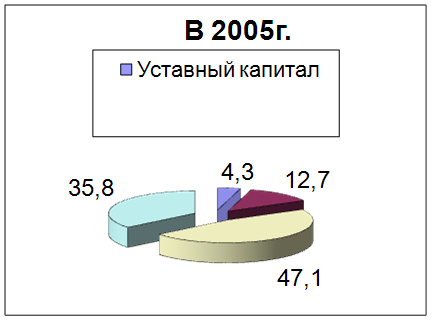

На діючому підприємстві власний капітал має певні основні форми (рисунок 3.1.)

Рисунок 3.1 Форми функціонування власного капіталу підприємства

1. Статутний фонд характеризує початкову суму власного капіталу підприємства, інвестовану у формування його активів для початку здійснення господарської діяльності. Його розмір визначається статутом підприємства. Для підприємств окремих сфер діяльності й організаційно-правових форм (акціонерне товариство, товариство з обмеженою відповідальністю) мінімальний розмір статутного фонду регулюється законодавством.

2. Резервний фонд (резервний капітал) є зарезервованою частиною власного капіталу підприємства, призначеного для внутрішнього страхування його господарської діяльності. Розмір даної резервної частини власного капіталу визначається установчими документами. Формування резервного фонду здійснюється за рахунок прибутку підприємства (мінімальний розмір відрахувань прибутку в резервний фонд регулюється законодавством).

3. Спеціальні (цільові) фінансові фонди, до яких належать цілеспрямовано сформовані фонди власних фінансових засобів з метою їх наступних цільових витрат. У складі цих фінансових фондів виділяють звичайно амортизаційний фонд, ремонтний фонд, фонд охорони праці, фонд спеціальних програм, фонд розвитку виробництва тощо. Порядок формування й використання засобів цих фондів регулюється статутом й іншими установчими та внутрішніми документами підприємства.

1. Нерозподілений прибуток характеризує частину прибутку підприємства, що був отриманий у попередньому періоді та не використаний на споживання власниками (акціонерами, пайовиками) й персоналом. Ця частина прибутку призначена для реінвестування на розвиток виробництва.

5. Інші форми власного капіталу, до яких належать розрахунки за майно при передачі його в оренду, розрахунки з учасниками стосовно виплати їм прибутків у формі відсотків або дивідендів і деякі інші, відображені в першому розділі пасиву балансу.

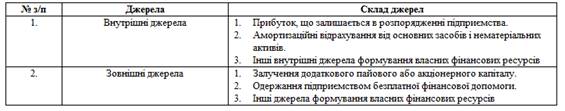

Управління власним капіталом пов’язане не тільки з забезпеченням ефективного використання вже накопиченої його частини, але і з формуванням власних фінансових ресурсів, що забезпечують майбутній розвиток підприємства. Власні фінансові ресурси класифікуються за певними джерелами (таблиця 3.1.).

Таблиця 3.1. Джерела формування власних фінансових ресурсів підприємства [2]

Розробка політики формування власних фінансових ресурсів підприємства здійснюється за такими основними етапами:

1. Аналіз формування власних фінансових ресурсів підприємства у попередньому періоді.

2. Визначення загальної потреби у власних фінансових ресурсах.

3. Оцінка вартості залучення власного капіталу з різних джерел.

4. Забезпечення максимального обсягу залучення власних фінансових ресурсів за рахунок внутрішніх джерел.

5. Забезпечення необхідного обсягу залучення власних фінансових ресурсів із зовнішніх джерел.

6. Оптимізація співвідношення внутрішніх і зовнішніх джерел формування власних фінансових ресурсів.

Ефективне використання власного капіталу забезпечує фінансову стійкість і рівень платоспроможності підприємства. Тому першочергова увага повинна бути і приділена оцінці вартості власного капіталу в розрізі окремих його елементів і в цілому.

Оцінка вартості власного капіталу має ряд особливостей, основними з яких є:

а) необхідність постійного коригування балансової суми власного капіталу в процесі здійснення оцінки.

При цьому коригуванню підлягає тільки та частина власного капіталу, що використовується, бо новий власний капітал, що залучається, оцінений у поточній ринковій вартості;

б) оцінка вартості нового власного капіталу, що залучається, носить ймовірний характер. Залучення основної суми власного капіталу контрактних зобов’язань не містить (за винятком емісії привілейованих акцій), а є лише розрахунковими плановими величинами, що можуть бути скориговані за результатами майбутньої господарської діяльності;

в) суми виплат власникам капіталу входять до складу оподаткованого прибутку, що збільшує вартість власного капіталу порівняно з позиковим. Виплати власникам капіталу у формі відсотків і дивідендів здійснюються за рахунок чистого прибутку підприємства, у той час як виплати відсотків за позиковий капітал здійснюються за рахунок витрат (собівартості). Це визначає більш високий рівень вартості нового власного капіталу, що залучається порівняно з позиковим;

г) залучення власного капіталу пов’язано з більш високим рівнем ризику інвесторів, що збільшує його вартість на розмір премії за ризик. [12]

3.3 Управління позиковим капіталом підприємства

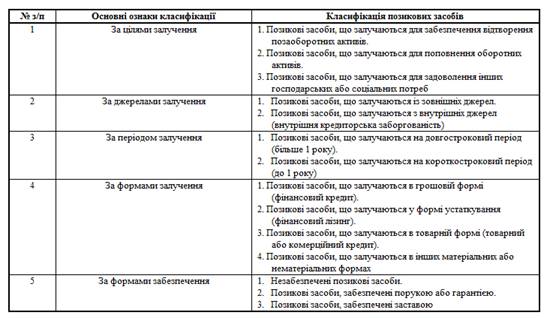

У процесі розвитку підприємства в міру погашення його фінансових зобов’язань виникає потреба в притягненні нових позикових засобів. Джерела і форми залучення позикових засобів підприємством дуже різноманітні. Класифікація позикових засобів, що залучаються підприємством, приведена в таблиці 3.2

Таблиця 3.2. Класифікація позикових засобів, що залучаються підприємством за основними ознаками

Процес формування політики залучення підприємством позикових засобів включає такі основні етапи:

1. Аналіз залучення використання позикових засобів у попередньому періоді.

2. Визначення цілей залучення позикових засобів у майбутньому періоді.

3. Визначення граничного обсягу залучення позикових засобів.

4. Оцінка вартості залучення позикового капіталу з різних джерел.

5. Визначення співвідношення обсягу позикових засобів, що залучаються на коротко- і довгостроковій основі.

6. Визначення форм залучення позикових засобів.

7. Визначення складу основних кредиторів.

8. Формування ефективних умов залучення кредитів.

9. Забезпечення ефективного використання залучених кредитів.

10. Забезпечення своєчасних розрахунків за отримані кредити. [12]

Оцінка вартості позикового капіталу має ряд особливостей, основними з яких є:

а) відносна простота формування базового показника оцінки вартості. Таким базовим показником, що підлягає наступному коригуванню, є вартість обслуговування боргу у формі відсотка за кредит, купонної ставки за облігацією тощо. Даний показник прямо обговорений умовами кредитного договору, умовами емісії або інших форм контрактних зобов’язань підприємства;

б) урахування в процесі оцінки вартості позикових засобів податкового коректора, тому що виплати щодо обслуговування боргу – відсотки за кредит і інші форми цього обслуговування відносять на собівартість продукції, вони зменшують розмір оподаткування бази підприємства, а відповідно, знижують розмір вартості позикового капіталу на ставку податку з прибутку.

в) вартість залучення позикового капіталу має високий ступінь зв’язку з рівнем кредитоспроможності підприємства, що оцінюється кредитором. Чим вище рівень кредитоспроможності підприємства за оцінкою кредитора, тобто чим вище його кредитний рейтинг на фінансовому ринку, тим нижча вартість позикового капіталу, що залучається цим підприємством. Найменша ставка відсотка за кредит у будь-якій його формі – ставка "прайм райт" – установлюється кредиторами для так званих "першокласних позичальників";

г) залучення позикового капіталу завжди пов’язано з поворотним грошовим потоком не тільки щодо обслуговування боргу, але і щодо погашення зобов’язання за основною сумою цього боргу. Це генерує особливі види фінансових ризиків, найбільш небезпечні за своїми наслідками, що призводять підприємства, інколи до банкрутства. Такі ризики проявляються незалежно від форм і умов залучення позикового капіталу. Водночас зниження рівня даних ризиків викликає, як правило, підвищення вартості позикового капіталу. Так, ставка відсотка за довгостроковим кредитом в усіх його формах, що дозволяє підприємству знизити ризик неплатоспроможності в поточному періоді, завжди вище, ніж за короткостроковим.

Особливості оцінки й управління вартістю позикового капіталу в розрізі базових його елементів:

1. Вартість фінансового кредиту:

· банківського кредиту;

· фінансового лізингу.

2. Вартість позикового капіталу, що залучається за рахунок емісії облігацій.

3. Вартість товарного (комерційного) кредиту:

· у формі короткострокової відстрочки платежу;

· у формі довгострокової відстрочки платежу, оформленої векселем.

4. Вартість внутрішньої кредиторської заборгованості. [2]

4. Фінансовий аналіз холдингової компанiї "АвтоКрАЗ" у формi вiдкритого акцiонерного товариства

4.1 Горизонтальний і вертикальний аналіз балансу і звіту про фінансові результати

На основі даних фінансової звітності (баланс – форма 1 та звіт про фінансові результати – форма 2) необхідно провести оцінку фінансового стану підприємства, зробити висновки та дати рекомендації щодо його поліпшення.

Таблиця 4.1- Аналіз балансу підприємства за 2008 рік

| Актив | Код рядка | На початок звітного періоду | На кінець звітного періоду | Абсолютна зміна | Відносна зміна | Структура на початок періоду | Структура на кінець періоду | Зміна в струкутрі |

| 1 | 2 | 3 | 4 | |||||

| I. Необоротні активи | ||||||||

| Нематеріальні активи: | ||||||||

| залишкова вартість | 10 | 8910 | 9406 | 496 | 5,57% | 0,611% | 0,538% | -0,072% |

| первісна вартість | 11 | 9537 | 10578 | 1041 | 10,92% | 0,654% | 0,606% | -0,048% |

| накопичена амортизація | 12 | -627 | -1172 | -545 | 86,92% | -0,043% | -0,067% | -0,024% |

| Незавершене будівництво | 20 | 59212 | 78869 | 19657 | 33,20% | 4,060% | 4,515% | 0,455% |

| Основні засоби: | 0,000% | 0,000% | 0,000% | |||||

| залишкова вартість | 30 | 495950 | 458028 | -37922 | -7,65% | 34,007% | 26,220% | -7,787% |

| первісна вартість | 31 | 5075177 | 5006154 | -69023 | -1,36% | 348,001% | 286,580% | -61,421% |

| знос | 32 | -4579227 | -4548126 | 31101 | -0,68% | -313,994% | -260,360% | 53,634% |

| Довгострокові біологічні активи: | ||||||||

| справедлива (залишкова) вартість | 35 | 0 | 0 | 0 | 0,000% | 0,000% | 0,000% | |

| первісна вартість | 36 | 0 | 0 | 0 | 0,000% | 0,000% | 0,000% | |

| накопичена амортизація | 37 | 0 | 0 | 0 | 0,000% | 0,000% | 0,000% | |

| Довгострокові фінансові інвестиції: | 0 | 0,000% | 0,000% | 0,000% | ||||

| які обліковуються за методом участі в капіталі інших підприємств | 40 | 3754 | 4001 | 247 | 6,58% | 0,257% | 0,229% | -0,028% |

| інші фінансові інвестиції | 45 | 860869 | 1172414 | 311545 | 36,19% | 59,029% | 67,115% | 8,086% |

| Довгострокова дебіторська заборгованість | 50 | 555 | 694 | 139 | 25,05% | 0,038% | 0,040% | 0,002% |

| Справедлива (залишкова) вартість інвестиційної нерухомості | 55 | 14448 | 13754 | -694 | -4,80% | 0,991% | 0,787% | -0,203% |

| Первісна вартість інвестиційної нерухомості | 56 | 36312 | 36340 | 28 | 0,08% | 2,490% | 2,080% | -0,410% |

| Знос інвестиційної нерухомості | 57 | -21864 | -22586 | -722 | 3,30% | -1,499% | -1,293% | 0,206% |

| Відстрочені податкові активи | 60 | 14684 | 9695 | -4989 | -33,98% | 1,007% | 0,555% | -0,452% |

| Гудвіл | 65 | 0 | 0 | 0 | 0,000% | 0,000% | 0,000% | |

| Інші необоротні активи | 70 | 0 | 0 | 0 | 0,000% | 0,000% | 0,000% | |

| Усього за розділом I | 80 | 1458382 | 1746861 | 288479 | 19,78% | 41,157% | 36,976% | -4,181% |

| II. Оборотні активи | ||||||||

| Виробничі запаси | 100 | 101118 | 95690 | -5428 | -5,37% | 4,850% | 3,214% | -1,636% |

| Поточні біологічні активи | 110 | 0 | 0 | 0 | 0,000% | 0,000% | 0,000% | |

| Незавершене виробництво | 120 | 50841 | 73186 | 22345 | 43,95% | 2,438% | 2,458% | 0,020% |

| Готова продукція | 130 | 84053 | 138585 | 54532 | 64,88% | 4,031% | 4,655% | 0,623% |

| Товари | 140 | 3322 | 2721 | -601 | -18,09% | 0,159% | 0,091% | -0,068% |

| Векселі одержані | 150 | 0 | 0 | 0 | 0,000% | 0,000% | 0,000% | |

| Дебіторська заборгованість за товари, роботи, послуги: | 0 | #ДЕЛ/0! | 0,000% | 0,000% | 0,000% | |||

| чиста реалізаційна вартість | 160 | 29847 | 221803 | 191956 | 643,13% | 1,431% | 7,450% | 6,018% |

| первісна вартість | 161 | 29887 | 223807 | 193920 | 648,84% | 1,433% | 7,517% | 6,084% |

| резерв сумнівних боргів | 162 | -40 | -2004 | -1964 | 4910,00% | -0,002% | -0,067% | -0,065% |

| Дебіторська заборгованість за розрахунками: | 0 | 0,000% | 0,000% | 0,000% | ||||

| з бюджетом | 170 | 75911 | 45087 | -30824 | -40,61% | 3,641% | 1,514% | -2,126% |

| за виданими авансами | 180 | 192263 | 164006 | -28257 | -14,70% | 9,221% | 5,508% | -3,713% |

| з нарахованих доходів | 190 | 0 | 0 | 0 | 0,000% | 0,000% | 0,000% | |

| із внутрішніх розрахунків | 200 | 401 | 190 | -211 | -52,62% | 0,019% | 0,006% | -0,013% |

| Інша поточна дебіторська заборгованість | 210 | 1333367 | 1351234 | 17867 | 1,34% | 63,949% | 45,384% | -18,565% |

| Поточні фінансові інвестиції | 220 | 159032 | 852727 | 693695 | 436,20% | 7,627% | 28,640% | 21,013% |

| Грошові кошти та їх еквіваленти: | 0 | 0,000% | 0,000% | 0,000% | ||||

| в національній валюті | 230 | 8574 | 1662 | -6912 | -80,62% | 0,411% | 0,056% | -0,355% |

| у т. ч. в касі | 231 | 29 | 26 | -3 | -10,34% | 0,001% | 0,001% | -0,001% |

| в іноземній валюті | 240 | 438 | 3127 | 2689 | 613,93% | 0,021% | 0,105% | 0,084% |

| Інші оборотні активи | 250 | 45892 | 27342 | -18550 | -40,42% | 2,201% | 0,918% | -1,283% |

| Усього за розділом II | 260 | 2085059 | 2977360 | 892301 | 42,80% | 58,843% | 63,023% | 4,180% |

| III. Витрати майбутніх періодів | 270 | 0 | 26 | 26 | 0,000% | 0,001% | 0,001% | |

| IV. Необоротні активи та групи вибуття | 275 | 0 | 0 | 0 | 0,000% | 0,000% | 0,000% | |

| Баланс | 280 | 3543441 | 4724247 | 1180806 | 33,32% | |||

| Пасив | Код рядка | На початок звітного періоду | На кінець звітного періоду | 0,000% | ||||

| I. Власний капітал | 0 | 0,000% | ||||||

| Статутний капітал | 300 | 565742 | 565742 | 0 | 0,00% | #ДЕЛ/0! | #ДЕЛ/0! | #ДЕЛ/0! |

| Пайовий капітал | 310 | 0 | 0 | 0 | #ДЕЛ/0! | #ДЕЛ/0! | #ДЕЛ/0! | |

| Додатковий вкладений капітал | 320 | 0 | 0 | 0 | #ДЕЛ/0! | #ДЕЛ/0! | #ДЕЛ/0! | |

| Інший додатковий капітал | 330 | 507667 | 467783 | -39884 | -7,86% | #ДЕЛ/0! | #ДЕЛ/0! | #ДЕЛ/0! |

| Резервний капітал | 340 | 0 | 0 | 0 | #ДЕЛ/0! | #ДЕЛ/0! | #ДЕЛ/0! | |

| Нерозподілений прибуток (непокритий збиток) | 350 | 279543 | 385331 | 105788 | 37,84% | #ДЕЛ/0! | #ДЕЛ/0! | #ДЕЛ/0! |

| Неоплачений капітал | 360 | 0 | 0 | 0 | #ДЕЛ/0! | #ДЕЛ/0! | #ДЕЛ/0! | |

| Вилучений капітал | 370 | 0 | 0 | 0 | #ДЕЛ/0! | #ДЕЛ/0! | #ДЕЛ/0! | |

| Усього за розділом I | 380 | 0 | 0 | 0 | 0,000% | 0,000% | 0,000% | |

| II. Забезпечення таких витрат і платежів | 1352952 | 1418856 | 65904 | 4,87% | 0,000% | |||

| Забезпечення виплат персоналу | 400 | 0 | 0 | 0 | 0,000% | 0,000% | 0,000% | |

| Інші забезпечення | 410 | 0 | 0,000% | 0,000% | 0,000% | |||

| Сума страхових резервів | 415 | 355 | 4055 | 3700 | 1042,25% | 70,717% | 96,502% | 25,785% |

| Сума часток перестраховиків у страхових резервах | 416 | 0 | 0 | 0 | 0,000% | 0,000% | 0,000% | |

| Залишок сформованого призового фонду, що підлягає виплаті переможцям лотереї | 417 | 0 | 0 | 0 | 0,000% | 0,000% | 0,000% | |

| не забезпеченого сплатою участі у лотереї |

| 0 | 0 | 0 | 0,000% | 0,000% | 0,000% | |

| Цільове фінансування | 420 | 147 | 147 | 0 | 0,00% | 29,283% | 3,498% | -25,785% |

| Усього за розділом II | 430 | 502 | 4202 | 3700 | 737,05% | 0,199% | 0,024% | -0,175% |

| III. Довгострокові зобов'язання | 0 | 0,000% | ||||||

| Довгострокові кредити банків | 440 | 20384 | 706734 | 686350 | 3367,10% | 11,859% | 75,281% | 63,421% |

| Інші довгострокові фінансові зобов'язання | 450 | 151500 | 231000 | 79500 | 52,48% | 88,141% | 24,606% | -63,535% |

| Відстрочені податкові зобов'язання | 460 | 0 | 0 | 0 | 0,000% | 0,000% | 0,000% | |

| Інші довгострокові зобов'язання | 470 | 0 | 1065 | 1065 | 0,000% | 0,113% | 0,113% | |

| Усього за розділом III | 480 | 171884 | 938799 | 766915 | 446,18% | 4,851% | 26,494% | 21,643% |

| IV. Поточні зобов'язання | 0 | 0,000% | ||||||

| Короткострокові кредити банків | 500 | 424040 | 584810 | 160770 | 37,91% | 21,014% | 24,757% | 3,743% |

| Поточна заборгованість за довгостроковими зобов'язаннями | 510 | 0 | 0 | 0 | 0,000% | 0,000% | 0,000% | |

| Векселі видані | 520 | 147972 | 475830 | 327858 | 221,57% | 7,333% | 20,143% | 12,810% |

| Кредиторська заборгованість за товари, роботи, послуги | 530 | 79395 | 170648 | 91253 | 114,94% | 3,934% | 7,224% | 3,290% |

| Поточні зобов'язання за розрахунками: | 0 | 0,000% | 0,000% | 0,000% | ||||

| з одержаних авансів | 540 | 288918 | 296953 | 8035 | 2,78% | 14,318% | 12,571% | -1,747% |

| з бюджетом | 550 | 1950 | 1075 | -875 | -44,87% | 0,097% | 0,046% | -0,051% |

| з позабюджетних платежів | 560 | 28 | 44 | 16 | 57,14% | 0,001% | 0,002% | 0,000% |

| зі страхування | 570 | 4257 | 1939 | -2318 | -54,45% | 0,211% | 0,082% | -0,129% |

| з оплати праці | 580 | 9232 | 4716 | -4516 | -48,92% | 0,458% | 0,200% | -0,258% |

| з учасниками | 590 | 0 | 0 | 0 | 0,000% | 0,000% | 0,000% | |

| із внутрішніх розрахунків | 600 | 664 | 1650 | 986 | 148,49% | 0,033% | 0,070% | 0,037% |

| Зобов’язання, пов’язані з необоротними активами та групами вибуття, утримуваними для продажу | 605 | 0 | 0 | 0 | 0,000% | 0,000% | 0,000% | |

| Інші поточні зобов'язання | 610 | 1061466 | 824554 | -236912 | -22,32% | 52,602% | 34,906% | -17,696% |

| Усього за розділом IV | 620 | 2017922 | 2362219 | 344297 | 17,06% | 56,948% | 50,002% | -6,946% |

| V. Доходи майбутніх періодів | 630 | 181 | 171 | -10 | -5,52% | 0,005% | 0,004% | -0,001% |

| Баланс | 640 | 3543441 | 4724247 | 1180806 | 33,32% | 100,000% | 100,000% | 0,000% |

Аналіз розпочнемо з горизонтального аналізу балансу.

Аналізуючи необоротні активи слід відзначити зростання майже всіх статей в його складі, зокрема залишкова вартість нематеріальних активів зросла на 496 тис. грн., або на 5,57%, також слід відзначити значене зростання інших фінансових інвестицій на 311 545 тис. грн., або 36%. Слід відзначити значне зростання 19 657 тис. грн. (33,20%) незавершеного виробництва.

Негативним фактором є зменшення залишкової вартості основних засобів на 37 922 тис. грн., або на 7,65%

Проаналізуємо зміни в оборотних активах підприємства. Зокрема слід відзначити зростання величини готової продукції і дебіторської заборгованості (191956 тис. грн. або 643%). Значне зростання відбулось стосовно поточних фінансових інвестицій ( 693695 тис. грн. або 436%).

Усього величина оборотних активів зросла на 892301 тис. грн. або на 436%. Величина загальних активів підприємства зросла на 33,2% 1180806 тис. грн.

Перейдемо до аналізу пасивів підприємства.

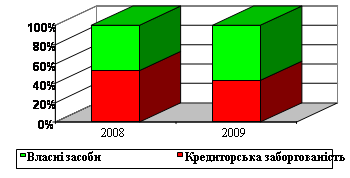

В 2008 році зросла величина власного капіталу підприємства на 65904 тис. грн. (4,87%) , що було забезпечено нерозподіленим прибутком підприємства. Забезпечення наступних витрат і платежів збільшились на 3700 тис. грн. (737%). Довгострокові зобов’язання підприємства зросли на 766 915 тис. грн. або 446, 18%. Поточні зобов’язання підприємства зросли на 344 297 тис. грн. (17%).

Характеризуючи зміни в структурі слід відзначити зменшення частки необоротних активів на 4% та аналогічне зростання питомої частки оборотних активів.

Хоча по власному капіталу і було зростання, проте його питома вага зменшилась на 8%. Питома вага довгострокових зобов’язань збільшилась на 21%, а питома вага короткострокових зменшилась на 17%.

Таблиця 4.2 - Горизонтальний аналіз звіту про фінансові результати підприємства за 2009 рік

| Стаття | Код | За звітний | За попередній | Абсолютна зміна | Відносна зміна |

| рядка | період | період | |||

| 1 | 2 | 3 | 4 | ||

| Доход (виручка) від реалізації продукції (товарів, робіт, послуг) | 10 | 1221985 | 1098639 | 123346 | 11,23% |

| Податок на додану вартість | 15 | -96282 | -81005 | -15277 | 18,86% |

| Акцизний збір | 20 | 0 | 0 | 0 | |

| 25 | 0 | 0 | 0 | ||

| Інші вирахування з доходу | 30 | 0 | -54 | 54 | -100,00% |

| Чистий доход (виручка) від реалізації продукції (товарів, робіт, послуг) | 35 | 1125703 | 1017685 | 108018 | 10,61% |

| Собівартість реалізованої продукції (товарів, робіт, послуг) | 40 | -931460 | -1017658 | 86198 | -8,47% |

| Валовий: | 0 | ||||

| прибуток | 50 | 194243 | 0 | 194243 | |

| збиток | 55 | 0 | -78 | 78 | |

| Інші операційні доходи | 60 | 724471 | 568440 | 156031 | 27,45% |

| у т. ч. дохід від первісного визнання біологічних активів і сільськогосподарської продукції, одержаних унаслідок сільськогосподарської діяльності | 61 | 0 | 0 | 0 | |

| Адміністративні витрати | 70 | -54998 | -41257 | -13741 | 33,31% |

| Витрати на збут | 80 | -65189 | -30027 | -35162 | 117,10% |

| Інші операційні витрати | 90 | -733302 | -572312 | -160990 | 28,13% |

| у т. ч. витрати від первісного визнання біологічних активів сільськогосподарської продукції, одержаних унаслідок сільськогосподарської діяльності | 91 | 0 | 0 | 0 | |

| Фінансові результати від операційної діяльності: | 0 | ||||

| прибуток | 100 | 65225 | 0 | 65225 | |

| збиток | 105 | 0 | -75234 | 75234 | -100,00% |

| Доход від участі в капіталі | 110 | 247 | 372 | -125 | -33,60% |

| Інші фінансові доходи | 120 | 307 | 84 | 223 | 265,48% |

| Інші доходи | 130 | 2481795 | 2053200 | 428595 | 20,87% |

| Фінансові витрати | 140 | -118430 | -60924 | -57506 | 94,39% |

| Втрати від участі в капіталі | 150 | 0 | 0 | 0 | |

| Інші витрати | 160 | -2354906 | -1831438 | -523468 | 28,58% |

| Прибуток (збиток) від впливу інфляції на монетарні статті | 165 | 0 | 0 | 0 | |

| Фінансові результати від звичайної діяльності до оподаткування: | |||||

| прибуток | 170 | 74238 | 86060 | -11822 | -13,74% |

| збиток | 175 | 0 | 0 | 0 | |

| у т. ч. прибуток від припиненої діяльності та/або прибуток від переоцінки необоротних активів та групи вибуття унаслідок припинення діяльності | 176 | 0 | 0 | 0 | |

| у т. ч. збиток від припиненої діяльності та/або збиток від переоцінки необоротних активів та групи вибуття унаслідок припинення діяльності | 177 | 0 | 0 | 0 | |

| Податок на прибуток від звичайної діяльності | 180 | -8121 | -12082 | 3961 | -32,78% |

| Дохід з податку на прибуток від звичайної діяльності | 185 | 0 | 0 | 0 | |

| Фінансові результати від звичайної діяльності: | 0 | ||||

| прибуток | 190 | 66117 | 73978 | -7861 | -10,63% |

| збиток | 195 | 0 | 0 | 0 | |

| Надзвичайні: | 0 | ||||

| доходи | 200 | 0 | 0 | 0 | |

| витрати | 205 | 0 | 0 | 0 | |

| Податки з надзвичайного прибутку | 210 | 0 | 0 | 0 | |

| Чистий: | 0 | ||||

| прибуток | 220 | 66117 | 73978 | -7861 | -10,63% |

| збиток | 225 | 0 | 0 | 0 | |

| Забезпечення матеріального заохочення | 226 | 0 | 0 | 0 | |

| Матеріальні затрати | 230 | 861985 | 928873 | -66888 | -7,20% |

| Витрати на оплату праці | 240 | 134878 | 105527 | 29351 | 27,81% |

| Відрахування на соціальні заходи | 250 | 59002 | 43224 | 15778 | 36,50% |

| Амортизація | 260 | 52933 | 56955 | -4022 | -7,06% |

| Інші операційні витрати | 270 | 64848 | 43731 | 21117 | 48,29% |

| Разом | 280 | 1173646 | 1178310 | -4664 | -0,40% |

| Середньорічна кількість простих акцій | 300 | 2262969820 | 2262969820 | 0 | 0,00% |

| Скоригована середньорічна кількість простих акцій | 310 | 0 | 0 | 0 | |

| Чистий прибуток (збиток) на одну просту акцію | 320 | 0,02922 | 0,03269 | -0,00347 | |

| Скоригований чистий прибуток (збиток) на одну просту акцію | 330 | 0 | 0 | 0 | |

| Дивіденди на одну просту акцію | 340 | 0 | 0 | 0 |

В звітному періоду дохід збільшився на 123346 тис. грн. (11,23%). При цьому відбулося зменшення собівартості реалізованої продукції на 8,47%.

В 2008 році підприємство отримало валовий прибуток в розмірі 194243 тис. грн., в порівнянні зі збитком 78 тис. грн. в попередньому році. Аналогічно прибуток від операційної діяльності 2008 – 65 225 тис. грн., збиток 2007 - 75 234 тис. грн. Проте чистий прибуток зменшився на 7861 тис. грн. (10,63%) і склав 66 117 тис. грн.

Похожие работы

... що сторнована у звітному періоді. Сума очікуваного відшкодування витрат іншою стороною, що врахована при оцінці забезпечення. 1.3 Організаційні аспекти політики управління активами та пасивами підприємства В умовах ринку підприємству необхідно позбавлятися від непотрібних засобів, скорочувати об'єми незавершеного будівництва, а також максимально прискорювати оборот по реалізації продукції ...

... і «Степове», можемо зробити вивід, що на підприємстві відбувається скорочення трудових ресурсів. Особливо значні скорочення відбуваються працівників рослинництва (на 57 чіл.), це пов'язано із зменшенням сільськогосподарських угідь підприємства. Кількість працівників, зайнятих в тваринництві, в 2005г. в порівнянні з 2004г. збільшилося на 20 чіл., але вже в 2006г. цей показник порівнявся з базисними ...

... і управління капіталом" та активами підприємства, передбачає вибір між окремими альтернативами, завжди відбувається в рамках вирішення протиріччя «дохідність ризик». 12 Кругляк О.В. Управління грошовими потоками підприємства//Формування ринкових відносин в Україні – 2003. №2 – с.63-65 Управління грошовими потоками і управління капіталом Консервативна модель управління грошовими ...

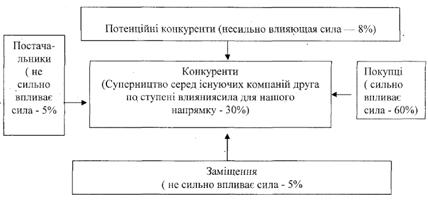

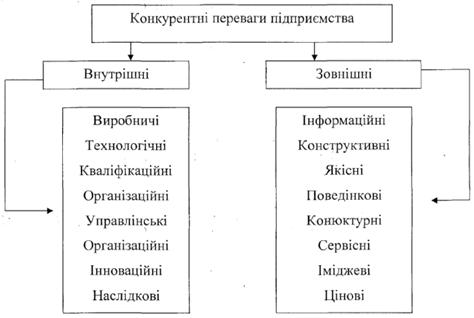

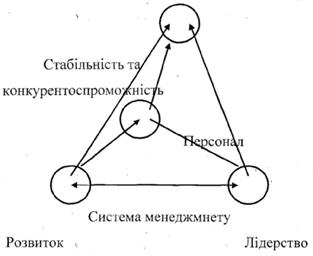

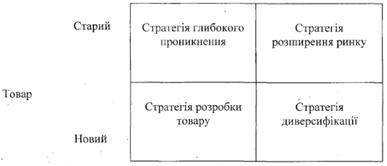

... висока продуктивність праці низький імідж підприємства РОЗДІЛ 3. ШЛЯХИ ВДОСКОНАЛЕННЯ УПРАВЛІННЯ КОНКУРЕНТОСПРОМОЖНІСТЮ ВАТ "ЮНІСТЬ" 3.1 Формування механізмів управління конкурентоспроможністю підприємства при виході на зовнішній ринок Кожне підприємство функціонує в певному зовнішньому середовищі, з елементами якого воно взаємодіє. Це середовище постійно змінюється, а тому і підприємству ...

0 комментариев